«Потеря составила годовую зарплату российского рабочего»: героиня реалити спасает инвестиции

Участники нашего реалити-шоу рассказывают, каково это — идти к финансовым целям в 2020 году.

У героини этого выпуска еще в феврале был успешный портфель акций. Она вложила вместе с женихом 900 тысяч рублей, получила 300 тысяч за счет дивидендов, купонов, налогового вычета и прироста, каждый месяц пополняла счет и планировала к концу года увеличить капитал на ИИС до 2 млн рублей. За несколько месяцев многое изменилось.

📌 Цель. Моя финансовая цель на 2020 год — 2 млн рублей на ИИС.

👉 Ситуация. Если говорить глобальнее, не только про 2020 год, то официальная версия — покупка своего жилья. Неофициальная — получение дополнительного дохода для выхода в декрет. Думаю, что нужно сбавить градус пахания, немного посвятить себя семье, изучить новые профессии и частично перейти на удаленку. К слову, за 7 лет работы я ни дня не была на больничном, а мой отпуск всегда заканчивался досрочным выходом и конференциями по Скайпу.

В 2020 стартуем вместе с молодым человеком с капиталом 1 200 000 ₽ на ИИС. Ежемесячно каждый кидает по 20—30 тысяч рублей со своей зарплаты. Все дивиденды реинвестируются. Своих денег мы вложили 900 000 ₽. Доход, соответственно, составил 300 000 ₽: это рост, дивиденды и 52 000 ₽ вычета с прошлого года. Я уже подала декларацию за 2019 год и ожидаю к апрелю еще 52 000 ₽.

Скажу честно, я неравнодушна к маржинальной торговле и активно пользуюсь кредитным плечом. Были месяцы, когда я проклинала себя за жадность и необоснованный риск. Однако в августе «в последний раз» рискнула по-крупному — и отбила все проценты за плечо, а также свои неудачные сделки. Планирую постепенно снижать маржинальный кредит, но на рынке то и дело появляются горячие идеи, которые ну просто невозможно пропустить, например падение «Яндекса».

В моем портфеле — акции российских компаний, особенно люблю металлургов. Есть ETF на индекс Мосбиржи, Китай, S&P, Nasdaq.

Первым делом с зарплаты я всегда откладывала деньги на накопительный счет, теперь откладываю на ИИС. К сожалению, запасного варианта кроме ИИС у меня нет. Если начнется кризис, то нам придется несладко.

Планирую опять начать создавать финансовую подушку на накопительном счете, куда всегда есть доступ. Еще есть кредитная карта с грейс-периодом 100 дней. Периодически ей пользуюсь, но не злоупотребляю.

🤑 Отношения с деньгами. Все оставшиеся после инвестирования деньги трачу как хочу, бюджет не веду. Однако есть несколько месяцев в году, когда без таблички Т—Ж не обойтись: почти все дни рождения моих родственников выпадают на один месяц.

Я не совсем разумный потребитель, поскольку могу спустить деньги на уход, одежду и обувь, а потом выскребать мелочь по карманам. Однако здесь на помощь приходит мой молодой человек, так как еду, квартиру, машину и прочее оплачивает он.

Еще мне хочется помогать другим. Поэтому по мере увеличения дохода буду отдавать больше денег на благотворительность и своему отцу, который уже много лет не работает — после серьезной автомобильной аварии и последующего сильного психического расстройства. Так как пенсионный возраст подняли, то пенсия не светит ему еще четыре года.

Данные на февраль 2020 года

| На ИИС | 1 200 000 ₽ |

| Из них собственных средств | 900 000 ₽ |

| Дивиденды, купоны, налоговый вычет и прирост портфеля | 300 000 ₽ |

| Маржинальный кредит | еще 250 000 ₽ |

| Срок инвестирования | 1 год 8 месяцев |

| Цель | 2 000 000 ₽ |

Данные на февраль 2020 года

| На ИИС | 1 200 000 ₽ |

| Из них собственных средств | 900 000 ₽ |

| Дивиденды, купоны, налоговый вычет и прирост портфеля | 300 000 ₽ |

| Маржинальный кредит | еще 250 000 ₽ |

| Срок инвестирования | 1 год 8 месяцев |

| Цель | 2 000 000 ₽ |

No time to die!

Хочу озаглавить данный период моей инвестиционной, да и просто человеческой жизни чудесными словами нашей с вами современницы Билли Айлиш и ее саундтрека к новой бондиане: «Не время умирать!»

Немного эмоциональной составляющей — без нее никак.

А-А-А-А-А! Это просто ужас и катастрофа!

Это было такое крутое пике и турбулентность, что меня реально чуть не вынесло с этого борта навсегда с пустыми карманами, поломанной судьбой и разбитыми надеждами. Чисто теоретически и немного практически я была готова к сильному падению рынка. Тем более для меня оно не первое. Первое было санкционным, также довольно неожиданным и глубоким, — в начале осени 2018 года, когда акции Сбербанка опускались до 170 ₽.

Но тогда я оперировала суммами гораздо меньшими, потеря которых могла измеряться легким испугом, а не микроинсультом.

Также я хорошо усвоила правило, которое неустанно повторяют во всех бизнес-книгах: инвестор должен быть готов к снижению портфеля на 15—20% каждые 4—5 лет. Из последних об этом мне напомнил знаменитый коуч Тони Роббинс в своей книге «Непоколебимый. Ваш сценарий финансовой свободы».

Перейдем к цифрам

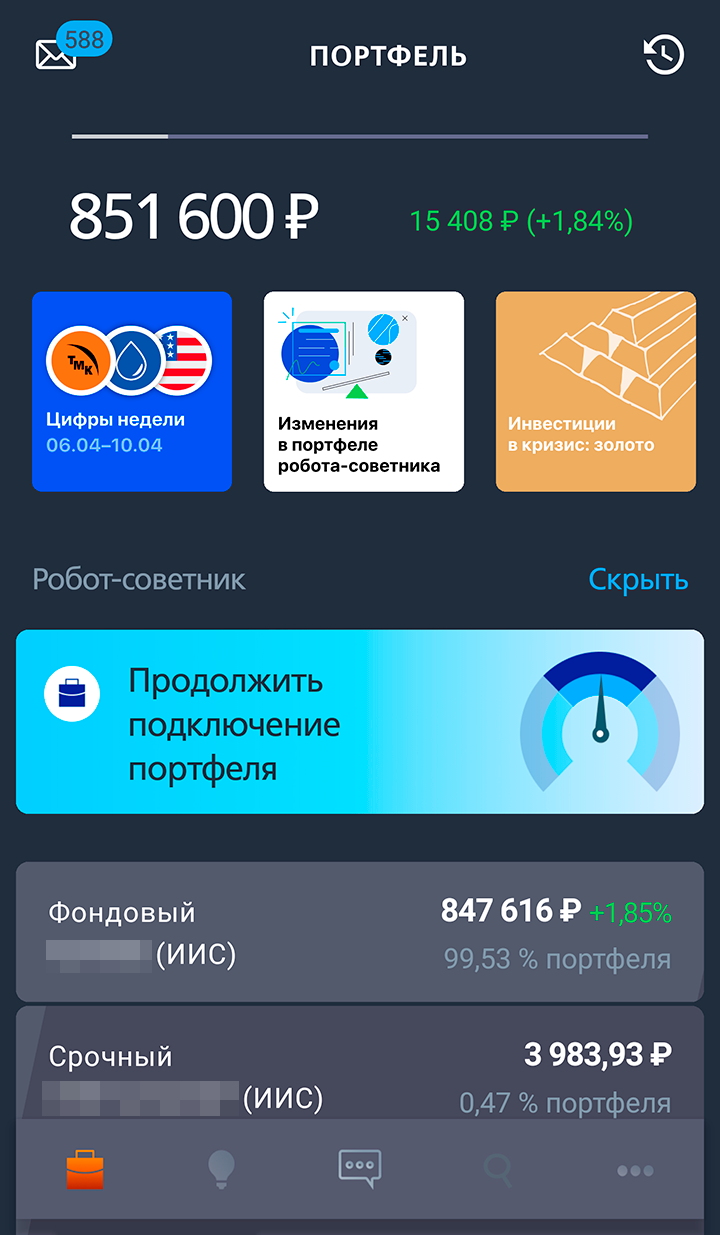

А точнее, к тому, что от них осталось. Сейчас на счете 850 000 ₽ в бумагах и 150 000 ₽ кэша. В моменте падение было до 700 000 ₽ и даже немного глубже.

В составе портфеля все довольно скучно и посредственно. В основном акции компаний-экспортеров: «Северстали», «Алросы», самая большая доля у «Норникеля»; есть девелоперы ПИК и ЛСР, нефтяные компании «Лукойл», «Новатэк», «Татнефть». Есть индексы Мосбиржи, S&P, Nasdaq, China, немного энергетики. Иногда покупаются акции иностранных компаний.

Как видно выше, падение довольно сильное. Когда я начинаю прикидывать, что на эти деньги можно было бы купить, то становится грустно: подержанная иномарка или новая отечественная ласточка, заграничные поездки, несколько квадратных метров недвижимости и шесть Айфонов 11. Все это уплыло из моих рук — со счета — так просто и так быстро. По сути, потеря составила одну годовую зарплату российского рабочего, читай: типичного представителя среднего класса.

Немного диванных рассуждений о причинах этого безумия

Да, бумажный убыток не считается реальным убытком. Но так как я продала треть портфеля для избежания еще большего падения, то фактический убыток есть.

Кто виноват?

Коронавирус, закрытие границ и глобальная остановка деловой активности. Еще в феврале сложилась парадоксальная ситуация: разгул нового смертельного вируса в Китае, изоляция и жесточайшие меры. Тогда уже было понятно, что вирус будет разноситься по всему миру туристами и бизнесменами. Несмотря на это, мировые рынки даже и не думали падать, а наоборот, с декабря росли как не в себя. Тогда у меня закралась мысль, что все хорошее всегда заканчивается, но я была не столь дальновидна, чтобы спрогнозировать мировой хаос. Единственное, на что меня хватило, — почти полностью закрыть маржинальный кредит.

Если бы я этого не сделала, мой капитал уже давно обнулился бы на радость хейтерам.

Думается, что мы имеем дело с классическим черным лебедем, поскольку пандемия отвечает трем основным критериям: неожиданность, значительные последствия, ретроспективная предсказуемость события.

ОПЕК. И снова здравствуйте, и снова падаем. Очень неудачный микс — мировая пандемия и разрыв сделки между Россией и ОПЕК.

Хорошо, что у меня не оказалось фьючерсов на нефть, хотя я периодически их покупаю. Зато оказалось много акций нефтяных и связанных с ними компаний — «Лукойла», «Новатэка», привилегированные акции «Татнефти» и «Башнефти». Пока цена очень низкая, буду по чуть-чуть их подкупать.

Недостаток опыта и знаний. Приведу небольшой анализ своих действий и бездействий, которые так или иначе способствовали неконтролируемому падению портфеля.

❌ Отсутствие стоп-лоссов. Не думаю, что это можно отнести к ошибкам при работе на основном, не срочном рынке, поскольку долгосрочного инвестора теоретически не должно пугать сильное снижение цены. Но даже частичное проставление таких заявок могло бы спасти часть моего портфеля — опять же чисто теоретически.

Небольшое отступление о том, почему я не ставлю стоп-лоссы. Во-первых, цель на долгосрочное инвестирование. Рынки падают и растут вновь. Все падения всегда восстанавливались — кроме, пожалуй, японского рынка. Но это плата за стремительный рост, называемый японским экономическим чудом, и возникший после финансовый пузырь.

Во-вторых, неоднократное пробитие стоп-лоссов с одновременным возвратом цены вверх. Что имеется в виду: например, стоп-лосс — 175 ₽, текущая цена — 200 ₽. Она резко падает до 170 ₽, акция продается по стоп-лоссу, а цена за пару дней вновь отрастает до 175 ₽. У меня это случалось довольно часто, потому что стоп-лосс был близок к текущему уровню цены, например 43 ₽ при стоимости бумаги в 45 ₽, — даже на спокойном рынке довольно высока вероятность снижения на 2 рубля. Либо стоп-лосс был близок к уровням поддержки.

❌ Покупка акций в самый разгар их обвала — это еще называется «ловить падающие ножи». Начала понемногу в десятых числах марта, когда рынок стал валиться. Но, как назло, акции продолжали падать в цене, фактически увеличивая бумажный убыток. Я не понимала, где будет дно, будет ли оно двойным — когда после падения рынок немного стабилизируется или растет, а потом падает с новой силой — или он вот-вот начнет отрастать.

Сейчас, кстати, этого понимания тоже нет. Да, мировые правительства закачивают в экономику кучу наличности и раздают «вертолетные деньги», например чеки от 1200 $ для граждан США. От этого рынки начали расти, хотя по идее в ситуации, когда бизнесы закрываются, должны падать.

❌ Страх. Когда портфель упал до отметки 850 000 ₽, у меня началась легкая паника. Больше всего меня пугал призрак кризиса 2008 года, в голове постоянно крутился вопрос: а что если падение будет 50—60—70 процентов? Ведь встало реально ВСЕ. Такой масштабной остановки деятельности бизнеса не было, пожалуй, никогда за последние 100 лет.

Признаюсь, в некоторые моменты хотелось продать все подчистую. Казалось, что для меня уже окончен бой, зачах огонь, надо брать шинель и идти домой. Я слегка не справилась с эмоциями и продала треть портфеля, немного выйдя в кэш.

Что делать дальше?!

Я совершила несколько удачных сделок, которые позволили мне немного восстановить падение. Речь о бумагах российских компаний-экспортеров — «Норникеля» и «Северстали», для которых слабый рубль — это всегда плюс, американской Moderna, которая принялась разрабатывать вакцину от COVID-19, отчего стоимость ее акций увеличилась в 3,5 раза, и Tesla, которая упала до 370 $ и выросла до 800 $.

Про план в 2 млн рублей наверняка придется забыть или снова играть по-крупному.

Пока оставлю цель той же. Сейчас я нахожусь в режиме ожидания и буду наблюдать за ситуацией. Судя по новостям, последствия пандемии могут быть самыми неожиданными. Тот же Нассим Талеб прогнозирует смерть мегаполисов и массовое расселение народов.

Думается, что может быть вторая волна падения, поскольку рецессия, вызванная масштабной остановкой почти всего бизнеса, должна дать о себе знать: массовые увольнения и банкротства предприятий, кризис на рынке недвижимости опять же из-за закрытия бизнеса и перехода на удаленную работу. Возможно, это случится в июле-августе после окончания дивидендного сезона. Но это не точно.

15 апреля ФНС подтвердила мне вычет по ИИС за 2019 год, и я уже получила на счет 52 тысячи. Однако я пока не планирую пополнять ИИС — сберегу эти деньги на накопительном счете. Сейчас подушки безопасности нет — планируем понемногу откладывать до размера 150—200 тысяч рублей. Опасаюсь, что волна сокращений или неполный рабочий день может коснуться и меня. Буду верить в лучшее, но пополнять запасы, готовясь к худшему.

Если же на рынке начнется активный рост, буду пользоваться маржинальным кредитом — да, опять, — но не более 1/7 от портфеля с проставлением стоп-лоссов, чтобы не слить капитал во вторую волну падения, если она начнется.

📉 На ИИС: 1 000 000 ₽ / 2 000 000 ₽.