С 2015 года в России действует программа налоговых каникул для ИП.

Налоговые каникулы — период, когда ИП не платит налог при УСН или не оплачивает патент, так как региональные власти установили ставку 0%. ИП разрешили уходить на каникулы в 2015 году. Программа действует до 31 декабря 2026 года включительно.

Сейчас максимальный срок налоговых каникул — два налоговых периода. Продолжительность периода зависит от того, какая у ИП система налогообложения.

Для упрощенной системы налогообложения (УСН) налоговый период — 1 календарный год. Для патентной системы налогообложения (ПСН) — срок действия патента, а он может быть от 1 до 12 месяцев в пределах календарного года.

Для организаций налоговых каникул не бывает.

Кто может уйти на каникулы

Чтобы выйти на каникулы, ИП должен соответствовать нескольким критериям.

Новизна. ИП должен быть новым. То есть зарегистрированным как ИП впервые после принятия в вашем регионе закона о налоговых каникулах.

Если до введения налоговых каникул вы работали как индивидуальный предприниматель, потом закрылись, а потом снова зарегистрировали ИП, на налоговые каникулы тоже можно уйти. На это указал Верховный суд в обзоре судебной практики. На мнение судей ссылается и Минфин.

Но если в период действия закона о налоговых каникулах вы были в статусе ИП, потом снялись с учета и затем вновь зарегистрировались как ИП, получить налоговые каникулы нельзя, считает Минфин. Повторно уйти на налоговые каникулы после снятия с учета и новой регистрации в качестве ИП тоже нельзя.

Предприниматель вправе применить льготную ставку 0% со дня его госрегистрации непрерывно в течение двух налоговых периодов.

Вид деятельности. ИП должен работать в производственной, социальной, научной сферах или в сфере бытовых услуг населению или оказывать гостиничные услуги. Если ИП на упрощенке, то его доходы от льготного вида деятельности должны составлять не менее 70% от общего дохода. А предприниматели на патенте, которые занимаются несколькими видами деятельности, должны вести раздельный учет по ним.

Региональные власти сами определяет конкретные виды деятельности в сферах, которые подпадают под каникулы. Их устанавливают по ОКВЭД 2, а по бытовым услугам — дополнительно по ОКПД 2.

Торговля к льготным видам деятельности не относится.

Налоги. ИП должен числиться как плательщик УСН или ПСН.

Регион. ИП должен быть зарегистрирован в регионе, который поддерживает программу налоговых каникул.

Непрерывность работы. У ИП не должно быть перерывов в деятельности в течение двух налоговых периодов. Если на какое-то время он прекратит применять спецрежим, то лишится налоговых каникул. Это особенно актуально на ПСН, так как применение этого режима и налоговый период зависят от срока действия патента. Если ИП сначала купит один патент, а спустя какое-то время — другой, значит, в применении ПСН допущен перерыв. Так считает Минфин. И значит, в период действия второго патента пользоваться налоговыми каникулами ИП уже не может.

Есть ли льгота в вашем регионе

Каждый регион устанавливает свой список льготных видов деятельности. Список закреплен в местном законодательстве. Все регионы, которые дают налоговые каникулы, собраны здесь.

Если такого закона нет для вашего региона, то нет и каникул.

Например, в Брянской области сейчас на каникулы могут уйти предприниматели на УСН, которые занимаются:

- производством пищевых продуктов;

- производством напитков;

- производством текстильных изделий;

- производством бумаги и бумажных изделий;

- производством химических веществ и химических продуктов;

- производством резиновых и пластмассовых изделий;

- производством компьютеров, электронных и оптических изделий;

- производством электрического оборудования;

- производством машин и оборудования, не включенных в другие группировки;

- научными исследованиями и разработками;

- услугами в сфере образования.

Почему список именно такой — мы не знаем.

Сколько длятся каникулы

Каникулы действуют два налоговых периода — это максимум два года для УСН или два периода действия патента для ПСН. Год регистрации ИП считается первым налоговым периодом.

Для ИП на ПСН налоговые каникулы могут оказаться короче. Один налоговый период равен сроку действия патента. Патент же могут выдать на срок от 1 до 12 месяцев в пределах календарного года.

Если ИП два раза подряд получил патент на 6 месяцев для изготовления изделий народных художественных промыслов, то его каникулы закончатся через один календарный год.

Если получил патент сначала на 3 месяца, а потом на 6 месяцев — каникулы продлятся 9 месяцев и на этом закончатся, потому что ИП израсходует оба налоговых периода. Уже следующий патент — на любой срок — нужно будет оплатить.

Как уйти на каникулы

Шаг 1. Откройте справочную информацию и найдите свой регион. Зайдите в закон, где перечислены виды деятельности, и проверьте, попадает ли ваш под льготу.

Если есть сомнения, позвоните в свою ИФНС и уточните, попадают ли ваши коды ОКВЭД в категорию, указанную в перечне льгот. Вдруг вы программируете станки на ассемблере, а для ИФНС это попадает в категорию «производство компьютеров и периферийного оборудования». Короче, нужно разбираться в каждом конкретном случае.

Если вы занимаетесь, допустим, принтами на футболках — каникул не будет. Но если разрабатываете новую технологию нанесения принтов, то, вероятно, будут.

Шаг 2. Сообщать в ИФНС о применении каникул не нужно, налоговый кодекс этого не требует. Каких-либо заявлений или уведомлений о праве на налоговые каникулы в ИФНС подавать тоже не надо. Но можно обратиться в свою налоговую инспекцию за справочной информацией, применимы ли налоговые каникулы к вашему виду деятельности.

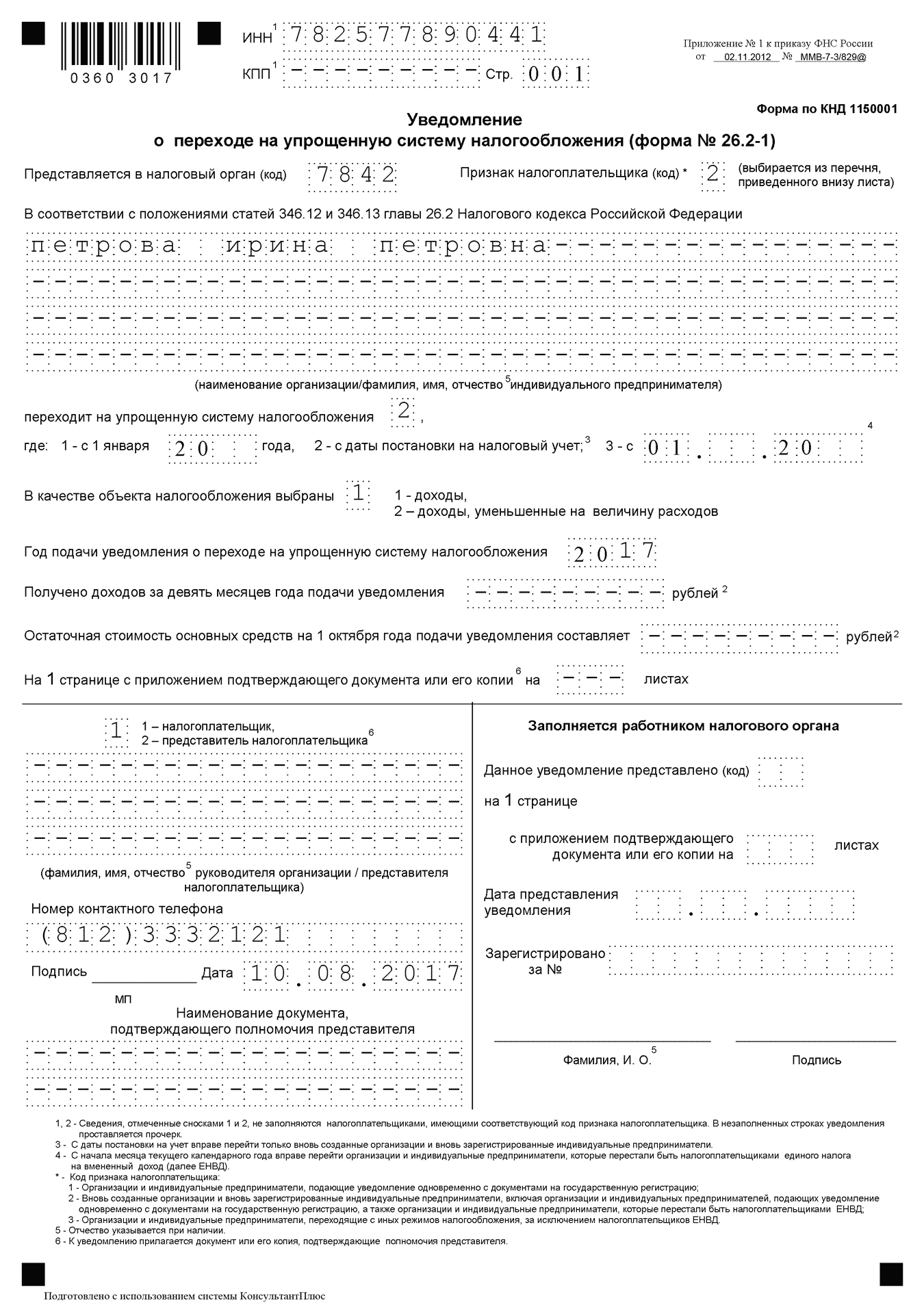

Если вы только открываетесь, просто подайте уведомление о применении УСН по форме 26.2-1.

Если же вы открываетесь и собираетесь применять ПСН, всё немного сложнее: нужно подать заявление на получение патента по форме 26.5-1. В нем нужно указать применяемую налоговую ставку 0% и сослаться на региональный закон о налоговых каникулах, отметив подпункт, пункт, статью, дату принятия и номер регионального закона.

Шаг 3. Когда будете сдавать годовую декларацию по УСН, укажите в ней ставку 0%. По ПСН не нужно ни оплачивать патент, ни отчитываться в ФНС.

Дополнительные ограничения

Чтобы ИП-упрощенец мог уйти на каникулы, «льготный» вид деятельности должен приносить не менее 70% от всего дохода. Если меньше, то на льготу претендовать не получится.

В отдельных регионах могут быть ограничения по количеству сотрудников. На УСН по общему правилу допускается не более 130 работников, а на ПСН — не более 15, но и это количество может быть снижено в регионе. Например, вводя налоговые каникулы, Новгородская область ограничила для ИП возможность нанимать более 15 человек даже на упрощенке.

Еще есть ограничения по предельному максимальному размеру доходов в год или по отдельным кодам ОКВЭД. Субъекты РФ, вводя налоговые каникулы, могут установить свою величину предельного дохода для льготного вида бизнеса.

Посмотреть эти ограничения можно в региональном законе.

Если вы нарушаете эти ограничения — например принимаете больше сотрудников, чем можно, — вы утрачиваете право на льготу. Это значит, что нужно будет заплатить налоги за весь период, когда ставка 0% перестала для вас действовать.

Не забудьте про фиксированные взносы

Каникулы не освобождают от уплаты фиксированных взносов ИП за себя, страховых взносов и НДФЛ за его сотрудников, а также от других необходимых налогов и сборов — например земельного и транспортного налога при наличии участка или автомобиля.

Коротко

- Каникулы — возможность для ИП не платить единый налог по УСН или не оплачивать патент непрерывно, в течение двух налоговых периодов.

- Чтобы выйти на каникулы, ИП должен быть «молодым», применять УСН или ПСН, заниматься определенной деятельностью и числиться в регионе, где каникулы разрешены.

- ИФНС уведомлять или предупреждать о применении налоговых каникул не нужно.

- Декларацию по УСН сдавать надо, платить взносы за себя и сотрудников — тоже.