Почему у валют несколько разных курсов к рублю?

Объясните, пожалуйста, почему у иностранных валют одновременно несколько курсов к рублю?

Например, есть курс доллара согласно ЦБ. В банках есть свой курс для покупки и продажи безналичной валюты, причем в разных банках они сильно различаются. Есть курс для покупки и продажи наличных, опять же разный в разных банках. У стейблкоинов типа USDT тоже свой курс.

На основе чего ЦБ ставит свой курс? Почему другие курсы могут отличаться от него на 5—10%?

В России нет множественности валютных курсов. Официальный курс один: его ежедневно устанавливает Центробанк по результатам торгов на бирже или на внебиржевом рынке. Этот курс используют для расчета котировок драгметаллов, налогов, таможенных пошлин и так далее.

Отличия в стоимости валюты при покупке разными способами чаще всего обусловлены влиянием посредников, например банков, а также спросом и предложением и некоторыми другими факторами. Расскажу, как это работает.

О чем вы узнаете

Какие бывают валютные режимы

Порядок обмена иностранной валюты в стране называют валютным режимом. В зависимости от степени участия государства выделяют две системы: плавающий и фиксированный курсы.

Плавающий курс определяется рынком в ходе торгов в зависимости от баланса спроса и предложения. Такой режим действует в большинстве развитых стран.

На рыночный курс влияют разные факторы, например ключевая ставка и внешнеторговый баланс. Последний упрощенно выглядит так:

- Компании-экспортеры продают валюту, чтобы покрывать операционные расходы, платить налоги и зарплату сотрудникам.

- Компании-импортеры покупают валюту для оплаты иностранных товаров.

На этот баланс также влияют туристы, которые покупают валюту, чтобы поехать в отпуск, и иностранные инвесторы, которые продают валюту, чтобы вложить рубли.

Плавающий курс отражает рыночный баланс, но не всегда его отдают на откуп участникам торгов. Волатильность курса государству невыгодна: сильное укрепление национальных денег снижает экспортную выручку и привлекательность продукции страны в мире, а сильное ослабление ускоряет инфляцию и бьет по благосостоянию населения.

Тогда государство держит руку на пульсе и при необходимости влияет на курс. Это могут быть валютные интервенции, когда распродается часть золотовалютных резервов, или принуждение экспортеров продавать валютную выручку. Такой валютный режим еще называют управляемо плавающим.

В СССР был фиксированный курс, а в 1990-х годах пришли новые экономические реалии и курс стал определять рынок. Тем не менее Банк России продолжал контролировать процесс во избежание резких скачков, придерживаясь механизма валютного коридора — это когда устанавливается максимально допустимая разница между средним значением курса и возможными экстремумами.

В ноябре 2014 года страна перешла на плавающий курс, что позволило снизить зависимость экономики от внешних условий и дало больше свободы Центробанку, например чтобы таргетировать инфляцию.

Фиксированный курс возникает, когда государство в лице Центробанка закрепляет валютный курс или устанавливает узкий коридор, в котором он может колебаться. Например, дирхам ОАЭ привязан к американской валюте в соотношении 1 $ = 3,6725 AED. Гонконгский доллар тоже привязан к доллару США, и 1 $ — это 7,81 HKD.

Валютный курс может фиксироваться и международными соглашениями. Так, по Бреттон-Вудской системе, которая действовала с 1944 по 1976 год, курсы фунта стерлингов, немецкой марки и других валют стран-участниц привязывались к доллару.

По Европейской валютной системе, которая действовала с 1979 по 1999 год, европейские валюты были привязаны к немецкой марке, но допускались отклонения на ±2,25%. В 1992 году произошла «черная среда», когда Банк Англии не удержал курс и фунт стерлингов девальвировался. В итоге Италия и Великобритания покинули механизм обменных курсов, а для остальных стран-участниц допустимый коридор курсовых колебаний расширили до ±15%.

Плюс фиксированного курса — в предсказуемости и стабильности. Это улучшает экономический фон и стимулирует приток инвестиций. Минус — в отсутствии гибкости: Центробанк занят поддержанием курса, а другие задачи отходят на второй план.

Множественные курсы. Бывает, что государство устанавливает отдельный курс для разных видов операций. Например, один курс внутри страны, а другой — для внешней торговли.

Это часто происходит, когда страна сталкивается с кризисом торгового баланса и испытывает дефицит валютных поступлений. Чтобы избежать девальвации национальной валюты, государство удерживает официальный курс на неоправданном уровне, ограничивая доступ к валюте.

Выгодный курс делают доступным только узкому кругу стратегических предприятий, например госучреждениям и импортерам критически важной продукции: зерна, топлива, медикаментов и прочего. А параллельно есть второй, рыночный, курс, по которому легально или на черном рынке обменивают валюту все остальные.

Несколько курсов есть у Кубы, Венесуэлы, Ирана, Ливана, Бангладеш и Нигерии . В России нет множественности курсов — у ЦБ единый курс валют.

Как ЦБ устанавливает курс

Центральный банк обязан устанавливать официальные курсы валют, он публикует их ежедневно на своем сайте. Официальные курсы используют, например, для расчета налогов, таможенных пошлин и цены биржевых инструментов наподобие драгметаллов и замещающих облигаций.

Раньше ЦБ определял курс доллара и евро по результатам торгов на Московской бирже, а курсы многих других валют — на основе их котировок к доллару. Но летом 2024 года из-за санкций торги долларом и евро на Мосбирже остановились.

Теперь регулятор устанавливает курс доллара на основе котировок на межбанковском валютном рынке . Как пишут «Ведомости», курс на следующий день устанавливают по результатам сделок, заключенным к 15:30 текущего дня по московскому времени, с отсечением крайних значений и взвешиванием по величине транзакций.

Стоимость других валют, кроме юаня, который по-прежнему рассчитывается на основе торгов на Мосбирже, определяют по кросс-курсу — соотношению этих валют между собой согласно данным иностранных центробанков.

Почему есть разные курсы обмена

Совершать сделки с валютой можно разными способами. Если делать это на бирже, купля-продажа будет по самой выгодной и условно справедливой цене, так как биржевой курс лежит в основе официального. Поэтому, например, покупать юани выгоднее всего напрямую на Мосбирже.

Что касается доллара и евро, придется задействовать другие способы, и это повлечет отклонения в цене.

Банки зарабатывают, предоставляя финансовые услуги, в том числе конвертацию валют. Для этого они скупают валюту у населения по более низкой цене, а продают по более высокой. Эту разницу в цене называют спредом.

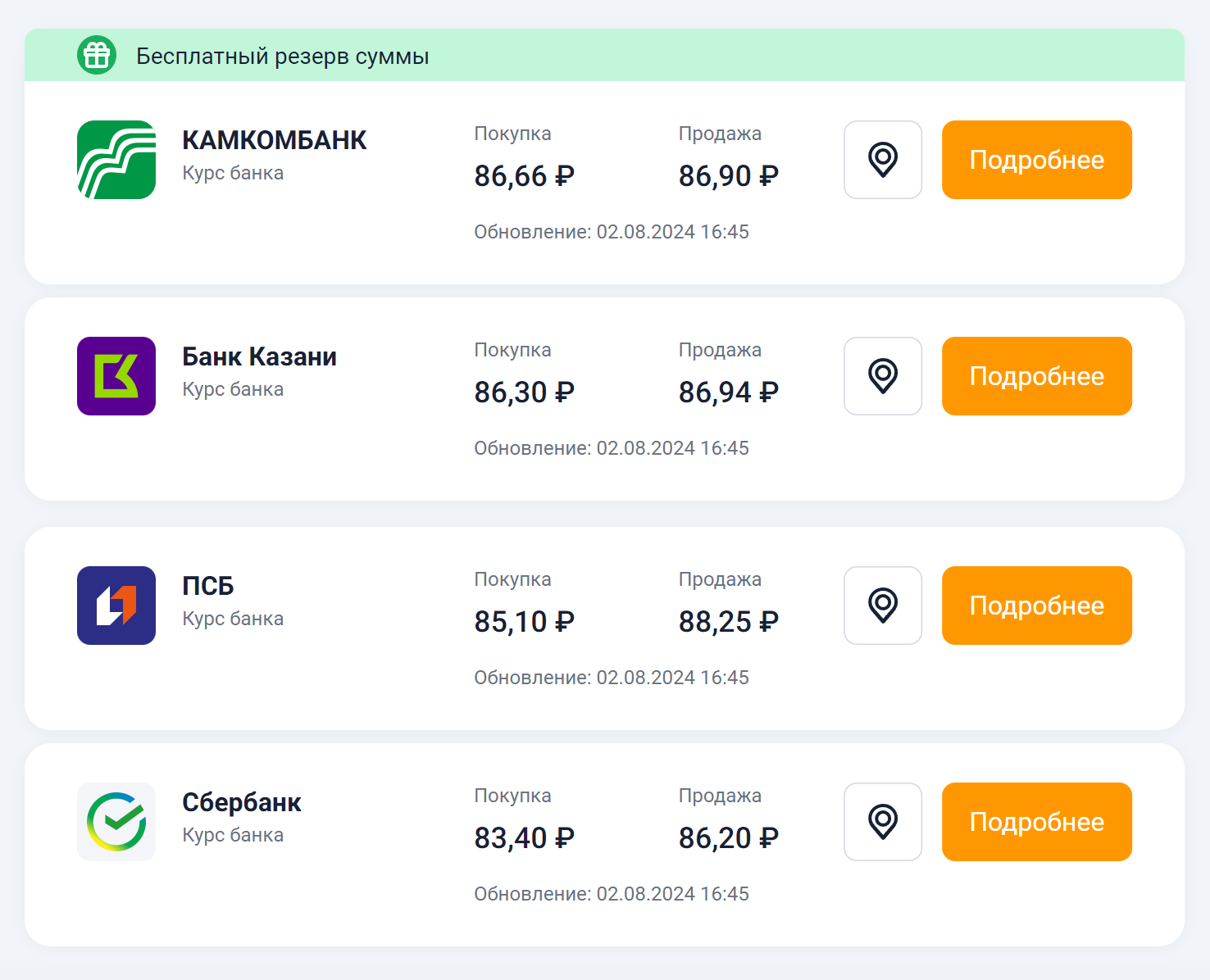

Размер спреда зависит от того, какой у банка подход к получению прибыли, какой объем валюты и какой на нее спрос. Во время паники среди населения курс может улетать в космос. Так, когда летом 2024 года Мосбиржа остановила торги долларом, курс доллара в обменниках ненадолго достигал 120 и даже 200 ₽, а курс ЦБ был в районе 89 ₽.

Другой пример: весной и летом 2022 года наличные доллары и евро стоили дороже, чем должны были по курсу ЦБ, из-за повышенного спроса и недостаточного предложения. Летом 2024 года курс наличных в среднем чуть выше курса ЦБ, и в зависимости от банка или обменника возможна разница до нескольких процентов. Спред тоже может заметно отличаться.

Иногда банки и обменники помимо большого спреда еще взимают комиссию за операцию. Поэтому нужно внимательно изучать условия в каждом банке.

Выгодность курса часто зависит:

- От размера сделки. Чем больше покупаете или продаете валюты, тем лучше курс.

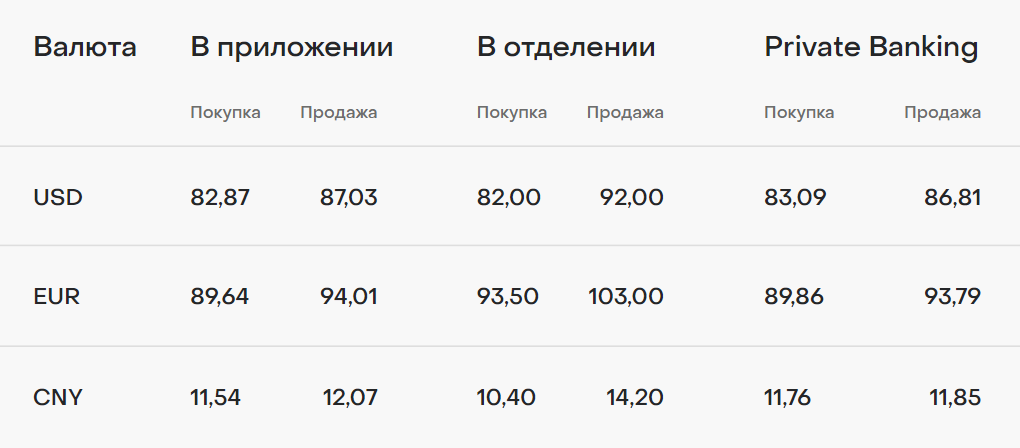

- Типа операции. Есть разница, покупаете вы наличную валюту в кассе банка или снимаете в банкомате, когда банку нужно физически резервировать банкноты, либо вы обмениваете валюту в безналичном виде.

- Программ лояльности. Условия бывают выгоднее для премиальных клиентов и обладателей платных банковских подписок.

Валютные фьючерсы торгуются на срочном рынке Мосбиржи. Это своего рода контракты о сделке в будущем по оговоренной цене. Валютные фьючерсы не поставочные, то есть в дату исполнения контракта не происходит сделка с валютой, а только взаиморасчет. Поэтому это не способ покупки валюты, а инструмент для заработка на курсовой разнице.

Цена фьючерса напрямую зависит от актуального курса, но отличается в зависимости от срока его жизни: чем ближе до исполнения фьючерса, тем больше его цена приближена к реальной. Это отклонение в зависимости от того, в какую оно сторону, называют контанго или бэквордацией.

Интернет-магазины могут отображать цены на иностранные товары исходя из своего внутреннего курса валюты. Например, китайский продавец может выставить товар на «Алиэкспресс» и установить цену в долларах. Вы же, заказывая там товар, оплачиваете его в рублях. Цену в рублях сайт посчитает по-своему.

Вот обменные курсы на «Алиэкспрессе» и других площадках. Они могут быть заметно выше курса ЦБ.

Стейблкоины — криптовалюты, стоимость которых привязана к той или иной валюте. Например, самые ходовые стейблкоины на доллар — USDT и USDC.

Это более рисковый инструмент, чем обычная, то есть фиатная, валюта, так как ценность стейблкоинов обеспечивает эмитент. В случае USDT — компания Tether, которая держит долларовые резервы. Проблема с резервами или компанией может обрушить ценность стейблкоина. Также хранить валюту на криптобирже менее надежно, чем на фондовой бирже, и лучше использовать криптокошельки.

Привязанные к доллару стейблкоины дороже, чем курс доллара согласно ЦБ и наличные доллары. Дело в том, что это ликвидный инструмент с возможностью переводов по всему миру, без регулирования и влияния санкций.

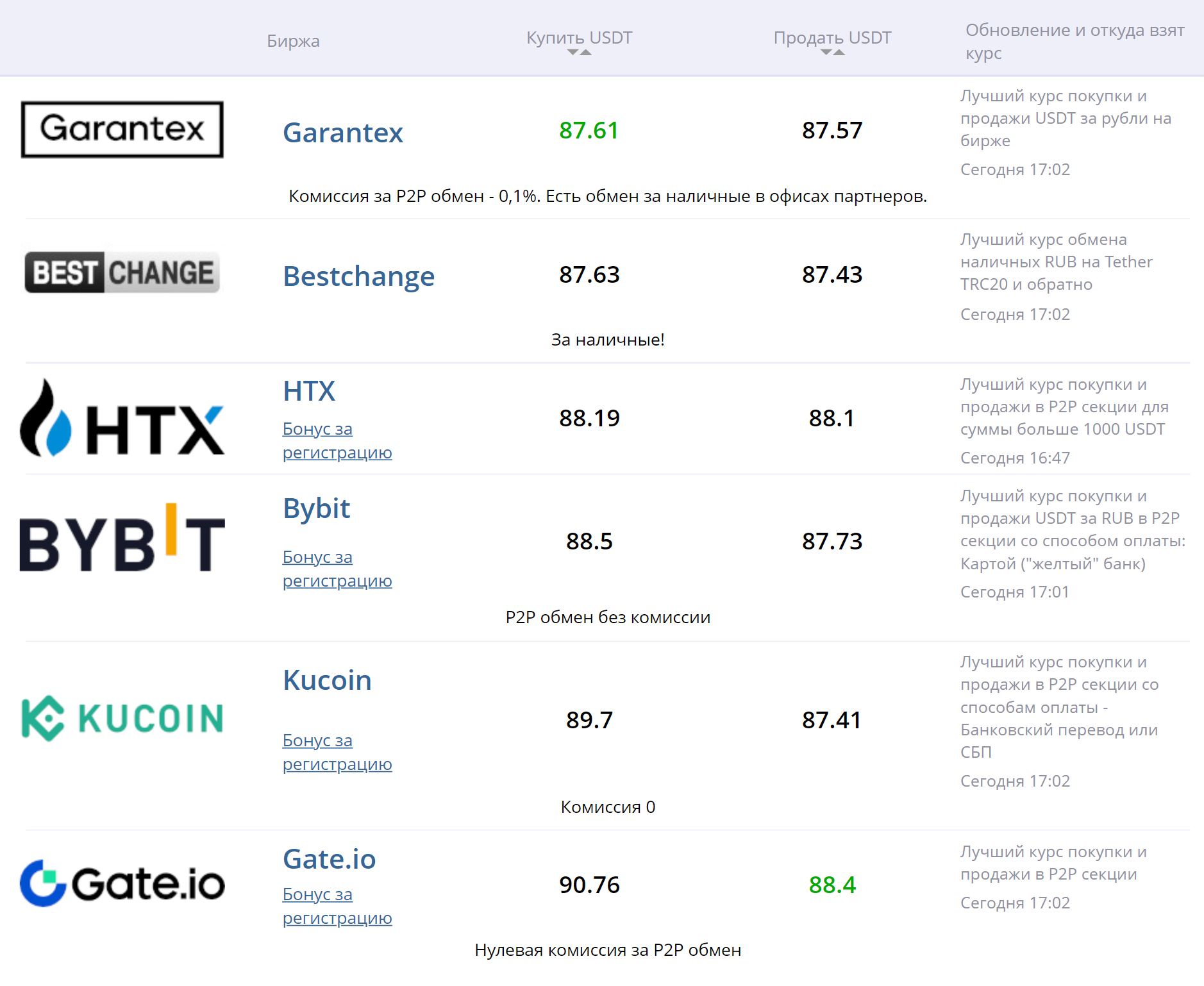

Как и с фиатными валютами, курс может дополнительно отклоняться от справедливого при использовании посредников. Криптообменники зарабатывают на обменных операциях, поэтому возможны комиссии и невыгодный обменный курс. В случае P2P-обмена меньшее количество предложений об обмене влечет проблемы с ликвидностью и невыгодные курсы.

Что в итоге

Валютный курс может формироваться рынком или его может устанавливать государство. Гибкий курс развязывает руки Центробанку, но может повлечь волатильность. Фиксированный курс стабилен, но экономика в этом случае хуже адаптируется к внешним факторам.

В некоторых странах есть множественные курсы. Обычно это происходит в кризисных странах, которые испытывают дефицит иностранной валюты, но не хотят девальвировать национальную.

В России официальный курс устанавливает Центробанк: в случае юаня — на основе торгов на Мосбирже, в случае доллара — по внебиржевым сделкам. Другие валюты пересчитывают по кросс-курсу, опираясь на соотношения в валютных парах, которые установили иностранные регуляторы.

Справедливый курс формируется на бирже. При использовании альтернативных инструментов или посредников при торговле валютой курс отклоняется. На это влияют политика посредников и их желание получить прибыль, ликвидность инструментов и некоторые другие факторы.