Как ИП на ПСН платить страховые взносы

Патентная система налогообложения, ПСН, — специальный налоговый режим, на котором вправе работать только ИП.

Под налогом на ПСН подразумевают стоимость патента. Его можно купить на срок от 1 до 12 месяцев в пределах календарного года. Предприниматель платит фиксированную сумму за патент и освобожден от других налогов на доходы.

Также ИП на ПСН уплачивают за себя и работников страховые взносы. На их сумму можно уменьшить налог. В статье расскажу об этом, а еще — о размере и сроках оплаты патента.

Вы узнаете

Суммы страховых взносов ИП на ПСН и даты уплаты

Фиксированные взносы платят все предприниматели на ПСН. За 2024 год это 49 500 ₽, за 2025 — 53 658 ₽.

Взносы за 2024 год надо уплатить до 31 декабря, но это нерабочий праздничный день. С учетом переноса крайний срок — 9 января 2025. С 2025 года срок уплаты — до 28 декабря .

Дополнительный взнос 1% платят с доходов свыше 300 000 ₽ в год . Максимум в 2024 году — 277 571 ₽, в 2025 — 300 888 ₽. Взнос считают от суммы потенциального дохода по патенту.

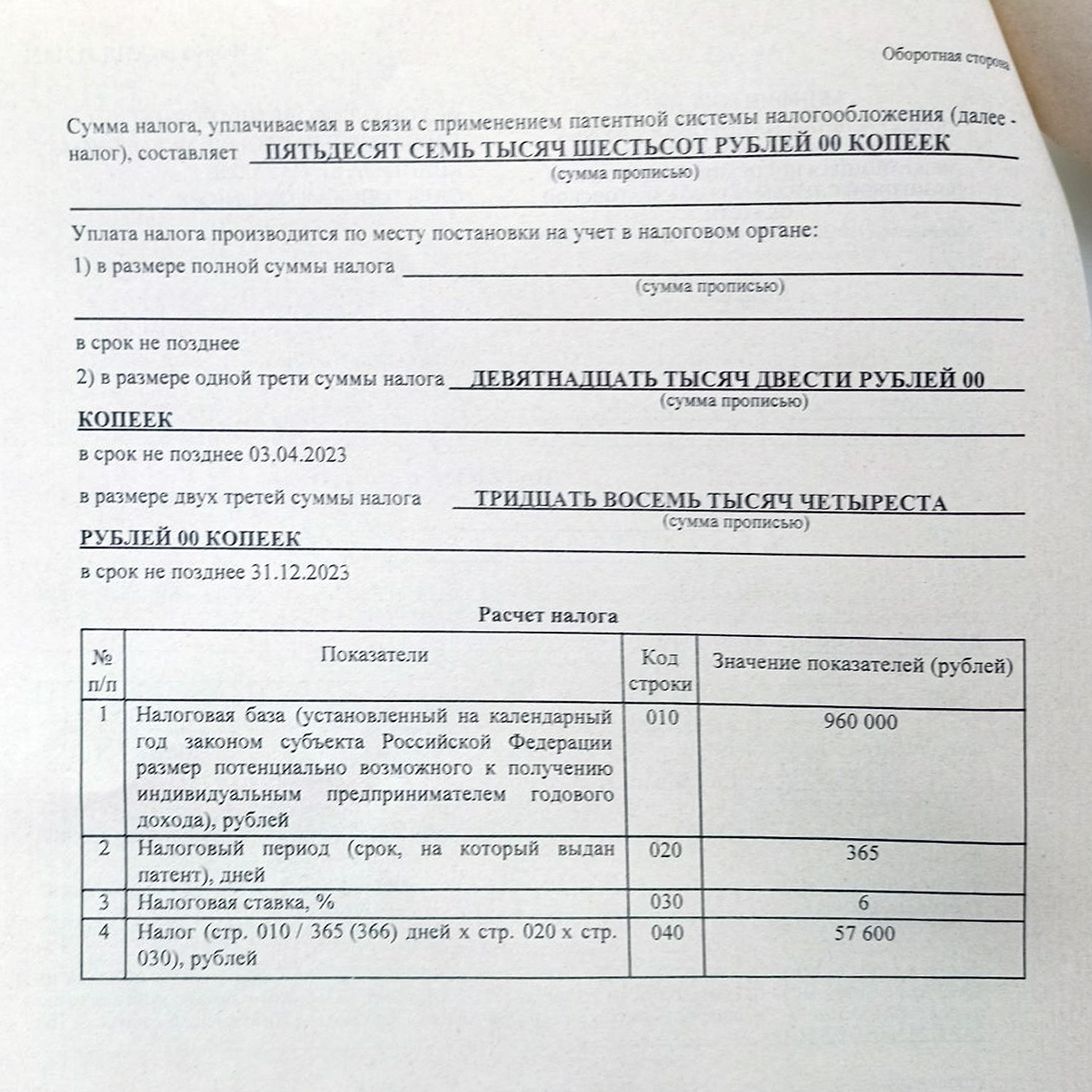

Предприниматель получил от налоговой инспекции патент на розничную торговлю. В таблице «Расчет налога» на обратной стороне патента указана налоговая база — 960 000 ₽. Это потенциальный доход по патенту.

Дополнительный взнос ИП заплатит с такой суммы: 960 000 − 300 000 = 660 000 ₽.

Взнос: 660 000 ₽ × 1% = 6600 ₽.

Дополнительные взносы надо заплатить до 1 июля следующего года . Сделать это можно одной суммой или несколькими — как удобно.

ИП заплатил фиксированные страховые взносы за 2024 год — 49 500 ₽. Его потенциальный доход по патенту — 500 000 ₽ в год. Дополнительные взносы: (500 000 − 300 000) × 1% = 2000 ₽.

Он может перечислить, например, 500 ₽ в июле, 1000 ₽ в октябре и оставшиеся 500 ₽ в декабре. А может все сразу, главное — не позднее 1 июля 2025 года.

Взносы за работников. Малый и средний бизнес из реестра МСП платит страховые взносы за сотрудников по пониженному тарифу .

В 2024 году:

- 30% с суммы в пределах МРОТ на 1 января, то есть 19 242 ₽.

- 15% с выплат свыше МРОТ.

С 2025 года :

- 30% для выплат в пределах 1,5 МРОТ, то есть 22 440 ₽ × 1,5 = 33 660 ₽.

- 15% с величины свыше 1,5 МРОТ.

Взносы за работников платят ежемесячно — до 28 числа следующего месяца. Например, за январь надо заплатить до 28 февраля.

Сроки и даты оплаты патента

Патент можно получить на период от 1 до 12 месяцев в пределах года. Стоимость зависит от вида деятельности, региона и количества сотрудников. Узнать ее можно в сервисе ФНС «Расчет патента».

Налог за патент менее чем на 6 месяцев уплачивают до его окончания. Патент на 6—12 месяцев — двумя частями: треть суммы — в течение первых 90 календарных дней действия патента, остальное — до окончания его срока .

С 2025 года также действует правило: если ИП приобрел патент на период больше 6 месяцев и крайний срок его оплаты — 31 декабря, но это выходной, дату сдвигают на 28 декабря.

Стоимость патента с 1 января по 31 декабря 2025 года для ИП Растворова — 57 600 ₽. Треть суммы, 19 200 ₽, надо заплатить до 30 марта, остальные 38 400 ₽ — до 28 декабря 2025 года.

Уменьшение патента на сумму страховых взносов

Порядок зависит от вида взносов и даты оплаты патента.

ИП без сотрудников могут вычесть фиксированные и дополнительные взносы за себя из стоимости патента без их перечисления в бюджет, то есть просто заплатить за патент меньше: например, в 2025 году — максимум на 53 658 ₽. Стоимость патента можно даже обнулить.

Предприниматель из Уфы получил патент на оказание парикмахерских услуг на год. Его стоимость — 24 300 ₽. Взносы ИП в 2025 году — 53 658 ₽. Предприниматель перечислит в бюджет 53 658 ₽, а налог 24 300 ₽ может не платить, так как сумма взносов больше, чем стоимость патента.

ИП на ПСН с сотрудниками могут уменьшить стоимость патента за счет:

- Больничных работникам за первые три дня болезни.

- Страховых взносов за себя и сотрудников, которые заняты в том виде деятельности, на который выдан патент.

Предприниматели с работниками вправе снизить стоимость патента максимум на 50%.

Тот же ИП в Уфе нанял двоих работников. Патент стоит 72 900 ₽, фиксированные взносы ИП — 53 658 ₽, за работников — 140 000 ₽, больничных не было. Уменьшить стоимость патента можно только наполовину. Надо заплатить налог: 72 900 / 2 = 36 450 ₽.

В каком году можно учесть страховые взносы, зависит от их вида. Фиксированные взносы ИП за себя уменьшают стоимость патента в том периоде, за который они начислены. Например, 49 500 ₽ за 2024 год можно учесть при уменьшении стоимости патента 2024 года. А взносы 53 658 ₽ — при уменьшении стоимости за 2025 год.

Дополнительный взнос 1% за ИП можно вычесть из налога за текущий или следующий год, но один раз . Например, на взнос 1% за 2024 год, уплаченный до 1 июля 2025 года, можно уменьшить стоимость патента 2024 или 2025 года.

На взносы за работников можно уменьшить стоимость патента того года, в котором они уплачены.

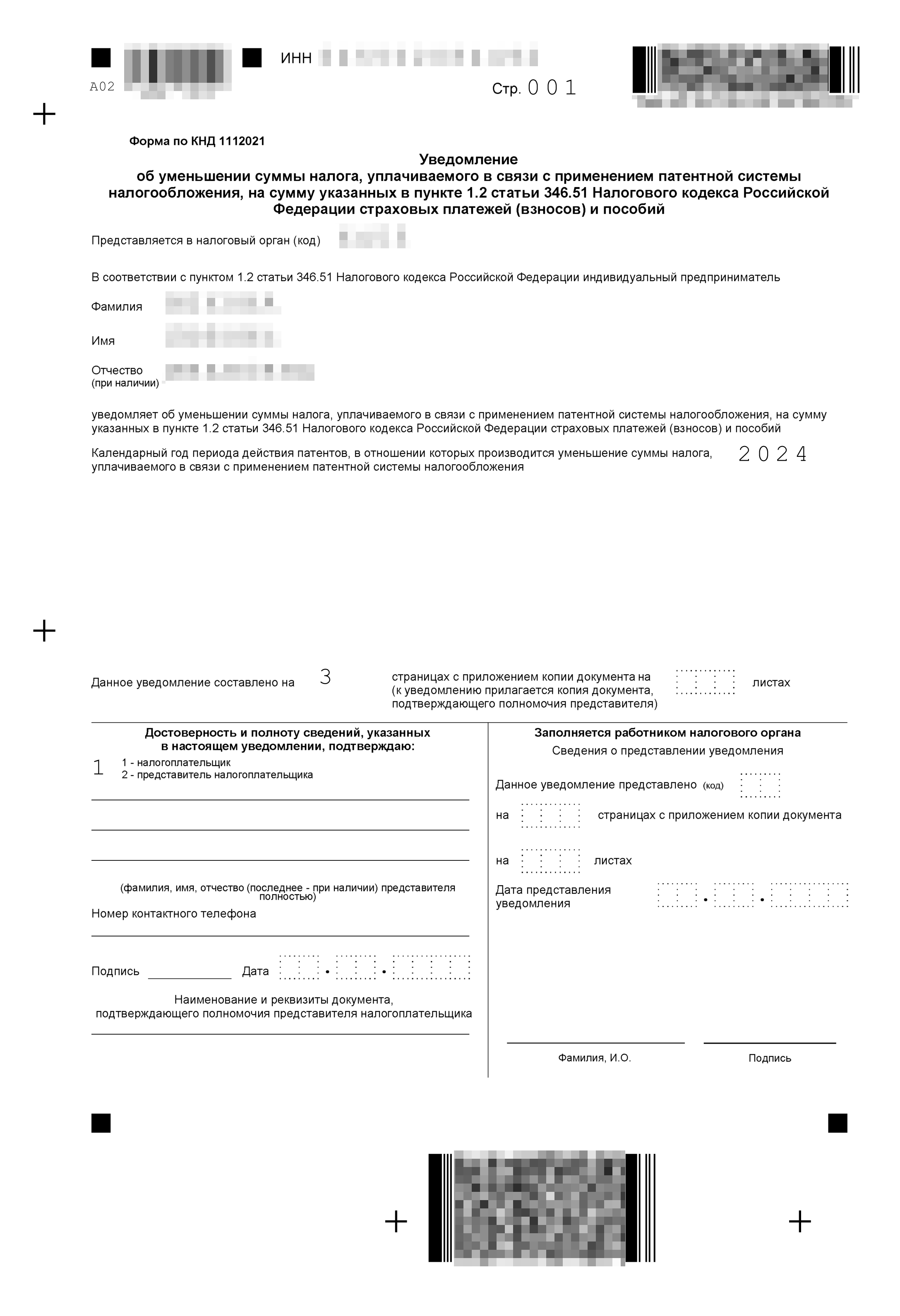

Как уменьшить налог. Подать уведомление об уменьшении стоимости патента в ИФНС , которая его выдала. Если патентов несколько, надо делить взносы между ними. Если патенты выдали разные инспекции, уведомления надо направлять в каждую.

Вот как можно подать уведомление:

- Через личный кабинет ИП на сайте ФНС.

- В электронном виде через оператора электронного документооборота, ЭДО.

- На бумаге лично или почтой с описью вложения.

ИП без работников вправе подать уведомление в любое время — даже в начале года, ведь сумма страховых взносов уже известна. Предприниматель, который планирует уменьшить налог на взносы за сотрудников, должен их сначала уплатить.

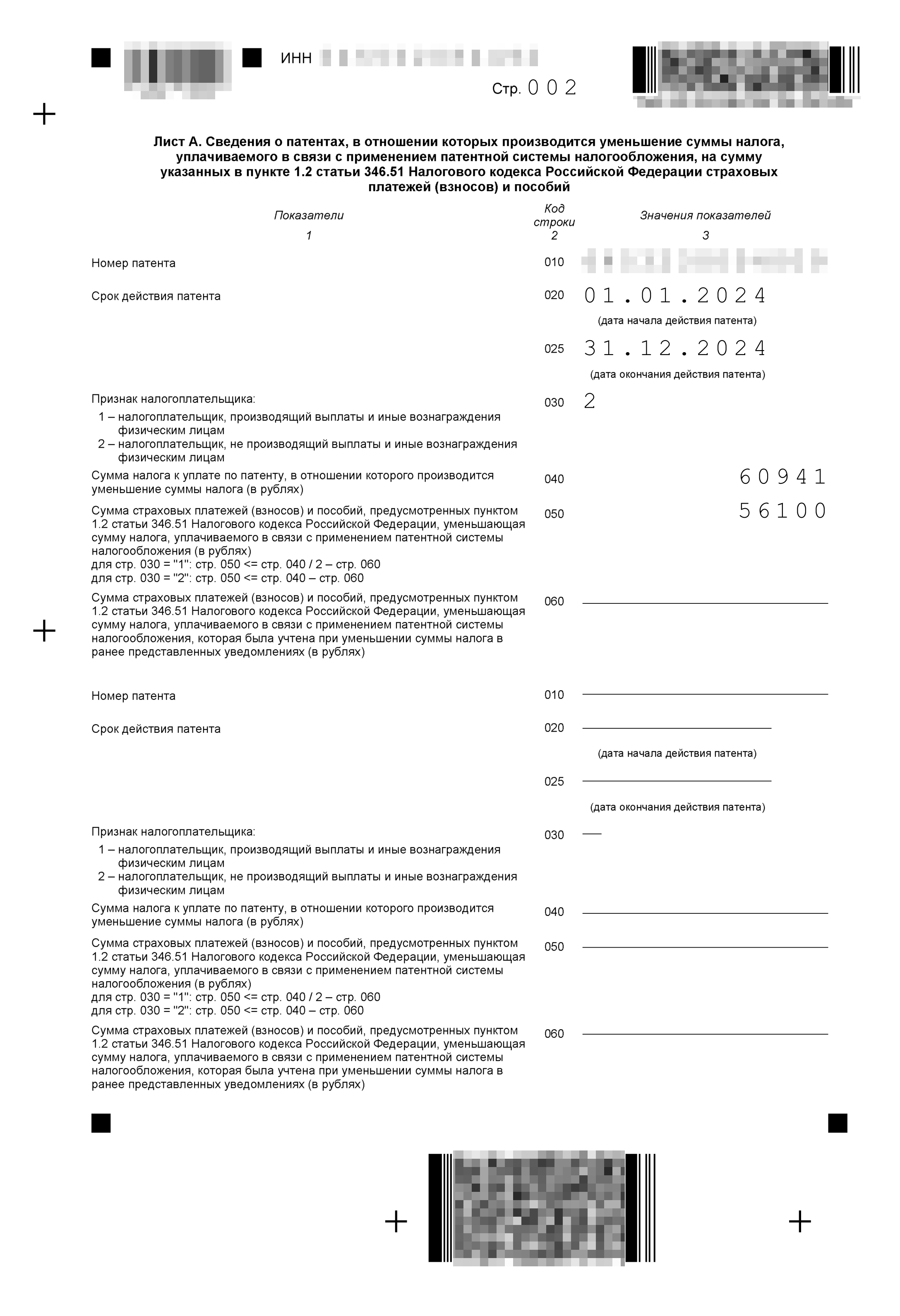

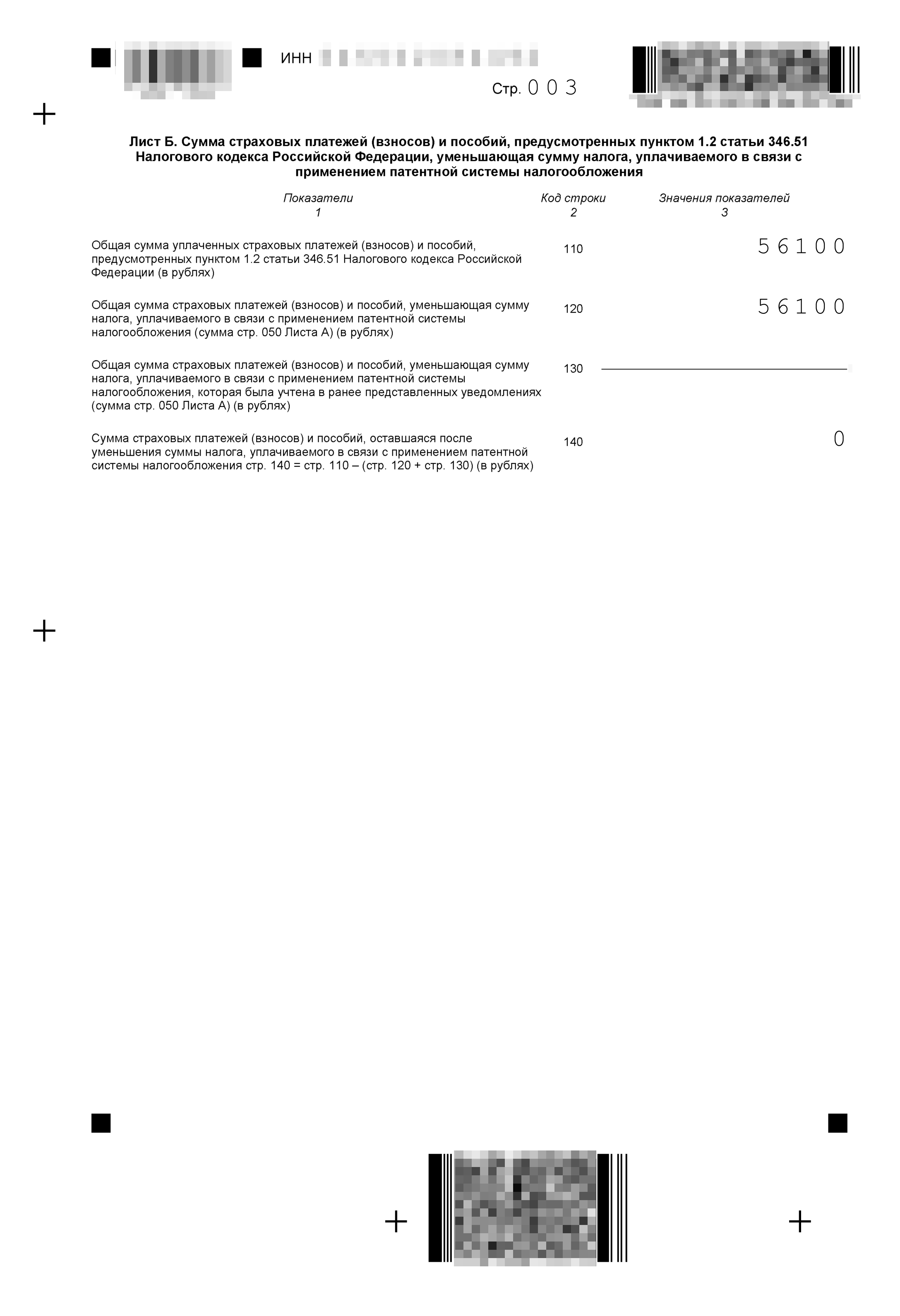

Уведомления можно подавать несколько раз. В строке 120 в каждом из них указывают сумму взносов, на которые надо уменьшить налог в этот раз, в строке 130 — предыдущие суммы этого года, которые уже учли.

Пример, как уменьшить стоимость патента до его полной оплаты. Сумму можно уменьшить на взносы до оплаты патента — тогда налог к уплате станет меньше или его не придется платить совсем.

Общая сумма по годовому патенту — 60 941 ₽. Первую треть, 20 314 ₽, надо заплатить до 30 марта, остальные 40 627 ₽ — до 31 декабря. Допустим, 1% страховых взносов за 2024 год у ИП — 3600 ₽. Фиксированные взносы за 2025 — 53 658 ₽. Работников нет.

Предприниматель вправе подать уведомление об уменьшении стоимости патента на взносы на 53 658 ₽ + 3600 ₽ = 57 258 ₽. Если он сделает это до 30 марта, платить в марте за патент не придется. Оставшуюся сумму можно перечислить до конца года: 60 941 ₽ − 57 258 ₽ = 3683 ₽.

Пример, как уменьшить налог после оплаты патента. ИП может сначала оплатить патент, а потом подать уведомление об уменьшении его стоимости на взносы. Тогда на едином налоговом счете, ЕНС, получится переплата. Ее можно вернуть или оставить в счет будущих платежей по любым налогам и взносам.

ИП получил патент на 3 месяца. Стоимость патента — 3000 ₽. Предприниматель заплатил за него полностью. Потом подал уведомление об уменьшении стоимости на фиксированные взносы за себя. Налоговая инспекция обнулила стоимость патента, и на ЕНС образовалась переплата — 3000 ₽.

Запомнить

- ИП на патенте платят фиксированные страховые взносы за себя: за 2024 год — 49 500 ₽, за 2025 — 53 658 ₽. Взносы за 2024 год надо уплатить до 31 декабря, за 2025 — до 28 декабря.

- Предприниматели с потенциальным доходом более 300 000 ₽ платят дополнительные взносы — 1% с превышения.

- ИП с работниками также платят страховые взносы за них.

- Стоимость патента можно уменьшить на страховые взносы: для ИП без работников — вплоть до нуля, для ИП с работниками — максимум на 50%.

- Взносы ИП за себя уменьшают стоимость патента независимо от того, когда их заплатили, а взносы за работников — только после уплаты.

- Для уменьшения стоимости патента на взносы надо подать уведомление в ИФНС.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes