Под прищуром: инвестиции в малый бизнес через «Сберкредо»

Хочу вложиться через сервис «Сберкредо», но опасаюсь очередного развода. С одной стороны, вряд ли мошенники станут прикрываться именем самого крупного банка и банк этого не заметит. С другой стороны, идея совместных инвестиций — благодатная почва для аферистов. Хотелось бы узнать ваше мнение.

Андрей

«Сберкредо» позиционирует себя как краудлендинговая платформа, через которую можно инвестировать в малый бизнес. Проект выглядит похоже на аналогичные, например «Джетленд», о котором мы писали ранее.

«Сберкредо» пишет о принадлежности к группе компаний «Сбера», и это вроде бы повышает доверие к компании. Но в плане рисков у таких платформ важнее более конкретные вещи, например качество проверки заемщиков и то, как площадка помогает вернуть деньги, если заемщик отказывается платить.

Попробую разобраться, насколько безопасно инвестировать через эту платформу, опираясь на открытые источники.

Если коротко: все законно, но это рискованные инвестиции

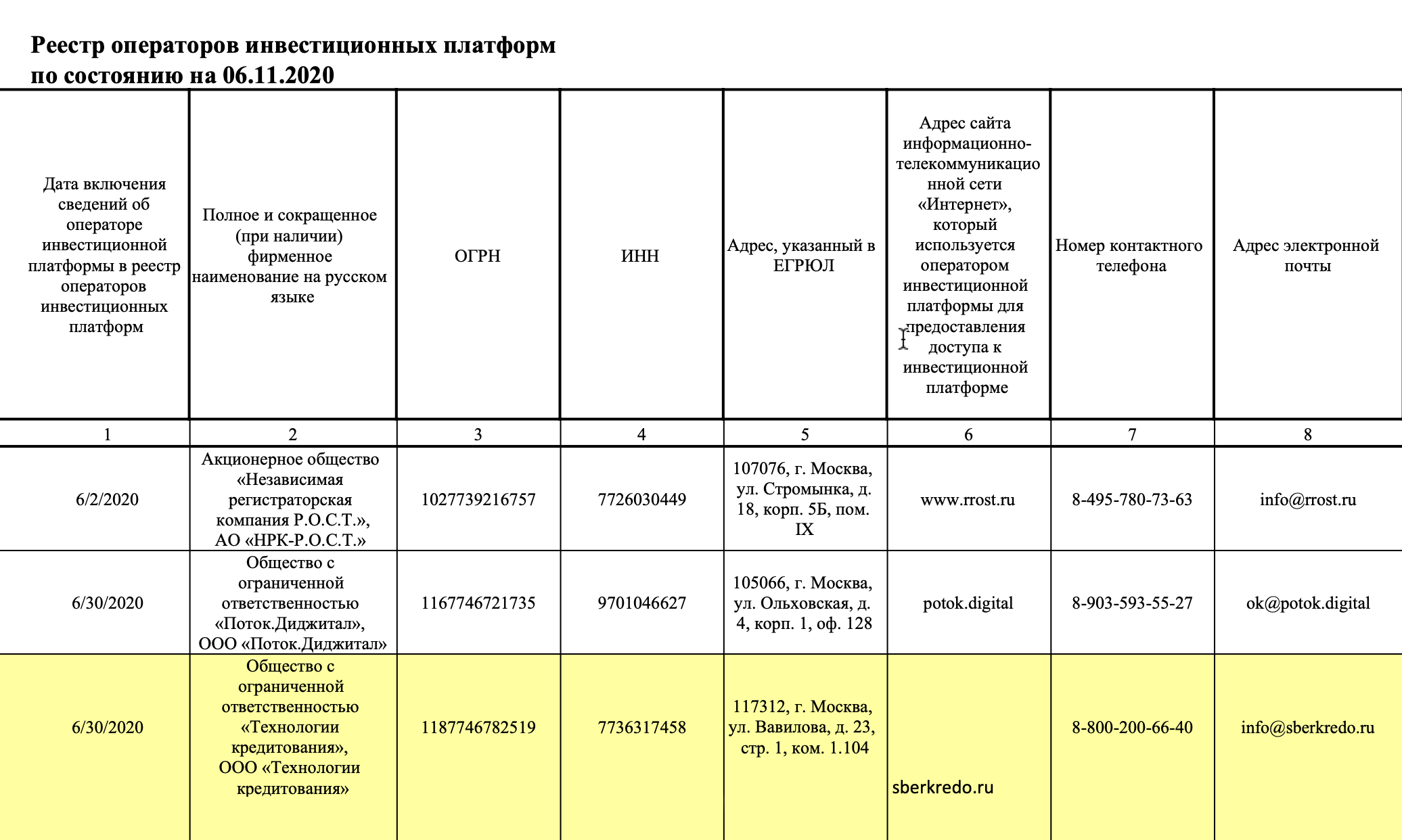

👍 «Сберкредо» работает в правовом поле. Компания есть в реестре операторов инвестиционных платформ, что повышает надежность инвестиций.

👍 У компании надежная основа. «Сберкредо» работает на платформе Сбербанка и только с клиентами банка, поэтому имеет больше возможностей для проверки заемщиков.

👍 «Сберкредо» занимается взысканием просроченной задолженности, а само количество исков невелико, что может говорить о качественной оценке заемщиков.

👎 Я не нашел финансовых отчетов компании за время работы с клиентами, так как компания начала работать только в конце 2019 года. Пока неизвестно, как у нее дела.

Что предлагают

«Сберкредо» предлагает инвестировать в малый бизнес на срок до 6 месяцев под 17,3% годовых и более. Это уже с учетом НДФЛ, причем налог удерживает платформа — инвестору не придется подавать декларации.

Минимальная сумма входа для инвестора — 5000 ₽, максимальная — 1 000 000 ₽ в день. Предельная сумма инвестиций в один проект — 20 000 ₽, но количество проектов не ограничено. Выглядит разумно: деньги распределяются между разными компаниями и риск потерь снижается за счет диверсификации.

Сервис работает на платформе Сбербанка и только с его клиентами. Личный кабинет инвестора создается по Сбер-ID. Аналогичное правило действует и для заемщиков: они должны быть клиентами банка.

Регистрация и лицензии

Оргструктура. У платформы «Сберкредо» есть юрлицо в России — ООО «Технологии кредитования». По данным «Руспрофайла», компания зарегистрирована в 2018 году с уставным капиталом 100 млн рублей. Единственный учредитель — ПАО «Сбербанк», это же написано и на сайте «Сберкредо».

Я не нашел финансовых отчетов компании, поэтому непонятно, насколько она успешна. Но, по неподтвержденным данным, работать с клиентами она начала только в конце 2019 года, так что оценивать ее финансовые показатели рано.

Генеральным директором компании сайт называет Сергея Викторовича Четверикова. Это подтверждает и «Руспрофайл». По данным рейтингового агентства «Эксперт РА», Четвериков был начальником управления кредитных продуктов малого и среднего бизнеса ПАО «Сбербанк России», что говорит о его опыте в кредитовании бизнеса.

Четвериков указан как директор и у другой дочки Сбера — ООО МКК «Выдающиеся кредиты». Эта компания кредитует малый бизнес на платформе «Сберкредо», если инвесторы не готовы кредитовать заемщика.

Соответствие закону об инвестиционных платформах. «Сберкредо» соответствует требованиям ЦБ, деятельность компании регулируется государством, что повышает безопасность инвестиций.

Я нашел «Сберкредо» в реестре операторов инвестиционных платформ ЦБ. В этот реестр включены компании, которые соответствуют требованиям федерального закона: имеют не менее 5 млн рублей собственных средств, вправе вести финансовую деятельность и не были лишены такого права ранее за нарушения.

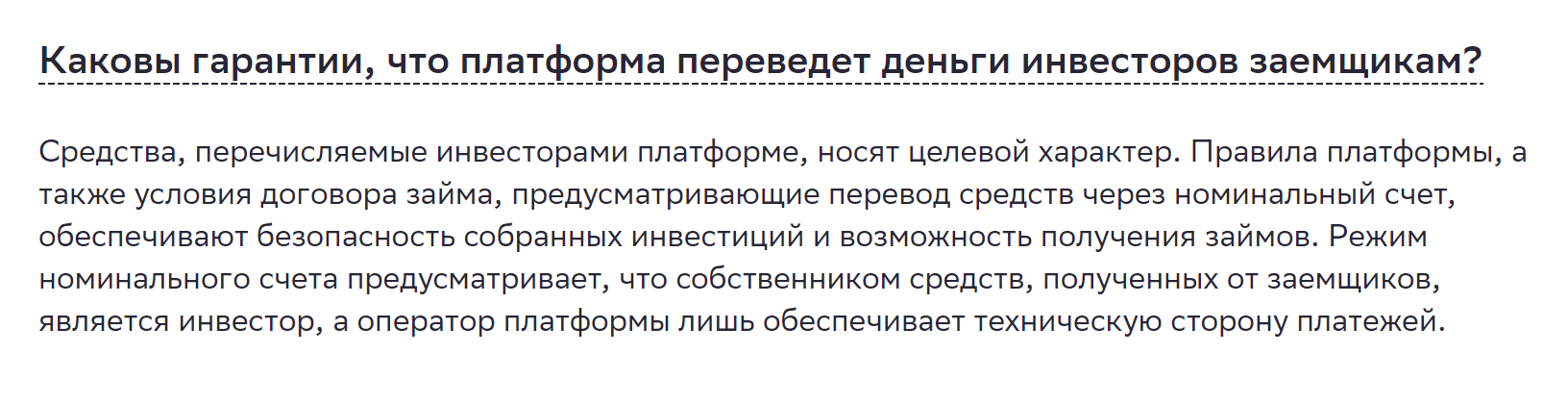

Средства инвесторов в «Сберкредо» попадают банковским переводом на номинальный счет платформы, что обеспечивает дополнительную безопасность инвестиций. Это также требование закона об инвестплатформах.

Риски краудлендинга в «Сберкредо»

Инвестиции — это не банковские вклады, они не застрахованы, поэтому риск потерять средства остается и при самой консервативной стратегии. Но в случае краудлендинга инвесторы рискуют сильнее, чем при покупке биржевых фондов или облигаций надежных эмитентов через брокера. Если занявшая деньги компания прогорит, вернуть средства будет сложно.

Часть рисков компенсируется повышенной доходностью инструмента. Но также платформы стараются придумывать механизмы, которые снижают инвестиционные риски. Это может быть, например, дополнительная проверка заемщиков, личное поручительство собственника бизнеса или выкуп займов у инвесторов при определенных условиях. Это повышает репутацию платформы и помогает привлечь в нее больше денег.

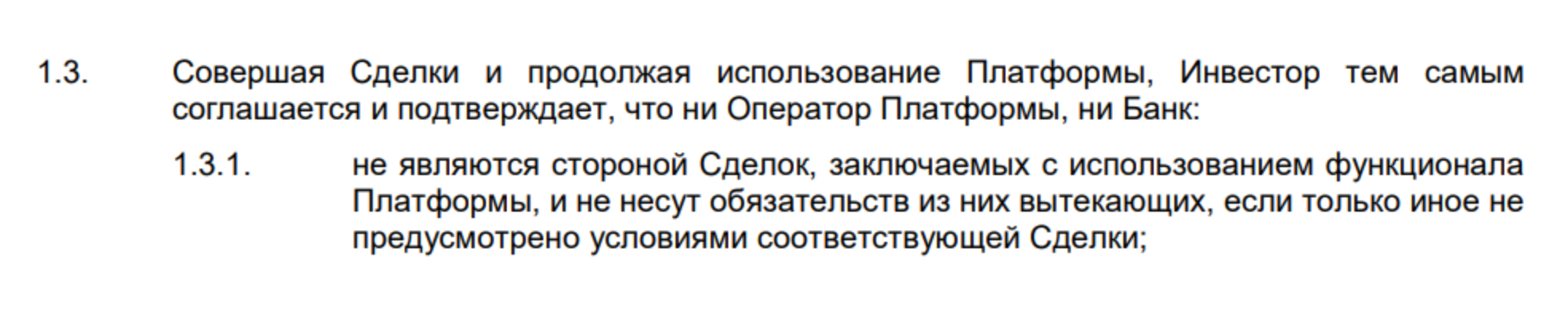

У «Сберкредо» я не увидел таких механизмов. В декларации о рисках компания просто констатирует, что все предлагаемые ей сделки высокорискованные и возможна полная потеря средств, а также перечисляет основные риски. С одной стороны, «Сберкредо» — дочка Сбербанка, поэтому может меньше усилий тратить на создание репутации. С другой — ни оператор платформы, ни банк не считаются сторонами сделок и не несут по ним обязательств.

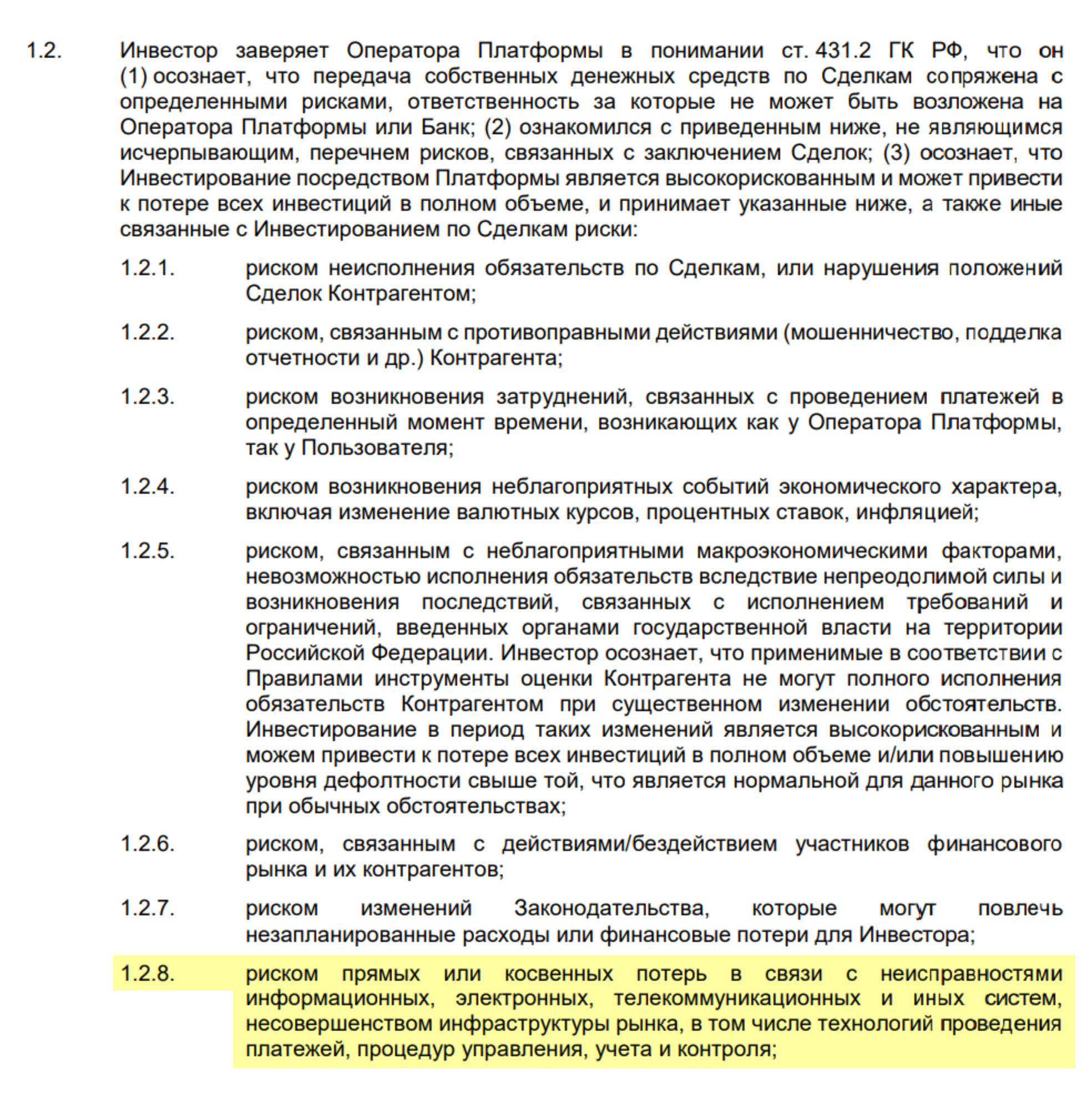

К этому добавляются и стандартные риски, связанные с цифровой сущностью платформы, например сбои в работе компьютера или интернета. Формулировки в декларации размыты, и под них может попасть практически любая неисправность, в том числе внутри самой платформы. Если из-за нее инвестор лишится денег, не исключено, что вернуть их не получится.

Конечно, подобные условия обычно прописывают в договорах все сервисы, которые имеют дело с деньгами клиентов. Но от этого условия не начинают казаться справедливыми.

Кому выдают займы

Получить заем на площадке могут только юрлица или ИП — клиенты Сбербанка. На сайте «Сберкредо» я нашел информацию о требованиях к заемщикам. Ими могут быть только юрлица или ИП, работающие не менее 9 месяцев. Займы выдаются без залога, заемщик платит платформе комиссию — 5% от суммы займа.

Платформа пишет, что проверяет заемщиков более чем по 100 параметрам с помощью своей скоринговой системы. Сами параметры компания не раскрывает, но этого не делают и другие инвестиционные платформы и кредитные организации. У каждой такой платформы свой алгоритм оценки заемщиков.

Мне не удалось найти на сайте «Сберкредо» названий компаний, которые получили займы через эту платформу. Кроме того, в личном кабинете инвестора за время работы над статьей я не увидел ни одной компании, которая бы ожидала займа. Возможно, компаний мало. Или займы дает другая дочка Сбербанка — ООО МКК «Выдающиеся кредиты».

Но может быть и так, что платформа скрывает данные о заемщиках. В личном кабинете я нашел список прекративших действие инвестиционных предложений — с указанием дат, сумм и кодов ОКВЭД. На момент написания статьи их было 168. Но названий компаний в списке нет.

Это не очень удобно. Аналогичные платформы часто показывают инвесторам, кому выданы займы, и указывают полную информацию об их погашении. На основании этой информации можно составить какое-то представление о заемщиках и их надежности — если, например, компания уже брала займы через платформу.

Также у клиента «Сберкредо» нет возможности проверить, на какие цели идут его деньги: все займы нецелевые. Единственное требование — использовать полученные средства на ведение законной предпринимательской деятельности и не гасить ими другие займы на платформе.

Это дополнительный риск для инвестора. Часто нецелевые займы берут на покрытие кассового разрыва, а платформа не отслеживает их использование. Некоторые аналогичные платформы выдают займы только на определенные цели, например на обеспечение госконтрактов или участие в тендерах. В таком случае риск инвестирования снижается, потому что расходование денег отслеживается и владелец не может их использовать не по назначению.

Как платформа защищает инвестора

Инвестор не может сам общаться с заемщиком, это всегда происходит через «Сберкредо». Закон обязывает платформу раскрывать перед инвестором информацию о юридическом адресе заемщика, годовую бухгалтерскую отчетность и факты, которые могут оказать влияние на исполнение тем своих обязательств. Но контакты заемщика платформы предоставлять не обязаны.

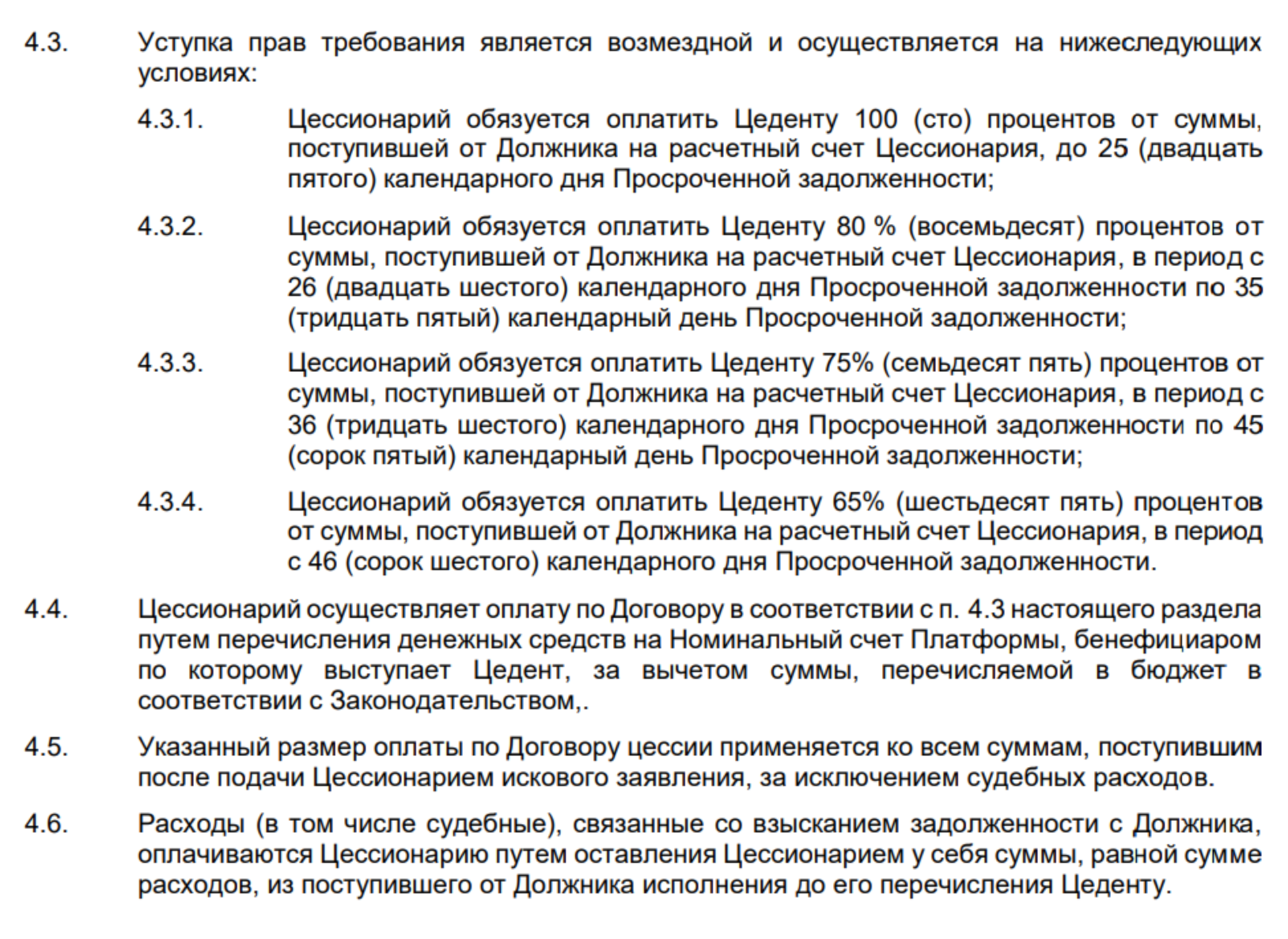

Если заемщик перестает платить, платформа сама занимается взысканием задолженности. На 16-й день просрочки право требования долга автоматически переходит от инвестора к платформе. Если должник выплачивает долг, деньги перечисляются инвестору. Инвестор получает 100% вложенной суммы, если должник вернул деньги в течение 25 дней с даты просрочки платежа. Если позже, инвестору достается только 65%.

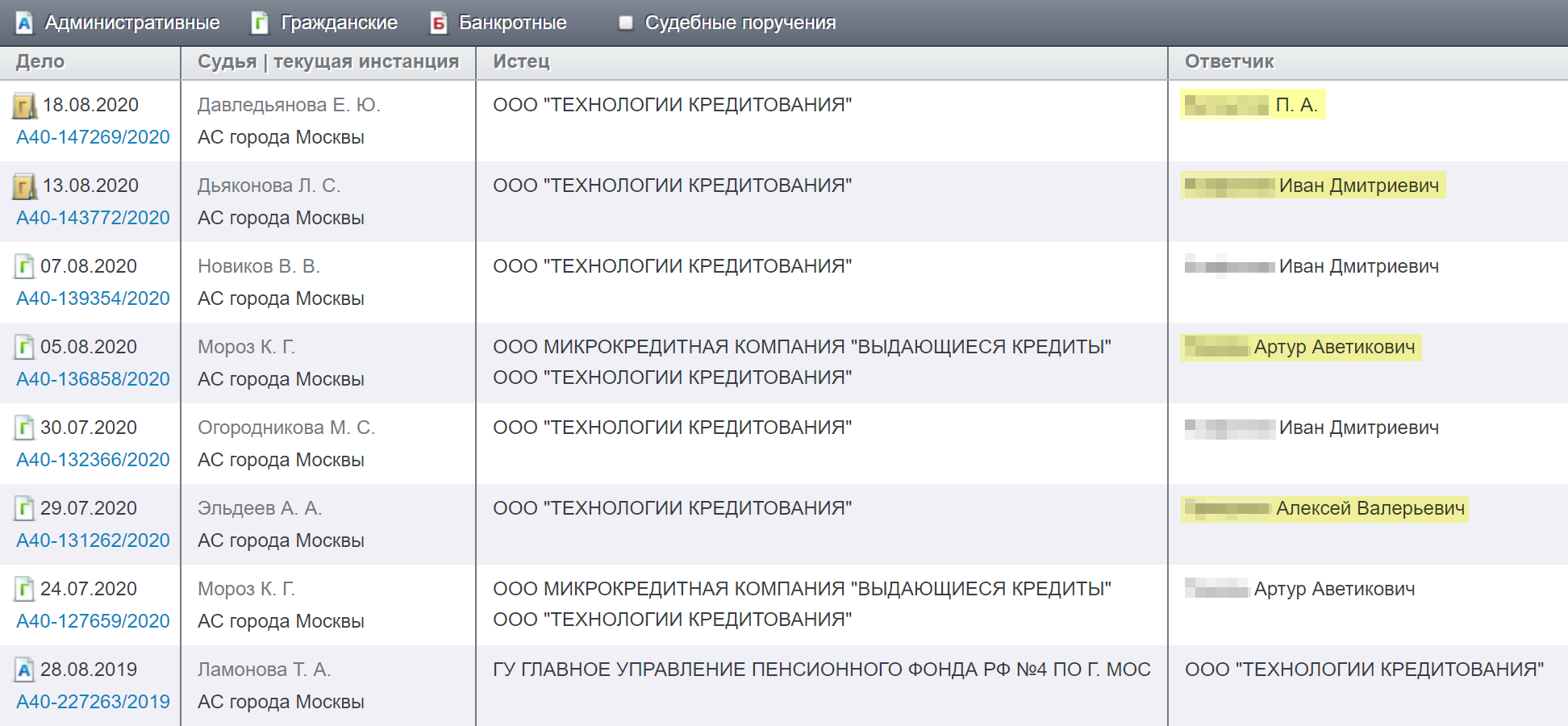

Платформа может обратиться в суд для взыскания денег с заемщика, но тогда все расходы ложатся на инвестора и вычитаются из суммы, которую удалось отсудить. В картотеке арбитражных дел я нашел четыре иска, связанных с взысканием просроченной задолженности платформой «Сберкредо». Это подтверждает, что компания на самом деле пытается взыскать деньги в случае просрочки платежа.

Для краудлендинговых платформ всего четыре дела — это мало. Но проект пока молодой — это может говорить как о качественной проверке заемщиков, так и о небольшом количестве займов.

Что в итоге

«Сберкредо» выглядит молодой, но перспективной инвестиционной площадкой — прежде всего потому, что работает в правовом поле, под присмотром ЦБ РФ. Кроме того, небольшое количество исков к заемщикам может говорить о том, что их хорошо проверяют. Но при этом все равно надо помнить, что речь идет о компаниях, которые по каким-то причинам не взяли кредит в банке и занимают у инвесторов под больший процент.

В остальном платформа не произвела на меня большого впечатления. У меня не получилось узнать, какие именно компании получают через нее займы, а поддержка инвесторов на первый взгляд кажется несколько формальной.

Главное преимущество «Сберкредо» перед аналогичными сервисами — принадлежность к группе компаний Сбера. Это позволяет не беспокоиться о том, что сама платформа может быть мошеннической. Но если вспомнить, что ни платформа, ни банк не несут ответственности за заемщиков, — это преимущество не выглядит таким уж значительным.

Я бы не стал инвестировать через «Сберкредо» сумму, которую не готов потерять.

Мнение редакции может не совпадать с мнением автора.