Под прищуром: телеграм-каналы с сигналами о покупке акций

В мессенджерах и соцсетях есть десятки русскоязычных каналов, которые публикуют идеи для инвесторов: какие акции покупать, какие продавать, как вести себя на фондовом рынке и зарабатывать кучу денег. Какие-то каналы бесплатные, какие-то — платные. Я попробовал разобраться, насколько рискованно инвесторам следовать советам из таких каналов и кто на самом деле на них зарабатывает.

Иван

Схема везде примерно одна: автор создает канал для неопытных инвесторов, пишет о сделках, которые якобы совершает, а новички их копируют. Если акция дорожает, автор молодец и помог людям заработать. Люди в восторге и приводят знакомых, которые тоже подписываются на канал. Если канал платный, автор получает больше денег за подписку, если бесплатный — через какое-то время начинает публиковать рекламу или зовет на свои платные курсы по инвестициям.

Для подписчиков каналов все выглядит отлично, пока акции из прогнозов не начинают дешеветь. Но в таких каналах вы редко увидите сообщения, что инвестидея не сработала. Если так происходит, авторы ничего об этом не пишут и претензий им не предъявить: это рынок, тут бывает по-разному. Кроме того, авторы не раскрывают своих настоящих имен. И везде добавляют, что это только их сделки, а не инвестиционная рекомендация.

Для этой статьи я скрою названия каналов: их много, то и дело появляются новые, а принципиальных различий между ними нет. Если канал закрывают, автор просто создает новый — и все сначала. Рост числа таких «аналитиков» считается одним из признаков пузыря на финансовом рынке.

Уверен, что среди таких каналов встречаются и добросовестные — чисто статистически. Но единственный способ защитить свои деньги — это не запоминать конкретные никнеймы, а разобраться, что именно делают авторы каналов, как они манипулируют подписчиками, чтобы заработать. Никнейм можно поменять или даже украсть, а вот манеру наживаться на чужой неопытности не поменяешь.

Если коротко: вот что делают недобросовестные авторы каналов

👎 Давят на жадность: «купи или упустишь выгоду», «все заработали, а ты нет». Из-за этого подписчики принимают инвестиционные решения на эмоциях. На рынке это в конечном счете приводит к убыткам.

👎 Набивают себе цену: «я знаю, какие акции вырастут», «смотри, какой я умный аналитик». Но их аналитика очень поверхностна и зачастую скопирована из бесплатных источников.

👎 Замалчивают неудачные прогнозы, публикуя общие посты на тему «это рынок, тут может быть что угодно».

👎 Зарабатывают при помощи пампа: когда у канала много лояльных подписчиков, после публикации прогноза много людей идут покупать определенную акцию — и иногда это сразу на несколько процентов повышает ее цену. Сам автор покупает акцию до прогноза, а после него продает дороже.

👎 Уверяют, что никем не манипулируют. Это стандартный трюк всех мошенников: чтобы отвести от себя подозрения, они пишут о своих приемах, но так, будто их применяют только конкуренты и злопыхатели, а они сами — никогда.

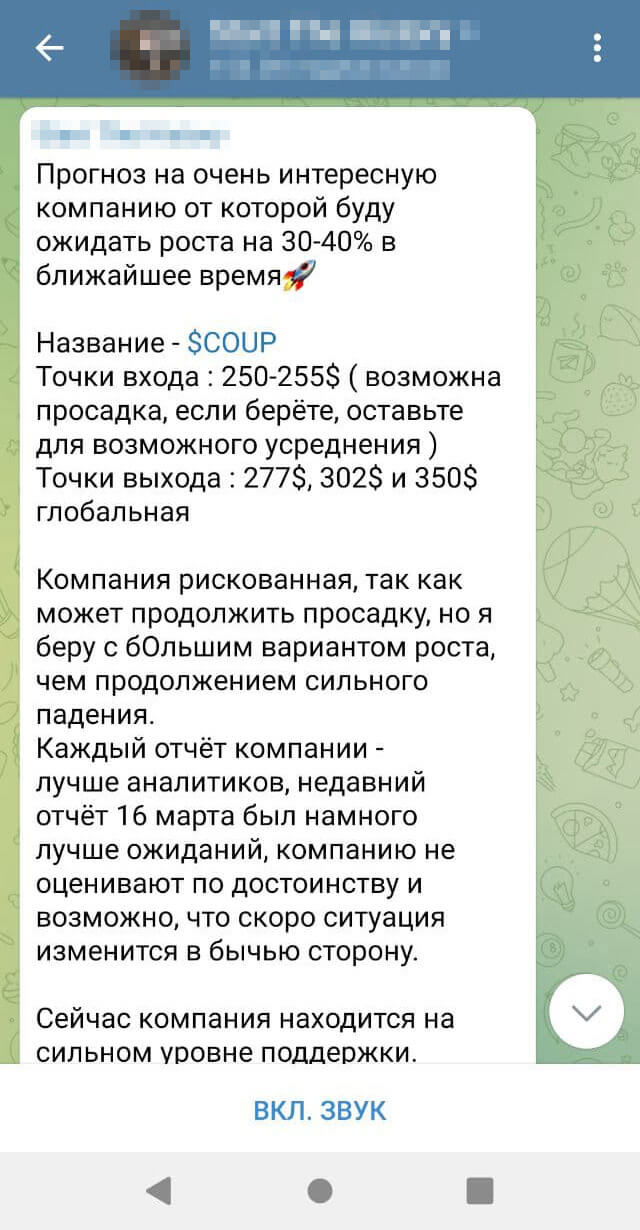

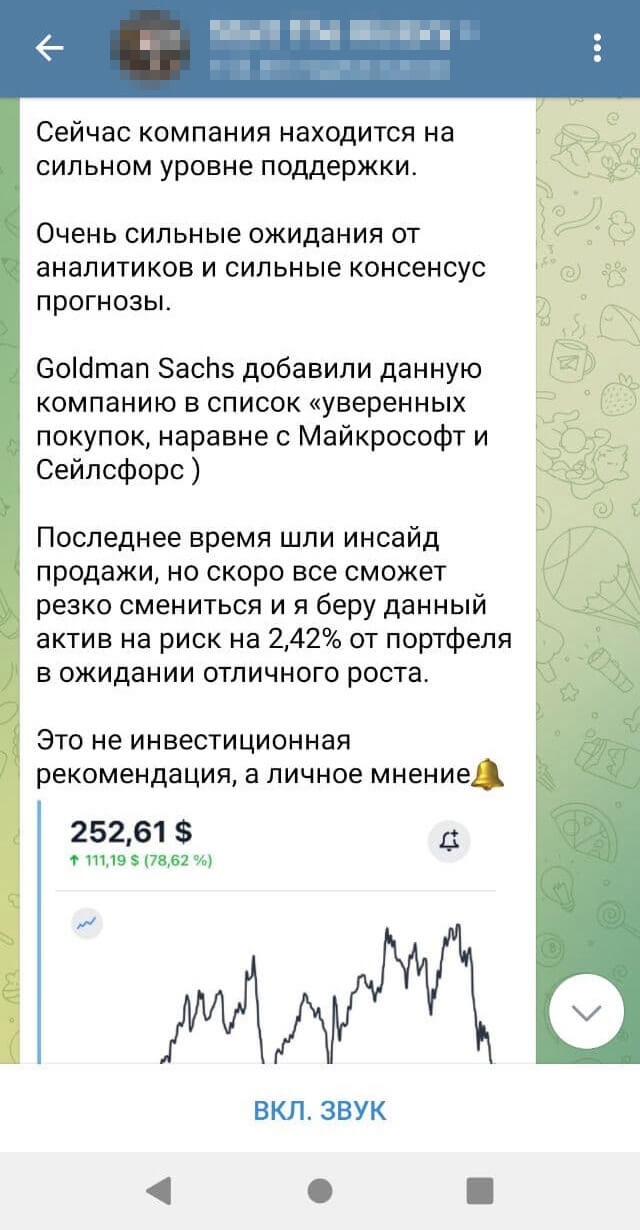

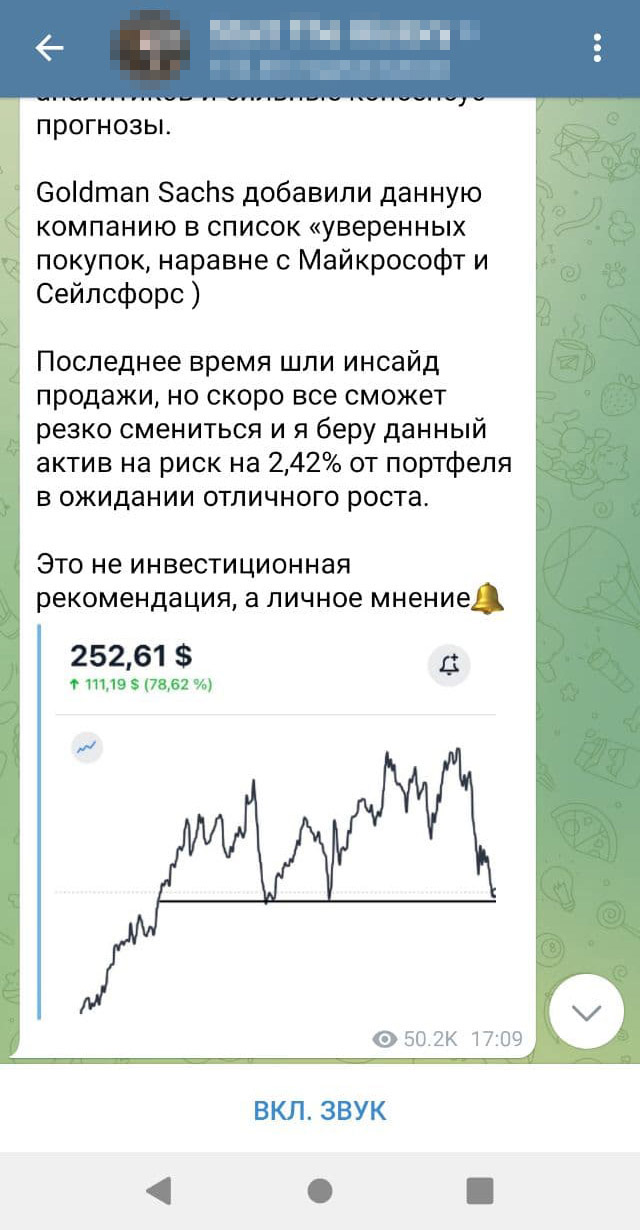

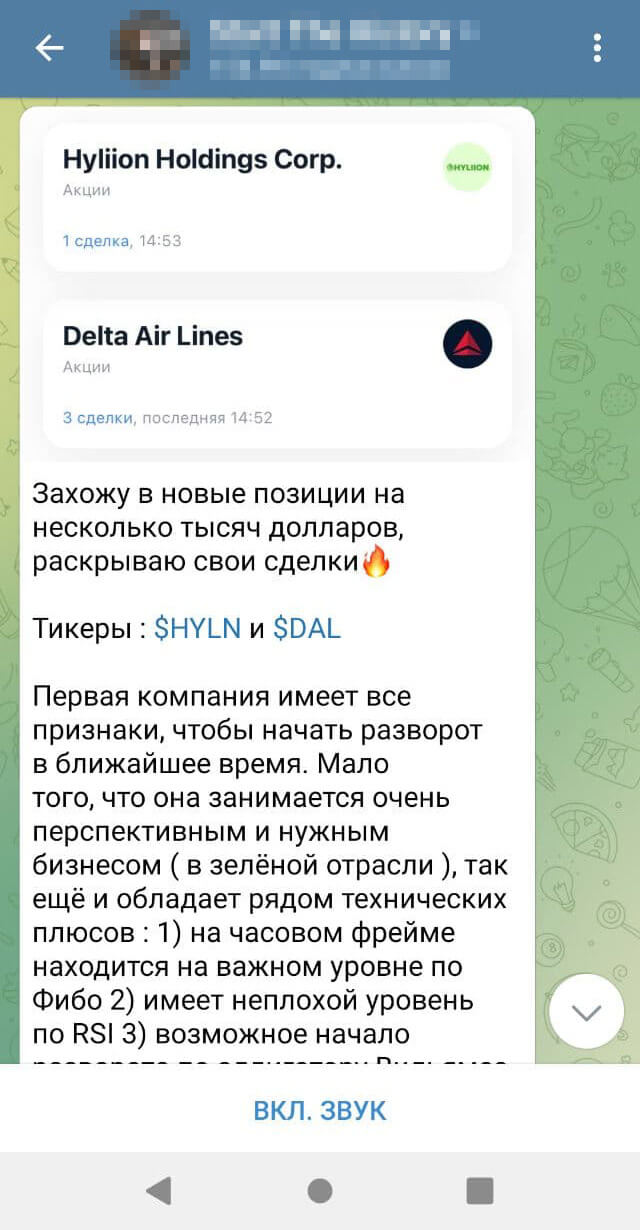

«Прогноз на интересную компанию»

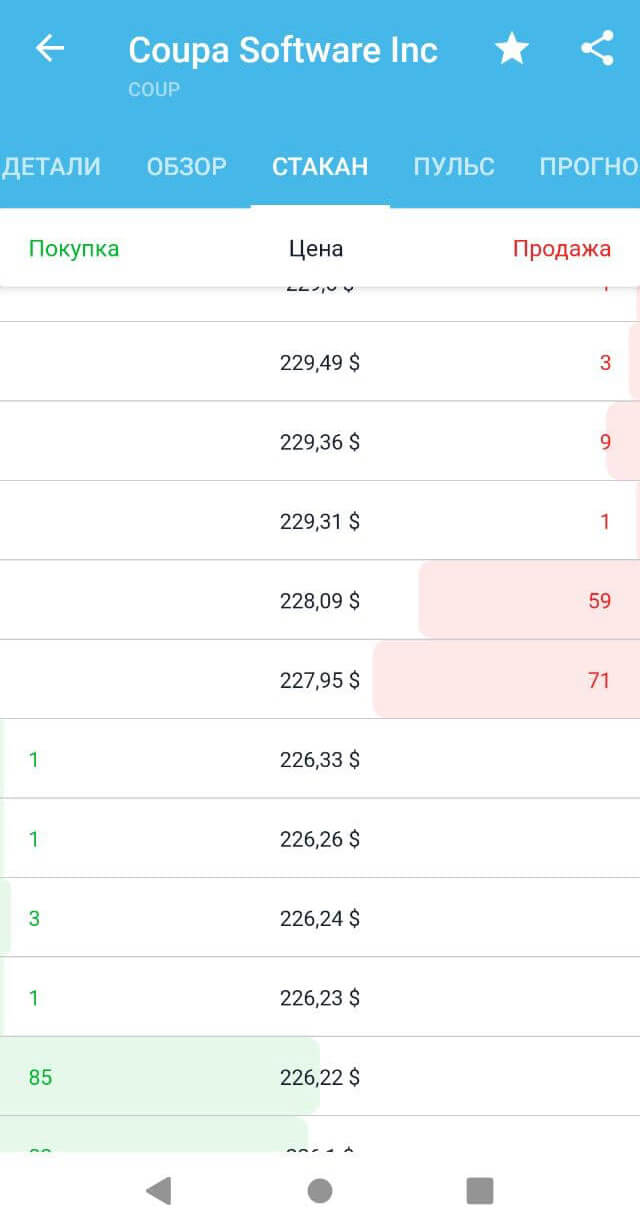

Основа любого канала с сигналами для инвесторов — прогноз роста акций определенной компании:

Прогнозы составлены так, чтобы подписчикам захотелось купить акции компании прямо сейчас, а не составить о ней взвешенное мнение. Автор указывает точные суммы, которые подписчики заработают, если купят акции, — и потеряют, если не купят. Он также приводит доводы, почему акции должны расти: прогнозы аналитиков, информацию об инсайдерских покупках или продажах, фундаментальные и технические факторы. Но все это общие слова из бесплатных источников — приложений брокеров и сайтов об инвестициях. Автору не нужно, чтобы подписчик задумался, действительно ли акции соответствуют его профилю и стратегии.

Иногда авторы добавляют, что покупка рискованная. Это тоже проверенный маркетинговый прием: на первый взгляд кажется, что о подписчике позаботились, попросили лишний раз подумать, чтобы не рисковать деньгами. Но его уже накрутили обещанием легкой наживы — и предупреждения о рисках работают наоборот: человеку кажется, что раз его предупредили, то покупку он совершит с пониманием дела. Опасения относительно рисков это снимает, но подумать перед покупкой подписчик не успевает.

Какой реакции автор ждет от подписчиков. «Акции компании быстро подорожают — я заработаю кучу денег!» Но никто на самом деле не знает, что будет с акциями.

В чем выгода автора. Если разместить на канале много прогнозов, то какие-то из них в любом случае окажутся верными — на них можно ссылаться в будущем, чтобы показать эффективность канала.

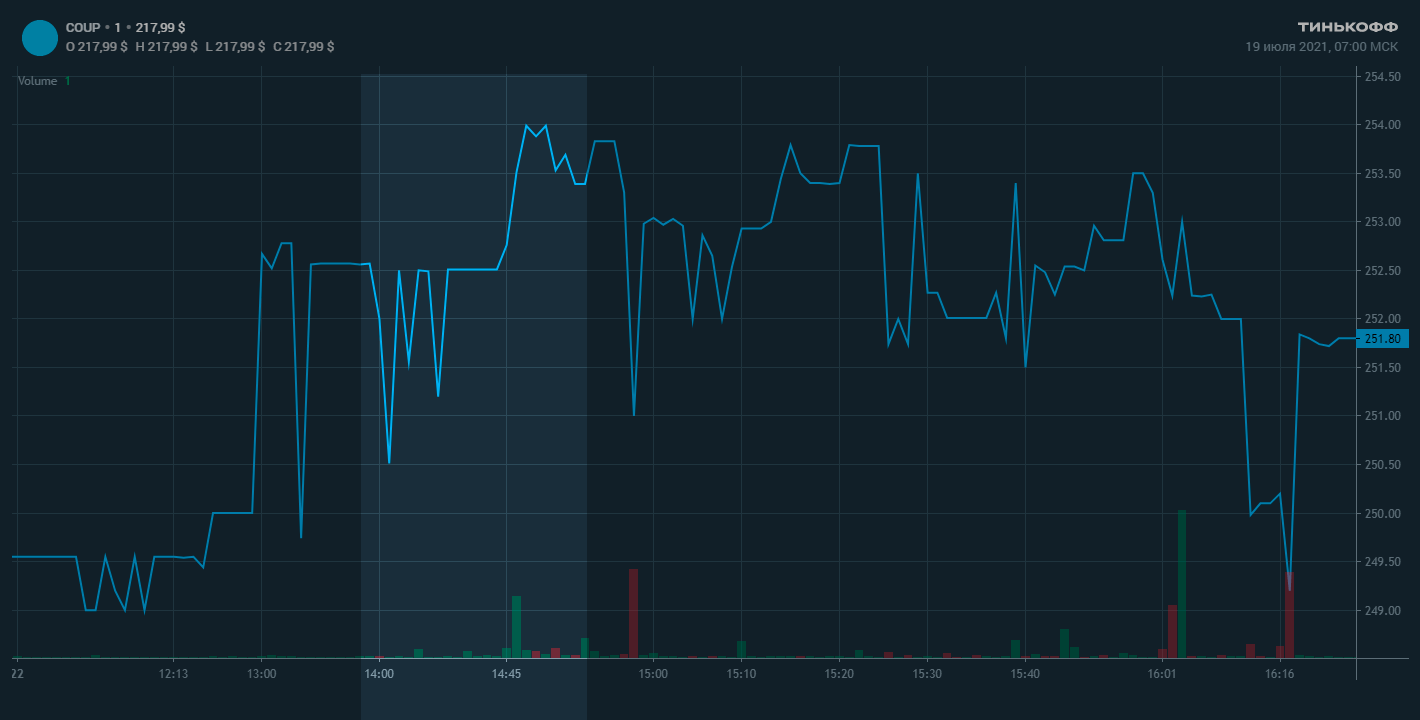

Кроме того, канал с большим числом подписчиков иногда позволяет манипулировать стоимостью бумаги. Если в момент прогноза у нее низкая ликвидность и появляется сразу много покупателей, она резко вырастает в цене. Это называется «памп». Например, так заставляют расти «мемные» акции и акции второго-третьего эшелона, у которых мало покупателей и продавцов. Автору ничто не мешает купить акцию до прогноза, а после пампа продать на пару процентов дороже.

Конечно, это работает только при низкой ликвидности. У известных компаний много продавцов и покупателей практически в любое время, поэтому для них эффект от пампа слабый.

Что с этим делать. Если компания кажется вам интересной — изучите ее самостоятельно и решите, подходят ли ее акции для вашей стратегии. Для этого мало посмотреть ее мультипликаторы и прогнозы аналитиков. Нужно изучить бизнес компании, перспективы отрасли, экономические показатели.

Добросовестное изучение компании — это большая работа. Зато потом вы будете уверены в своей покупке и не станете расстраиваться, когда акции упадут.

Автор прогноза призывал покупать акции компании Coupa Software по 250 $ (18 613 ₽), сейчас они стоят 217 $ (16 156 ₽). Если все, что вы знаете о компании, — это прогнозы аналитиков, инсайдерские сделки и значение P / S, то такое падение может вас расстроить, вы продадите акции с убытком и потеряете деньги. А если вы уверены в бизнесе, падение не имеет значения: вы понимаете, что рано или поздно акции вырастут в цене.

Конечно, спекуляции тоже никто не отменял. Но это очень рискованное занятие, поэтому не стоит тратить на них деньги, которые вы не готовы потерять. Нормальный вариант — выделить на спекуляции 5—10% портфеля, лучше на отдельном счете.

Чего не делать. Никогда не покупать акции только на основе прогноза из канала, тем более если очень хочется это сделать. Это признак того, что покупка будет на эмоциях, а на дистанции такие покупки на фондовом рынке приводят к убыткам — даже если в этот раз вы заработаете.

И уж конечно, никогда нельзя покупать акции сразу после прогноза. Авторы каналов могут сколько угодно писать про то, что они не пользуются пампом, но данные с графиков акций доказывают обратное. Кто-то покупает очень много акций незадолго до прогнозов, а кто это может быть, если не автор?

«Компания выполнила цель!»

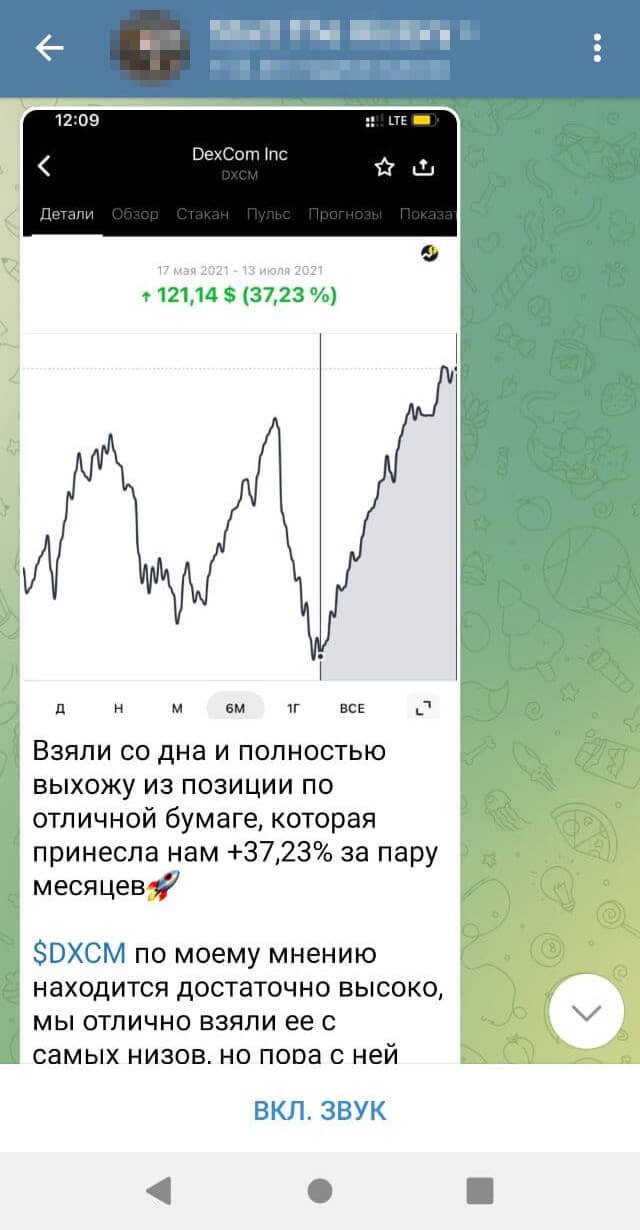

Вторая обязательная часть каналов с сигналами — посты об акциях, цель по которым достигнута. То есть о тех, что выросли в цене на предсказанную величину:

Посты о росте составлены так, чтобы подписчик пожалел, что у него нет этих акций, и повелся на следующий прогноз. Главные части такого поста: восторженное приветствие роста, скриншот с котировками акций, сумма, которую заработали подписчики, ссылка на прогноз о компании и призыв читать будущие прогнозы.

Все это давит на эмоции и мешает вспомнить о том, что на момент прогноза еще никто не знает, как себя в будущем поведет акция. Автор канала тоже не знает — он просто публикует прогнозы о множестве разных акций. Если они дорожают, он пишет об этом в канале, если дешевеют, не пишет ничего. Поста о падении акций компании из предыдущего раздела я в этом канале не нашел.

И не факт, что автор канала вообще покупал акции этой компании. На скриншоте графика акции нет отметок о покупке или продаже бумаг, как и точных временных отметок: автор просто выбрал нижнюю точку траектории и сделал вид, что угадал самое дно. Ему ничто не мешает выбирать любую компанию из списка прогнозов, которая выросла, и заявить, что он на ней заработал.

Впрочем, и наличие отметок о покупке и продаже акций еще ничего не доказывает. Автор может, например, купить много акций для заработка на пампе, а потом оставить одну штуку, чтобы продать для нужной отметки на графике, если прогноз оправдается.

Какой реакции автор ждет от подписчиков. «Не поверил, а акция выросла — и я не заработал кучу денег. На этом канале действительно верные прогнозы!»

В чем выгода автора. В будущем больше подписчиков купят акции по прогнозам и приведут на канал друзей. Это поможет автору больше заработать: акции будут пампиться сильнее, рекламу можно будет продавать дороже, лучше будет продаваться «курс по инвестициям».

Что с этим делать. Если у вас нет акций этой компании, не обращайте внимания. Никто не может купить все акции всех компаний, и всегда найдутся такие, что растут вопреки вашим ожиданиям. Часть из них неизбежно окажется в прогнозах на канале: там десятки компаний. Особенно на растущем рынке.

Если акции у вас есть, возможно, стоит снова провести анализ и посмотреть, что изменилось в компании и какие у нее перспективы. Если решите, что теперь она стоит слишком дорого или занимает в портфеле слишком большую долю, имеет смысл подумать над тем, чтобы сократить или закрыть позицию.

Чего не делать. Не продавать и не держать акции только из-за того, что вам сказал это сделать другой человек. Никто по-прежнему не знает, что будет с акциями дальше.

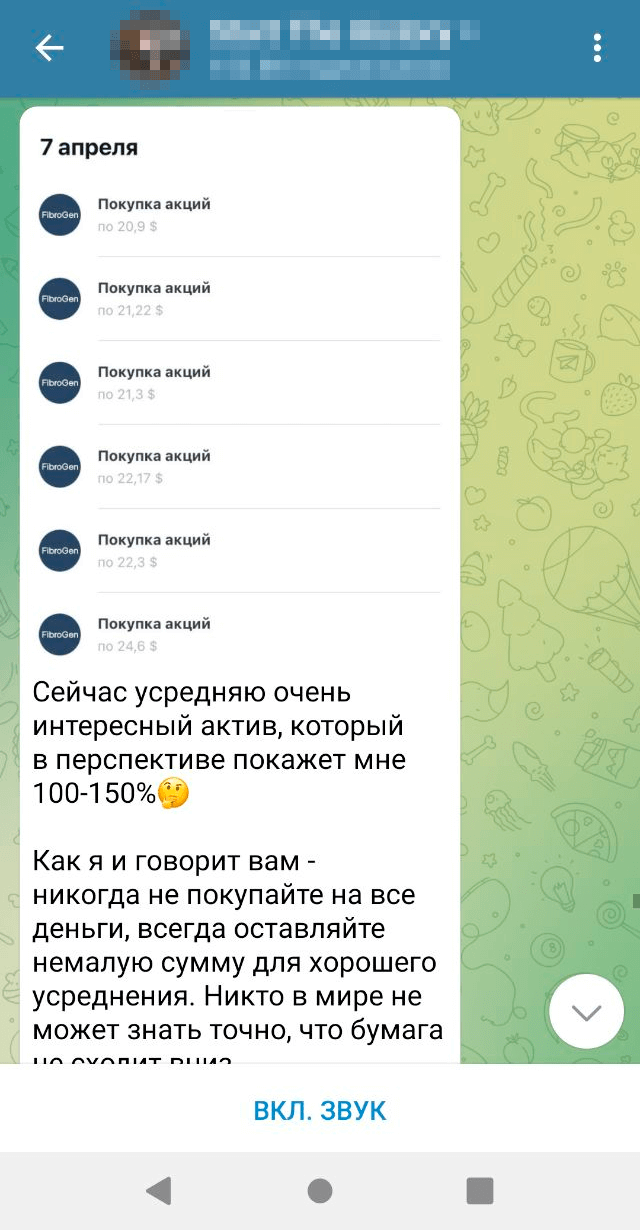

«Никогда не продавайте акции с убытком. Упали — усредняйте»

Остальные виды постов тоже помогают автору заработать: увеличивают его экспертность в глазах подписчиков и мешают распознать манипуляции. Типичный пост — об усреднении позиций:

Усреднение — это прием, при котором инвестор покупает акции не по той же цене, что раньше. Из-за этого средняя цена бумаг в портфеле меняется. Усредняться можно вверх или вниз, но обычно речь идет о том, чтобы докупать акции по более низкой цене. Если после этого акции вырастут, инвестор заработает больше.

Проблема в том, что акции могут продолжить падать — и инвестор после усреднения потеряет еще больше. А никто не знает, как акции поведут себя в будущем. Но авторов каналов это не смущает, они пишут про усреднение при любой возможности. В ход идут все те же приемы: давление на страх упустить выгоду и лукавое предупреждение о рисках.

Какой реакции автор ждет от подписчиков. «Автор знает, как правильно торговать на рынке. Если акции упадут, он поможет мне заработать и на этом».

Но знание отдельных приемов торговли не делает автора экспертом. Он не пишет, как усреднение акции вписывается в его стратегию, не показывает размер позиции и всего портфеля, не объясняет, почему акции вырастут. Без дополнительного анализа компании докупать акции опасно: раз они сильно упали, возможно, на то есть серьезные причины.

В чем выгода автора. Тут все как в прогнозах: возможность пампа акций и пост, на который можно сослаться, если акции все-таки вырастут.

Что с этим делать. Как всегда, провести анализ бумаги самостоятельно. Если показатели у компании слабые, а корпоративные новости не несут позитива, возможно, стоит закрыть позицию с убытком. Что бы ни говорил автор канала, такие бумаги могут падать очень долго.

Чего не делать. Не надеяться на авось: у крупного падения всегда есть причины. Если усреднение ломает соотношение компаний в портфеле — возможно, это тоже сомнительная идея. У авторов каналов с сигналами чаще всего нет цели заработать на длительном росте акций, они могут вообще их не покупать, кроме как перед пампом.

«Важный пост про рынки»

Еще один тип постов для увеличения экспертности автора в глазах подписчиков — закос под аналитику. Вот типичный пример:

По форме это аналитика, которая показывает, что автор хорошо разбирается в рынках и глобальной экономике. По смыслу же тут ничего нет. Какие решения ФРС? На какие показатели смотреть? Как их интерпретировать? Что с новым штаммом коронавируса, в какой стране и как это может повлиять на акции разных секторов? Никаких фактов со ссылками на экспертные источники вы в таких каналах не найдете — а если они там и появляются, то авторы копируют их из новостных каналов.

Какой реакции автор ждет от подписчиков. «Автор знает, что происходит. Пусть я сам этого не понимаю, но раз он так говорит, акции вырастут».

Но автор и сам вряд ли понимает, почему на рынке происходят те или иные движения. Чтобы в этом разобраться, надо изучать экономику и финансы, следить за новостями, уметь строить логические связи. Тогда у читателя будет возможность проверить данные, оценить ход мысли аналитика и сделать какие-то выводы — даже если это вывод, что аналитик неправ.

Кроме того, люди, которые умеют анализировать рынки, не скрывают свою личность — наоборот, им важна известность и хорошая репутация. Она приносит гораздо больше денег, чем памп акций в телеграм-каналах.

В чем выгода автора. Если подписчики доверятся выводам автора и заработают, это поднимет доверие к нему. Не заработают — рынок, бывает.

Что с этим делать. Читать аналитику в авторитетных источниках и думать своей головой.

Чего не делать. Не доверять анонимным авторам и постам без фактов и доказательств, например без ссылок на авторитетные издания.

И никогда не совершать действий на бирже под влиянием эмоций. Здесь автор канала не ошибся.

Что в итоге: платные курсы по инвестициям

Когда подписчиков в канале набирается много, начинается более явная монетизация — например в виде курса по инвестициям. Само по себе это совершенно нормально: специалист сначала делится опытом бесплатно, а за следующий уровень знаний уже начинает просить деньги. Но многое зависит от того, чем именно специалист делится бесплатно. У хороших специалистов информация полезна сама по себе. Это как пробный урок — но все же урок, с его помощью можно прокачаться.

А когда пробный урок — это оплата пампов, возникают сомнения, что платные курсы будут полезны. Я их не покупал, поэтому не знаю, чему там учат. Но с учетом качества материалов в каналах я бы не ждал, что они помогут заработать на бирже.