Как я инвестировала 30 000 ₽ в краудлендинг

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

В январе 23 я поставила цель — откладывать около 10 000 рублей в месяц для формирования подушки безопасности. Так как эти деньги могли понадобиться мне в любой момент, я просто положила их на накопительный счёт в Т-Банке, который открыла пару лет назад. Когда мой доход стал более стабильным, я решила пересмотреть свой подход к накоплениям. Так совпало, что в этот момент я встретила замечательного парня и узнала от него о краудлендинге. Его суть заключается в выдаче займов малому бизнесу через инвестиционную платформу-посредника. Средняя годовая доходность, учитывая уплату НДФЛ и дефолты, составляет примерно 18-20%.

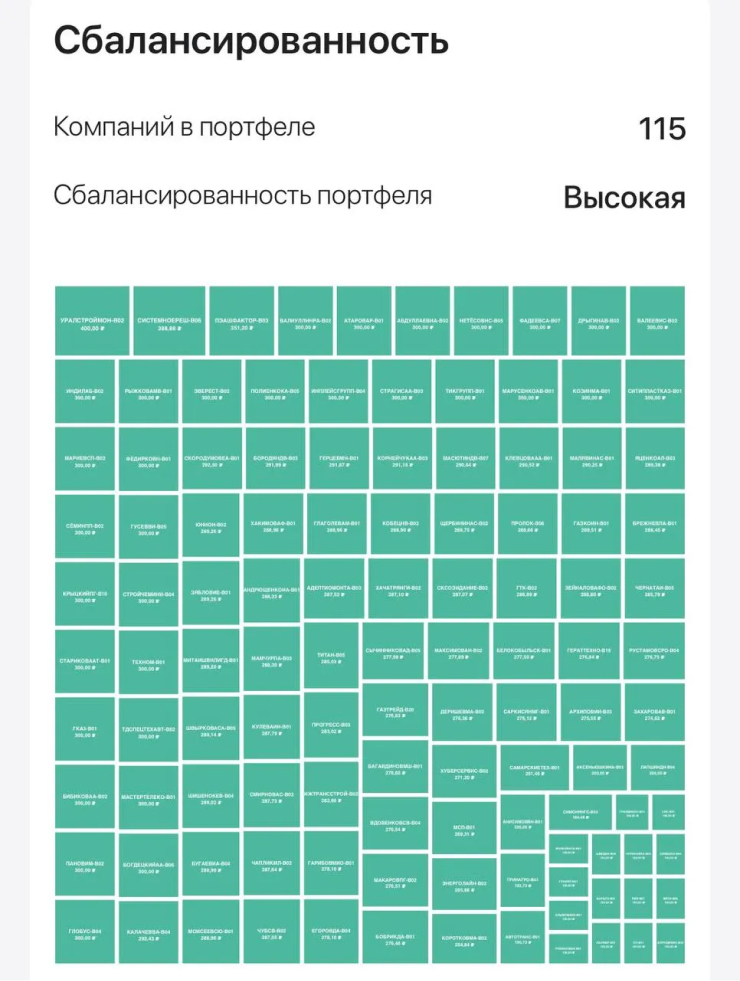

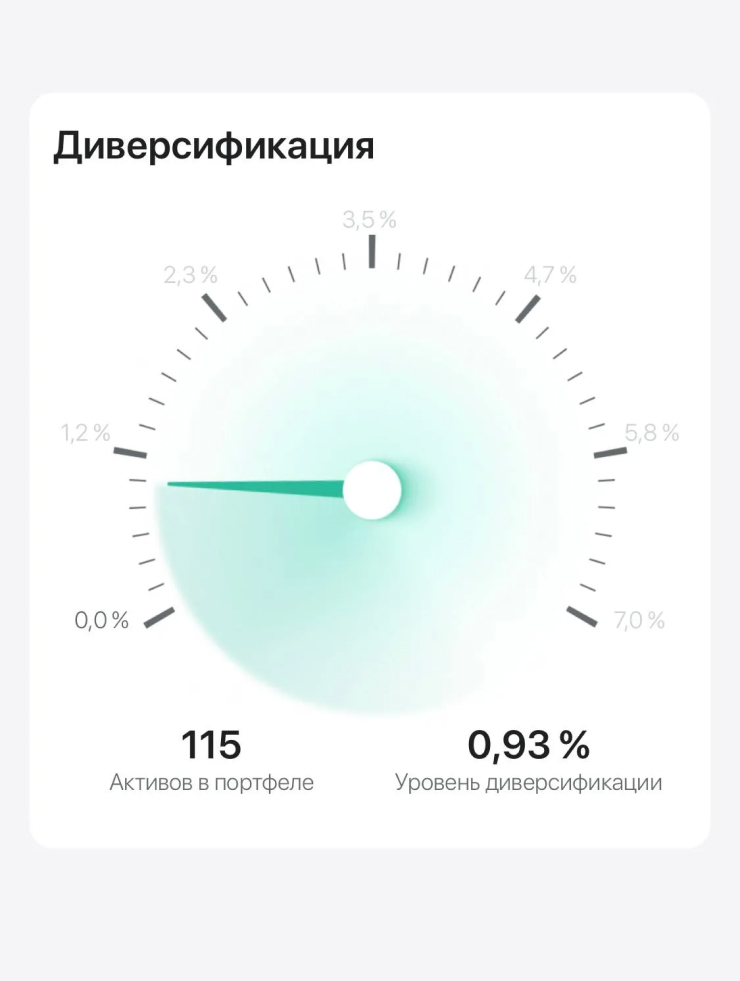

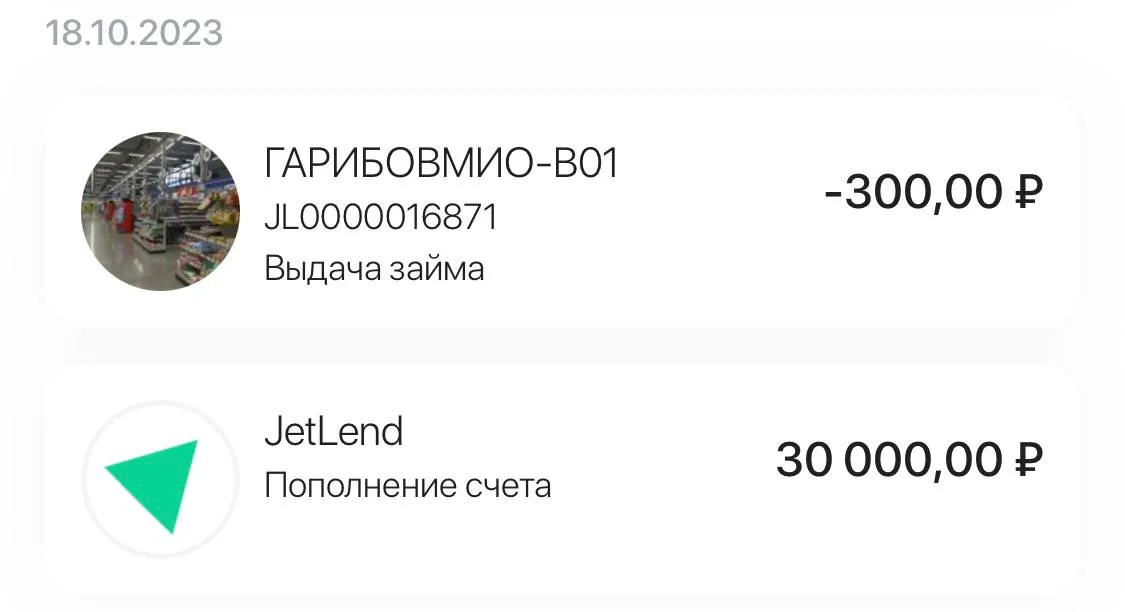

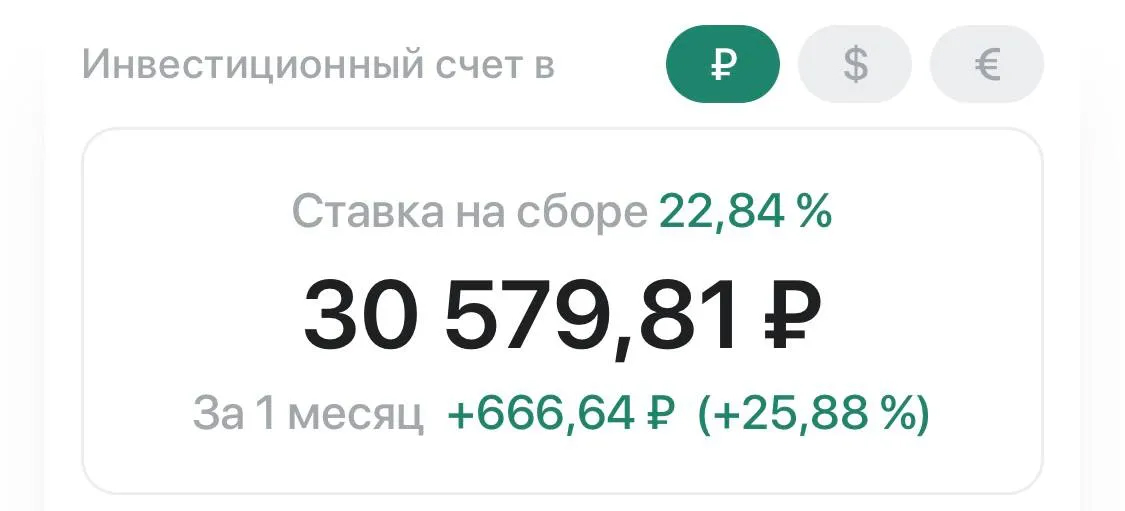

18.10 я вложила 30 000 рублей в краудлендинг-платформу Jetlend. В течение двух недель (до 03.11) сумма автоматически распределялась по займам. Стратегия у меня сбалансированная (вы можете выбрать другую). Уже к 13.11 я получила достаточно денег с платежей по займам, чтобы выдавать новые. Сейчас (30.11) моя доходность составляет 25,88%, но во многом потому, что меня ещё не коснулись дефолты.

Почему выбрала краудлендинг?

- Краудлендинг предлагает высокую доходность в год (~18-20%).

- Чтобы инвестировать, не требуются дополнительные знания или время, поскольку есть функция автоинвестирования.

Я проанализировала платформы, на которых инвестирует мой молодой человек, и выбрала Jetlend. Во-первых, это одна из крупнейших платформ, которая привлекает достаточно заёмщиков для своих инвесторов. Во-вторых, в Jetlend хорошо развито автоинвестирование. И, в-третьих, у них очень удобное мобильное приложение.

Почему вложила именно 30 000 рублей? Это минимальная сумма, с которой можно получить бонусы от платформы. Если вложить 30 000 сразу, платформа предлагает или +5% повышенной доходности на месяц, или +2% годовых на 2,8 месяца.

Так как я откладываю 10 000 рублей в месяц, буду инвестировать 30 000 раз в 3 месяца, чтобы использовать бонусы от платформы. В следующий раз пополню счёт в начале января. Это моя первая статья на Т–Ж. Спасибо, что дочитали до конца ;3