«Планирую формировать подушку»: когда инвестировать выгоднее, чем досрочно гасить ипотеку

Это история из Сообщества. Редакция задала вопросы, бережно отредактировала и оформила по стандартам журнала

Мне 30 лет, я живу с возлюбленным Л. в Санкт-Петербурге, а точнее — в городе Ломоносове.

Я главный специалист в отделе подготовки производства в строительной фирме. Зарплата 100 000 ₽, про премии пока не знаю: работаю в компании месяц. Л. тимлид в ИТ, получает 340 000 ₽ в месяц.

Живем в студии Л. Ипотеку он закрыл, коммунальные платежи оплачивает сам. У меня есть своя квартира, она в ипотеке, я ее сдаю. При этом занимаюсь инвестициями — вкладываю в них все свободные деньги. Расскажу немного подробнее.

У меня студия площадью 23 м² в Санкт-Петербурге. Купила ее в 2023 году за 6 200 000 ₽. Первоначальный взнос — 1 300 000 ₽ — мне полностью обеспечила мама. На оставшуюся сумму я взяла ипотеку под 6,7% на 30 лет. Студия была с ремонтом, мебелью и техникой. Я потратила лишь 20 000 ₽ на водонагреватель и мелочи для уюта. Подробнее про квартиру рассказывала в своей статье про ипотеку.

На текущий момент общий долг по ипотеке — 4 884 000 ₽. Ежемесячный платеж — 31 600 ₽. Досрочно не вношу: сейчас это невыгодно. Но в будущем планирую.

Квартиру сдаю за 37 000 ₽ в месяц. Коммуналку оплачиваю сама. Пока выходит 4000 ₽, но УК еще поставит счетчики на воду — будет больше. Хотя в любом случае я остаюсь в небольшом плюсе: деньги от сдачи полностью покрывают платеж по ипотеке и коммуналку.

Вообще, ипотека очень дисциплинировала меня. Большая покупка — это большая ответственность. Мне стало тревожно и некомфортно: вдруг в какой-то момент я не смогу выплачивать кредит? Появилось желание откладывать, не иметь долгов. Это мой вызов самой себе — не прибегать к помощи семьи и Л.

С зарплаты мне удается откладывать примерно 10%, то есть 10 000 ₽ в месяц, если смотреть статистику за последние полгода.

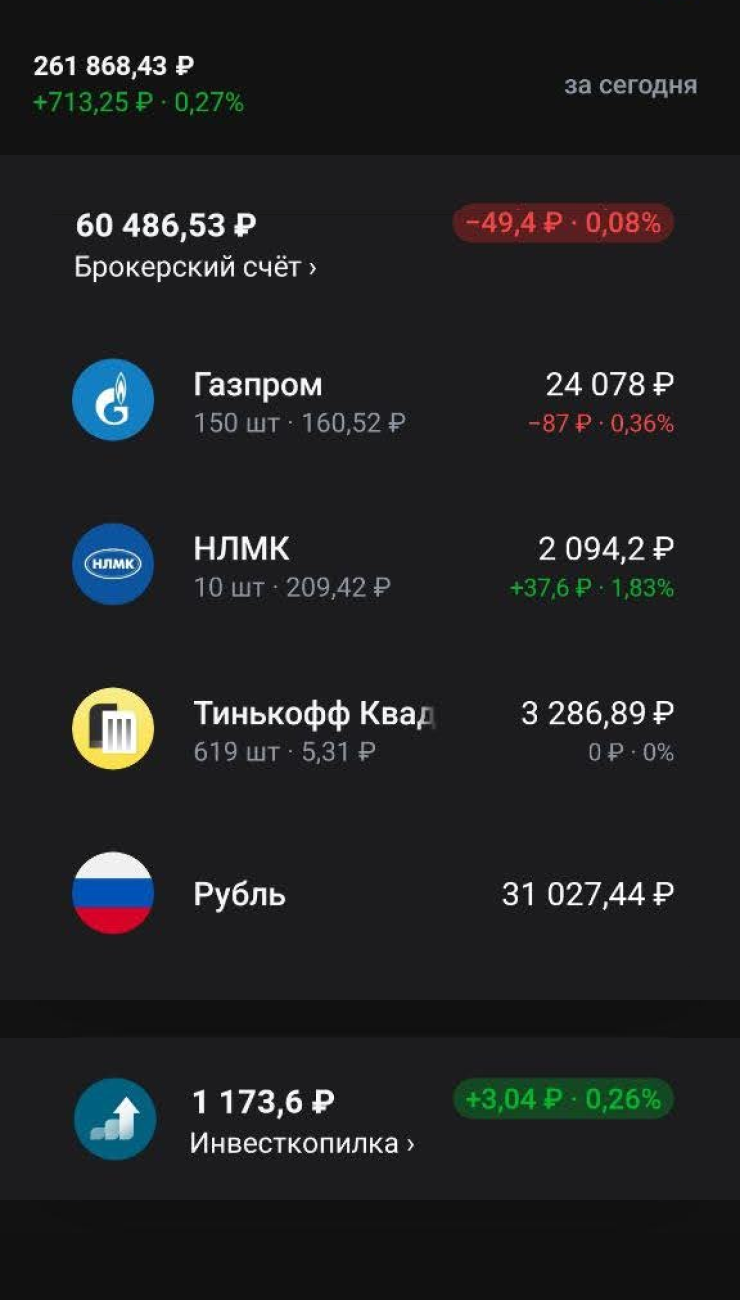

Я не против вкладов, особенно сейчас, под большой процент, но мне интереснее инвестиции. Так что все накопления храню на ИИС и брокерском счете. В сумме у меня около 260 000 ₽.

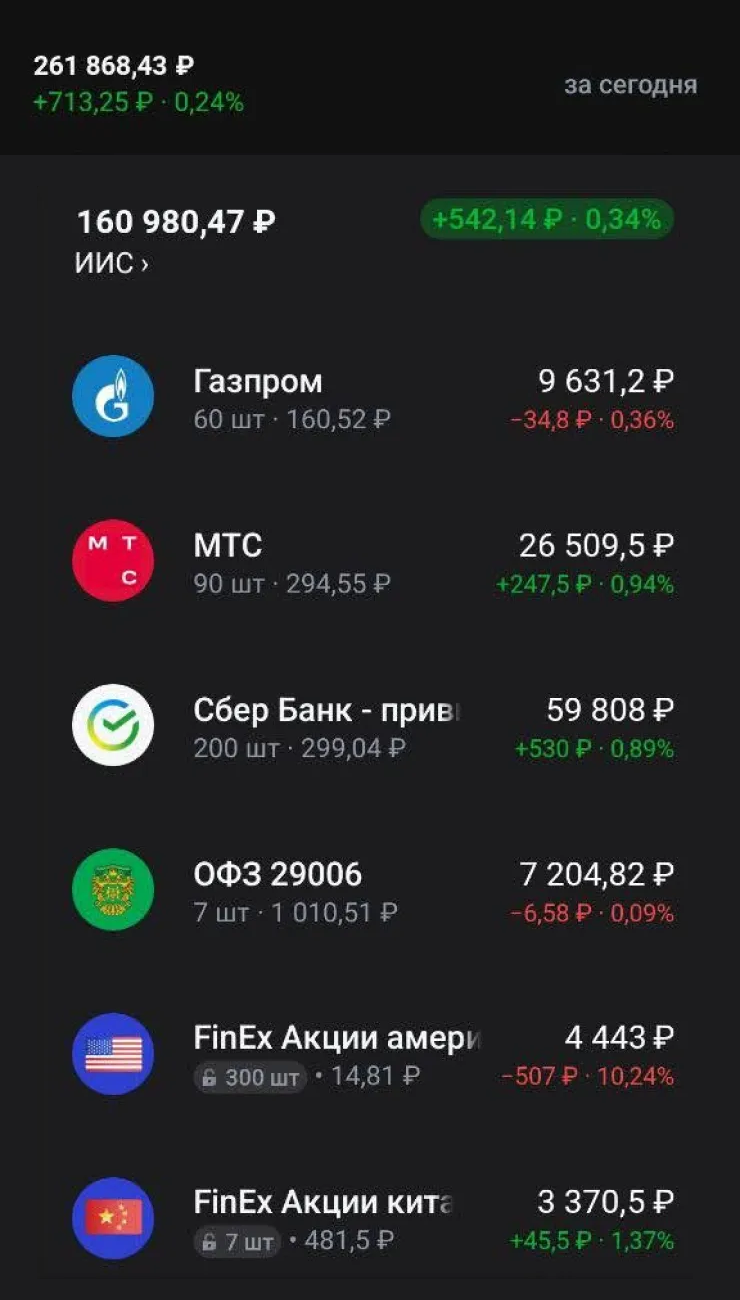

На ИИС лежат 160 000 ₽. Открыла его в мае 2021 года. В конце 2021 была прибыль 40%, в марте 2022 — минус 40%. К убыткам отношусь спокойно, я играю вдолгую. Заблокированных иностранных активов — на 120 000 ₽. Эх, как же надежно выглядели фонды FinEx. Я верила в их рост. И как же скоропостижно завершилась их история. Подала заявку на возврат 100 000 ₽ по указу № 844.

На брокерском счете держу 100 000 ₽: 60 000 ₽ — для торговли, 40 000 ₽ — на стратегию автоследования «Оптимальный выбор». Все в рублях. Соревнуюсь со стратегией по прибыли, пока счет такой: у меня минус 28 000 ₽, у профессионального брокера — плюс 2000 ₽.

В дневнике трат я писала, что хочу отложить три неприкосновенных ипотечных платежа — около 100 000 ₽. Еще 100 000 ₽ закладываю на путешествия. А дальше планирую формировать подушку на время декрета — чем больше, тем лучше. В декрет собираюсь отправиться в горизонте двух-трех лет. Хочу иметь свои деньги. Материального абьюза от Л. нет, просто мне так будет комфортно.

На что мне лучше сделать упор: больше вкладываться в инвестиции или в погашение ипотеки?

Что выгоднее: инвестировать или досрочно гасить ипотеку

Инвестировать большую часть свободных денег стоит тогда, когда процентная ставка, под которую можно их разместить, сильно превышает ставку по ипотеке. Вы пишете, что успели оформить ипотеку под 6,7% годовых. Значит, вам выгоднее не гасить ее досрочно, а класть деньги на вклад или инвестировать.

Например, ставка по вкладу в Т-Банке с учетом капитализации — 16,08%. А облигации надежных компаний тоже могут принести около 16% прибыли.

Судя по вашему портфелю, вы инвестируете в основном в акции. Но это волатильный и слабо предсказуемый инструмент — если через пару лет вам срочно понадобятся деньги, а ваши акции подешевеют, то придется продавать их с убытком.

С другой стороны, если вы планируете инвестировать в долгосрок, доходность облигаций и депозитов будет меньше, чем акций. Вот почему важно спланировать, на какой срок и какие суммы вы готовы вкладывать.

Вы упоминаете, что в инвестициях следуете стратегии автоследования. Не советую с этим экспериментировать: даже у профессиональных управляющих с командами аналитиков доходность портфелей редко превосходит доходность индекса акций.

Вместо того чтобы самостоятельно выбирать акции или следовать чужим стратегиям, проще и эффективнее инвестировать в ПИФ — биржевой паевой инвестиционный фонд — на индекс акций. Такие есть у всех крупных банков: у Сбера — ПИФ «Первая — Фонд Топ Российских Акций» (SBMX), у Т-Банка — «Т-Банк Индекс МосБиржи» (TMOS).

За 5 лет прибыль трети фондов, которые инвестировали в акции российских компаний, смогла превысить доходность индекса акций. И это без учета закрывшихся фондов. К примеру, индекс Мосбиржи полной доходности, который учитывает дивиденды (MCFTR), за 5 лет вырос на 91%, а фонды показали доходность от 4% до 378%.

Инвестировать лучше по методу усреднения: покупать паи ПИФа периодически, например раз в месяц, и на равную сумму. Ведь невозможно точно определить, как будет вести себя фондовый рынок в ближайшие месяцы: он может как падать, так и расти. В первом случае метод усреднения позволит покупать больше, а во втором — меньше. Главное, чтобы сумма покупки всегда была одинаковой или увеличивалась раз в год, например, на размер инфляции.

Под конец напомню, что если вы инвестируете через ИИС, то можете воспользоваться налоговым вычетом и вернуть до 52 000 ₽ НДФЛ, который работодатель уплатил из вашей зарплаты. Так доходность ваших вложений станет еще больше.