Купить квартиру в ипотеку и сдавать ее — это рабочая схема?

Я давно интересуюсь инвестициями, но дальше вложений в акции российских и зарубежных компаний не продвинулся.

В последнее время все чаще и чаще приходят мысли об открытии собственного бизнеса с минимальным бюджетом, но, к сожалению, не могу найти идею, которой действительно загорелся бы и захотел реализовать. Может, к бизнесу я пока не пришел, но у меня возникла другая идея, ваше мнение о которой хотел бы узнать.

Идея связана с покупкой квартиры в ипотеку в Москве или МО и сдачей ее в аренду. Таким образом, через определенное количество лет можно получить квартиру в собственность, однако все платежи будут вноситься не мною.

По сути, как мне кажется, схема довольно рабочая. Остается выбрать квартиру в правильной локации — скорее всего, это должно быть вторичное жилье, чтобы не терять время и средства на ремонт, — найти деньги на первый взнос, около 1—1,5 млн рублей, и надежных арендаторов.

Прошу вашего совета, рабочая данная схема или нет. И если вдруг есть подобные примеры, пожалуйста, напишите о них.

Сдача квартиры — это бизнес на все времена. Давайте разберемся, на самом ли деле 2024 год — подходящее время, чтобы зайти на рынок аренды. Стоимость аренды квартир продолжает расти почти во всех регионах России из-за повышения ставок по ипотеке и сокращения льготных программ.

И, по моему мнению, это именно бизнес, а не пассивный доход, как иногда считают. Сдача квартиры зачастую требует существенных временных затрат на ее приведение в товарный вид, поиск подходящих арендаторов и текущее обслуживание бытовых неисправностей. Конечно, какую-то работу можно переложить на посредников, но это будет съедать часть дохода.

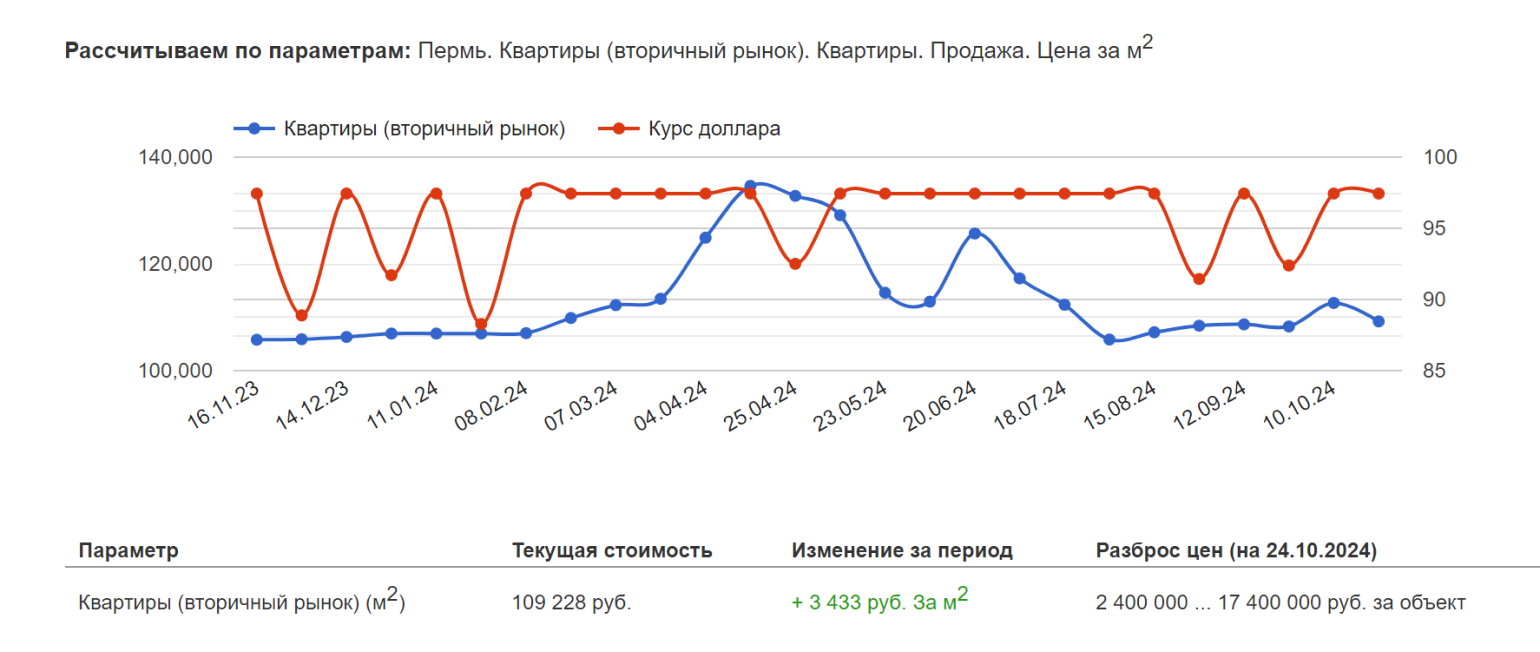

Правда, за последние полтора года средняя цена квадратного метра в рублях сильно выросла — это тоже внесет свою лепту в расчет, который я приведу ниже. Ведь чем выше затраты на покупку, тем ниже доходность от сдачи в аренду при прочих равных.

Начну с оценки спроса на аренду в 2024 году, а потом проведу расчеты для Перми и Москвы. Еще покажу, на что вам надо будет обратить внимание в ваших расчетах, прежде чем вы решите заняться этой схемой.

Спрос на аренду в 2024 году

По сравнению с сентябрем прошлого года, в июле 2024 цены на аренду квартир в Москве в среднем выросли на 20%, в Санкт-Петербурге — на 23%, в Новосибирске — на 37%.

Многие из тех, кто планировал купить квартиру в ипотеку, решили отложить эти планы и вместо этого стали арендовать жилье, что привело к увеличению стоимости аренды.

Аренда жилья в Москве дорожает еще на 10% в сентябре-октябре — при том что за год стоимость аренды в столице выросла почти в полтора раза, сообщают «РИА Новости».

Спрос на аренду жилья оставался высоким в течение всего года, включая обычно спокойные периоды. Это значит, что сезонный рост произошел на фоне уже высокого уровня спроса. В столице образовался острый недостаток предложений: количество запросов на аренду в девять раз больше числа квартир, выставленных на продажу. Следовательно, даже после окончания активного сезона и снижения спроса ситуация с нехваткой квартир останется напряженной.

Хотя существует фактор сезонности, а также форс-мажорные причины, по которым может случиться резкий спад интереса к рынку аренды, всегда есть способ сдать конкретно вашу квартиру, чтобы она не пустовала, если она находится в крупном городе. Такой способ не нравится собственникам, но он существует: это снижение цены аренды.

Конечно, это снижает уровень дохода, который можно получать от квартиры. Поэтому в статье я приведу конкретные расчеты с числами, а дальше уже каждый сам решит, насколько это хороший вариант.

Расчет экономической целесообразности для Перми

Поскольку я живу в Перми, сначала сделаю расчет экономической целесообразности для этого города. Документ с расчетами я подготовил в гугл-таблице — вы можете сделать копию для своих расчетов.

Цена жилья и доход от сдачи. В октябре средняя цена однокомнатных квартир в Перми была 3 976 364 ₽, а двухкомнатных — 5 044 818 ₽. Я специально взял усредненные цены без выбора конкретного района, чтобы не погрязнуть в деталях.

По данным Restate, на вторичном рынке цена изменилась не так сильно, как для новостроек. Но обычно есть возможность поторговаться, поэтому буду исходить из того, что двухкомнатная квартира обойдется в 4 800 000 ₽. Кроме того, на логику расчетов это не повлияет.

Поскольку мы говорим о вторичке, квартиру продают уже с ремонтом, мебелью, сантехникой. Состояние ремонта будет, скорее всего, нелучшим, но надо смотреть конкретные варианты.

Вероятно, потребуется частичный ремонт или покупка какой-то мебели. Заложим на эти цели хотя бы 300 000 ₽. Итого затраты на квартиру — 3 800 000 ₽.

Средняя стоимость аренды однокомнатной квартиры в Перми, если верить графику, будет 28 246 ₽, давайте округлим до 30 000 ₽.ы Мне кажется, что при такой цене стоимость аренды должна быть выше, но пусть так.

Проведем расчет доходности исходя из десяти месяцев в году, ведь бывают простои:

(30 000 ₽ × 10) / (4 800 000 ₽ + 300 000 ₽) × 100 = 5,88% годовых

А если брать на 3000 ₽ в месяц меньше, чтобы быстрее найти клиентов, то:

((30 000 ₽ − 3 000) × 10) / (4 800 000 ₽ + 300 000 ₽) × 100 = 5,29% годовых

Налоги в расчетах не учтены.

Также не учтены возможные расходы, если квартиросъемщик что-то испортит, а залога не хватит на компенсацию ущерба. Еще возможны расходы из-за того, что некоторые вещи с течением времени начинают выглядеть хуже — например, коврики у двери, душевые занавески, скатерти и другие вещи. Их, скорее всего, придется покупать новые при поиске новых арендаторов, чтобы быстрее найти клиента.

Ипотека. Расчет показал низкую доходность, но вопрос был в ипотеке. Первый взнос в вашем вопросе был в том, выгодно ли брать квартиру под аренду в ипотеку. В вашем вопросе указан первоначальный взнос в размере 1 500 000 ₽.

Рассчитаем платежи по ипотеке на квартиру стоимостью 3 800 000 ₽ с первоначальным взносом 1 500 000 ₽ под 22% на 25 лет.

Примерно на такую ставку, по данным banki.ru, можно рассчитывать в случае с кредитом на вторичное жилье — по крайней мере, если нет каких-то льгот. Длительный срок кредита нужен, чтобы уменьшить размер ежемесячного платежа.

Какие будут платежи по ипотеке

| Месяц | Сумма платежа | Платеж по основному долгу | Платеж по процентам | Остаток долга |

|---|---|---|---|---|

| Октябрь 2024 | 42 348,57 ₽ | 181,90 ₽ | 42 166,67 ₽ | 2 299 818,10 ₽ |

| Ноябрь 2024 | 42 348,57 ₽ | 185,24 ₽ | 42 163,33 ₽ | 2 299 632,86 ₽ |

| Декабрь 2024 | 42 348,57 ₽ | 188,63 ₽ | 42 159,94 ₽ | 2 299 444,23 ₽ |

| Январь 2025 | 42 348,57 ₽ | 192,09 ₽ | 42 156,48 ₽ | 2 299 252,14 ₽ |

| Февраль 2025 | 42 348,57 ₽ | 195,61 ₽ | 42 152,96 ₽ | 2 299 056,53 ₽ |

| Май 2049 | 42 348,57 ₽ | 38 670,29 ₽ | 3 678,28 ₽ | 161 963,08 ₽ |

| Июнь 2049 | 42 348,57 ₽ | 39 379,25 ₽ | 2 969,32 ₽ | 122 583,83 ₽ |

| Июль 2049 | 42 348,57 ₽ | 40 101,20 ₽ | 2 247,37 ₽ | 82 482,63 ₽ |

| Август 2049 | 42 348,57 ₽ | 40 836,39 ₽ | 1 512,18 ₽ | 41 646,24 ₽ |

| Сентябрь 2049 | 42 348,57 ₽ | 41 585,06 ₽ | 763,51 ₽ | 61,18 ₽ |

| 12 704 571,00 ₽ (Выплачено всего) | 2 299 938,82 ₽ (Сумма выплаченного долга) | 10 404 632,18 ₽ (Сумма выплаченных процентов) |

Какие будут платежи по ипотеке

| Октябрь 2024 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 181,90 ₽ |

| Платеж по процентам | 42 166,67 ₽ |

| Остаток долга | 2 299 818,10 ₽ |

| Ноябрь 2024 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 185,24 ₽ |

| Платеж по процентам | 42 163,33 ₽ |

| Остаток долга | 2 299 632,86 ₽ |

| Декабрь 2024 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 188,63 ₽ |

| Платеж по процентам | 42 159,94 ₽ |

| Остаток долга | 2 299 444,23 ₽ |

| Январь 2025 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 192,09 ₽ |

| Платеж по процентам | 42 156,48 ₽ |

| Остаток долга | 2 299 252,14 ₽ |

| Февраль 2025 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 195,61 ₽ |

| Платеж по процентам | 42 152,96 ₽ |

| Остаток долга | 2 299 056,53 ₽ |

| Май 2049 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 38 670,29 ₽ |

| Платеж по процентам | 3 678,28 ₽ |

| Остаток долга | 161 963,08 ₽ |

| Июнь 2049 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 39 379,25 ₽ |

| Платеж по процентам | 2 969,32 ₽ |

| Остаток долга | 122 583,83 ₽ |

| Июль 2049 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 40 101,20 ₽ |

| Платеж по процентам | 2 247,37 ₽ |

| Остаток долга | 82 482,63 ₽ |

| Август 2049 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 40 836,39 ₽ |

| Платеж по процентам | 1 512,18 ₽ |

| Остаток долга | 41 646,24 ₽ |

| Сентябрь 2049 | |

| Сумма платежа | 42 348,57 ₽ |

| Платеж по основному долгу | 41 585,06 ₽ |

| Платеж по процентам | 763,51 ₽ |

| Остаток долга | 61,18 ₽ |

Если очень грубо, аренда будет 30 000 ₽ в месяц, а платеж по ипотеке — 42 000 ₽. Это означает, что придется ежемесячно в течение 25 лет доплачивать 12 000 ₽.

Но в аренде возможны простои, когда один арендатор съехал, а другой пока не нашелся. А еще есть дополнительные расходы в связи с естественным износом: надо что-то подкрасить или сделать мелкий ремонт. Наконец, в случае с ипотекой еще надо оплачивать страховку.

По ипотеке за 25 лет придется выплатить 12,7 млн рублей. Кроме того, вы заплатили 1 500 000 ₽ как первоначальный взнос и 300 000 ₽ ушло на обустройство. А доход от аренды за 25 лет будет примерно 9 345 000 ₽ — исходя из простоев в размере двух месяцев в год и небольшого роста стоимости аренды.

Можно сказать, что к моменту погашения ипотеки у вас будет двухкомнатная квартира в Перми, которая обошлась вам в 1 700 000 ₽ в 2022 году, а еще вы заплатили 3,6 млн рублей (12 000 × 12 × 25) за 25 лет. Не так уж это и выгодно.

Приблизительный доход от сдачи квартиры за 25 лет

| Год | Удорожание стоимости аренды в год (случайное число от 1 до 5) | Доход за 10 месяцев в году |

|---|---|---|

| 2024 | — | 300 000 ₽ |

| 2025 | 1% | 301 800 ₽ |

| 2026 | 5% | 310 800 ₽ |

| 2027 | 1% | 312 600 ₽ |

| 2028 | 3% | 318 000 ₽ |

| 2029 | 2% | 321 600 ₽ |

| 2030 | 1% | 323 400 ₽ |

| 2031 | 1% | 325 200 ₽ |

| 2032 | 4% | 332 400 ₽ |

| 2033 | 5% | 341 400 ₽ |

| 2034 | 1% | 343 200 ₽ |

| 2035 | 2% | 346 800 ₽ |

| 2036 | 2% | 350 400 ₽ |

| 2037 | 1% | 352 200 ₽ |

| 2038 | 2% | 355 800 ₽ |

| 2039 | 2% | 359 400 ₽ |

| 2040 | 4% | 366 600 ₽ |

| 2041 | 1% | 368 400 ₽ |

| 2042 | 5% | 377 400 ₽ |

| 2043 | 5% | 386 400 ₽ |

| 2044 | 3% | 391 800 ₽ |

| 2045 | 3% | 397 200 ₽ |

| 2046 | 5% | 406 200 ₽ |

| 2047 | 1% | 408 000 ₽ |

| 2048 | 1% | 409 800 ₽ |

| Всего доход | 8 806 800 ₽ | |

Приблизительный доход от сдачи квартиры за 25 лет

| Год | Доход за 10 месяцев в году |

| 2024 | 300 000 ₽ |

| 2025 | 301 800 ₽ +1% |

| 2026 | 310 800 ₽ +5% |

| 2027 | 312 600 ₽ +1% |

| 2028 | 318 000 ₽ +3% |

| 2029 | 321 600 ₽ +2% |

| 2030 | 323 400 ₽ +1% |

| 2031 | 325 200 ₽ +1% |

| 2032 | 332 400 ₽ +4% |

| 2033 | 341 400 ₽ +5% |

| 2034 | 343 200 ₽ +1% |

| 2035 | 346 800 ₽ +2% |

| 2036 | 350 400 ₽ +2% |

| 2037 | 352 200 ₽ +1% |

| 2038 | 355 800 ₽ +2% |

| 2039 | 359 400 ₽ +2% |

| 2040 | 366 600 ₽ +4% |

| 2041 | 368 400 ₽ +1% |

| 2042 | 377 400 ₽ +5% |

| 2043 | 386 400 ₽ +5% |

| 2044 | 391 800 ₽ +3% |

| 2045 | 397 200 ₽ +3% |

| 2046 | 406 200 ₽ +5% |

| 2047 | 408 000 ₽ +1% |

| 2048 | 409 800 ₽ +1% |

| Всего доход | 8 806 800 ₽ |

Расчет экономической целесообразности для Москвы

Теперь сделаем такой же анализ для квартиры в Москве. Минус Москвы в том, что жилье стоит в разы дороже, чем в большинстве регионов. Плюс — в том, что спрос на жилье выше, а сдача жилья приносит больше денег.

Цена жилья и доход от сдачи. Возьмем среднюю цену на двухкомнатную квартиру — 18 000 000 ₽. Если верить Restate, в среднем квартиры в Москве с мая стали дорожать.

Заложим на частичный ремонт и доукомплектацию 600 000 ₽. Итого затраты на квартиру — 18 600 000 ₽. Стоимость сдачи такой квартиры в аренду, судя по графику, будет 123 000 ₽. Цена аренды резко выросла летом 2024 года.

Проведем расчет доходности исходя из десяти месяцев в году:

(123 000 × 10) / (18 000 000 + 600 000) × 100 = 6,61% годовых

А если брать на 3000 ₽ в месяц меньше, чтобы быстрее найти клиентов, то:

((123 000 ₽ − 10 000 ₽) × 10) / (18 000 000 + 600 000) × 100 = 6,08% годовых

Как и в случае с расчетами для Перми, налоги и расходы на текущий ремонт не учтены. Результат с однокомнатной квартирой, вероятно, был бы немного лучше.

Ипотека в Москве. Рассчитаем платежи по ипотеке на квартиру стоимостью 18 000 000 ₽ с первоначальным взносом 1 500 000 ₽ под 22% на 25 лет.

Какие будут платежи по ипотеке

| Месяц | Сумма платежа | Платеж по основному долгу | Платеж по процентам | Остаток долга |

|---|---|---|---|---|

| Октябрь 2024 | 303 804,99 ₽ | 1 304,99 ₽ | 302 500,00 ₽ | 16 498 695,01 ₽ |

| Ноябрь 2024 | 303 804,99 ₽ | 1 328,91 ₽ | 302 476,08 ₽ | 16 497 366,10 ₽ |

| Декабрь 2024 | 303 804,99 ₽ | 1 353,28 ₽ | 302 451,71 ₽ | 16 496 012,82 ₽ |

| Январь 2025 | 303 804,99 ₽ | 1 378,09 ₽ | 302 426,90 ₽ | 16 494 634,73 ₽ |

| Февраль 2025 | 303 804,99 ₽ | 1 403,35 ₽ | 302 401,64 ₽ | 16 493 231,38 ₽ |

| Май 2049 | 303 804,99 ₽ | 277 424,81 ₽ | 26 380,18 ₽ | 1 161 494,11 ₽ |

| Июнь 2049 | 303 804,99 ₽ | 282 510,93 ₽ | 21 294,06 ₽ | 878 983,18 ₽ |

| Июль 2049 | 303 804,99 ₽ | 287 690,30 ₽ | 16 114,69 ₽ | 591 292,88 ₽ |

| Август 2049 | 303 804,99 ₽ | 292 964,62 ₽ | 10 840,37 ₽ | 298 328,26 ₽ |

| Сентябрь 2049 | 303 804,99 ₽ | 298 335,64 ₽ | 5 469,35 ₽ | −7,38 ₽ |

| 91 141 497,00 ₽(Выплачено всего) | 16 500 007,38 ₽(Сумма выплаченного долга) | 74 641 489,62 ₽(Сумма выплаченных процентов) |

Какие будут платежи по ипотеке

| Октябрь 2024 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 1 304,99 ₽ |

| Платеж по процентам | 302 500,00 ₽ |

| Ноябрь 2024 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 1 328,91 ₽ |

| Платеж по процентам | 302 476,08 ₽ |

| Декабрь 2024 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 1 353,28 ₽ |

| Платеж по процентам | 302 451,71 ₽ |

| Январь 2025 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 1 378,09 ₽ |

| Платеж по процентам | 302 426,90 ₽ |

| Февраль 2025 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 1 403,35 ₽ |

| Платеж по процентам | 302 401,64 ₽ |

| Май 2049 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 277 424,81 ₽ |

| Платеж по процентам | 26 380,18 ₽ |

| Остаток долга | 1 161 494,11 ₽ |

| Июнь 2049 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 282 510,93 ₽ |

| Платеж по процентам | 21 294,06 ₽ |

| Остаток долга | 878 983,18 ₽ |

| Июль 2049 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 287 690,30 ₽ |

| Платеж по процентам | 16 114,69 ₽ |

| Остаток долга | 591 292,88 ₽ |

| Август 2049 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 292 964,62 ₽ |

| Платеж по процентам | 10 840,37 ₽ |

| Остаток долга | 298 328,26 ₽ |

| Сентябрь 2049 | |

| Сумма платежа | 303 804,99 ₽ |

| Платеж по основному долгу | 298 335,64 ₽ |

| Платеж по процентам | 5 469,35 ₽ |

| Остаток долга | −7,38 ₽ |

Если очень грубо, аренда — 120 000 ₽ в месяц, а платеж по ипотеке — 300 000 ₽. Проблема в том, что квартиры в Москве дорогие и первоначальный взнос в 1 500 000 ₽ очень маленький.

Это означает, что придется каждый месяц в течение 25 лет платить из своего кармана 180 000 ₽. Это если квартира будет в аренде без простоев — с простоями все будет еще хуже.

По ипотеке за 25 лет придется выплатить 91 млн рублей. Кроме того, вы заплатили 1 500 000 ₽ как первоначальный взнос и 600 000 ₽ ушло на обустройство. А доход от аренды за 25 лет будет примерно 36 250 000 ₽.

В случае с однокомнатной квартирой результат, вероятно, был бы чуть хуже.

Приблизительный доход от сдачи квартиры за 25 лет

| Год | Удорожание стоимости аренды в год (случайное число от 1 до 5) | Доход за 10 месяцев в году |

|---|---|---|

| 2024 | — | 1 230 000 ₽ |

| 2025 | 3% | 1 246 500 ₽ |

| 2026 | 4% | 1 268 500 ₽ |

| 2027 | 2% | 1 279 500 ₽ |

| 2028 | 1% | 1 285 000 ₽ |

| 2029 | 5% | 1 312 500 ₽ |

| 2030 | 2% | 1 323 500 ₽ |

| 2031 | 1% | 1 329 000 ₽ |

| 2032 | 2% | 1 340 000 ₽ |

| 2033 | 1% | 1 345 500 ₽ |

| 2034 | 3% | 1 362 000 ₽ |

| 2035 | 5% | 1 389 500 ₽ |

| 2036 | 2% | 1 400 500 ₽ |

| 2037 | 3% | 1 417 000 ₽ |

| 2038 | 5% | 1 444 500 ₽ |

| 2039 | 4% | 1 466 500 ₽ |

| 2040 | 3% | 1 483 000 ₽ |

| 2041 | 3% | 1 499 500 ₽ |

| 2042 | 3% | 1 516 000 ₽ |

| 2043 | 3% | 1 532 500 ₽ |

| 2044 | 3% | 1 549 000 ₽ |

| 2045 | 5% | 1 576 500 ₽ |

| 2046 | 3% | 1 593 000 ₽ |

| 2047 | 5% | 1 620 500 ₽ |

| 2048 | 4% | 1 642 500 ₽ |

| Всего доход | 35 452 500 ₽ | |

Приблизительный доход от сдачи квартиры за 25 лет

| Год | Доход за 10 месяцев в году |

| 2024 | 1 230 000 ₽ |

| 2025 | 1 246 500 ₽ +3% |

| 2026 | 1 268 500 ₽ +4% |

| 2027 | 1 279 500 ₽ +2% |

| 2028 | 1 285 000 ₽ +1% |

| 2029 | 1 312 500 ₽ +5% |

| 2030 | 1 323 500 ₽ +2% |

| 2031 | 1 329 000 ₽ +1% |

| 2032 | 1 340 000 ₽ +2% |

| 2033 | 1 345 500 ₽ +1% |

| 2034 | 1 362 000 ₽ +3% |

| 2035 | 1 389 500 ₽ +5% |

| 2036 | 1 400 500 ₽ +2% |

| 2037 | 1 417 000 ₽ +3% |

| 2038 | 1 444 500 ₽ +5% |

| 2039 | 1 466 500 ₽ +4% |

| 2040 | 1 483 000 ₽ +3% |

| 2041 | 1 499 500 ₽ +3% |

| 2042 | 1 516 000 ₽ +3% |

| 2043 | 1 532 500 ₽ +3% |

| 2044 | 1 549 000 ₽ +3% |

| 2045 | 1 576 500 ₽ +5% |

| 2046 | 1 593 000 ₽ +3% |

| 2047 | 1 620 500 ₽ +5% |

| 2048 | 1 642 500 ₽ +4% |

| Всего доход | 35 452 500 ₽ |

Итоги расчетов

Доходность от сдачи квартиры в размере до 6,61% годовых в рублях для Москвы и менее 5,88% годовых для Перми сильно проигрывает депозитам под 20%, облигациям и дивидендам от акций.

При этом квартира со временем может подорожать в рублях и, вероятно, подорожает. То есть если смотреть полную доходность, то есть рост цены плюс платежи от арендатора, ситуация будет лучше. Кроме того, недвижимость в Москве и крупнейших городах, скорее всего, переживет разные экономические и политические потрясения, а вот вклады и ценные бумаги — не факт.

Вернусь к вашему вопросу о схеме получения «бесплатной» квартиры за счет арендаторов. На текущий момент из-за высоких процентных ставок схема не выглядит привлекательной.

В Перми вам в течение 25 лет ежемесячно — а это 300 платежей — придется доплачивать 12 000 ₽ в месяц. С учетом возможных простоев доплаты вырастут, но все же это выглядит приемлемо.

А вот в Москве из-за очень низкого первоначального взноса ежемесячная доплата будет 180 000 ₽, а при простоях и того больше. Если сильно увеличить первоначальный взнос, ситуация станет лучше.

Что надо учесть

Вам стоит провести свои расчеты — для интересующего вас города, вида квартир, ваших финансовых возможностей. То, насколько схема будет эффективной, зависит от многих параметров.

Вот на что стоит обратить внимание. Это не полный список, а только несколько самых важных факторов.

Вид жилья. Если вы уже определились с городом и районом, стоит подумать, будете вы брать квартиру на вторичном рынке или в новостройке.

Плюс квартиры на вторичном рынке — то, что ее можно сдавать сразу или почти сразу. Возможно, потребуется что-то отремонтировать или докупить мебель и технику, но хотя бы не надо ждать, пока дом достроят. Это важно: вы сразу будете получать доход от аренды и с его помощью платить по ипотеке.

У квартиры в строящемся доме тоже есть свои плюсы. Так, можно рассчитывать на различные варианты льготной и субсидируемой ипотеки со сниженным процентом, что уменьшит платеж по кредиту.

Правда, субсидируемая ипотека ведет к удорожанию квартиры: каждый процентный пункт снижения ставки увеличивает цену квартиры на несколько процентов. Это стоит учесть в расчетах.

Еще стоит обдумать число комнат. Считается, что однокомнатные квартиры пользуются большим спросом. Еще они стоят дешевле двухкомнатных, а цена аренды отличается не слишком сильно.

Таким образом, однушка или студия может быть выгоднее — но у вас могут быть какие-то свои причины рассматривать двухкомнатные квартиры. А вот три комнаты и более для покупки квартиры под сдачу — перебор.

Условия ипотеки. Это сильно повлияет на платежи и на то, насколько выгодной окажется схема.

Обратите внимание не только на ставку по кредиту, но и на первоначальный взнос. Чем он больше, тем меньше будет платеж, но здесь важны ваши финансовые возможности. А более длинный срок кредита при прочих равных будет уменьшать ежемесячный платеж.

Сравните, какие платежи получатся при разных параметрах кредита. И прежде чем заключать договор с банком, выясните, разрешает ли он сдавать ипотечные квартиры.

Ограничение на сдачу или необходимость уведомлять о ней могут быть прописаны в договоре. Например, Сбербанк требует уведомить, что заемщик хочет сдавать квартиру.

Удобно ли вам этим заниматься. Наконец, подумайте, готовы ли вы заниматься этим делом, особенно если собираетесь брать несколько квартир. Это может быть утомительно, к тому же могут попасться конфликтные или недобросовестные жильцы. Если недвижимость в другом городе, это тоже может добавить сложностей.

В случае с вашей схемой все как в инвестициях: есть возможность получить доход и есть риски. Прежде чем вложить деньги, обдумайте все несколько раз и прикиньте возможные результаты.