Что такое экономические рвы и зачем они инвестору

Привет, Т—Ж! Я начинающий инвестор.

Слышал, что Илон Маск и Уоррен Баффетт поспорили из-за каких-то «экономических рвов»: Баффетт твердит, что бизнесу нужно долгосрочное преимущество, а Маск верит в успех компаний, которые быстро внедряют инновации.

Глядя на успехи Баффетта в инвестициях, его мнению хочется доверять. Расскажите, пожалуйста, что за теория экономических рвов? Пригодится ли она частному инвестору?

Игорь М.

Здравствуйте, Игорь! Сначала разберемся с Маском и Баффеттом.

В 2007 году Уоррен Баффетт в письме к акционерам своей компании рассказал идею об «экономических рвах». Это сравнение бизнеса со средневековым замком, у которого есть рвы — они наполнены водой и защищают от врагов.

В бизнесе рвы — это уникальная технология, низкая себестоимость товара, узнаваемый бренд или патенты. Все это помогает получать больше прибыли, чем конкуренты, а значит, проще пережить трудные экономические ситуации в стране или отрасли. Вроде как у твоего бизнеса должна быть какая-то уникальная фишка, благодаря которой ты выделяешься и недоступен для конкурентов.

А вот Илон Маск не верит в экономические рвы. Он считает, что главное — скорость внедрения инноваций. Типа «У тебя могло быть преимущество раньше, но я сейчас навнедряю классных технологий и обойду тебя. Как тебе такое, Уоррен Баффетт?»

Баффетт ответил: «Раз не веришь, то и не сможешь тягаться с моим кондитерским бизнесом. У меня есть ров, а ты со своими роботами можешь лететь на Марс». Илон Маск собрался доказать обратное и открыть собственную кондитерскую фабрику.

Чем кончится их спор — посмотрим. А мы тут собрались ради матчасти. Дело в том, что теория экономических рвов Баффетта может помочь в выборе акций для инвестирования. Рассмотрим пример.

На что смотреть

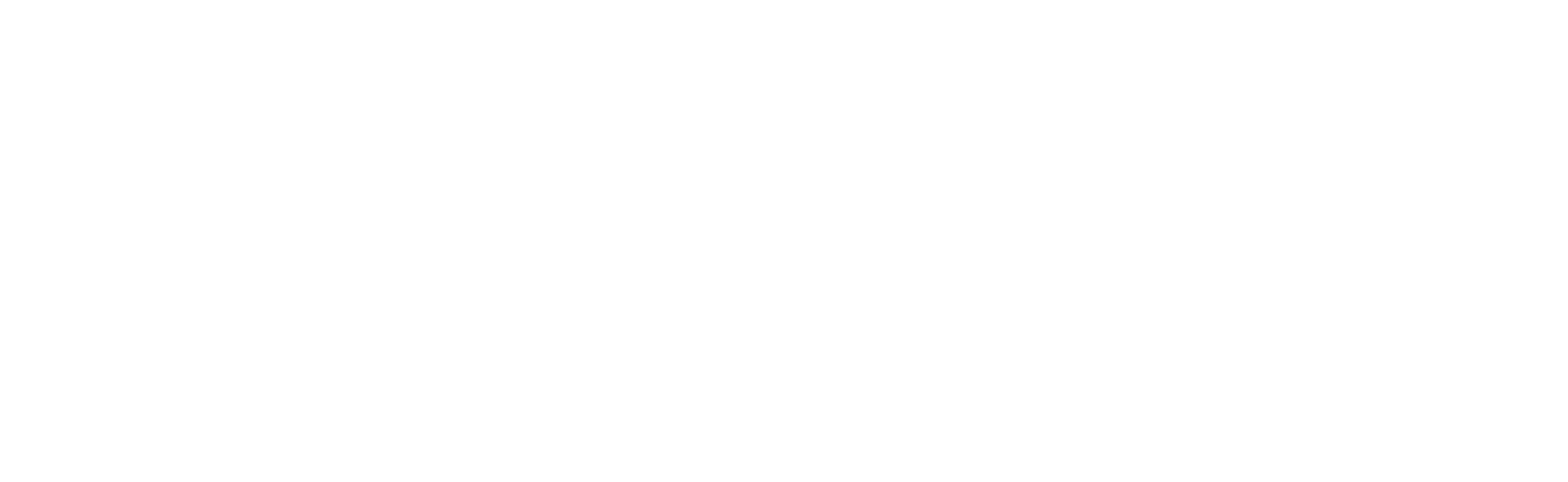

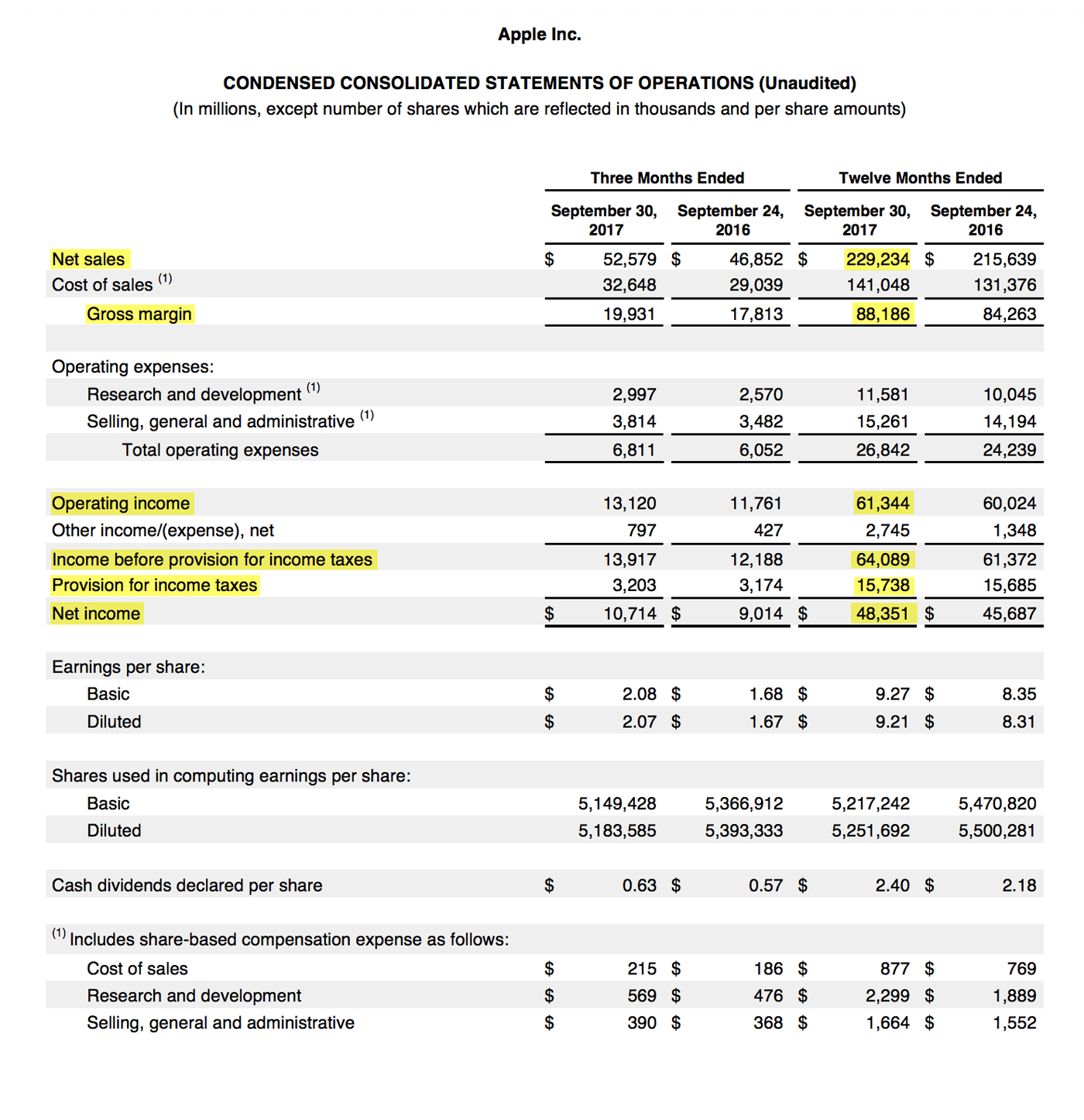

Для примера можно было бы взять «Теслу», но она убыточна. Посмотрим на примере «Эпла»: их акции в прошлом году начал покупать Уоррен Баффетт. Возьмем финансовую отчетность «Эпла» за 2017 финансовый год.

Результаты «Эпла» за 2017 финансовый год

| Показатель | Сумма, млн $ |

|---|---|

| Выручка | 229 234 |

| Валовая прибыль | 88 186 |

| Операционная прибыль | 61 344 |

| Прибыль до налогов | 64 089 |

| Уплаченные налоги | 15 738 |

| Прибыль | 48 351 |

| Денежные средства | 20 289 |

| Краткосрочный долг | 6496 |

| Долгосрочный долг | 97 207 |

| Капитал | 134 047 |

Результаты «Эпла» за 2017 финансовый год

| Показатель | млн $ |

| Выручка | 229 234 |

| Валовая прибыль | 88 186 |

| Операционная прибыль | 61 344 |

| Прибыль до налогов | 64 089 |

| Уплаченные налоги | 15 738 |

| Прибыль | 48 351 |

| Денежные средства | 20 289 |

| Краткосрочный долг | 6496 |

| Долгосрочный долг | 97 207 |

| Капитал | 134 047 |

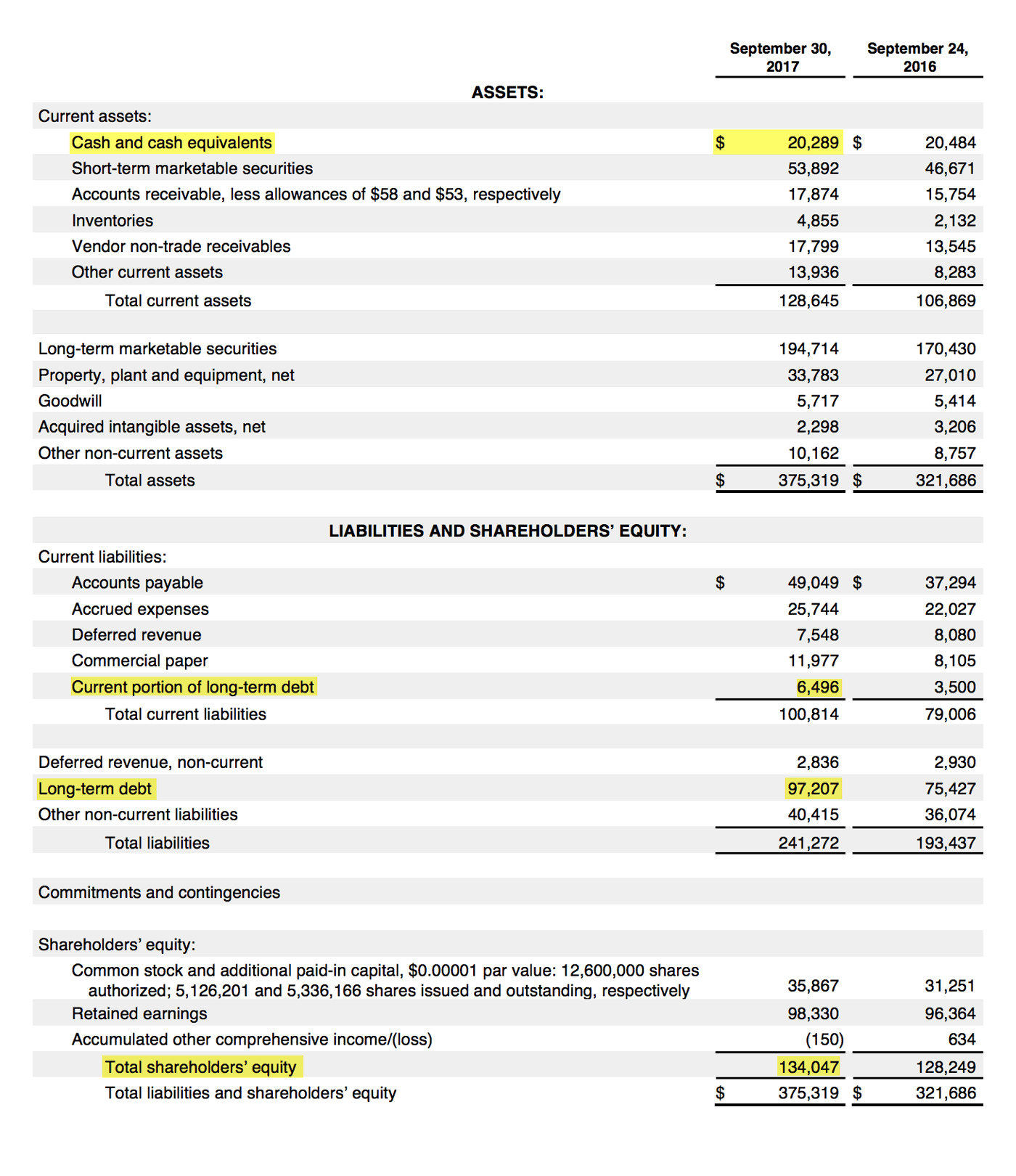

Что считать

Чтобы оценить компанию по принципу экономических рвов, нужно посчитать несколько мультипликаторов — производных финансовых показателей. Наши расчеты можно посмотреть в таблице. Расскажу, что и зачем считал.

Мультипликаторы «Эпла»

| Мультипликаторы | Значение | Хорошо по мнению Баффетта |

|---|---|---|

| Валовая маржа | 38,5% | Больше 40% |

| Рентабельность инвестированного капитала (ROIC) | 21,3% | Больше 12% |

| Долг к капиталу | 0,8 | Меньше 1 |

| Маржа свободного денежного потока (FCF margin) | 22,3% | Больше — лучше |

Мультипликаторы «Эпла»

| Валовая маржа | |

| Значение | 38,5% |

| Хорошо по мнению Баффетта | Больше 40% |

| Рентабельность инвестированного капитала (ROIC) | |

| Значение | 21,3% |

| Хорошо по мнению Баффетта | Больше 12% |

| Долг к капиталу | |

| Значение | 0,8 |

| Хорошо по мнению Баффетта | Меньше 1 |

| Маржа свободного денежного потока (FCF margin) | |

| Значение | 22,3% |

| Хорошо по мнению Баффетта | Больше — лучше |

Валовая маржа — показывает, сколько денег остается у компании от продажи товаров за вычетом себестоимости на производство продукта. Формула: валовая прибыль / выручка. Баффетт считает, что если значение валовой маржи больше 40%, то у компании есть долгосрочное конкурентное преимущество. У «Эпла» — 38,5%, у «Самсунга» — 46%.

Рентабельность инвестированного капитала (ROIC) — доходность компании от всего инвестированного капитала. Инвестированный капитал — это сумма собственного капитала, краткосрочных и долгосрочных кредитов за вычетом денежных средств на счетах. Баффетт считает приемлемым результат не менее 12%. Формула: операционная прибыль × (1 − ставка налога) / инвестированный капитал. У «Эпла» — 21,3%, у «Самсунга» — 19,7%.

Долг к капиталу, или Debt-to-equity, — показывает соотношение долгов компании к собственным деньгам. Формула: сумма кредитов и займов / капитал. Меньше 1 — хорошо. У «Эпла» значение 0,8 — на 1 доллар собственных средств приходится 0,8 доллара заемных. В случае непредвиденной ситуации у компании хватит средств покрыть все долги.

Маржа свободного денежного потока — показывает, сколько у компании денежной прибыли после обязательных инвестиций в бизнес. Формула: свободный денежный поток / выручка. Больше — лучше. Свободный денежный поток — разница операционного денежного потока и капитальных расходов. Высокий уровень маржи свободного денежного потока показывает, что компании не нужно вкладывать много денег, чтобы поддерживать бизнес на одном уровне.

Сила бренда. Субъективный показатель, можно воспользоваться сервисом «Интербренд» — компания оценивает стоимость бренда по своей формуле. Сервис учитывает социальный статус компании: лайки, шеры, репосты в социальных сетях. Сервис оценил «Эпл» в 184 млрд долларов — самый дорогой бренд в рейтинге.

Сергей, сделай за нас выводы!

Делаю вывод. Уоррен Баффетт — инвестор, который покупает акции компаний и получает дивиденды. Илон Маск больше изобретатель, который пытается реализовать прорывные идеи. Разные цели — разные инструменты. Выявлять, кто прав, бессмысленно.

Баффетт использует «экономические рвы» на протяжении всей инвестиционной карьеры.

Если верить Баффетту, то у компании «Эпл» есть некоторое конкурентное преимущество, которое позволит ей выстоять в трудную годину. У «Эпла» есть ров. Неглубокий, но есть.

Надо ли покупать акции «Эпла»? А этого никто не знает, хе-хе. Баффетт вон покупает, но то Баффетт. Ему нестрашно и потерять немножко.