Как самому заполнить декларацию 3-НДФЛ о доходах у зарубежного брокера?

Как самому заполнить декларацию 3-НДФЛ о доходах у зарубежного брокера, если количество сделок за год у меня — несколько сотен?

Я торгую на фондовом рынке США у зарубежного брокера. Брокер за меня налоги не платит, поэтому по закону я должен декларировать доходы и платить НДФЛ самостоятельно. В декларации 3-НДФЛ требуется указывать доход по каждой сделке. Но я активно торгую внутри дня, и у меня выходит более 500 сделок за год.

Заполнять данные по каждой сделке, да еще и с переводом суммы в рубли, слишком трудозатратно. Как быть в таком случае?

В налоговой декларации 3-НДФЛ нужно указать весь ваш доход у зарубежного брокера за прошедший год. Каждую сделку, по которой получен доход, нужно отражать в 3-НДФЛ.

При этом все доходы от продажи и расходы на покупку и комиссии переводятся в рубли на даты получения дохода или расхода. Хотя это займет много времени и сил, по правилам нужно делать именно так, и в ответе буду исходить из этого.

На практике можно посчитать отдельно сумму дохода по каждому типу инструментов: обращающимся и необращающимся ценным бумагам, производным финансовым инструментам. В декларации 3-НДФЛ можно указать финальные суммы, а подробный расчет приложить к декларации. Это упростит заполнение, если сделок в течение года действительно очень много.

Расскажу, какие есть способы подготовить декларацию и как ее заполнять.

Как можно подготовить декларацию

Декларацию надо подать не позднее 30 апреля года, следующего за отчетным. Например, если вам надо задекларировать доход за 2023 год, декларацию надо сдать до 30 апреля 2024 года, а уплатить налог — не позже 15 июля.

Есть три способа подготовить декларацию. Можно использовать сервис для автоматического заполнения налоговой декларации, обратиться к налоговому консультанту или заполнить декларацию самостоятельно.

Сервисы. Существуют сервисы, которые позволяют автоматически заполнить декларацию 3-НДФЛ, если загрузить в них отчет брокера о сделках. Например, если инвестируете через Interactive Brokers, можно воспользоваться IBKR Nalog.

Это сильно облегчит задачу и не потребует расходов. Однако есть риск, что данными из вашего отчета, загруженного в подобный сервис, кто-то воспользуется. Кроме того, сервис может не поддерживать работу с вашим брокером или работать неправильно.

Налоговый консультант. Можно обратиться к налоговому консультанту, который изучит отчет брокера о сделках, поможет собрать документы и корректно отразить доходы в налоговой декларации. Придется заплатить за услугу, зато вы сэкономите свое время и нервы.

Самостоятельная подготовка декларации. Заполнять налоговую декларацию с указанием дохода от операций с ценными бумагами у зарубежного брокера не только трудозатратно, но и требует знаний особенностей налогообложения. С другой стороны, так вам не придется никому передавать свои данные, а еще сможете лучше понять, как устроено налогообложение доходов.

Если вы собрались с силами и решили оформить все самостоятельно, то описанные ниже этапы подготовки 3-НДФЛ помогут вам в этом.

Соберите все необходимые документы от брокера

Чтобы заполнить декларацию 3-НДФЛ, понадобится информация о дате получения дохода, валюте и сумме дохода. Также нужны данные о датах, валюте и суммах всех расходов, включая комиссии брокера и биржи.

Запросите у брокера отчет о прибыли и убытках — Income Statement, выписки по всем счетам — Account Statements, отчет о приросте капитала — Statement of Realized Capital Gains and Losses за нужный вам год. Некоторые брокеры предоставляют специальный налоговый отчет, в котором собрана вся нужная информация.

Скорее всего, вы сможете найти нужный документ в личном кабинете на сайте брокера. Или можно запросить его у сотрудников службы поддержки.

Посчитайте финансовый результат

Налог рассчитывается с полученного финансового результата по операциям с ценными бумагами за календарный год. Финансовый результат определяется как доходы от операций за вычетом расходов.

К доходам относятся, например, доходы от продажи ценных бумаг, доходы от погашения ценных бумаг, купоны — проценты — по облигациям.

Из доходов можно вычесть расходы на приобретение ценных бумаг, биржевые сборы и комиссии, оплату услуг профессиональных участников рынка ценных бумаг, биржевых посредников и клиринговых центров и так далее.

Финансовый результат рассчитывается отдельно по операциям:

- с ценными бумагами, обращающимися и не обращающимися на организованном рынке ценных бумаг;

- производными финансовыми инструментами, обращающимися и не обращающимися на организованном рынке ценных бумаг;

- РЕПО, объектом которых являются ценные бумаги, не учитываемые на индивидуальном инвестиционном счете;

- и некоторым другим операциям.

Внесите все ваши операции в таблицу. Доходы, полученные в один день от одного источника, можно объединить. Источник дохода указывается латиницей без перевода на русский язык. Аналогично можно объединить и расходы.

Регулярную комиссию за обслуживание, то есть элемент расходов, также нужно переводить в рубли по курсу ЦБ на день списания платежа. При этом если комиссия за обслуживание общая, а инструменты разные — например, акции и производные инструменты, — комиссию надо распределить пропорционально доле каждого вида дохода.

При расчете используется метод ФИФО, то есть First In, First Out — «первым пришел, первым ушел». При расчете первыми вычитаются расходы на покупку тех ценных бумаг, которые были куплены первыми.

Например, 1 января Максим купил 100 акций Company Inc. стоимостью 100 $ каждая. Затем 30 января докупил еще 100 акций стоимостью 110 $ каждая. 1 июня Максим продал 150 акций по цене 120 $ каждая.

Доход 01.06.2023 равен 18 000 $: 150 × 120 $. Курс валюты по состоянию на 01.06.2023 — 80,9942. То есть доход в рублях — 1 457 896 ₽: 18 000 $ × 80,9942.

Расход 01.01.2023 равен 10 000 $: 100 × 100 $. Курс валюты по состоянию на 01.01.2023 — 70,3375. То есть расход в рублях — 703 375 ₽: 10 000 $ × 70,3375.

Расход 30.01.2023 равен 5500 $: 50 × 110 $. Курс валюты по состоянию на 30.01.2023 — 69,3372. То есть расход в рублях — 381 354,60 ₽: 5500 $ × 69,3372.

Финансовый результат — 373 166,40 ₽: 1 457 896 ₽ − 703 375 ₽ − 381 354,60 ₽. 50 акций Company Inc. остались у Максима. Он сможет учесть расходы на их покупку после продажи.

Все доходы и расходы в иностранной валюте переводятся в рубли на дату платежа по курсу ЦБ РФ. Курс иностранной валюты на заданную дату указан на официальном сайте ЦБ РФ. С сайта можно выгрузить курс валюты за день или за указанный период — как вам удобно.

Согласно порядку заполнения 3-НДФЛ необходимо отдельно указывать доходы по каждому виду дохода, источнику дохода и ставке налога. Если вы получали доход от операций с ценными бумагами все торговые дни в году, значит, нужно посчитать сумму дохода на каждый день и указать его в налоговой декларации.

Однако на практике для упрощения расчета можно посчитать финансовый результат отдельно и указать в декларации уже объединенные суммы.

Заполните налоговую декларацию

Специальных программ для быстрого заполнения налоговой декларации нет. Автоматически цифры из брокерского отчета в налоговой декларации не появятся.

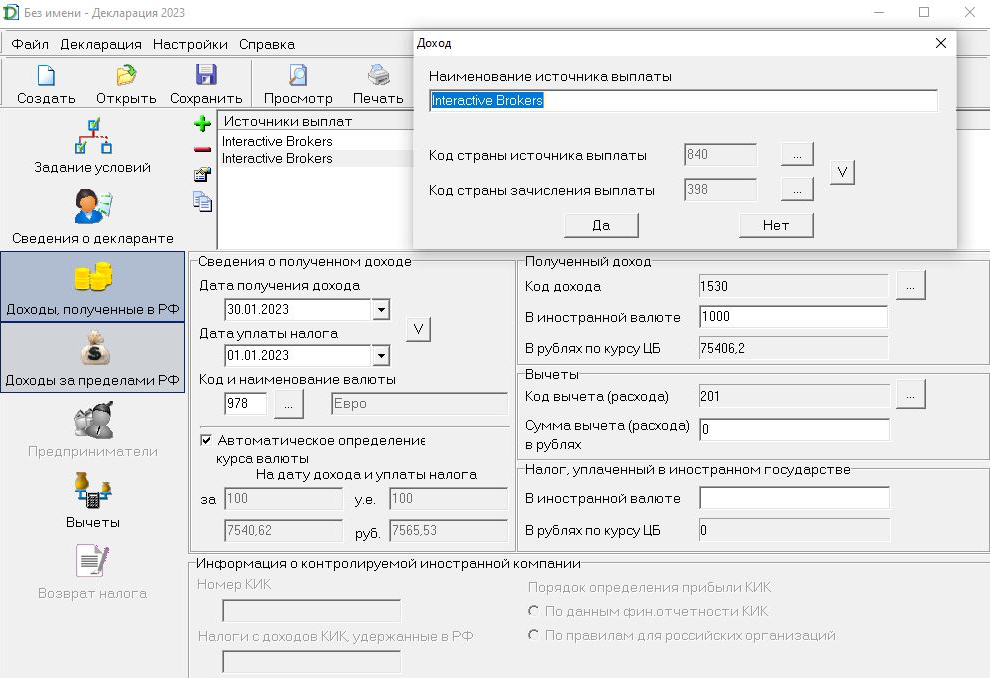

Сейчас есть два способа самостоятельно заполнить налоговую декларацию: в личном кабинете налогоплательщика или программе «Декларация», разработанной ФНС. Порядок заполнения, наименования строк одинаковый в обоих случаях.

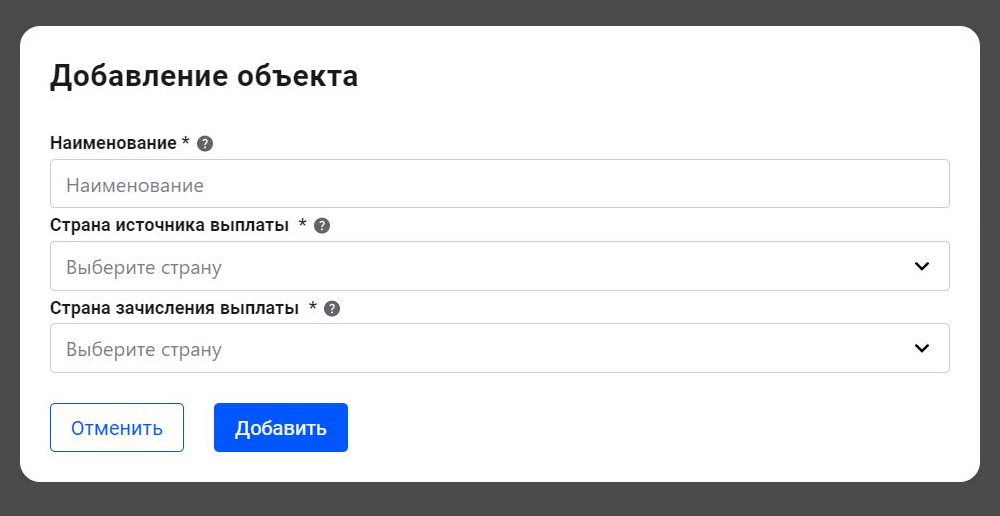

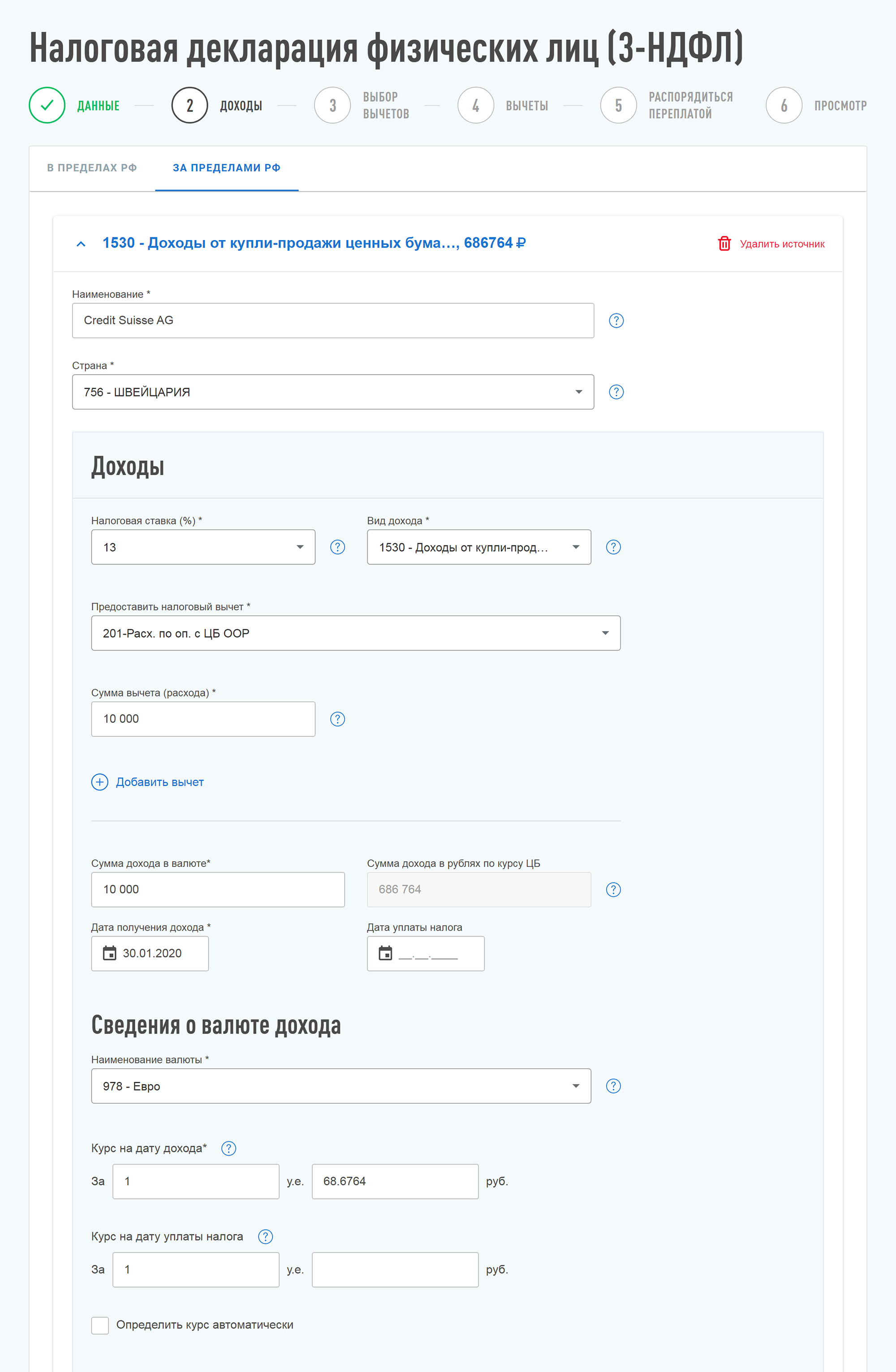

На вкладке «Доходы за пределами РФ» добавьте новый источник дохода:

Название компании, от которой получен доход. Наименование можно написать на русском языке или латиницей.

Страна источника выплаты — это страна регистрации эмитента ценных бумаг, по которым получен доход.

Страна зачисления выплаты — это страна регистрации брокера или банка, на счет в котором зачисляется доход.

Код вида дохода. Например, 1530 — доход от купли-продажи ценных бумаг, обращающихся на организованном рынке ценных бумаг, 1010 — дивиденды, 1011 — проценты, купоны.

Сумма дохода в валюте. В личном кабинете поставьте галочку «Определить курс автоматически» для удобства. В программе «Декларация» курсы валют уже загружены и будут рассчитаны автоматически. Если же вы указываете суммы доходов не по дням, а общие за год, в наименовании валюты нужно выбрать рубли.

Сумма расходов к вычету в рублях. Если вы понесли расходы в валюте, то нужно заранее рассчитать сумму расходов в рублях на дату оплаты.

Дата получения дохода. В отчете о прибыли и убытках это дата обычно называется датой валютирования — Value Date.

Если вы получали дополнительные доходы, по которым налог уже удержал налоговый агент, указывать в налоговой декларации их не обязательно. Например, вы получаете зарплату и работодатель платит за вас НДФЛ. Если сумма всех ваших налогооблагаемых доходов за год превысит 5 млн рублей, налоговая инспекция самостоятельно пересчитает налог по ставке 15% на доходы свыше 5 млн рублей. Перерасчет придет к вам в налоговом уведомлении осенью. Доплатить налог нужно будет до 1 декабря.

Подайте налоговую декларацию в ИФНС

Подать 3-НДФЛ можно лично, онлайн или по почте. Закон не обязывает прикладывать документы, которые подтверждают получение дохода, но желательно приложить, например, отчет о прибыли и убытках с переводом на русский язык. ИФНС может запросить нотариально заверенный перевод, но на практике обычно достаточно перевода, заверенного налогоплательщиком самостоятельно.

Инспектор ИФНС может запутаться в ваших операциях и, вероятно, запросит пояснения, поэтому приложите подготовленную таблицу с расчетом финансового результата. Пояснения представляются в свободной форме. Главное, чтобы из них было понятно, как рассчитан доход и расход. В ваших интересах помочь инспектору и уменьшить количество вопросов.

Сдать налоговую декларацию надо не позднее 30 апреля года, следующего за отчетным. НДФЛ нужно уплатить до 15 июля.