Можно ли воспользоваться трехлетней льготой, если купил акции на иностранной бирже?

У меня есть акции компании Macy’s, купленные в январе 2019 года на бирже NYSE через одного из российских брокеров. Как я смогу получить вычет за долгосрочное владение, если продам их после января 2022 года?

Я обзвонил службы поддержки нескольких брокеров — они дали разную информацию. Одни сказали, что для этого нужно перевести бумаги в российский депозитарий на Московскую или Санкт-Петербургскую биржу. Другие — что ничего делать не нужно и льготой и так можно воспользоваться: важно, чтобы бумага была представлена на российской бирже, а где куплена фактически, значения не имеет.

Как мне получить вычет за долгосрочное владение?

Вы можете получить инвестиционный налоговый вычет за долгосрочное владение, продав свои акции Macy’s. Место их покупки или продажи неважно — главное, что эти акции торгуются на российских биржах.

Расскажу, как устроен вычет за долгосрочное владение и как самостоятельно определить, на какие из ваших ценных бумаг в портфеле он распространяется. Еще разберу, как его получить через брокера или налоговую.

Как работает вычет

Вычет или льгота на долгосрочное владение ценными бумагами, ЛДВ, трехлетний вычет, трехгодичка — так инвесторы называют один из инвестиционных налоговых вычетов, предусмотренных налоговым кодексом. Его суть в том, что положительный финансовый результат от продажи ценных бумаг можно освободить от налога, если продать их через три года и более с даты приобретения.

Финансовый результат — это доходы от продажи бумаг минус расходы на их приобретение с учетом комиссий. Для простоты далее я буду говорить о прибыли — инвесторы обычно так называют положительный финансовый результат от сделок.

Вычет относится к прибыли от продажи бумаг, которые одновременно:

- Допущены к торгам на Московской или Санкт-Петербургской бирже.

- Обращаются на организованном рынке. Ценная бумага считается обращающейся, если за три месяца до даты продажи она торговалась хотя бы в один из дней и биржа рассчитала по ней рыночную котировку или цену закрытия.

Акции Macy’s торгуются и на Московской, и на Санкт-Петербургской бирже, то есть удовлетворяют этим условиям.

Чтобы можно было применить вычет, ценные бумаги вы должны приобрести не ранее 1 января 2014 года. Место и способ приобретения могут быть любыми: можно покупать на российской или иностранной бирже, в рамках первичного размещения или на внебиржевом рынке. Также неважно, совершаете вы сделку через российского или иностранного брокера. Бумаги даже можно получить в наследство или в подарок.

К моменту реализации ценные бумаги должны находиться в собственности не менее трех лет. Например, если вы купили ценные бумаги 14 января 2019 года, то, чтобы получить вычет, продать их нужно не ранее 14 января 2022 года.

Датами покупки и продажи считаются даты расчетов по сделкам, а не даты их заключения. Это важно, когда сделки заключаются в режиме Т+2, как в случае с акциями и фондами, или Т+1, как в случае с облигациями. Например, если вы купили акции и облигации 14 января 2019 года, то расчеты по облигациям прошли 15 января, то есть на следующий торговый день, а по акциям — 16 января, через два торговых дня.

Ценные бумаги можно отдавать в заем или РЕПО, а также переводить между своими счетами и даже между брокерами — это не прерывает срок владения. Но если вы переоткрываете позицию, чтобы, например, зафиксировать убытки и уменьшить налоговую базу, срок непрерывного владения прервется и будет считаться с нуля.

Срок владения не наследуется. Если ценные бумаги переданы по наследству, его отсчет пойдет с момента зачисления ценных бумаг на счет наследника.

Место и способ реализации тоже не ограничены. Единственное условие: ценные бумаги должны быть проданы не на индивидуальном инвестиционном счете, поскольку этот вычет не работает на ИИС. Вы можете продать свои иностранные бумаги на любой бирже, необязательно на российской.

Чтобы определить очередность продажи ценных бумаг, используется метод ФИФО, то есть First In, First Out — «первым пришел — первым ушел». Это значит, что сначала будут проданы те ценные бумаги, которые были куплены первыми по времени.

Покажу на примерах. Начнем со сделок с акциями одного эмитента:

- 27 декабря 2013 года — покупка 50 акций;

- 15 мая 2019 года — покупка 100 акций;

- 20 июля 2020 года — продажа 100 акций;

- 13 мая 2021 года — продажа 50 акций.

В этом примере к прибыли от продажи ценных бумаг нельзя применить вычет. Первые 50 ценных бумаг куплены до 1 января 2014 года, а следующие 100 были в собственности инвестора менее трех лет.

Еще один пример, тоже с акциями одного эмитента:

- 1 марта 2016 года — покупка 100 акций;

- 6 апреля 2018 года — покупка 50 акций;

- 4 сентября 2019 года — продажа 50 акций;

- 14 августа 2020 года — продажа 100 акций.

В этом примере вычет можно применить к прибыли от продажи 50 акций в 2019 году и к продаже 50 из 100 акций в 2020 году. Срок владения 50 ценными бумагами, купленными в 2018 году и проданными в 2020 году, — менее трех лет, и на прибыль от них вычет не распространяется.

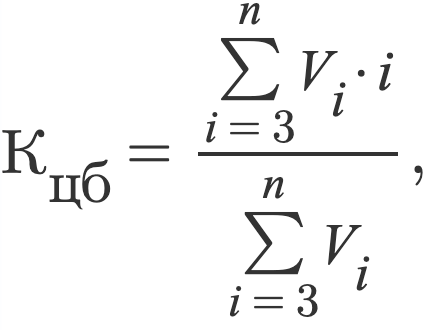

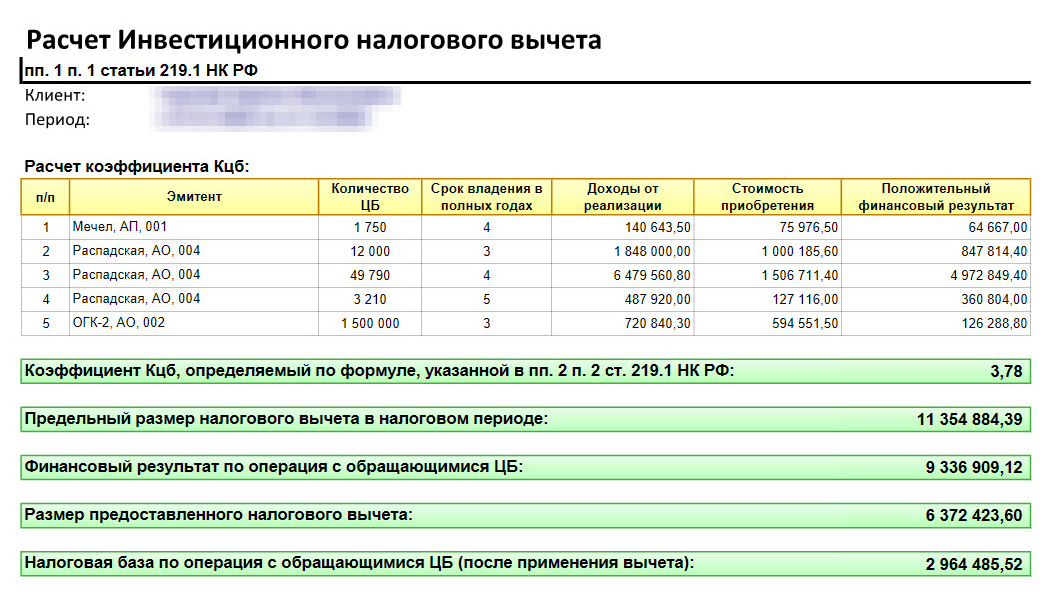

У вычета есть предельный размер — от налога можно освободить 3 000 000 ₽ прибыли за каждый полный год владения ценными бумагами. Если срок владения для отдельных пакетов ценных бумаг различный, применяется формула:

- КБцб × 3 000 000 ₽

Вот как считается коэффициент Кцб:

V — это доход от реализации ценных бумаг. В числителе умножается доход — деньги от продажи каждого подходящего под вычет пакета ценных бумаг — на срок владения каждым таким пакетом и суммируются полученные произведения.

В знаменателе суммируются те же доходы. В доходы входит сумма продажи ценных бумаг и накопленный купонный доход — НКД, полученный при продаже облигаций. Но не входят купонные выплаты и дивиденды, полученные в период владения ценными бумагами. Расходы на приобретение в этой формуле не учитываются.

Вычет не может быть больше, чем прибыль от продажи подпадающих под вычет ценных бумаг и совокупная прибыль по всем операциям с ценными бумагами. Вот как это работает на примере с тремя разными ценными бумагами и разным сроком нахождения в собственности.

Данные по закрытым позициям за год

| Ценная бумага | Срок владения в полных годах | Доход от реализации | Расходы на приобретение | Прибыль |

|---|---|---|---|---|

| Паи фонда FXDE — FinEx MSCI Germany UCITS ETF | 4 | 14 000 000 ₽ | 11 000 000 ₽ | 3 000 000 ₽ |

| Акции НЛМК | 6 | 10 000 000 ₽ | 3 500 000 ₽ | 6 500 000 ₽ |

| Облигации VTB Eurasia DAC | 3 | 16 000 000 ₽ | 13 000 000 ₽ | 3 000 000 ₽ |

Данные по закрытым позициям за год

| Паи фонда FXDE — FinEx MSCI Germany UCITS ETF | |

| Срок владения в полных годах | 4 |

| Доход от реализации | 14 000 000 ₽ |

| Расходы на приобретение | 11 000 000 ₽ |

| Прибыль | 3 000 000 ₽ |

| Акции НЛМК | |

| Срок владения в полных годах | 6 |

| Доход от реализации | 10 000 000 ₽ |

| Расходы на приобретение | 3 500 000 ₽ |

| Прибыль | 6 500 000 ₽ |

| Облигации VTB Eurasia DAC | |

| Срок владения в полных годах | 3 |

| Доход от реализации | 16 000 000 ₽ |

| Расходы на приобретение | 13 000 000 ₽ |

| Прибыль | 3 000 000 ₽ |

Кцб будет таким: (14 × 4 + 10 × 6 + 16 × 3) / (14 + 10 + 16) = 4,1.

Предельный размер вычета в данном случае — 12 300 000 ₽: 3 000 000 ₽ × 4,1. Такую прибыль можно освободить от налога. С прибыли сверх этой надо платить НДФЛ.

Вот несколько ситуаций, чтобы были понятнее особенности вычета:

- если прибыль от всех операций с ценными бумагами за год равна 15 млн рублей, прибыль от продажи подходящих под вычет бумаг — 12,5 млн, а рассчитанный предельный размер вычета — 12,3 млн, то сумма налогового вычета будет равна 12,3 млн рублей. С 2,7 млн инвестор заплатит налог 13%;

- если при тех же условиях в течение года часть ценных бумаг была продана с убытком и прибыль от всех операций с ценными бумагами составляет 10 млн рублей, то размер вычета будет равен 10 млн. Инвестор не будет платить НДФЛ по итогам года;

- если, например, инвестор в феврале 2021 года зашортил акции «Самолета» и, несмотря на прибыль по остальным сделкам, суммарно за год получил убыток по обращающимся ценным бумагам, вычет не будет предоставлен и сгорит.

Вычет можно использовать каждый год, в котором были проданы ценные бумаги, доход от которых подпадает под вычет. Неиспользованный остаток вычета нельзя перенести на следующий год.

Вычетом может воспользоваться только налоговый резидент РФ. Нужно быть налоговым резидентом на 31 декабря того года, в котором были проданы ценные бумаги. Вычет можно получить через налогового агента, то есть брокера или доверительного управляющего, либо через налоговую инспекцию.

Как получить вычет через налогового агента

Более простой способ получить вычет — через брокера или доверительного управляющего.

Налоговый агент сам определит, к продаже каких ценных бумаг можно применить вычет, рассчитает его размер и по итогам года направит сведения в налоговую инспекцию. Российский брокер выступает налоговым агентом по торговым операциям с ценными бумагами, даже если торговать через него на зарубежных биржах.

Минфин считает, что использовать вычеты — это право налогоплательщика, поэтому, чтобы налоговый агент дал вычет, нужно выраженное согласие клиента. Обычно требуется его заявление. Получив заявление, брокер или доверительный управляющий применяет инвестиционный вычет при расчете налога при выводе средств со счета и по итогам года.

Брокер или доверительный управляющий обязан дать клиенту расчет величины предоставленного вычета. Формат, состав сведений и способ передачи таких расчетов нигде не закреплены, поэтому каждый налоговый агент может действовать на свое усмотрение.

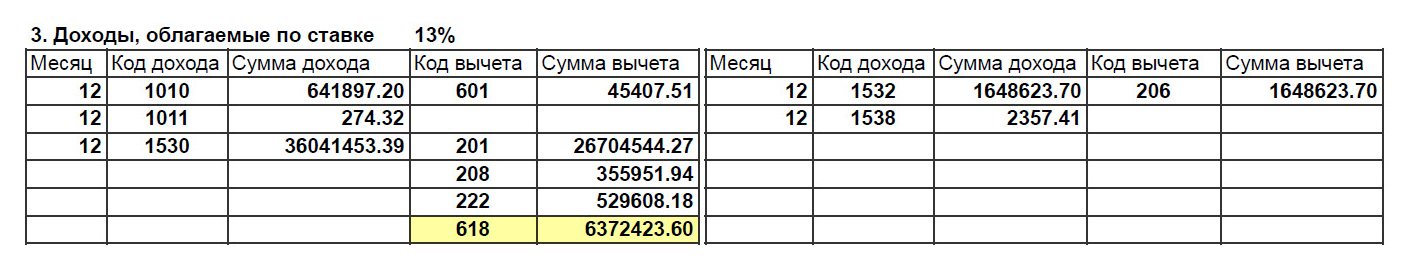

Чтобы удостовериться, что налоговый агент предоставил вычет, нужно по итогам года запросить у него справку о доходах и суммах налога физического лица. Это та справка, которую для простоты обычно называют 2-НДФЛ. В справке этот инвестиционный вычет отражается с кодом 618.

Если вы торгуете через нескольких брокеров или доверительных управляющих, к каждому из них можно обращаться с заявлением на вычет. В этом случае по итогам года нужно самостоятельно пересчитать коэффициент Кцб и предельный размер вычета в совокупности по ценным бумагам, по которым каждый из брокеров предоставил вычет.

Если сумма вычетов, предоставленных каждым из налоговых агентов, больше, чем рассчитанный совокупный предельный размер вычета, нужно в срок до 30 апреля года, следующего за отчетным, подать налоговую декларацию и доплатить НДФЛ.

Как получить вычет через налоговую инспекцию

Если по каким-то причинам налоговый агент не предоставил вычет, его можно получить напрямую через налоговую инспекцию. Это справедливо и в том случае, если инвестор получил доход через иностранного брокера или доверительного управляющего: они не считаются налоговыми агентами в России.

Для этого нужно подать декларацию 3-НДФЛ по итогам того года, в котором были проданы ценные бумаги. Сделать это можно в течение трех лет. Например, если ценные бумаги проданы в 2020 году, подать декларацию нужно не позже 31 декабря 2023 года.

Чтобы рассчитать сумму вычета, потребуется самостоятельно оценить срок владения бумагами, проданными в течение года, рассчитать суммы доходов от продажи, расходов на покупку и предельный размер вычета на основании коэффициента Кцб.

К декларации нужно приложить документы, подтверждающие срок владения ценными бумагами и корректность расчета вычета. Подойдет отчет брокера за период с момента приобретения ценных бумаг по момент их продажи и расчет суммы вычета на основании этого отчета в свободной форме. Также потребуется справка о доходах и суммах налога физического лица от брокера или доверительного управляющего, если вы торгуете через российского брокера. Если брокер иностранный, такой справки не будет и придется заполнять декларацию 3-НДФЛ без нее.

Покажу на примере, как заполнить декларацию. Предположим, инвестор торговал ценными бумагами через российского брокера. По окончании 2021 года инвестор определил, что к части проданных в этом году бумаг можно применить инвестиционный налоговый вычет.

Сделки инвестора с ценными бумагами, к доходу от которых можно применить вычет

| Дата | Сделка | Сумма сделки |

|---|---|---|

| 10.12.2015 | Покупка 500 обыкновенных акций «Алросы» | 24 750 ₽ |

| 06.02.2018 | Покупка 1000 обыкновенных акций «Системы» | 12 250 ₽ |

| 24.08.2021 | Продажа 1000 обыкновенных акций «Системы» | 28 500 ₽ |

| 07.09.2021 | Продажа 500 обыкновенных акций «Алросы» | 72 775 ₽ |

Сделки инвестора с ценными бумагами, к доходу от которых можно применить вычет

| 10.12.2015 | |

| Сделка | Покупка 500 обыкновенных акций «Алросы» |

| Сумма сделки | 24 750 ₽ |

| 06.02.2018 | |

| Сделка | Покупка 1000 обыкновенных акций «Системы» |

| Сумма сделки | 12 250 ₽ |

| 24.08.2021 | |

| Сделка | Продажа 1000 обыкновенных акций «Системы» |

| Сумма сделки | 28 500 ₽ |

| 07.09.2021 | |

| Сделка | Продажа 500 обыкновенных акций «Алросы» |

| Сумма сделки | 72 775 ₽ |

По остальным ценным бумагам, которые не подпадают под вычет по сроку владения, сумма дохода составила 125 000 ₽, а сумма расходов — 130 000 ₽.

Брокер подал в ИФНС следующие данные о доходах инвестора от продажи всех ценных бумаг в течение 2021 года: сумма дохода по коду дохода 1530 — 226 275 ₽, сумма расходов по коду вычета 201 — 167 000 ₽, исчисленная и удержанная сумма налога — 7706 ₽.

В начале 2022 года инвестор подает декларацию 3-НДФЛ, чтобы вернуть излишне удержанный брокером налог. Инвестор рассчитывает коэффициент Кцб и предельный размер вычета.

- Срок владения акциями «Алросы» составляет 5 полных лет, а акциями «Системы» — 3 полных года.

- Кцб равен 4,437176: (72 775 ₽ × 5 + 28 500 ₽ × 3) / (72 775 ₽ + 28 500 ₽).

- Предельный размер вычета в 2021 году — 13 311 528 ₽: Кцб × 3 000 000 ₽.

- Прибыль от реализации подпадающих под вычет акций — 64 275 ₽.

- Прибыль по всей совокупности операций с ценными бумагами — 59 275 ₽: 226 275 ₽ − 167 000 ₽.

Инвестор может воспользоваться инвестиционным вычетом в размере 59 275 ₽, снизив на эту величину прибыль, то есть налоговую базу. В результате заполнения декларации сумма НДФЛ в размере 7706 ₽ будет отражена как «Сумма, подлежащая возврату из бюджета». Затем налоговая вернет эти 7706 ₽, которые брокер излишне удержал, не предоставив вычет.

На момент публикации декларацию с инвестиционным вычетом не удается корректно заполнить онлайн через личный кабинет налогоплательщика. Но инвесторы могут заполнить декларацию через программу «Декларация», а потом загрузить готовую декларацию через личный кабинет налогоплательщика или распечатать и отправить почтой.

В программе для заполнения декларации 3-НДФЛ сведения нужно отразить таким образом.

Что в итоге

Вычет за долгосрочное владение ценными бумагами можно применить к бумагам, которые торгуются на российских биржах. При этом у вычета есть требования к дате покупки и сроку владения бумагами, а размер вычета ограничен. Кроме того, он полагается только налоговым резидентам России.

Неважно, на какой бирже и через какого брокера куплены и проданы ценные бумаги, допущенные к торгам на российских биржах. Вычет можно использовать, даже если они куплены и проданы на бирже США через иностранного брокера.

Вычет можно получить через налогового агента — российского брокера или доверительного управляющего. Для этого обычно требуется заявление. Предоставив вычет, брокер или управляющий не будет удерживать налог с прибыли от продажи ценных бумаг, подходящих под вычет.

Другой вариант получить вычет — через налоговую. Это подходит в том случае, если налоговый агент не предоставил вычет или если вы инвестируете через иностранного брокера. По окончании года надо будет подать декларацию 3-НДФЛ, указать в ней данные о вычете и приложить подтверждающие документы. Это позволит вернуть излишне удержанный налог или уменьшить налог к уплате.