Что нужно знать о еврооблигациях начинающему инвестору

Не все еврооблигации торгуются в евро. И не все облигации в евро — это еврооблигации.

Хватит читать про политику, давайте лучше поговорим про деньги. Сегодня разберемся, что такое еврооблигации, насколько это законно и что как вообще.

Матчасть

Облигация — это долговой инструмент с фиксированной доходностью. Проще всего сравнить их с кредитом, только в обратную сторону — вы даете денег какой-то компании. В течение срока кредита вы получаете заранее известные фиксированные выплаты за то, что отдали деньги в пользование. В конце срока вам возвращают всю сумму облигации. Смотрите на полях ссылку, мы об этом уже подробно писали.

Еврооблигации — это те же самые облигации, но выпущенные в валюте, которая для заемщика считается иностранной. Эта валюта может быть любой — хоть евро, хоть долларом, хоть рублем.

Если российская компания выпускает облигации в рублях — это просто облигации, а если в евро или долларах — это еврооблигация. Если американская компания выпускает облигации в долларах — это просто облигация, если она выпускает их в евро — это еврооблигация.

Выпуск облигаций в иностранной валюте может иметь множество причин: например, компании нужно рассчитываться с поставщиками в этой валюте или как-то застраховаться от рисков. Нас интересует сторона частного инвестора — и здесь нам нужны еврооблигации, чтобы разнообразить портфель с помощью нескольких валют.

Еврооблигации — это то же, что просто облигации. Чтобы понять, зачем давать в долг именно валюту, нужно сравнить еврооблигации с другим валютным инструментом — валютными вкладами в банке.

Для сравнения: вклады в валюте

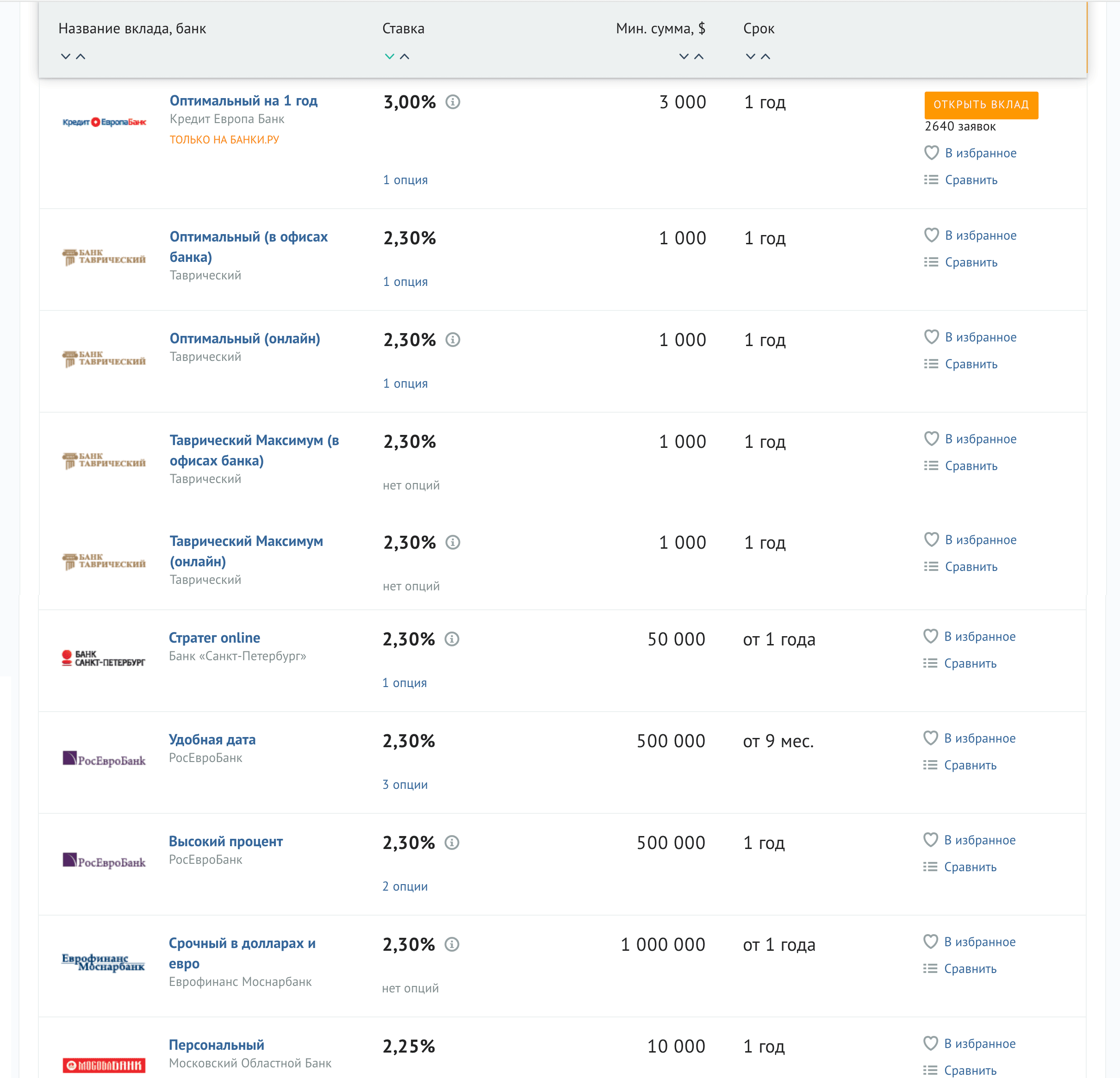

Вот самые доходные валютные вклады на сегодня по данным сайта «Банки-ру». Лучшее предложение — 3% годовых. Если вы оставите в банке 1000 $, через год вы получите 1030 $. Вау, 30 $ за год!

Но и эти 3% дадут не всем: в Кемерове, Красноярске, Волгограде, Саратове, Липецке, Сургуте, Нижнекамске, Туле, Сергиевом Посаде, Перми, Омске этот вклад открыть не получится. Кроме того, по этому вкладу вам будут выплачивать проценты каждый месяц, без возможности их капитализации. Ну и наконец — это промопредложение для пользователей самого «Банки-ру». Вам еще нужно сначала получить промокод.

Если же в фильтр еще добавить поиск только по топ-100 банков, то лучшее реальное предложение — это 2,3% годовых без капитализации от банка «Таврический».

Реальная ставка, которую вам могут дать банки, — это как раз около 2,3%. А теперь еще три аргумента против вклада в банк.

Лимиты. Если у банка отзовут лицензию, ваша сумма вклада должна быть в рамках застрахованных АСВ 1,4 миллиона рублей — не более 23 тысяч долларов.

Конвертация. Если банк обанкротится или у него отзовут лицензию, то деньги назад вы получите уже не в долларах, а в рублях. Сумму будут считать по курсу Банка России в день страхового случая — банкротства или отзыва лицензии. То есть доллары за вас насильно обменяют по тому курсу, который будет, а не по тому, который вы захотите.

Инфляция доллара в 2016 году была около 2,07%, а в 2017 году — примерно 2,4% годовых. Даже открыв вклад под 2,3% годовых, вы в итоге все равно потеряете часть покупательной способности доллара.

Имея теперь эту информацию и память о черном вторнике 2014 года, когда рубль в течение дня обвалился с 60 до 80 рублей за доллар, можно сделать два вывода:

- Нужно диверсифицировать свой портфель с помощью валюты.

- Вклады как инструмент вложения своих валютных сбережений сейчас однозначно не привлекают.

Теперь тема еврооблигаций становится куда интереснее.

Простой доступ к еврооблигациям

Самый доступный способ купить еврооблигации — это сходить на Московскую биржу. Вам они уже доступны, если у вас есть брокерский счет или ИИС. А еще вам не нужно думать о двойных налогах, как если бы вы выходили за валютной диверсификацией к иностранным брокерам.

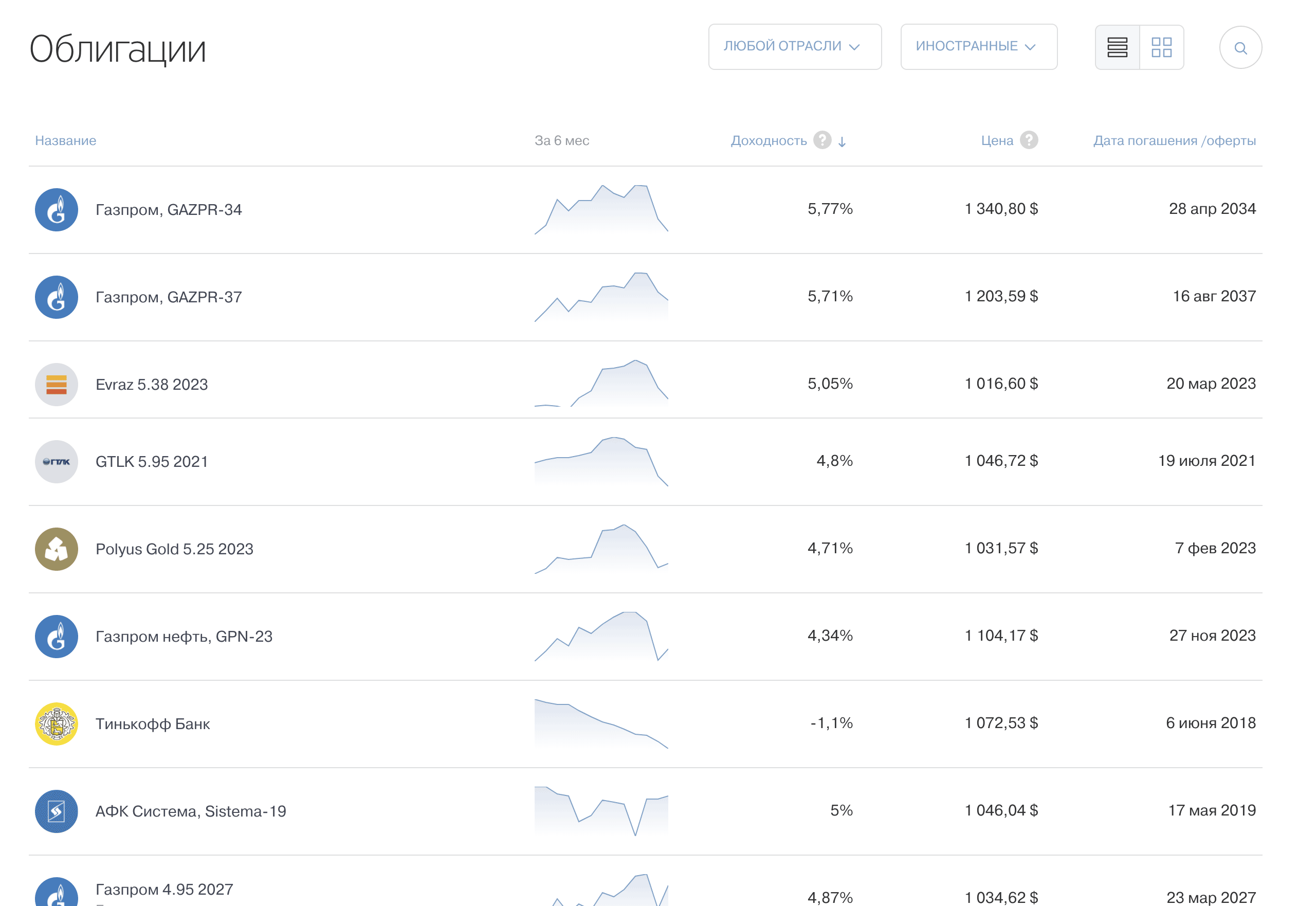

Если вы клиент Т-Инвестиций, то нужно перейти на вкладку «Облигации» — «Фильтр» — «Иностранная валюта» и они предстанут перед вами во всей красе.

Московская биржа предлагает клиентам два типа еврооблигаций: минфиновские и корпоративные. Минфиновские более надежные, но менее доходные (в теории); корпоративные — менее надежные, но более доходные.

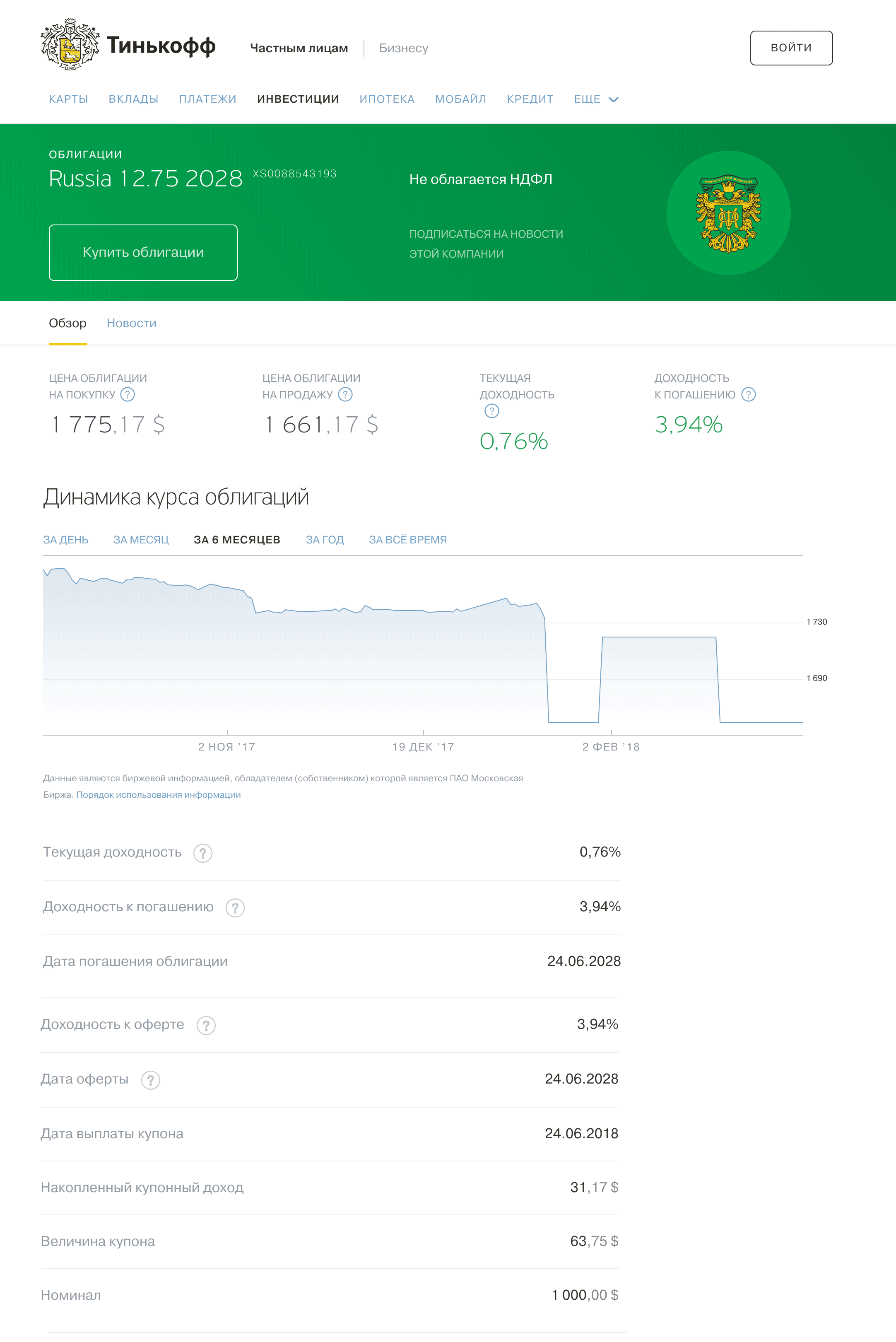

На момент написания этой статьи в Т-Инвестициях есть только одна валютная облигация Минфина — «Russia 12.75 2028». Вот она же на сайте Московской биржи. В будущем в Т-Инвестициях могут появиться и другие облигации Минфина, так что проверяйте.

Доходность еврооблигаций Минфина

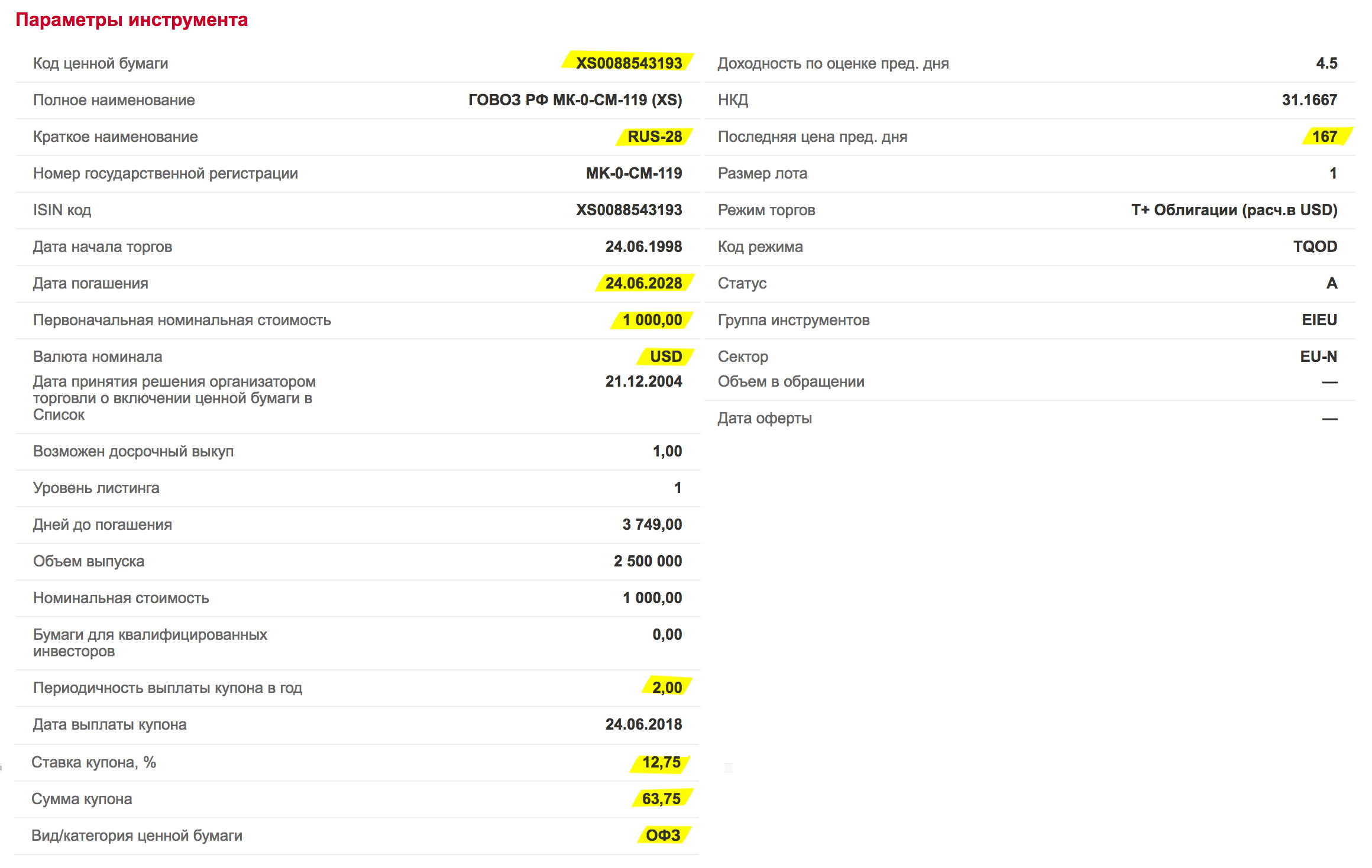

Посмотрим на еврооблигации Минфина на примере бумаги с кодом RUS-28. Я выделил наиболее важные параметры инструмента:

Номинал нашей облигации — 1000 $, но последняя сделка была совершена по цене 167% от номинала, то есть реально мы можем купить такую облигацию за 1670 $. Мы будем получать купонный доход 63,75 $ два раза в год. За год наш купонный доход составит 63,75 × 2 / 1670 $ × 100% = 7,6% годовых. Это лучше, чем депозит.

А вот если бы мы купили эти еврооблигации еще в 1998 году, на момент начала торгов и по цене номинала, то гарантировали бы себе доходность 12,75% годовых в долларах аж на 30 лет вперед. Ну или как минимум на 19 лет вперед вплоть до сегодняшнего дня.

На самом деле из числа доступных еврооблигаций Минфина RUS-28 — это чуть ли не единственный реальный для нас вариант, потому что здесь порог входа 1000 $, в то время как у других министерских еврооблигаций порог входа — 200 000 $. Есть еще RUS-30 — здесь порог входа 475 $ — и, пожалуй, всё. Но нам много вариантов и не нужно.

Доходность корпоративной облигации

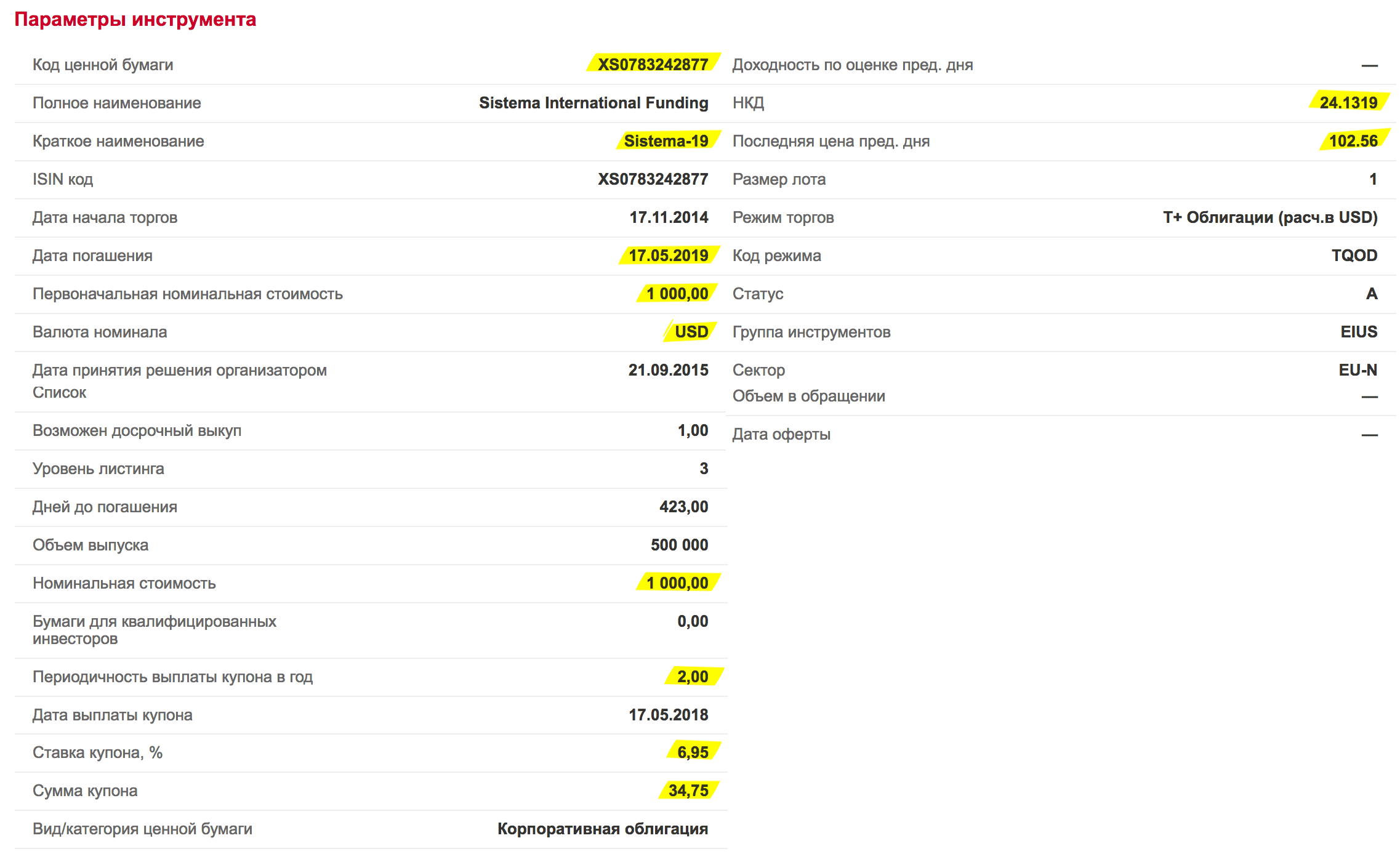

Теперь разберем одну из корпоративных еврооблигаций. Я выберу ту, у которой неплохой оборот на бирже и известный эмитент, — АФК «Система». Я разбираю эту облигацию еще и затем, чтобы вы почувствовали риск, который сопряжен с корпоративными еврооблигациями.

Номинал еврооблигации АФК «Система» — 1000 $ США, но реально сейчас можно купить за 1025 $. При этом мы за год получим два купона по 34,75 $ за каждую еврооблигацию. Итого за год мы сможем получить доходность 34,75 $ × 2 / 1025 $ × 100% = 6,8% годовых.

Это однозначно выгоднее вклада. Но почему у еврооблигации АФК «Система» доходность меньше, чем у еврооблигации Минфина? Или, наоборот, почему у Минфина такая высокая доходность? Тут два фактора.

1. Завышенная цена облигаций Минфина. Дата погашения у RUS-28 еще очень далеко, в 2028 году. Но когда-то этот срок настанет, и чем ближе он будет подходить, тем ниже будет становиться рыночная цена облигации: ведь погашение у нас будет по 100% номинала, а сейчас мы покупаем по 167% номинала. Именно этот риск и компенсируется купонной доходностью больше, чем у АФК «Система».

Купив еврооблигацию Минфина за 167%, мы точно не захотим держать ее в портфеле до погашения за 100%. А в случае снижения рыночной цены мы получим потенциальный убыток, который может даже перекрыть всю возможную прибыль.

С другой стороны, купив еврооблигацию АФК «Система», мы гарантированно получим 6,8% годовых и можем при этом сильно не бояться рыночного изменения цены, ведь в крайнем случае мы просто сможем дождаться срока погашения: здесь мы купили за 1025 $, а погасят нам ее за 1000 $ — пусть это и снизит нашу итоговую доходность, но даже так мы получим более 4% годовых. Но еще есть риски увидеть дефолт со стороны АФК «Система» — тогда можно потерять вообще все деньги.

2. Налог 13%. И еще не забывайте про налог 13%, которым облагается купонный доход корпоративных еврооблигаций. Еврооблигации Минфина от него освобождены, как и ОФЗ. Это значит, что 13% от 6,8% дохода вам придется отдать, а значит, ваш реальный процентный доход составит только 6,8% × 0,87 = 5,9% годовых.

Как действовать

Теперь все риски оглашены и вы видите, что еврооблигации не такой простой инструмент, как могло показаться. Но в сравнении с депозитом это по-прежнему интересный инструмент.

Сравнение депозита и еврооблигаций

| Депозит | Еврооблигации | |

|---|---|---|

| Доходность | 1,5—2,5% годовых | 5—7% годовых |

| Сколько можно вложить | Обычно от 1000 $, далее любая сумма | Кратно цене облигации, например 1670 $ или 1025 $ |

| Досрочное снятие | С полной или частичной потерей накопленного дохода | В любой момент без потери накопленного дохода |

Сравнение депозита и еврооблигаций

| Доходность | |

| Депозит | 1,5—2,5% годовых |

| Еврооблигации | 5—7% годовых |

| Сколько можно вложить | |

| Депозит | Обычно от 1000 $, далее любая сумма |

| Еврооблигации | Кратно цене облигации, например 1670 $ или 1025 $ |

| Досрочное снятие | |

| Депозит | С полной или частичной потерей накопленного дохода |

| Еврооблигации | В любой момент без потери накопленного дохода |

Как себя обезопасить

При покупке еврооблигации Минфина наш главный риск в том, что рыночная цена может упасть, потому что мы покупаем намного дороже номинала. Рыночная цена не меняется просто так и не может просто взять и снизиться, например, до 150% номинала — ведь в этом случае купонная доходность станет уже 8,5% годовых. Просто так такие движения не происходят, в их основе макроэкономика: стоимость доллара, ставка ФРС и долларовая инфляция.

Зависимость такая: если растет инфляция, то растет и процентная ставка, следом растут проценты по кредитам и депозитам, следом растет и купонная доходность по облигациям. Чтобы при неизменном номинале росла купонная доходность, рыночная цена облигации должна падать. К счастью, быстро такие изменения не происходят, поэтому вам достаточно просто отслеживать, куда движется цена вашей облигации.

Если вы купили корпоративные еврооблигации по цене ниже номинала, то риск снижения рыночной цены вас не касается. В нашем примере еврооблигация АФК «Система» торгуется за 102,5% от номинала, поэтому в нашем случае, хоть риск и небольшой, он есть. Также остается риск дефолта.

Уберечься здесь просто: нужно открыть отчетность компании за несколько лет и посчитать мультипликаторы. Особенно обратить внимание на отношение долга к EBITDA: оно должен быть не больше 5, а лучше даже 3. Если у компании бизнес идет успешно, а уровень долга не превышает трех EBITDA, мы можем дать ей в долг. Если же компания набрала кучу долгов и при этом показывает убытки — ее лучше обойти стороной.

Конечно, никто не отменяет факторы корпоративных разборок, давления silovikov, атаки анонимного интернационала и других особенностей национального бизнеса. Но в нашей стране эти факторы нужно учитывать, даже когда выходишь за хлебом, поэтому будем считать, что с этим у вас в порядке.

Всем высокой доходности! Жму руку, обнимаю, до новых встреч!