Как работает пятилетняя льгота на акции?

Я знаю про вычет за долгосрочное владение ценными бумагами, когда можно не платить налог, если продать бумаги через три года владения или больше. Об этом вычете часто пишут.

Увидел похожую льготу в статье 284.2 налогового кодекса, но надо владеть бумагами пять лет. Об этой льготе не смог найти подробную информацию, будто о ней никто не знает и не пользуется. Из-за этого не очень понимаю, как она работает.

Например, непонятно, относится ли эта льгота к доходу от продажи паев фондов и облигаций? А если это иностранные ценные бумаги, в том числе со сделками на иностранной бирже? А если российские или иностранные бумаги проданы через внебиржевую сделку или на ИИС? Есть ли лимиты по сумме прибыли и не сбивается ли срок владения при переносе бумаг между брокерами?

Еще интересует, даст российский брокер эту льготу или надо подавать декларацию 3-НДФЛ? И можно ли с ней избежать налога, если я перестал быть налоговым резидентом России?

Льгота, о которой вы пишете, действительно есть, и по некоторым свойствам она лучше вычета за долгосрочное владение, который еще часто называют трехлетней льготой. Однако есть и минусы.

Расскажу, как устроена пятилетняя льгота и почему с ее получением часто возникают сложности.

Как устроена пятилетняя льгота

Льгота предусмотрена пунктом 17.2 статьи 217 налогового кодекса и относится к акциям из пункта 2 статьи 284.2 кодекса. Она позволяет не облагать НДФЛ доходы от продажи акций, если инвестор владел ими минимум пять лет. И если на последний день месяца, предшествующего дате продажи, по данным финансовой отчетности активы эмитента этих акций не более чем на 50% состоят из российской недвижимости.

Разберем подробно, что это все значит и какие есть отличия от вычета за долгосрочное владение, предусмотренного подпунктом 1 пункта 1 статьи 219.1 налогового кодекса.

Категория инвесторов. Пятилетнюю льготу могут использовать как налоговые резиденты России, так и нерезиденты.

Это плюс по сравнению с вычетом за долгосрочное владение. Им могут пользоваться только налоговые резиденты.

Ценные бумаги. Льгота применяется к акциям российских и иностранных компаний. Также в налоговом кодексе сказано, что льготу можно применить к долям участия в уставном капитале российских организаций.

Из этого следует, что льгота не применяется к облигациям и паям. Облигация — это не доля участия в уставном капитале. А пай хотя и доля участия, но в паевом фонде, которым сам по себе не организация. Минфин разделяет такую позицию.

Вычет за долгосрочное владение лучше, поскольку относится не только к акциям, но и к облигациям и паям фондов. Правда, эти бумаги должны быть допущены к торгам на российских биржах. Однако если бумаги куплены и проданы на иностранной бирже, но они же торгуются и в России, вычет тоже можно применить, подав декларацию 3-НДФЛ.

Размер льготы. Предельный размер льготы не ограничен. При расчете налоговой базы не учитывают ни доход от продажи акций, ни расходы на их покупку.

Это лучше, чем для вычета за долгосрочное владение. У последнего есть лимит: по 3 млн рублей прибыли за каждый год владения бумагами. То есть за три года владения можно освободить от НДФЛ 9 млн рублей прибыли, за четыре года — 12 млн и так далее.

Время приобретения и срок владения. Для пятилетней льготы момент приобретения значения не имеет. Например, акции могут быть получены по приватизации в 90-е годы или куплены в 2016 году.

К моменту продажи они должны непрерывно находиться в собственности минимум пять лет. Важно: если акции отдаются в заем или репо, это прерывает срок владения, и он начинает отсчитываться заново с момента возвращения ценных бумаг из займа или репо. По крайней мере, так считает Минфин.

Если вы храните акции на брокерском счете или ИИС, скорее всего, в вашем договоре с брокером есть пункт, позволяющий брокеру брать ваши акции в заем или использовать по договору репо без дополнительных согласований с вами. Возможно, вам потребуется подписать дополнительное соглашение с брокером на запрет таких действий.

Перевод ценных бумаг между своими счетами у разных брокеров или со счета в регистраторе на брокерский счет не прерывает срок владения.

Для сравнения: чтобы применить вычет за долгосрочное владение, достаточно владеть бумагами три года. Правда, бумаги должны быть приобретены не ранее 1 января 2014 года.

При этом срок владения не страдает из-за договора займа с брокером или операций репо — для этого вычета такая норма прямо прописана в подпункте 3 пункта 2 статьи 219.1 налогового кодекса. А вот сплит акций может усложнить получение вычета — мы разбирали это в другой статье в Тинькофф Журнале.

Способ приобретения и реализации законом не ограничены. Акции могут быть куплены на бирже или вне ее, получены в дар или по наследству, а проданы как на российских, так и на зарубежных площадках.

У вычета за долгосрочное владение все так же.

Для ИИС нет никаких ограничений. То есть пятилетняя льгота должна работать и при продаже бумаг на ИИС.

Для сравнения: вычет за долгосрочное владение не работает на ИИС. Однако при закрытии ИИС можно перенести ценные бумаги на брокерский счет, а затем дождаться трех лет с даты приобретения и продать их на брокерском счете. Тогда можно будет применить вычет.

Финансовая отчетность. Для оценки доли недвижимости Минфин предлагает использовать балансовую стоимость недвижимости по данным российской бухгалтерской отчетности. Например, если акции проданы в июне 2023 года, отчетность нужна на 31 мая 2023.

Для трехлетней льготы доли недвижимости и бухгалтерская отчетность неважны.

Итак, основные особенности пятилетней льготы:

- Она касается только акций, и то если активы эмитента не более чем на 50% состоят из недвижимости на территории РФ. Зато это могут быть акции российских и иностранных компаний. К паям и облигациям льготу не применить.

- Акциями надо владеть пять лет, не прерывая срок договором займа с брокером или репо. Дата и способ изначального приобретения значения не имеют.

- Льготу можно применять даже на ИИС, причем ею могут пользоваться и нерезиденты.

В чем сложность

Льготу должен предоставить российский брокер или доверительный управляющий при выводе денег с брокерского счета, по окончании года или при расторжении договора. К сожалению, тут не все так просто.

Сейчас нет официального источника с данными о доле российской недвижимости в активах компаний на каждый последний день месяца, из которого налоговые агенты могли бы брать сведения.

По законодательству РФ компании сдают бухгалтерскую отчетность раз в год, и тогда в ГИРБО ее может увидеть любой желающий. А вот промежуточную отчетность российские фирмы составляют по желанию и публиковать ее в открытом доступе не обязаны.

Кроме того, брокер не может получить такую информацию от эмитента. У эмитентов есть обязанность отвечать только на запросы своих акционеров, но не брокеров. А разъяснений ФНС или Минфина о том, как определить долю недвижимости в России для иностранных компаний, вообще нет.

На практике получается, что необходимость доказать свое право на льготу ложится на плечи инвесторов. А для акций иностранных компаний эта льгота может просто не сработать, ведь у таких компаний нет бухгалтерской отчетности по российским стандартам.

Компании обычно публикуют отчетность на своем официальном сайте. Например, отчетность Московской биржи можно найти на ее сайте в разделе «Раскрытие информации». Но никто не публикует отчетность ежемесячно — она обычно ежеквартальная или годовая.

Методики оценки доли недвижимости в активах компании на основании отчетности в налоговом кодексе нет, то есть не описано, как использовать такую отчетность для предоставления льготы. Это остается на усмотрение брокеров.

Кроме того, на составление и публикацию отчетности нужно время. Получается, нереально продать акции 3 апреля, запланировать вывод денег от продажи на 5 апреля и к этому времени получить данные из отчетности за первый квартал, чтобы не платить налог.

Есть компании, которые публикуют на своих сайтах сведения о доле недвижимости в активах компании на последний день каждого месяца. Например, так поступает ГМК «Норильский никель».

Вопрос, можно ли использовать такие справки, тоже спорный. В налоговом кодексе говорится о финансовой отчетности как об источнике данных, а не об информации в произвольной форме из справки или с официального сайта компании.

Наконец, некоторые компании готовы давать адресные ответы на запросы своих акционеров о доле недвижимости.

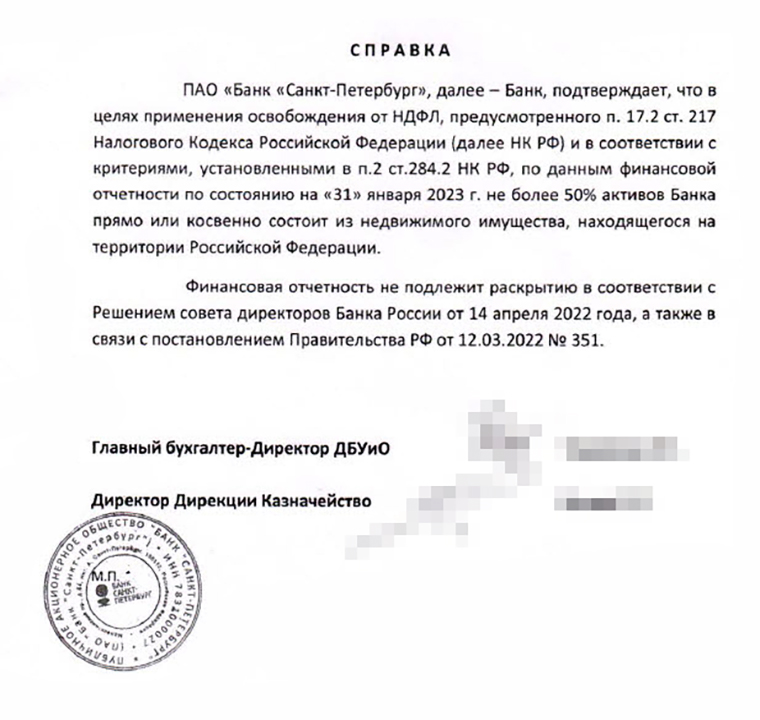

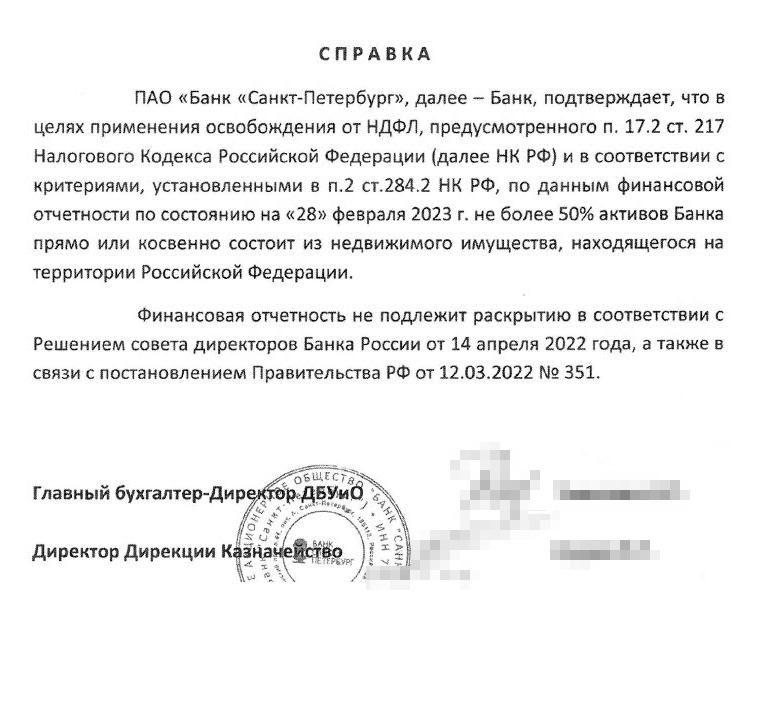

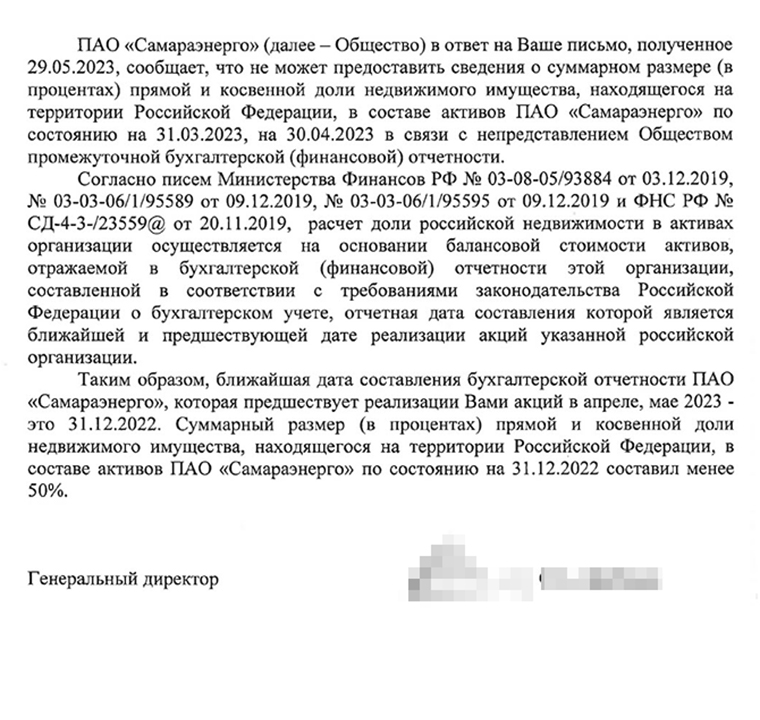

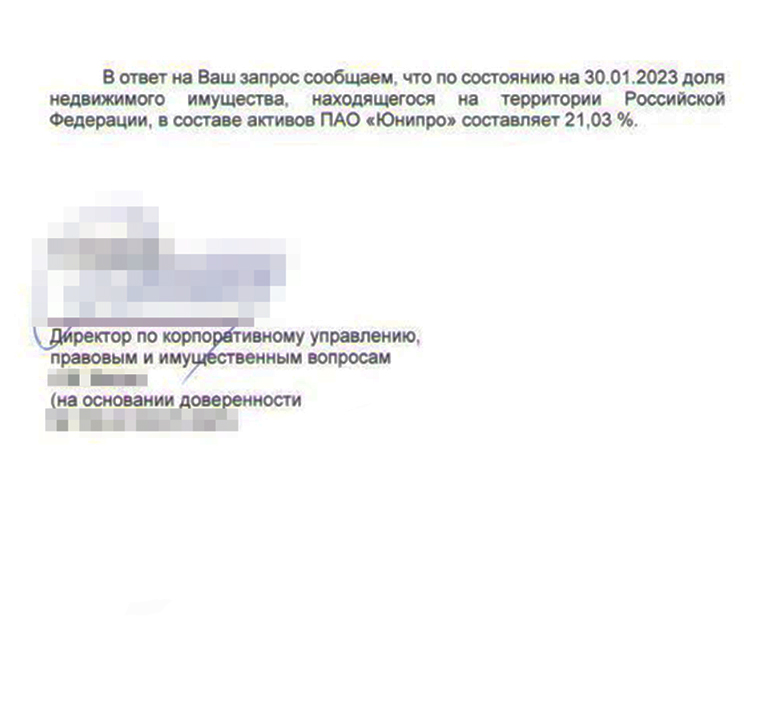

Например, банк «Санкт-Петербург» выдает справки на любую дату, но сообщает, что не готов раскрыть данные финансовой отчетности. «Самараэнерго» готова предоставить сведения только на дату составления последней бухгалтерской отчетности. А «Юнипро» в справке не только подтверждает, что недвижимости в активах меньше 50%, но даже указывает этот рассчитанный процент.

К сожалению, это не значит, что такой справки от компании хватит, чтобы брокер предоставил льготу.

Как получить льготу

Обратитесь к своему российскому брокеру и выясните, какие документы нужны конкретно ему. Требования брокеров могут отличаться. Кому-то нужна полная отчетность, а кому-то будет достаточно справки от эмитента акций или сообщения на официальном сайте компании-эмитента.

Наиболее вероятно получить такие документы от эмитентов, если запрашивать данные на 31 декабря, потому что годовую бухгалтерскую отчетность составляют все компании.

При продаже акций в январе у вас больше всего возможностей получить документы, подтверждающие право на льготу, поскольку документы для льготы нужно будет направить брокеру до конца того года, в котором произошла продажа акций.

Учтите, что годовую отчетность компании сдают до 31 марта, то есть в январе или феврале эмитенты могут не дать справки. В этом случае нужно будет подождать и выводить деньги от продажи акций после получения документов от эмитента.

Если брокер не готов предоставить вам льготу или вы не успели направить ему документы до конца года, можно подать налоговую декларацию 3-НДФЛ.

В ней надо зафиксировать уменьшение налоговой базы с учетом льготы по подходящим акциям, задекларировав меньшие суммы доходов от продажи и расходов на покупку, чем это сделал брокер при расчете налога. Налоговая база снизится, и образуется излишне уплаченный налог, который ИФНС должна будет вам вернуть.

Надо приложить к декларации документы о сроке непрерывного владения акциями и доле российской недвижимости в активах эмитента на последний день месяца, предшествующего месяцу продажи акций. Можно также добавить пояснения в свободной форме.

ИФНС проведет камеральную проверку декларации и в случае положительного решения вернет излишне уплаченный налог.

Если вы инвестируете через иностранного брокера, льготу надо будет самостоятельно учесть в расчетах, когда будете подавать декларацию 3-НДФЛ.