Можно ли вернуть деньги из лопнувшего банка?

И как устроено агентство по страхованию вкладов

Банковской картой в России пользуются восемь человек из десяти. Получают зарплату, оформляют вклады, ведут предпринимательские дела.

Оформить вклад или карту предлагают сотни банков. Некоторые из них играют не по правилам Центрального банка и могут в любой момент потерять лицензию. Суд начнет ликвидацию банка, его имущество распродадут, а клиенты останутся один на один с агентством по страхованию вкладов.

Рассказываем, как оно устроено и кому возвращает деньги.

Что такое АСВ и кто его контролирует?

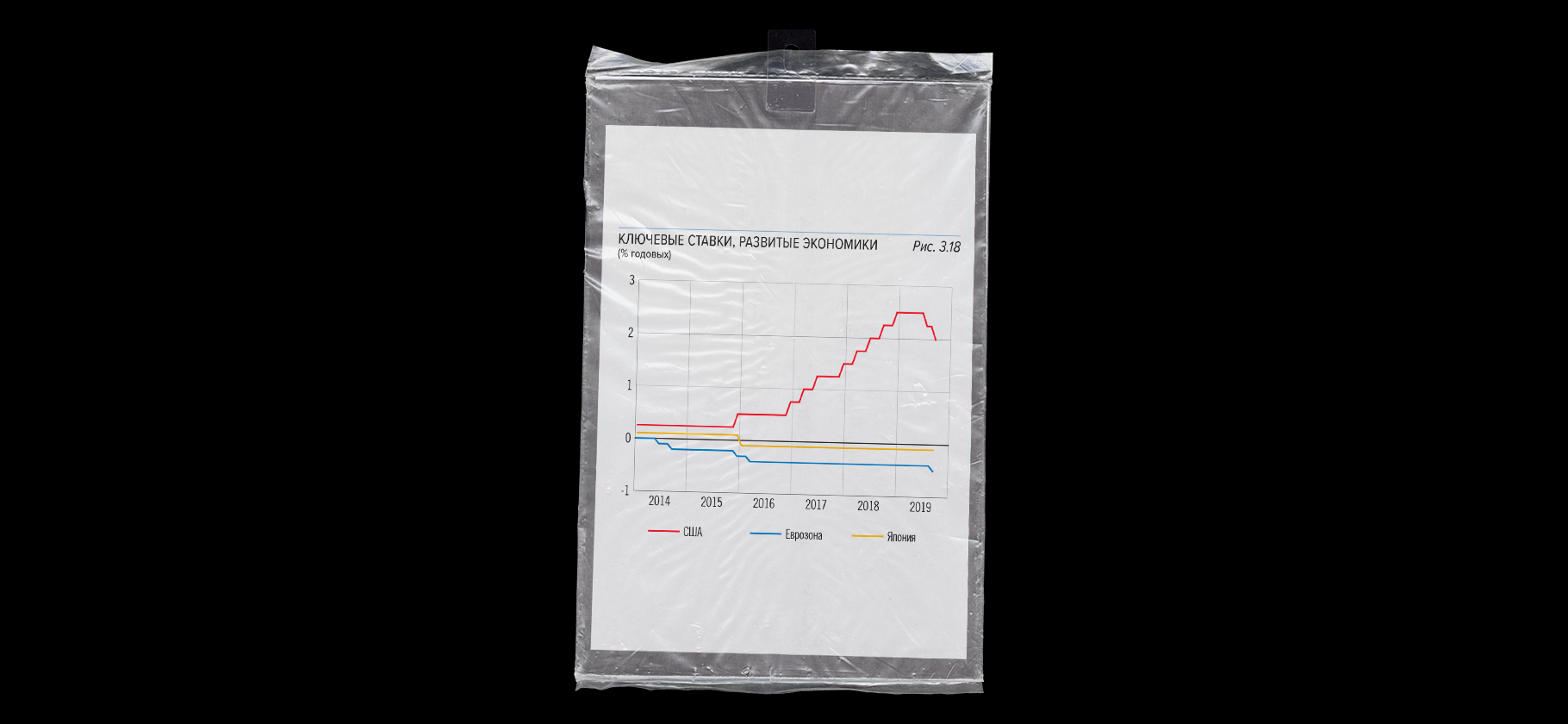

Агентство по страхованию вкладов (АСВ) — это корпорация, которую создало государство для обслуживания системы страхования вкладов. Такие «подушки безопасности» формируют национальные и крупные частные банки большинства развитых стран.

Например, в США работает федеральная корпорация по страхованию вкладов, в Индии — корпорация по страхованию вкладов и гарантированию кредитов, а в Японии — сразу две самостоятельные корпорации страхования депозитов.

Система страхования вкладов защищает частные вложения в банки. Если с банком случается беда, агентство возвращает вкладчику застрахованные деньги.

Кроме того, агентство выступает временным управляющим при предупреждении банкротства банка или конкурсным управляющим, если дело дошло до банкротства. В процессе через торги продается имущество кредитной организации с целью удовлетворить требования кредиторов.

Работу агентства регулирует федеральный закон о страховании вкладов физических лиц в российских банках.

Чьи деньги страхует АСВ?

Система страхования вкладов защищает деньги клиентов банка независимо от их гражданства. Если вы открыли вклад или завели карточку в банке, который работает с АСВ, — можете претендовать на страховку.

АСВ страхует:

- Срочные вклады (на любой срок).

- Деньги на открытых в банке счетах.

- Деньги на банковских картах — личных, зарплатных, студенческих или пенсионных.

- Вклады в валюте.

- Вклады до востребования.

- Счета индивидуальных предпринимателей.

- Счета юрлиц из числа малых и микропредприятий.

- Счета некоммерческих организаций, сведения о которых есть в ЕГРЮЛ, за исключением организаций-иноагентов.

Еще под страховую защиту попадают счета опекунов или попечителей, деньги на которых официально предназначаются подопечным (банк называет их бенефициарами).

На особых условиях застрахованы деньги на эскроу — специальных счетах для расчетов по сделкам купли и продажи недвижимости во время их регистрации. Подробнее об этом — в отдельной главе.

Чьи деньги АСВ не страхует?

Есть целый перечень нюансов, которые не позволяют воспользоваться страховкой АСВ. Ваши деньги не застрахованы, если:

- вы адвокат или нотариус, а счет открыт для работы;

- ваш вклад открыт на предъявителя (даже если есть сберкнижка или сертификат);

- ваши деньги переданы в доверительное управление банку;

- вы храните деньги в российском банке, но счет открывали за рубежом;

- деньги электронные или лежат на предоплаченной карточке;

- деньги размещены на номинальных, залоговых, субординированных и публичных депозитных счетах.

Неиспользованный кредитный лимит тоже не страхуется. Если у вас была кредитная карта с доступным лимитом, после отзыва лицензии у банка вы не сможете использовать эти деньги.

Не попадают под страховую защиту и обезличенные металлические счета. Все, что измеряется в весовых единицах (граммах, унциях и т.д.) — не застраховано.

Сколько денег вернет АСВ, если банк лопнет?

У АСВ есть лимит 1,4 миллиона рублей на одного человека и один банк.

Если вы хранили в лопнувшем банке до 1,4 миллиона рублей, то АСВ вернет вам всю сумму вклада, включая проценты.

Если хранили более 1,4 миллиона — получите только 1,4 миллиона.

Если у вашего супруга вклад в том же банке, то АСВ выплатит каждому до 1,4 миллиона рублей.

Сумма страховых выплат — 1,4 миллиона рублей для одного банка. Если вы храните деньги в трех банках и ЦБ отнял лицензии у всех трех, то вы получите до 1,4 с каждого.

В отдельных ситуациях АСВ вернет вкладчику до 10 млн рублей. Это касается, например, счетов, на которые недавно поступили деньги от продажи недвижимости. Также к особым случаям относится получение социальных выплат, субсидий, выплат по обязательным видам страхования или по решению суда. Но если деньги пришли на счет раньше, чем за три месяца до отзыва у банка лицензии, то страховка будет стандартной — 1,4 млн.

Вернут ли проценты по вкладу?

Если у вашего банка отозвали лицензию, агентство страхования вкладов вернет вам и сумму вклада, и набежавшие проценты. К сумме вклада агентство прибавит ту сумму, которую вы заработали на процентах ко дню наступления страхового случая. День отзыва лицензии обычно совпадает с этой датой.

Что будет со вкладом в долларах или евро?

Вклад в валюте вернется к вам по курсу того дня, когда у банка отозвали лицензию. Если рубль в этот день подешевеет — вы потеряете часть денег. АСВ выдаст всю сумму рублями.

А если вкладов в банке несколько и сумма больше 1,4 миллиона?

Агентство вернет понемногу от каждого вклада, если их сумма превысит 1,4 миллиона рублей. Считать будет пропорционально: от большого вклада — побольше, от маленького — поменьше.

- Вкладчик открыл в одном банке два вклада с остатками в 1,9 миллиона и 900 тысяч рублей. АСВ гарантирует ему 1,4 миллиона рублей страховки: 950 тысяч рублей по первому вкладу и 450 тысяч рублей — по второму.

Закроет ли банк мой кредит?

Если в лопнувшем банке у вас оформлен и вклад, и кредит, АСВ вычтет из страховки остаток задолженности по кредиту и начисленные по нему проценты. Автоматически кредит не закроется, потому что взаимозачет обязательств запрещает закон. Вы будете обслуживать кредит в другом банке, который выберет агентство.

Что будет со счетом для покупки квартиры?

Размер возмещения по договору счета эскроу, открытого для сделки с недвижимостью, рассчитывается и выплачивается отдельно. Сумма страховки будет максимальной, если на счете лежало не более 10 миллионов рублей. Вклады, деньги на карточках и все остальное из этой суммы не вычитаются.

Не случится ли так, что меня нет в реестре вкладчиков?

Если есть подозрение, что ваш банк — ненадежный, возьмите за правило хранить все договоры, выписки и прочие банковские документы — вплоть до чеков из банкомата. Если агентство откажется включать вас в реестр вкладчиков задним числом, все они пригодятся в суде.

Как получить страховку?

Страховой случай считается наступившим со дня отзыва у банка лицензии ЦБ либо со дня введения моратория на удовлетворение требований кредиторов банка.

В течение семи дней с этой даты АСВ определит список банков-агентов, которые будут выплачивать вам страховку. Адреса, пароли и явки появятся на дверях прогоревшего банка и на сайте агентства. Банк-агент примет у вас письменное заявление, выдаст выписку из реестра вкладчиков и поставит в очередь.

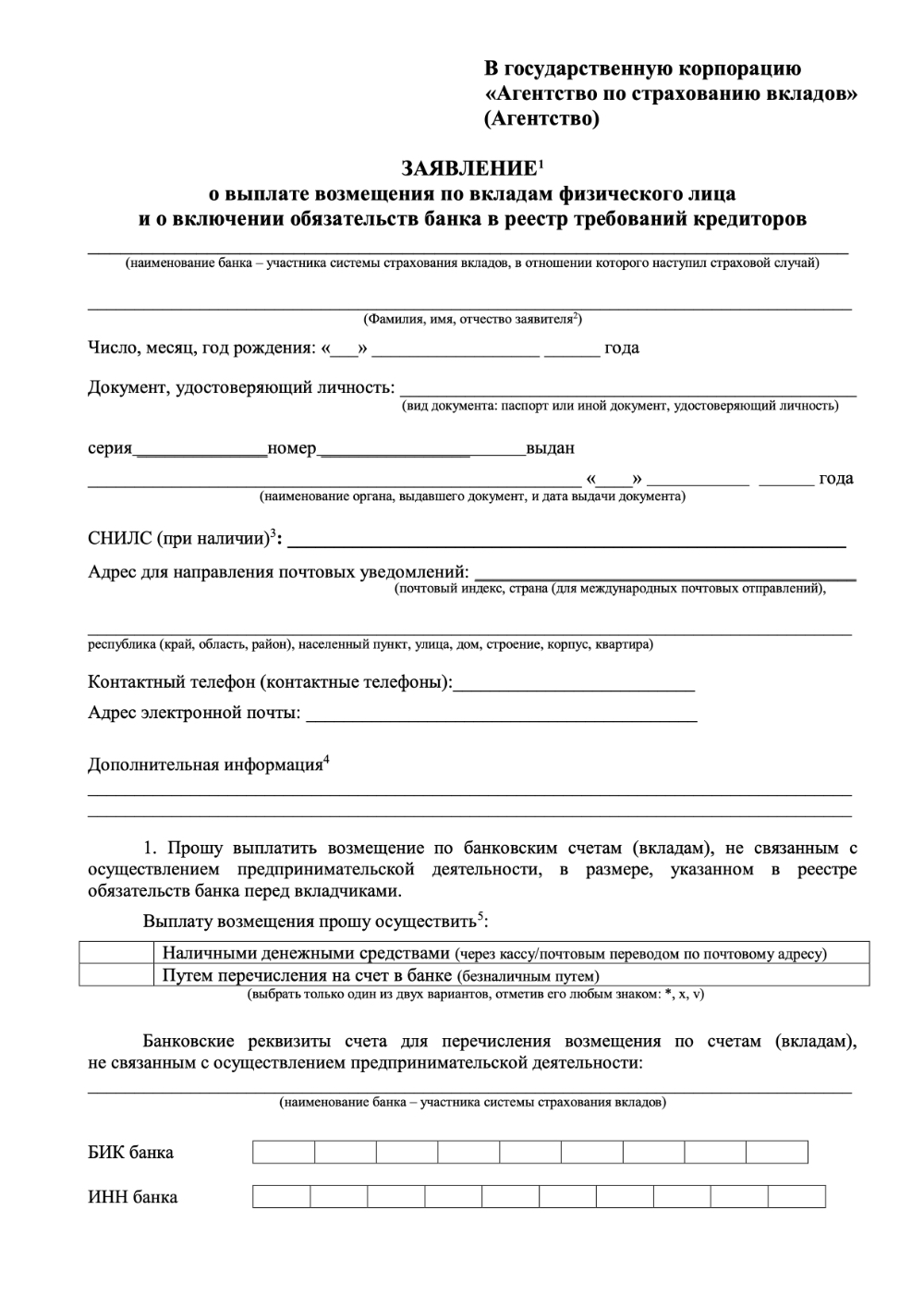

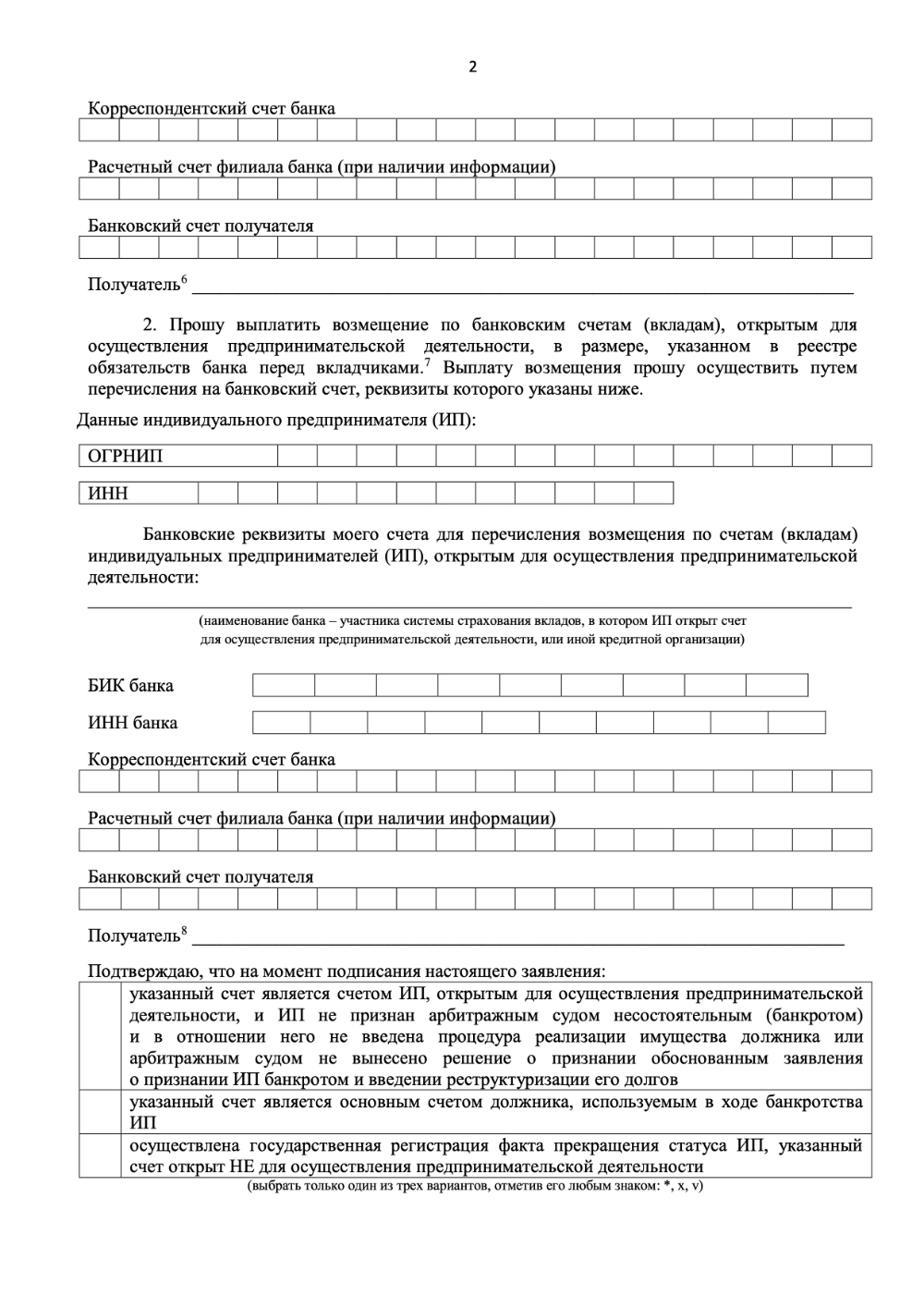

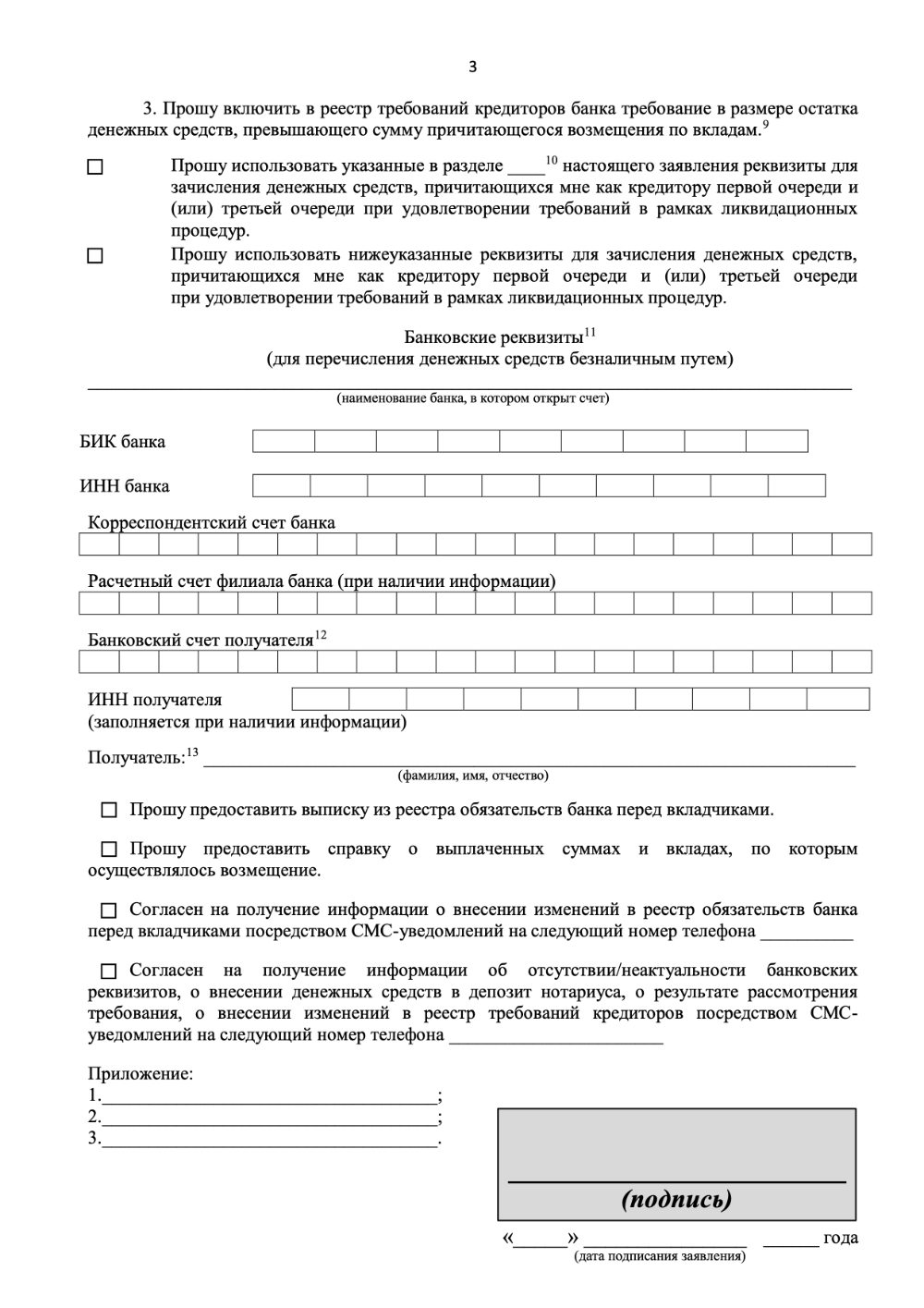

Бланки заявлений о выплате возмещений по вкладам есть на сайте АСВ.

Если вы далеко, заявление можно отправить по почте: получателем будет АСВ, а подпись на заявлении должен заверить нотариус.

Причитающуюся вам сумму страховки банк-агент выплачивает наличными или на специальный счет. Способ выплаты нужно указать в заявлении. Индивидуальные предприниматели получают деньги только на расчетный счет.

Если, например, банком-агентом будет назначен Сбербанк, тогда получить возмещение можно будет в мобильном приложении или в офисе банка.

Сколько времени это займет?

Так как процедура банкротства банков длится около трех лет, подать заявление о возврате денег вы можете в течение года или больше. Но не позднее окончания конкурсного производства — принудительной ликвидации.

По закону выплаты вкладчикам начинаются через 14 рабочих дней после наступления страхового случая и продолжаются до тех пор, пока суд не обанкротит банк. Приняв ваше заявление, АСВ обязано выплатить страховку в течение трех дней.

Страховка в повышенном размере — для случаев с потолком в 10 млн рублей — выплачивается в течение месяца со дня подачи заявления вкладчиком.

Откуда у АСВ деньги?

Деньги на выплаты вкладчикам у АСВ есть всегда. Система страхования вкладов берет деньги из фонда обязательного страхования вкладов. Туда деньги попадают из трех источников:

Страховые взносы банков. Банки, принимающие вклады, платят в АСВ страховые взносы. На апрель 2023 года таких банков было 301.

Каждые три месяца они перечисляют в фонд 0,12% от суммы всех застрахованных вкладов, которые хранит банк. Если в банке хранится миллиард — он платит 1,2 миллиона.

Кредиты Центрального банка России. Когда в страховом фонде заканчиваются деньги, АСВ берет кредит в Банке России. Последний такой заем агентство получило в октябре 2017 года.

Но уже в декабре 2022 года АСВ полностью погасило задолженность перед Центробанком. И сейчас в фонде нет заемных денег.

Прибыль от инвестиций. АСВ инвестирует средства страхового фонда в государственные ценные бумаги, депозиты Центрального банка, акции и облигации российских компаний. Прибыль агентство направляет на покрытие собственных расходов, а за счет излишков может пополнять фонд.

Как проверить, что банк работает с АСВ?

Обычно банки сообщают, что их вклады застрахованы, а АСВ следит за форматом этих сообщений. Шильдик агентства можно найти на бланках договоров банковского вклада или счета, а еще на сайте банка.

Агентство обязано вести реестр участников страховой системы, поэтому ежедневно обновляет списки банков на собственном сайте. У каждого банка-участника в этом перечне есть своя карточка. Убедитесь, что она на месте, в разделе «Участники ССВ». В крайнем случае можно воспользоваться телефоном горячей линии АСВ — 8 800 200-08-05.

Если у банка, который сотрудничает с АСВ, отзывают лицензию, его карточка переезжает в раздел «Страховые выплаты».

Так что в итоге, мои деньги защищены или нет?

Если банк существует на самом деле, по-честному сотрудничает с АСВ и выдал вам договор банковского вклада — ваши 1,4 миллиона рублей застрахованы и вернутся. Сохраняйте чеки, выписки и спокойствие.

Выводы

- Обычные вклады, деньги на карточках, счета ИП и малых предприятий — все это застраховано.

- Если банк лопнет, АСВ вернет до 1,4 миллиона рублей;

- Если банк кажется вам ненадежным, не храните в нем более 1,4 миллиона рублей. Читайте статью «Как выбрать надежный банк»;

- Договоры, выписки, чеки из банкоматов — все это лучше хранить. Особенно, если вы связались с ненадежным банком;

- Чтобы получить страховку, нужно получить выписку из реестра вкладчиков и подать заявление. Когда банк-агент примет заявление, на выплаты у него будет три дня.