Коды бюджетной классификации: КБК для ИП в 2025 году

Код бюджетной классификации, сокращенно КБК, — это набор из 20 цифр, который указывают в платежном поручении, в поле 104, когда переводят деньги в пользу бюджета. По этому коду государство определяет вид платежа и на какие цели он идет.

КБК указывают, например, при уплате налогов, взносов, сборов, госпошлины. А если оплачиваете аренду или перечисляете поставщику деньги за товар, поле КБК в платежном поручении заполнять не нужно.

Нормативная база

- Ст. 20 Бюджетного кодекса РФ.

- Порядок формирования и применения КБК, утв. приказом Минфина от 24.05.2022 № 82н.

- Перечни КБК на 2024 год и на плановый период 2025 и 2026 годов, утв. приказом Минфина от 01.06.2023 № 80н.

- П. 1 письма ФНС от 31.01.2023 № БС-3-11/1180@.

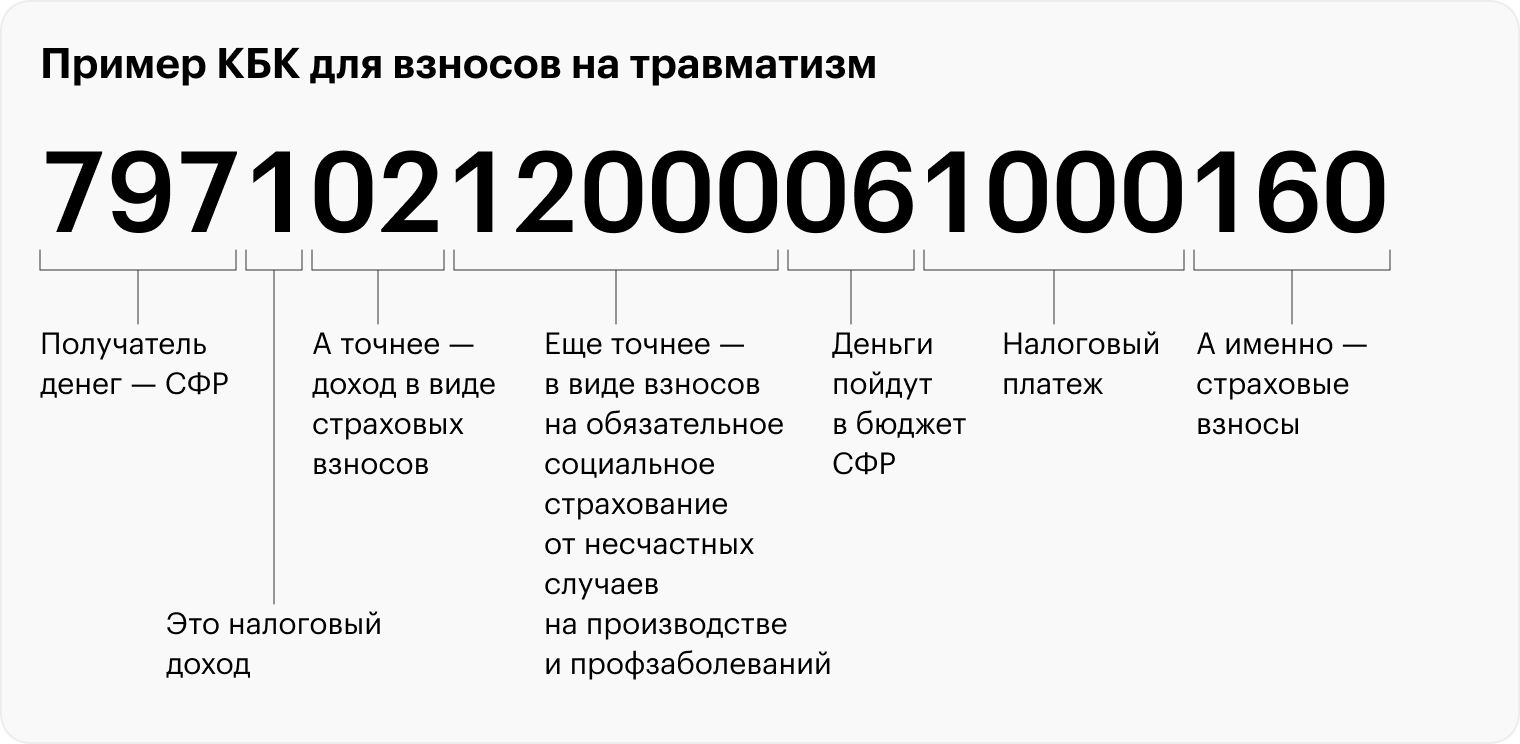

Что означают цифры КБК

В 20-значном коде «зашита» определенная информация. Вот что означает каждый знак в этом шифре.

Первые три цифры. Обозначают администратора платежа, то есть ведомство, которое отвечает за сбор конкретных поступлений. Например, 182 — это налоговая служба, 797 — Социальный фонд, 188 — МВД.

4-я цифра. Указывает на группу доходов, их всего две: 1 — налоговые и неналоговые доходы, 2 — безвозмездные поступления.

5-я и 6-я цифры. Это подгруппы доходов, всего их 18. Так, 01 — это НДФЛ и налог на прибыль, 02 — страховые взносы, 06 — налоги на имущество, включая транспортный и земельный, 08 — госпошлина, 16 — штрафы.

С 7-й по 11-ю цифры. Указывают на статью и подстатью доходов. Например, кто уплатил транспортный налог — организация или гражданин.

12-я и 13-я цифры. Они показывают, в какой бюджет пойдут деньги: 01 — федеральный, 02 — региональный, 03, 04 и 05 — муниципальные бюджеты разных уровней.

С 14-й по 17-ю цифры. Конкретизируют платеж, например 1000 — налоги и сборы, 2000 — пени, 3000 — штрафы.

С 18-й по 20-ю цифры. Это вид дохода. Например, 110 — налоговые доходы, 120 — доходы от использования госимущества, 130 — плата за предоставление госуслуг.

Разберем на конкретном примере.

КБК для ИП при уплате налогов и взносов в 2024 году

Сейчас почти все налоги и взносы, а также пени и штрафы по ним нужно уплачивать единым налоговым платежом. При их перечислении в платежке предприниматели указывают единый КБК — 182 0 10 61201 01 0000 510.

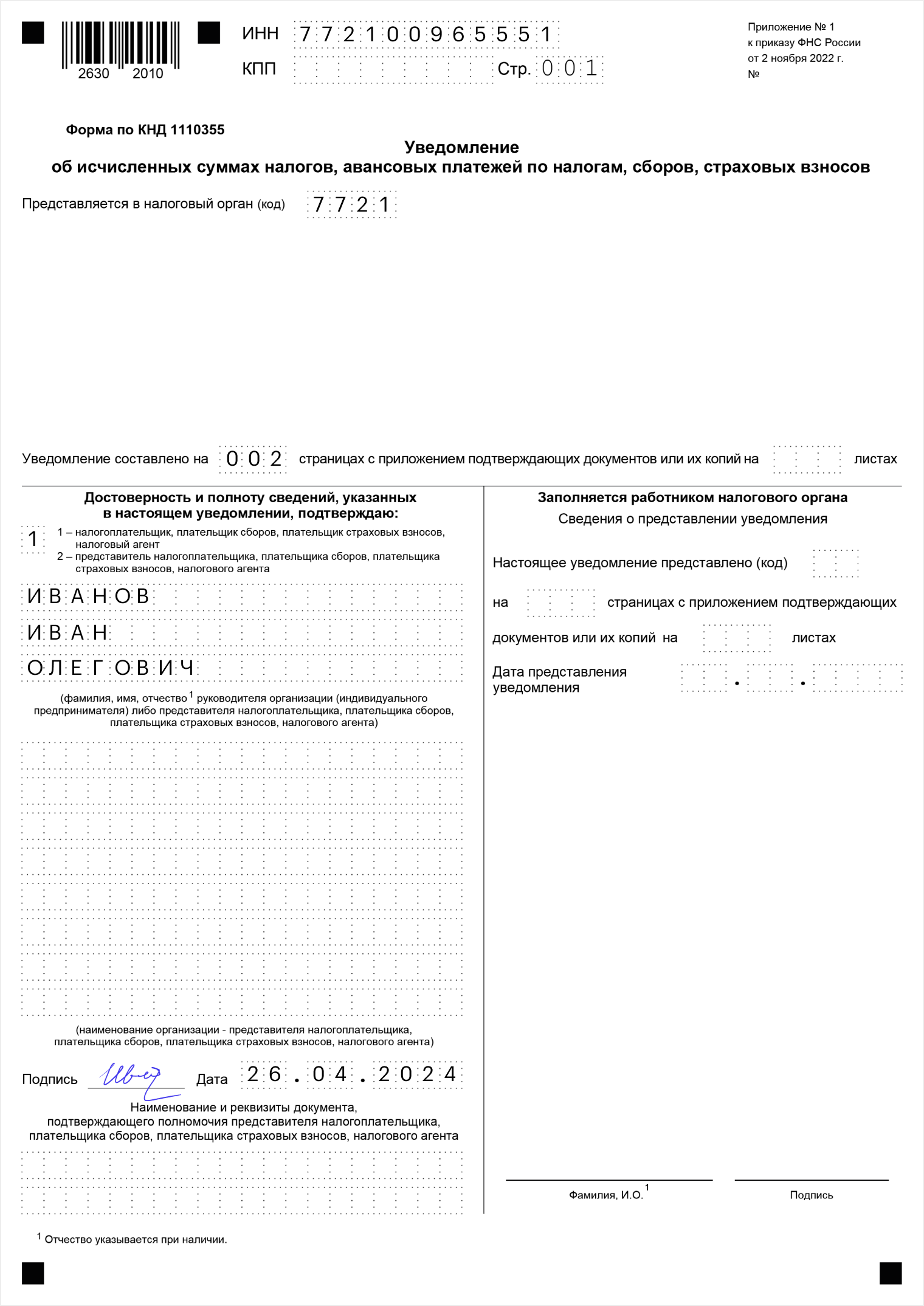

КБК конкретного налога или взноса ИП должен указывать только в уведомлениях о сумме исчисленного налога. Их надо подавать, если платеж совершается без декларации либо до сдачи декларации или расчета. Это могут быть:

- Взносы с выплат работникам за первый и второй месяц квартала.

- НДФЛ.

- Авансы по УСН.

Отдельными платежками перечисляют только:

- Взносы на травматизм — КБК 797 1 02 12000 06 1000 160.

- Пени по этим взносам — КБК 797 1 02 12000 06 2100 160.

- Госпошлину — актуальный список кодов для каждого случая уплаты есть на сайте ФНС.

Два налоговых сбора и налог на профессиональный доход можно платить как в составе ЕНП, так и отдельно от него. Во втором случае надо указывать такие КБК:

- НПД — 182 1 05 06000 01 1000 110.

- Сборы за пользование объектами животного мира — 182 1 07 04010 01 1000 110.

- Сборы за пользование объектами водных биоресурсов — 182 1 07 04030 01 1000 110, если используете внутренний водный объект, в остальных случаях — 182 1 07 04020 01 1000 110.

А теперь приведем коды, которые предпринимателям нужно указывать в уведомлениях о суммах налога или взноса.

КБК для уведомлений о суммах налогов и взносов ИП

| ИП с работниками | НДФЛ налогового агента с доходов, облагаемых по 13% | 182 1 01 02010 01 1000 110 |

| НДФЛ налогового агента с доходов, облагаемых по 15% | 182 1 01 02080 01 1000 110 | |

| Страховые взносы по единому тарифу с выплат персоналу | 182 1 02 01000 01 1000 160 | |

| ИП на ОСН | НДФЛ с доходов от предпринимательской деятельности | 182 1 01 02020 01 1000 110 |

| НДС с реализации в РФ | 182 1 03 01000 01 1000 110 | |

| НДС при импорте из стран ЕАЭС | 182 1 04 01000 01 1000 110 | |

| НДС при импорте из других стран | 153 01 06 13 01 01 0000 510 | |

| ИП на УСН | УСН с объектом «доходы» | 182 1 05 01011 01 1000 110 |

| УСН с объектом «расходы», в том числе минимальный налог | 182 1 05 01021 01 1000 110 | |

| ИП на ЕСХН | ЕСХН | 182 1 05 03010 01 1000 110 |

| ИП в Москве, которые платят торговый сбор | Торговый сбор | 182 1 05 05010 02 1000 110 |

КБК для уведомлений о суммах налогов и взносов ИП

| ИП с работниками | |

| НДФЛ налогового агента с доходов, облагаемых по 13% | 182 1 01 02010 01 1000 110 |

| НДФЛ налогового агента с доходов, облагаемых по 15% | 182 1 01 02080 01 1000 110 |

| Страховые взносы по единому тарифу с выплат персоналу | 182 1 02 01000 01 1000 160 |

| ИП на ОСН | |

| НДФЛ с доходов от предпринимательской деятельности | 182 1 01 02020 01 1000 110 |

| НДС с реализации в РФ | 182 1 03 01000 01 1000 110 |

| НДС при импорте из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

| НДС при импорте из других стран | 153 01 06 13 01 01 0000 510 |

| ИП на УСН | |

| УСН с объектом «доходы» | 182 1 05 01011 01 1000 110 |

| УСН с объектом «расходы», в том числе минимальный налог | 182 1 05 01021 01 1000 110 |

| ИП на ЕСХН | |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| ИП в Москве, которые платят торговый сбор | |

| Торговый сбор | 182 1 05 05010 02 1000 110 |

Ответственность за ошибки в КБК

Штрафов за неверный код при перечислении налогов или взносов нет. Если в платежке на ЕНП указан неверный КБК, деньги все равно зачислят на единый налоговый счет предпринимателя. Главное, чтобы там был правильный ИНН налогоплательщика и счет получателя.

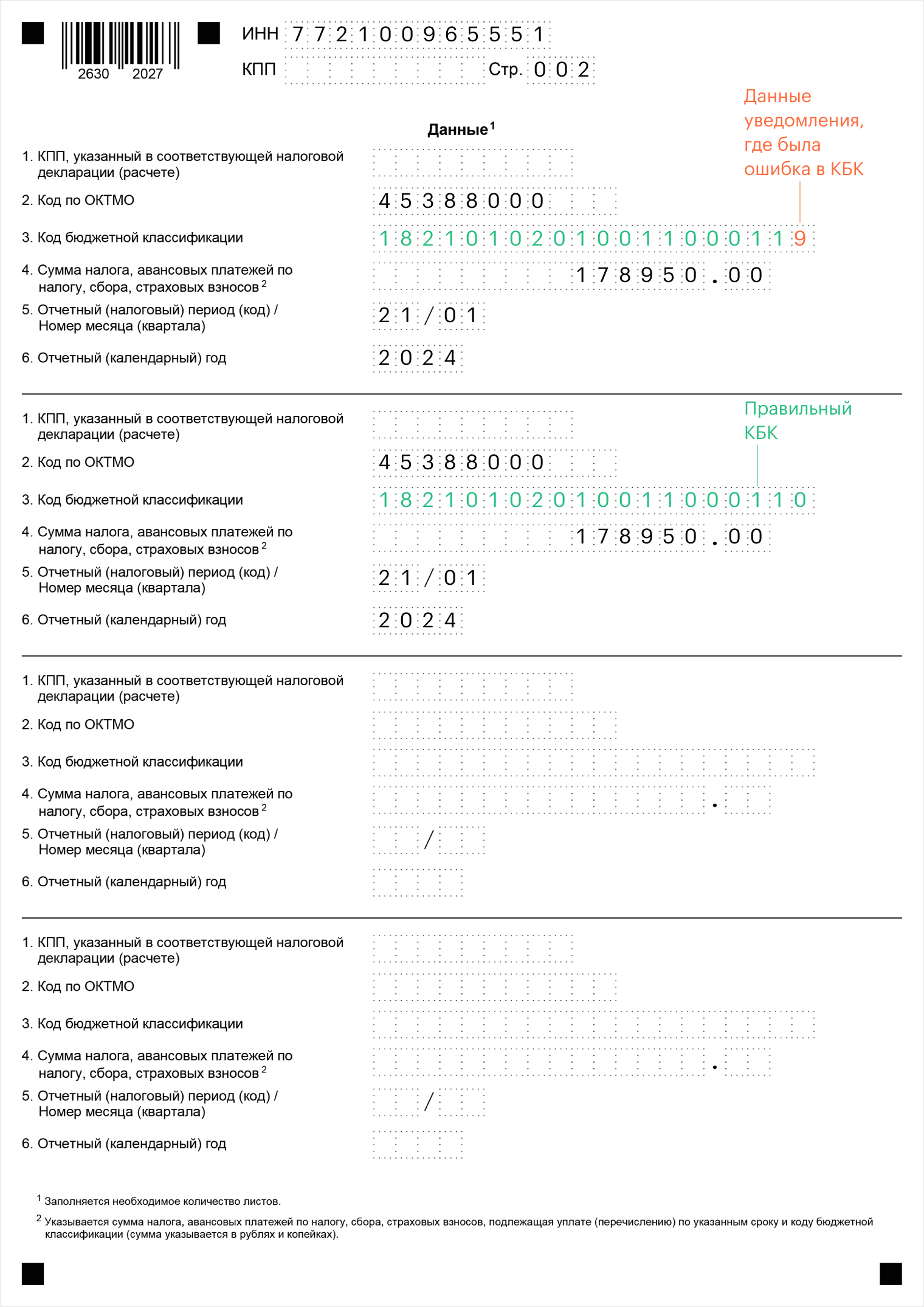

Если же ошибочный код указан в уведомлении о сумме налога или взноса, надо подать в налоговую корректирующее уведомление. В нем сначала повторите ошибочные данные, в сумме поставьте 0, а затем впишите верные реквизиты и укажите сумму платежа.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes