Почему иностранцы избавляются от российских акций: ЦБ заметил июльскую распродажу

В ежемесячном обзоре финансовых рисков от ЦБ появился неожиданный тренд. В июле нерезиденты из «дружественных» стран массово распродавали российские акции.

На них пришлось более 75% всех нетто-продаж . Эта доля в несколько раз больше, чем была в июне, а объем продаж стал максимальным с февраля 2022 года. Примечательно, что массовый исход нерезидентов из российских акций происходит не из-за падения котировок, а, наоборот, на фоне продолжающегося ралли на фондовом рынке.

К сожалению, ЦБ не дает ответа на вопрос, почему иностранцы уходят, поэтому мы сделаем несколько собственных предположений. А заодно разберем прочие тенденции фондового рынка, которыми отметился июль 2023 года.

Зачем иностранцы продают российские акции

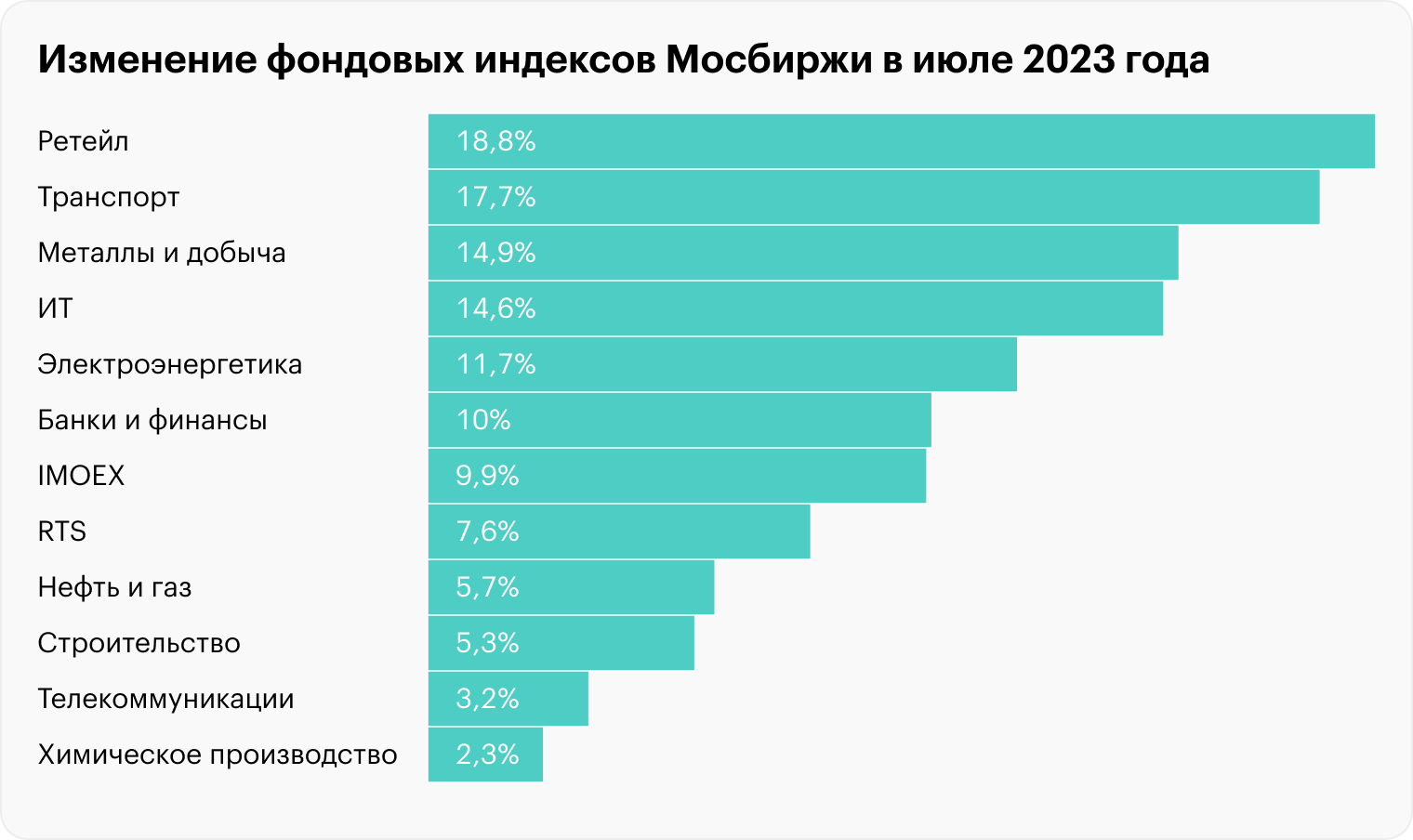

В июле на российском рынке продолжилось ралли: индекс Мосбиржи вырос на 9,9%, превысив 3 тысячи пунктов и обновив максимумы с 22 февраля 2022 года. Долларовый индекс RTS из-за ослабления рубля показал более слабую динамику, прибавив 7,6% за месяц.

Рост по всем отраслям. Отраслевые индексы в июле росли, но неравномерно. В лидерах ретейлеры, прибавившие 18,8% на фоне сильных результатов розничных продаж и выкупа акций «Магнитом» у иностранных инвесторов, а также транспортные компании с ростом 17,7% на фоне роста спроса и цен на грузоперевозки в России. Самую слабую динамику показали телекоммуникационные компании (+3,2%) и химическое производство (+2,3%) — видимо, рыночные игроки не видят очевидных драйверов роста для этих секторов на краткосрочную перспективу.

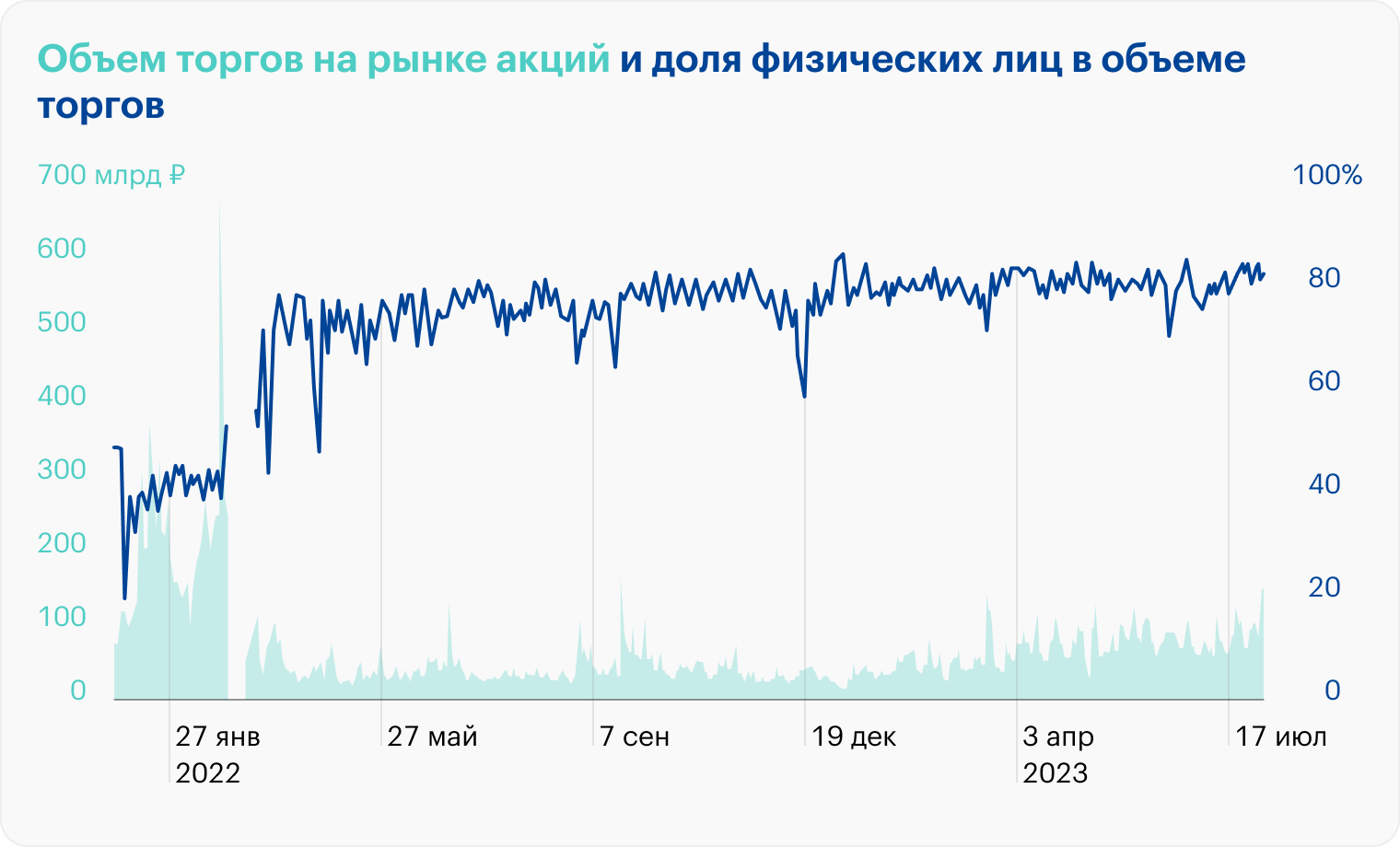

Объемы торгов выросли кратно. Рост рынка сопровождался высокими торговыми оборотами. В среднем объем торгов в июле достиг 89 млрд рублей в день. Для сравнения: в июле прошлого года среднедневной оборот составлял лишь 35,3 млрд рублей, то есть в 2,5 раза меньше.

Аналогичные показатели в 1 и 2 квартале 2023 года составили 50,3 и 81,8 млрд рублей в день соответственно. Это значит, что российский рынок акций постепенно восстанавливается от последствий кризиса 2022 года.

Главным трендом остается доминирование частных инвесторов. В июле их доля в торгах достигла 81%.

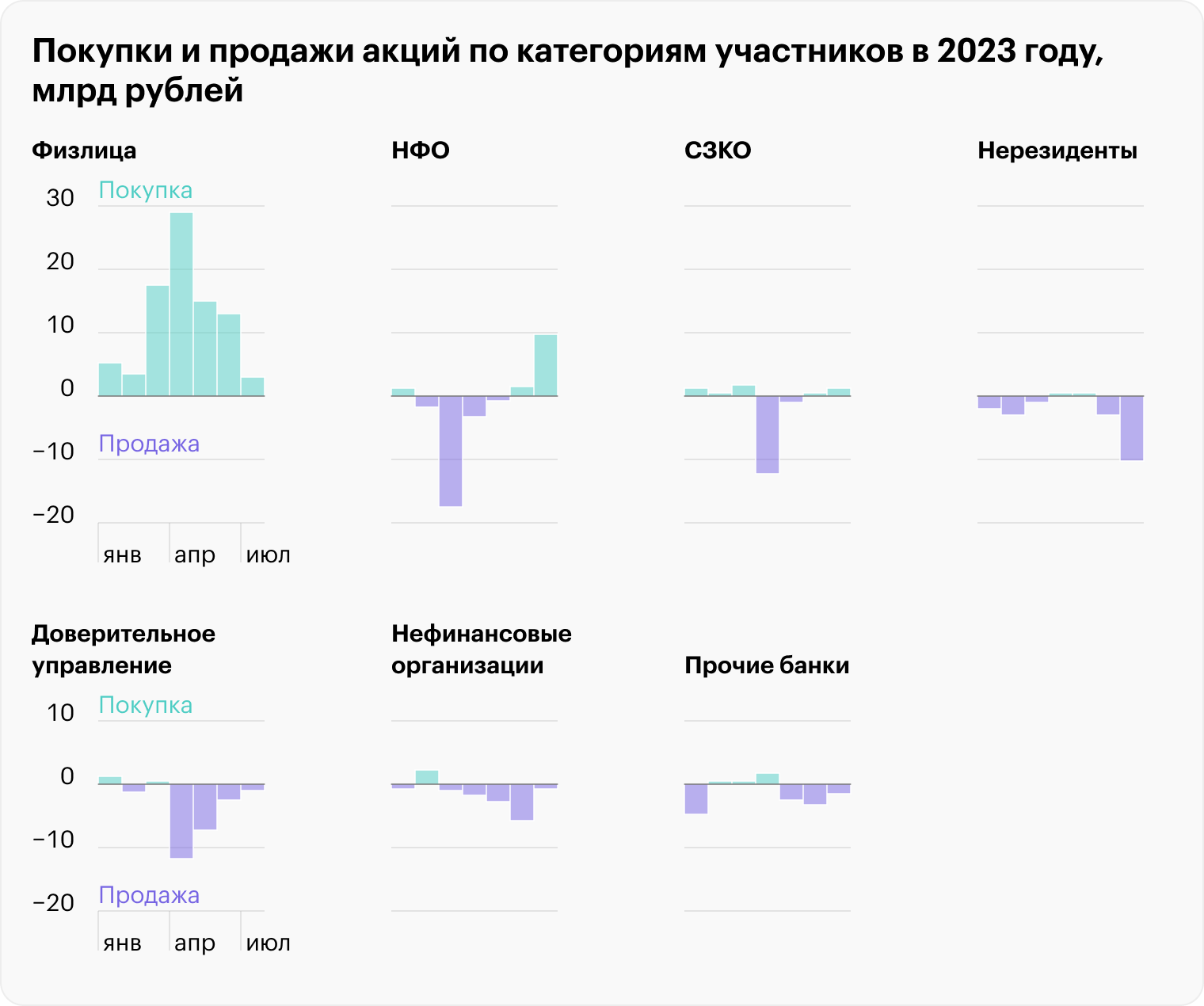

Как можно объяснить исход нерезидентов. С начала года физические лица были главными покупателями на российском рынке акций, но в июле тренд сломался. Если в июне объем нетто-покупок физлицами составлял 13,1 млрд рублей, то в июле — лишь 2,9 млрд.

Главными покупателями российских акций в прошлом месяце стали некредитные финансовые организации (НФО) , которые накупили ценных бумаг на 9,3 млрд рублей — и все это на собственные деньги. При этом в рамках доверительного управления они, наоборот, были нетто-продавцами акций. Чистые продажи на доверительных счетах составили 1,1 млрд рублей. То есть НФО покупали акции себе и продавали со счетов клиентов, видимо фиксируя прибыль в рамках краткосрочных спекулятивных стратегий, которые стали популярнее после кризиса 2022 года.

Но главными продавцами неожиданно стали нерезиденты. На их долю пришлось более 75% всех нетто-продаж по итогам месяца, или 10,4 млрд рублей, — это максимум с февраля 2022 года. Речь идет о нерезидентах из «дружественных» стран, которым открыт доступ на российский фондовый рынок. ЦБ не раскрывает причин столь массового исхода иностранных инвесторов с российского рынка акций. Но мы можем предположить несколько факторов, которые могли вызвать этот отток:

- Фиксация прибыли после долгого ралли на рынке акций.

- Девальвация рубля, которая негативно влияет на долларовую доходность.

- Резкий рост ключевой ставки, который снижает потенциальную доходность рынка акций.

- Разовые продажи крупных пакетов нерезидентами, которые хотели бы выйти из российских активов на фоне санкций.

- Реакция на июньские внутриполитические потрясения в России, побудившая выйти из рисковых активов.

В целом картинка складывается следующая: в июле нерезиденты массово уходили с российского рынка, а их акции скупали НФО на собственные деньги, попутно распродавая акции на счетах клиентов в рамках доверительного управления.

Рынок облигаций под давлением ставки

На долговом рынке главным событием стал резкий рост ключевой ставки ЦБ выше ожиданий. Консенсусный прогноз говорил, что ставку поднимут на 0,5 п. п., а подняли сразу на пункт — до 8,5%.

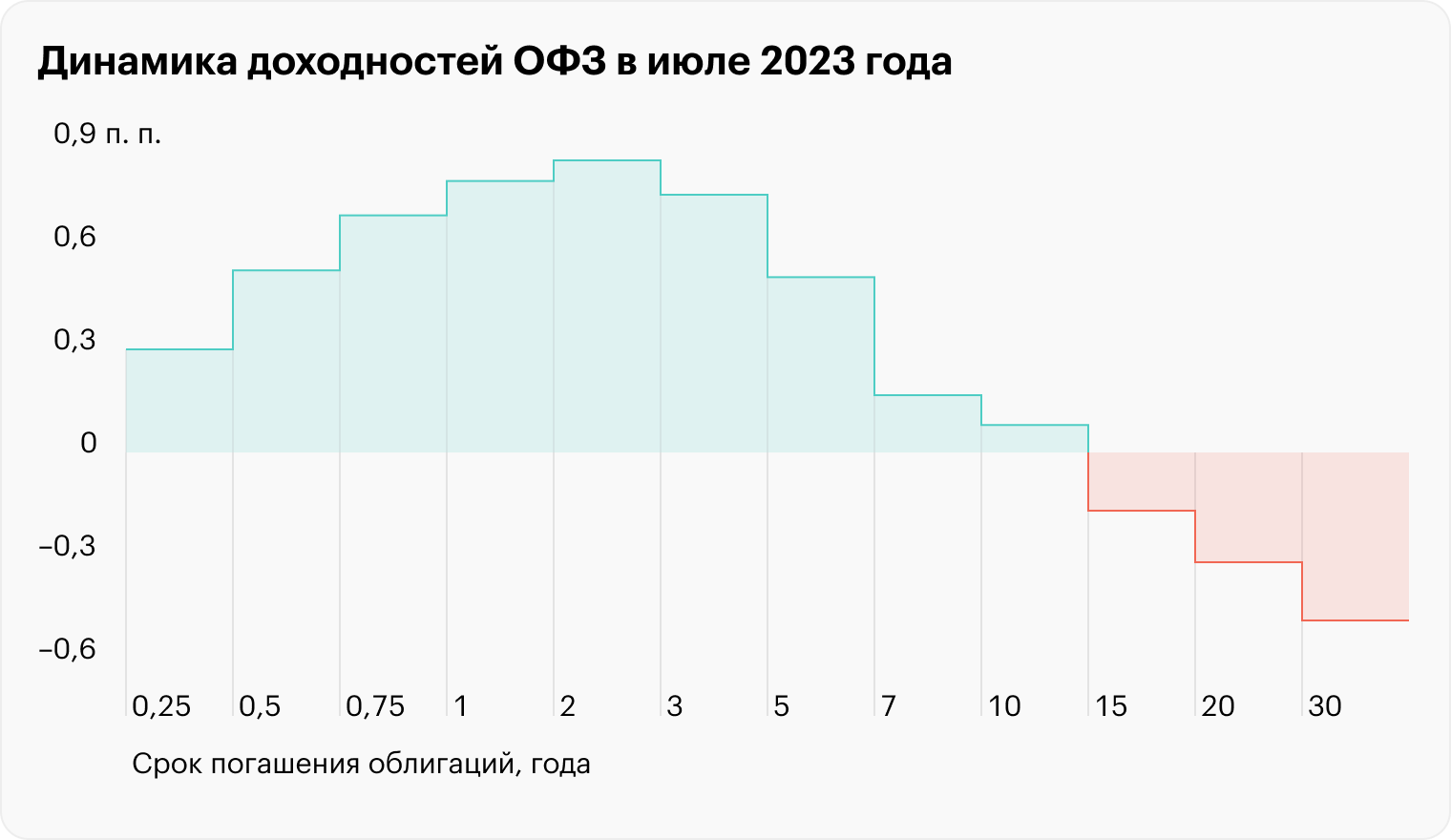

Рынок госдолга реагирует на ставку сдержанно. Несмотря на рост ставки выше ожиданий, доходность ОФЗ выросла не столь значительно — в среднем на 0,32 п. п. Основной рост наблюдался на коротком участке кривой, а на дальнем ее конце доходность снижалась. Это может говорить о том, что рыночные участники пока не ждут, что рост ставки станет долгосрочным трендом.

Всего в июле Минфин привлек в рамках первичного размещения ОФЗ 364 млрд рублей по номиналу — это 36% от планового объема на 3 квартал. Основной объем ОФЗ выкупали крупные системно значимые банки — 87% от всех покупок, при этом на вторичном рынке они были основными продавцами, реализовав госбумаг на 40,9 млрд рублей.

На фоне ожиданий дальнейшего роста ставки в сентябре наибольшей популярностью пользуются ОФЗ с плавающей ставкой — на них пришлось 75,2% от всех покупок на первичном рынке. А интерес к ОФЗ с фиксированной ставкой, наоборот, был низким.

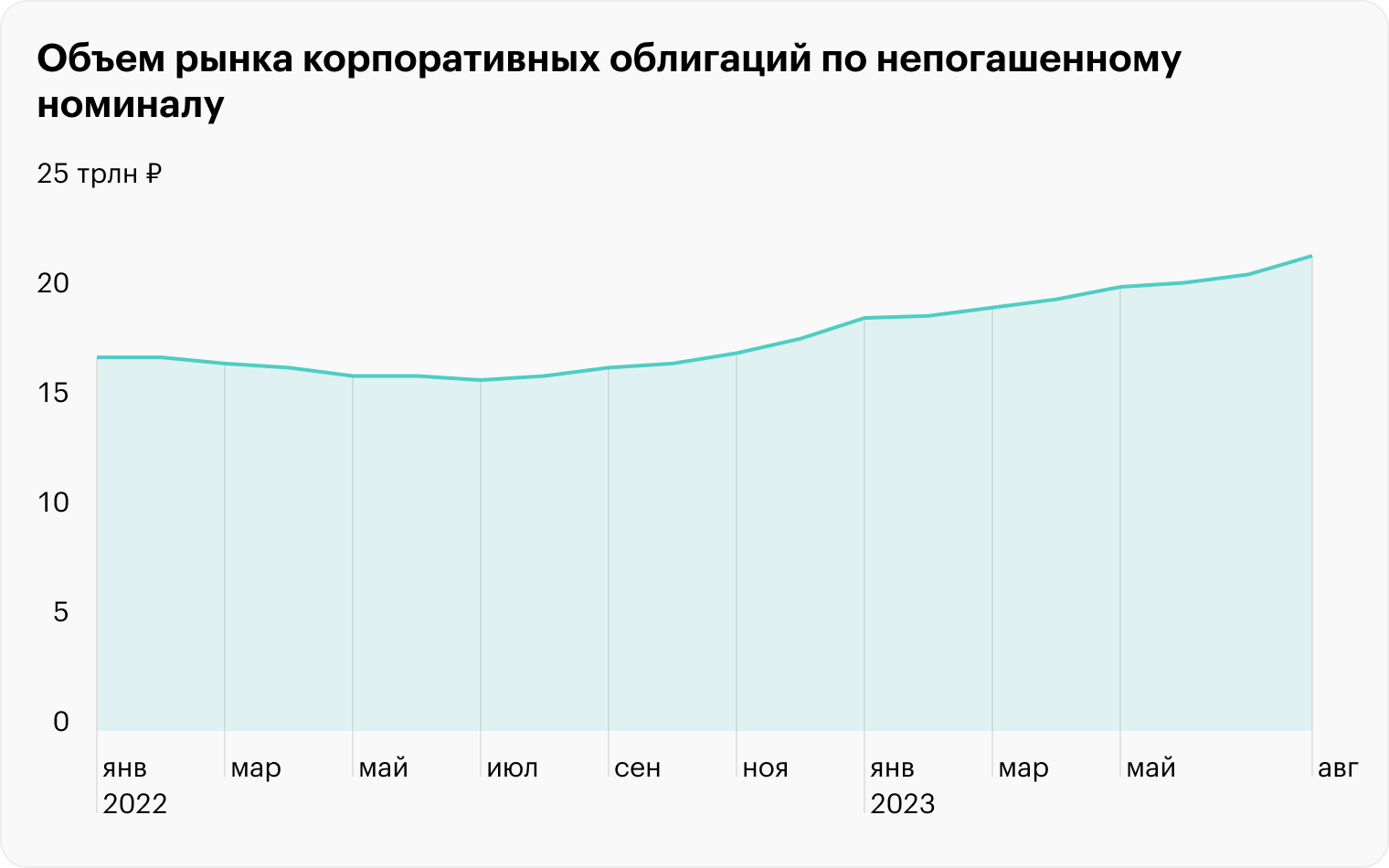

Корпоративные облигации становятся популярнее. Динамика на рынке корпоративных облигаций остается положительной уже больше года. Рост объемов по итогам июля составил 3,7%, до 21,6 трлн рублей, — это даже больше, чем было до кризиса 2022 года. Объем размещения замещающих облигаций составил 117 млрд рублей. А вот облигации, номинированные в юанях, пока только набирают обороты: объем размещения в июле едва превысил 1,5 млрд в рублевом эквиваленте.

Средняя доходность корпоративных облигаций на фоне роста ключевой ставки незначительно выросла — в среднем на 0,37 п. п., до 10,07%. Доходность замещающих облигаций по индексу Cbonds увеличилась на 0,54 п. п., до 10,21%. При этом большинство замещающих облигаций, входящих в индекс, торгуется ниже своей номинальной стоимости: цены снизились на фоне ослабления рубля.

Что в итоге

Отчет ЦБ удивил статистикой по продавцам и покупателям на рынке акций. На фоне продолжавшегося ралли на фондовом рынке нерезиденты в июле предпочли зафиксировать прибыль и уйти с российского рынка. При этом их активы выкупали в основном НФО, да еще и на собственные деньги.

Статистика за август даст ответ на важный вопрос, стало ли бегство иностранцев разовой акцией, вызванной краткосрочными негативными факторами, такими как ослабление рубля, рост ставки или политическая встряска, или же это новый тренд по выходу из российских активов тех, кому это сейчас позволено, — инвесторов из «дружественных» стран.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique