«Магнит» в три раза увеличил объем выкупа акций. Что нужно знать инвесторам

28 июня 2023 года «Магнит» объявил об увеличении размера тендерного предложения по выкупу собственных акций у нерезидентов до 30,37 млн бумаг, или 29,8% от всех выпущенных и находящихся в обращении акций. Основная причина такого решения — повышенный спрос со стороны иностранных акционеров ретейлера.

С чего все начиналось

Летом 2023 года «Магнит» решил предоставить своим международным инвесторам возможность выйти из компании. 16 июня дочернее предприятие ООО «Магнит Альянс» объявило о тендерном предложении по выкупу до 10 191 135 акций ретейлера, что соответствует 10% выпущенных акций.

До 2022 года «Магнит» кроме Московской биржи еще торговался на Лондонской фондовой бирже, но после ввода новых санкций все торги за рубежом были остановлены, и поэтому иностранные акционеры компании не смогли выйти из компании.

Цена приобретения одной бумаги «Магнита» была установлена в соответствии с разрешением Правительственной комиссии РФ и составляет 2215 ₽, что примерно в два раза ниже рыночных котировок на Мосбирже 16 июня. Участие в тендерном предложении добровольное, в случае несогласия акционеры от выкупа могут отказаться.

Оплата выкупленных акций будет в четырех валютах: для местных инвесторов — в рублях, для нерезидентов — в рублях, долларах, евро и юанях. После завершения тендерного предложения и получения денег иностранные акционеры «Магнита» могут беспрепятственно вывести их за рубеж.

28 июня 2023 год «Магнит Альянс» был вынужден улучшить свое тендерное предложение на фоне повышенного спроса со стороны акционеров. В результате этого объем выкупа был увеличен с 10 191 135 до 30 370 000 акций, или с 10 до 29,8% от всех выпущенных акций компании. Другие параметры не изменились.

По окончании тендерного предложения «Магнит» ожидает, что сохранит статус публичной компании с листингом акций на Московской бирже. Предварительно процедура выкупа акций будет полностью завершена в середине августа 2023 года.

График ожидаемых событий в рамках тендерного предложения

| До 12:00 19 июля 2023 года | Крайний срок подачи тендерных заявок акционерами |

| До 26 июля 2023 года | Объявление результатов тендерного предложения и пропорционального распределения, если оно необходимо |

| 26 июля 2023 года | Дата совершения сделки — отправка тендерных заявок с указанием количества акций, приобретаемого покупателем у соответствующего акционера |

| 27 июля — 2 августа 2023 года | Передача акций, принятых для приобретения, покупателю |

| 3 августа — 9 августа 2023 года | Платеж за акции, принятые для приобретения и переданные покупателю |

| 10 августа 2023 года | Объявление о завершении тендерного предложения |

График ожидаемых событий в рамках тендерного предложения

| До 12:00 19 июля 2023 года | Крайний срок подачи тендерных заявок акционерами |

| До 26 июля 2023 года | Объявление результатов тендерного предложения и пропорционального распределения, если оно необходимо |

| 26 июля 2023 года | Дата совершения сделки — отправка тендерных заявок с указанием количества акций, приобретаемого покупателем у соответствующего акционера |

| 27 июля — 2 августа 2023 года | Передача акций, принятых для приобретения, покупателю |

| 3 августа — 9 августа 2023 года | Платеж за акции, принятые для приобретения и переданные покупателю |

| 10 августа 2023 года | Объявление о завершении тендерного предложения |

Структура акционеров

После завершения выкупа структура акционеров «Магнита» сильно изменится, что позволит ретейлеру решить все свои проблемы. Почти год эмитенту не удается избрать новый совет директоров из-за позиции иностранных акционеров, которые решили игнорировать годовое собрание акционеров компании.

- Marathon Group — 29,2%.

- Дочернее предприятие АО «Тандер» — 3,7%.

- Free float — 66,8%.

Последний раз географическое деление своего free float ретейлер раскрывал в 2020 году. Если предположить, что структура в 2023 году не изменилась, то получаем следующие данные: 24,2% акций принадлежит российским инвесторам, 5,9% — азиатским, а остальные 36,7% — инвесторам из «недружественных» стран.

Возможная структура акционеров «Магнита» после выкупа:

- Marathon Group — 29,2%.

- Дочернее предприятие «Магнит Альянс» — 29,8%.

- Дочернее предприятие АО «Тандер» — 3,7%.

- Российские акционеры — 24,2%.

- Зарубежные акционеры — 13,1%.

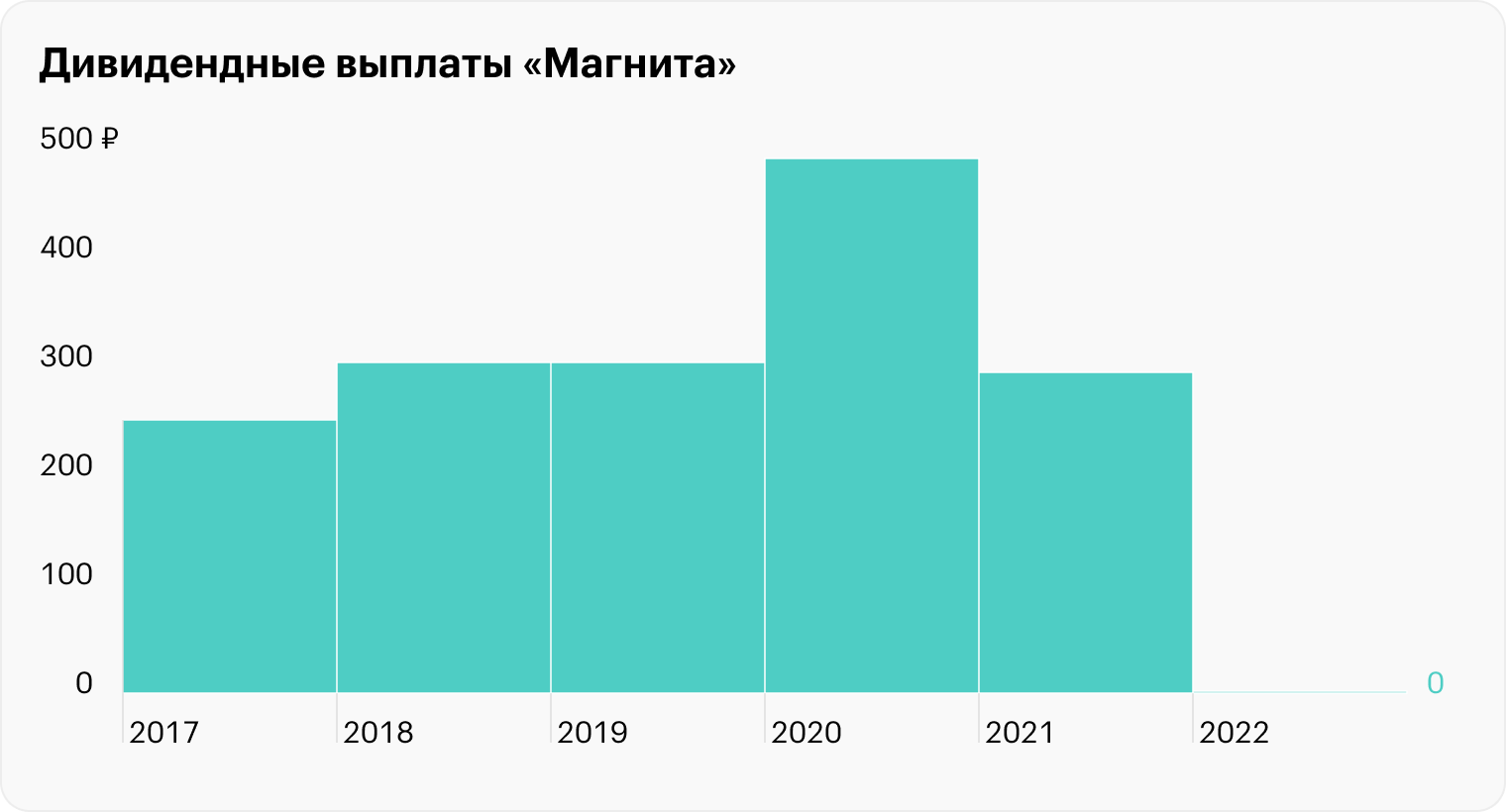

Дивиденды

После трансформации структуры акционеров «Магнит» с легкостью может избрать новый совет директоров, так как для этого нужно, чтобы на ГОСА пришли акционеры с суммарной долей в компании более 50%. Общая доля Marathon Group, «Магнит Альянс» и «Тандер» превышает 62%.

После избрания нового совета директоров компания может вернуться к практике выплаты дивидендов. На конец 2022 года на счетах «Магнита» скопилось около 315 млрд рублей. Из них 67 млрд рублей ретейлер потратит на вышерассмотренный выкуп акций, а 248 млрд рублей останутся невостребованными.

Если «Магнит» решит распределить все хранящиеся на своем балансе денежные средства, то акционеры могут получить разовый дивиденд в размере 2400 ₽ на 1 акцию, что соответствует 47% дивдоходности.

Что дальше будет с выкупленными акциями

У «Магнита» есть четыре варианта.

Первый вариант — это погасить выкупленные акции. В этом случае уставной капитал компании уменьшится на 30,37 млн акций — до 71,5 млн бумаг. В долгосрочной перспективе это принесет наибольший профит для инвесторов, так как у продуктовой сети вырастет прибыль на акцию из-за сокращения общего количества бумаг и увеличатся дивиденды.

Второй вариант — продать выкупленные акции на Мосбирже. Это приведет к краткосрочному снижению котировок компании, но взамен «Магнит» получит разовую прибыль, так как продаст квазиказначейский пакет не за 67 млрд рублей, а за 155 млрд рублей — текущая рыночная оценка.

Бумажный доход после продажи акций составит 88 млрд рублей, что примерно соответствует двухлетней прибыли ретейлера. Если эти деньги эмитент решит распределить, то акционеры получат разовой дивиденд в размере 860 ₽, что соответствует 17% дивдоходности.

Третий вариант — ничего не делать. В этом случае приобретенные акции останутся на балансе дочернего предприятия «Магнит Альянс», а у «Магнита» больше никогда не возникнет проблем с кворумом на ГОСА.

И четвертый, самый маловероятный вариант — уход с Мосбиржи. После завершения тендерного предложения в теории компания может выкупить оставшиеся на российском рынке акции — деньги для этого у нее есть. Чтобы развеять все слухи, сам менеджмент в пресс-релизе ответил на этот незаданный вопрос — компания планирует сохранить листинг на Мосбирже.

Что в итоге

Увеличение тендерного предложения — это позитивная новость для акционеров «Магнита», которая, вероятно, приведет к росту капитализации и получению огромного разового дивиденда. Если менеджмент не будет медлить, то компания до конца текущего года может избрать новый совет директоров и восстановить свои дивидендные выплаты.

Восстановление дивидендных выплат станет мощным драйвером роста для акций «Магнита», так как остальные его крупные биржевые конкуренты — X5 Group, Fix Price, «Лента» и «М-видео» — их не платят. Среди ретейлеров сейчас выплачивает дивиденды только одна небольшая сеть «Окей».

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique