Падение Nasdaq, фонда Кэти Вуд и рост нефтянки и банков: итоги первой торговой недели

В 2022 году прошло всего пять торговых сессий, а многие акции уже успели упасть или вырасти более чем на 10%. И вот почему.

Федрезерв сломал Nasdaq

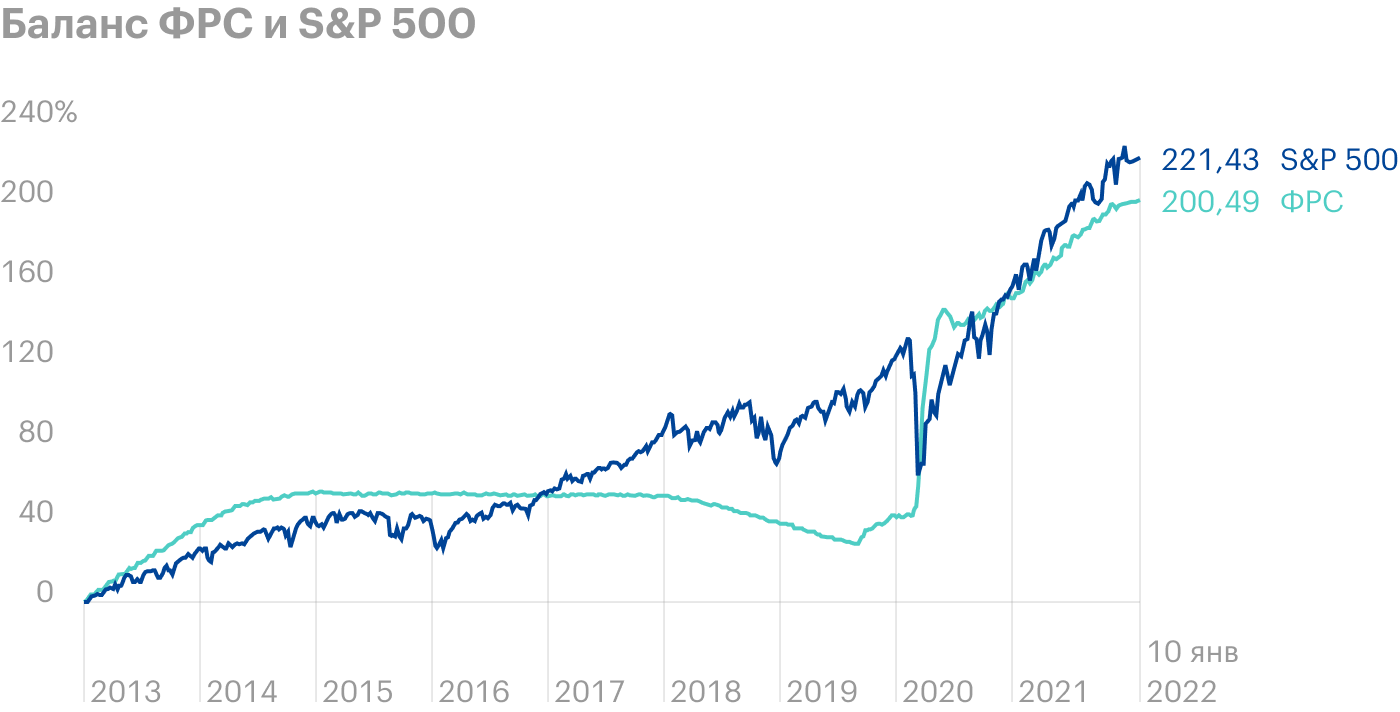

В декабре Федрезерв объявил, что ускорит сворачивание стимулирующей программы и закончит покупку казначейских облигаций в марте 2022 года. Также регулятор сообщил о возможном повышении процентной ставки в течение года до 0,9%.

5 января банк опубликовал протоколы декабрьского заседания. Члены комиссии отметили восстановление рынка труда и высокую инфляцию, вызванную мягкой политикой. Теперь, по мнению ФРС, политику стоит изменить, поскольку инфляция стала большей угрозой, чем пандемия.

А еще члены комиссии обсуждали сокращение баланса, то есть не покупку, а продажу облигаций. При этом сокращение может быть более быстрым, чем в 2017—2019 годы. Начать «чистку» баланса регулятор планирует после первого повышения ставки, то есть в ближайшие месяцы.

Именно мягкая политика ФРС стала одной из главных причин роста акций в последние два года. Скупая облигации, Федрезерв снижает их доходность, и инвесторы перекладываются в более привлекательный фондовый рынок.

Текущую программу количественного смягчения регулятор запустил в марте 2020 года, когда индекс S&P 500 упал на 30%. Уже в августе индекс полностью восстановился, а коронакризисный провал стал самым коротким медвежьим рынком в истории.

На таких новостях доходность десятилетних казначейских облигаций США в первую торговую неделю года выросла с 1,5 до почти 1,8%. А вот рынок акций негативно отреагировал на вероятное ужесточение политики ФРС. Индексы S&P 500 и Dow Jones с 3 по 7 января упали на 1,9 и 0,3%. Больше всех потерял Nasdaq, в который входят дорогие технологические компании, — 4,5%.

Хедж-фонды сбрасывают дорогие акции

Распродажу на рынке акций усугубили хедж-фонды. Растущая доходность облигаций вынудила управляющих избавляться от бумаг переоцененных компаний рекордными за последние десять лет темпами. Как итог, бумаги Paycom, Service Now, Intuit, Fortinet, Accenture и других с начала 2022 года упали более чем на 10%.

Акции Salesforce и Adobe также подешевели на 10%. По мнению банка UBS, скоро корпорации сократят свои расходы на программное обеспечение, а это замедлит рост продаж Salesforce и Adobe. Банк понизил цель по акциям Salesforce с 315 до 265 $, по акциям Adobe — с 635 до 575 $. Недавно банк J. P. Morgan также понизил рейтинг Adobe с «покупать» до «нейтрального» из-за вероятного увеличения процентной ставки.

С ноября 2021 года акции Salesforce и Adobe упали уже на 26%, до 228 и 511 $.

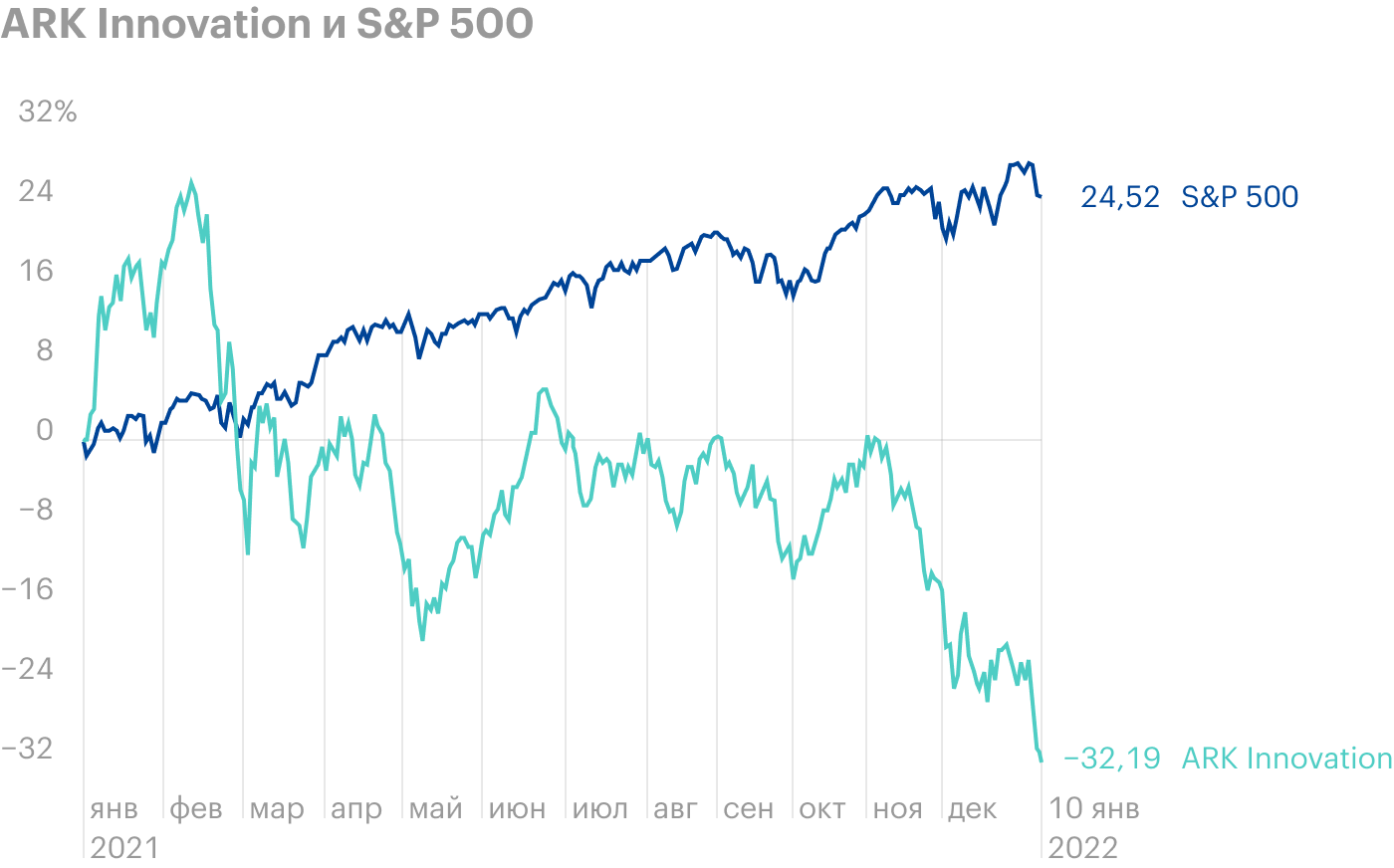

Быстрорастущие акции Кэти Вуд пока не растут

Вместе с технологическими акциями просел и флагманский фонд Кэти Вуд ARK Innovation. В 2020 году фонд вырос на 150%, в 2021 — упал сразу на 24%, хотя S&P 500 за тот же период прибавил 27%. А в первую неделю 2022 года ARK Innovation потерял еще 11%.

По данным на 6 января, 36 из 43 акций в фонде упали более чем на 40% от своих максимумов. А вот сколько потеряли в этом году компании, которые занимают крупную долю в ARK Innovation: Spotify, Zoom, Coinbase — 4—8%, Teladoc, Block, Twilio — 10—13%, Unity — 16%.

Больше других просели бумаги разработчика цифровых медиаплееров Roku, которые занимают третью по объему позицию в фонде Вуд. По мнению банка Atlantic Equities, рост выручки Roku может замедлиться на фоне конкуренции с компаниями вроде Amazon, Google и Samsung. Atlantic Equities установил цель по акциям Roku в 136 $.

С начала 2022 года бумаги Roku упали на 21%, с июля 2021 года — на 62%, до 180 $.

Стоимость бьет рост

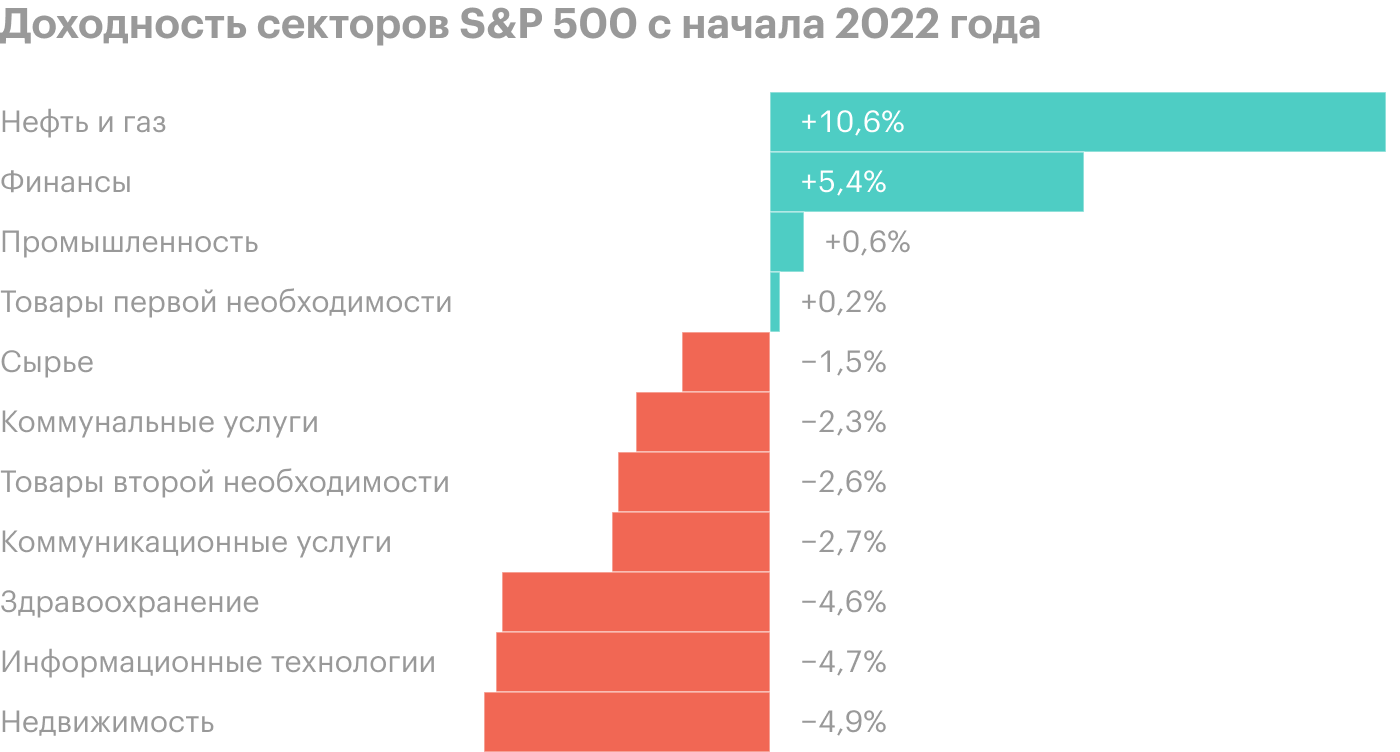

Продав переоцененные бумаги, инвесторы вложились в более безопасные циклические и стоимостные акции. Как итог, с начала года акции стоимости из индекса S&P 500 заметно опережают акции роста: +1,1 против −4,5%.

Нефтегазовый сектор, который в 2021 году вырос на 48%, за неделю прибавил уже 10,6%. Акции EOG, Devon, Diamondback, Phillips 66, Schlumberger и многих других подорожали на 10—17%.

Бумаги компаний из банковской индустрии, прибыль которых обычно растет вместе с процентными ставками, также сильно прибавили с начала года. Так, акции Bank of America, Wells Fargo и Citi выросли на 9—14%.

В промышленном секторе бумаги Boeing, General Electric, Caterpillar, Deere и всех авиакомпаний подорожали на 7—10%. А вот сколько прибавили лучшие акции из других секторов: Ford — 18%, ViacomCBS — 17%, Discovery — 28%.