Инвестидея: Chevron, потому что не Exxon

Сегодня у нас спекулятивная идея: подкараулить акции нефтегазовой компании Chevron на падении, чтобы заработать на их отскоке.

Потенциал роста: до 11% в абсолюте без учета дивидендов.

Срок действия: до 16 месяцев.

Почему акции могут вырасти: консервативные инвесторы их накачают.

Как действуем: ждем падения акций до 62 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

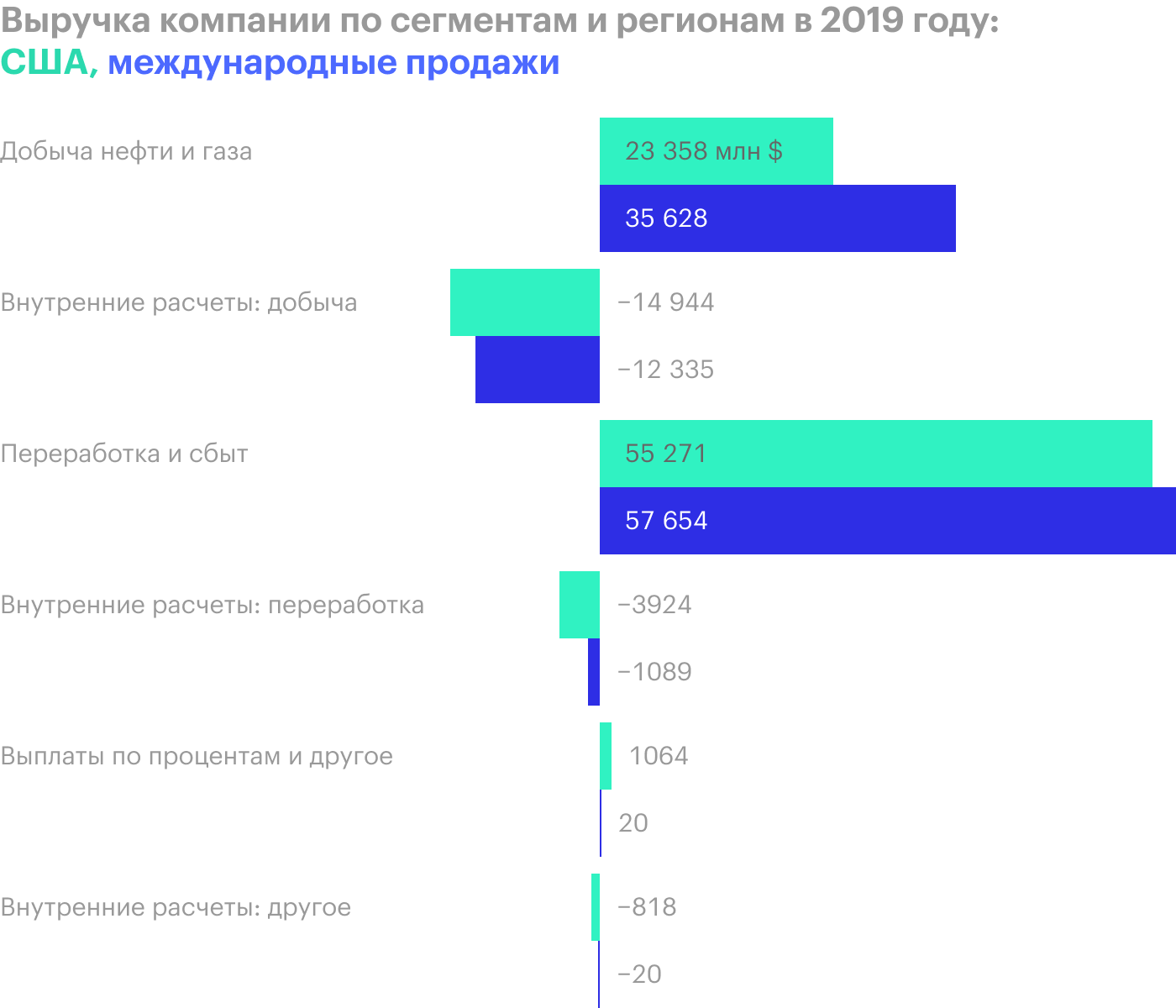

На чем компания зарабатывает

Это нефтегазовая компания. У нее есть 3 сегмента:

- Добыча нефти и газа.

- Услуги с высокой добавленной стоимостью — это переработка энергоресурсов, транспортировка, продажа и прочие «высокоинтеллектуальные услуги».

- Другое — это непрофильные операции компании, связанные с управлением ее денежными резервами, операциями с недвижимостью и технологиями.

Компания выпустила подробный годовой отчет, в котором содержится информация по доле каждого сегмента в выручке и прибыли компании.

Почему акции должны упасть

Компания платит 5,16 $ дивидендов на акцию в год — с текущей стоимостью акций получается 6,83% годовых, что очень-очень много. Многие дивидендные инвесторы этого не понимают, но для предприятий-эмитентов они балласт, который при первой возможности скинут за борт. И, собственно, момент сбрасывания балласта наступил: в минувшем квартале Chevron понесла убытков на 8,27 млрд долларов. При этом каждый квартал она платит дивидендов почти на 2,4 млрд долларов.

На счетах у Chevron есть 6,85 млрд долларов. Еще есть товара на 5,51 млрд долларов, больше половины от этого — сырая нефть. Под залог этого товара можно получить кредит. Еще есть 8,57 млрд долларов задолженностей контрагентов, но мы помним о тяжелой ситуации в нефтегазовой отрасли, поэтому я бы не стал надеяться на их безусловное своевременное получение или продажу другим организациям за 99% от стоимости, как это обычно делается в факторинговом бизнесе. При этом у Chevron своих задолженностей на 89 млрд долларов, и краткосрочные обязательства составляют 20,85 млрд долларов — это те, по которым надо заплатить в течение года.

В целом деньги у компании есть — если будет нужно, она без проблем перекредитуется под низкий процент: в конце концов, у нее только имущества и оборудования на 323,5 млрд долларов. Но вот дивидендным инвесторам место в сердце менеджмента Chevron вообще не гарантировано. Учитывая, что дивидендная доходность 3% годовых сегодня считается очень высокой, Chevron может спокойно порубить дивиденды раза так в два. Тем более что — даже без повторения истории с карантином и отрицательными ценами на нефть — нефтяной рынок и так выглядит безблагодатно, поэтому «лишних» денег у компании не будет еще очень долго.

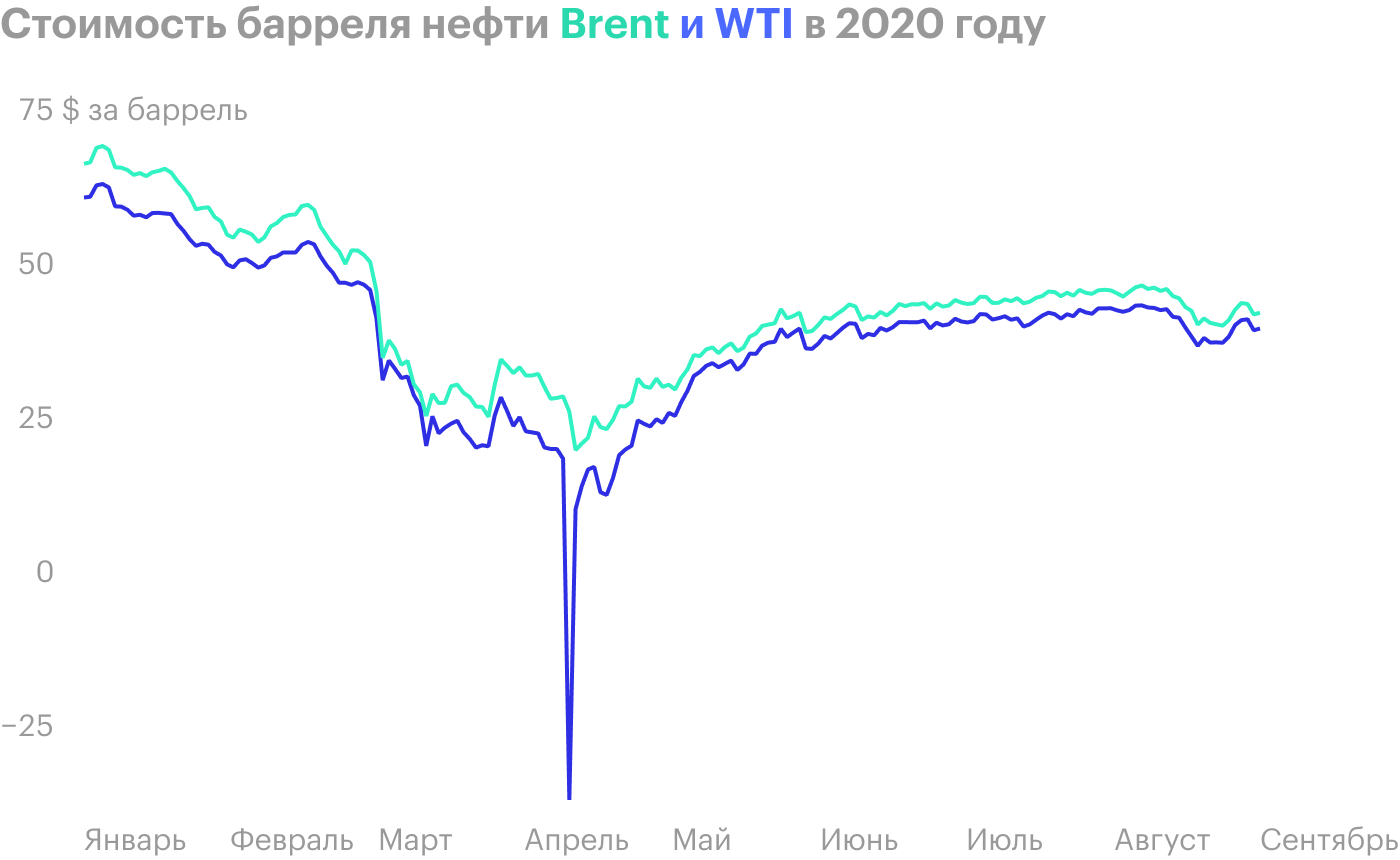

Не стоит исключать и того, что акции компании могут упасть в ходе какой-нибудь панической распродажи, связанной с коронавирусом, но вариант с сокращением дивидендов мне видится наиболее вероятным.

Весной акции упали до 55 $, поэтому я думаю, что такое драматическое событие, как сокращение дивидендов, приведет к сильному падению. Можно ожидать снижения стоимости акций с нынешних 75 до 62 $ — потому что из акций начнут выходить те, кто брал их ради дивидендов.

Аргументы в пользу компании

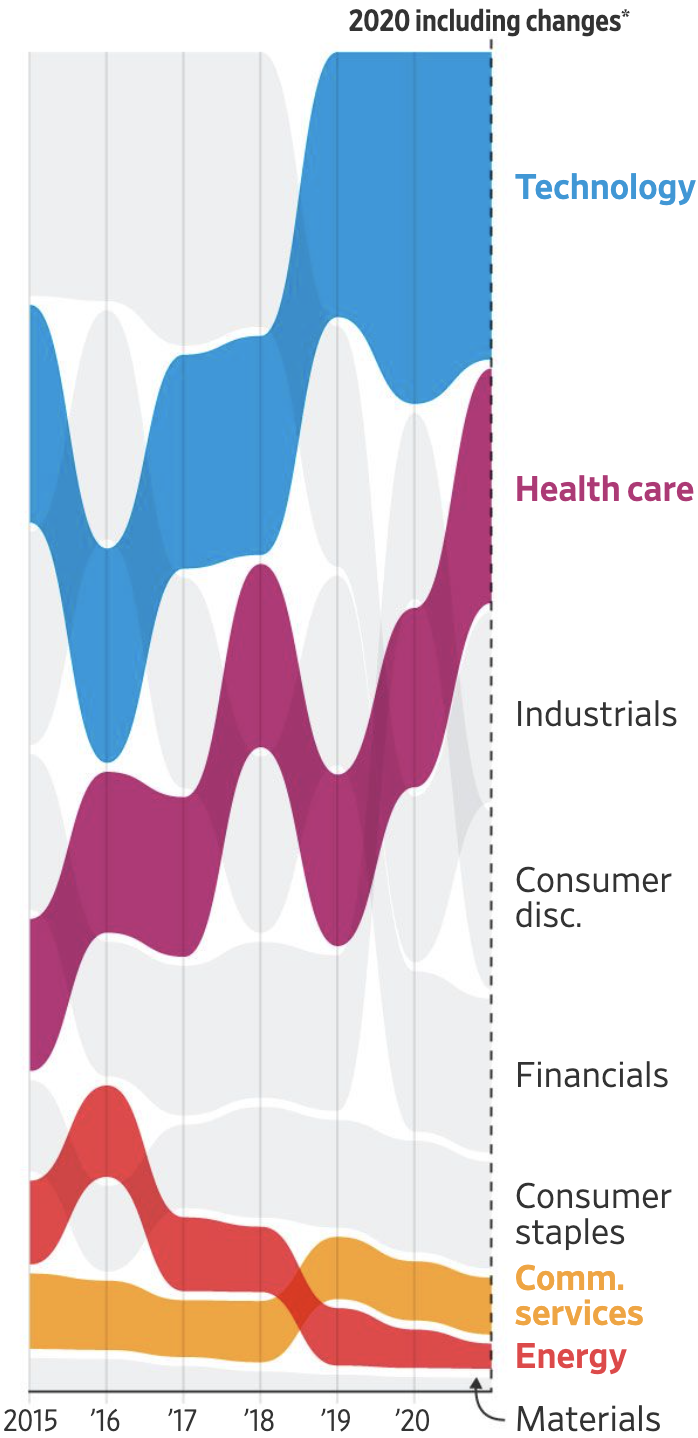

Консервативные инвесторы. Основной аргумент в пользу отскока акций после падения такой же, как и в случае Shell и Exxon: на бирже больше половины управляющих — это люди, которым больше 50 лет. Они помнят время, когда нефтегазовая отрасль считалась хорошим, стабильным вложением денег, — и еще недавно статус нефтянки на фондовом рынке был заметно выше, чем сейчас. И старые инвесторы падение акций Chevron воспринимают не как «о, еще один гвоздь в крышку гроба стагнирующей отрасли», а как «о, хорошая компания подупала, надо взять, еще вырастет!».

Тем более что Chevron считается «крепким, стабильным предприятием» и привлечет тех, кто помнит ее как сильный бренд, — а таких немало.

Все равно дивиденды. Если компания порежет дивиденды в два раза, что достаточно радикально, то с ценой 62 $ за акцию дивидендная доходность акций Chevron будет составлять 4,16% годовых — это все равно довольно много по нынешним меркам, когда мусорные облигации с годовой доходностью 2,8% годовых разлетаются как горячие пирожки.

Если получится именно так, то дивидендная доходность Chevron будет достаточно высокой на общем фоне — и с течением времени в акции Chevron набьются новые дивидендные инвесторы, что позволит накачать котировки до нужного нам уровня.

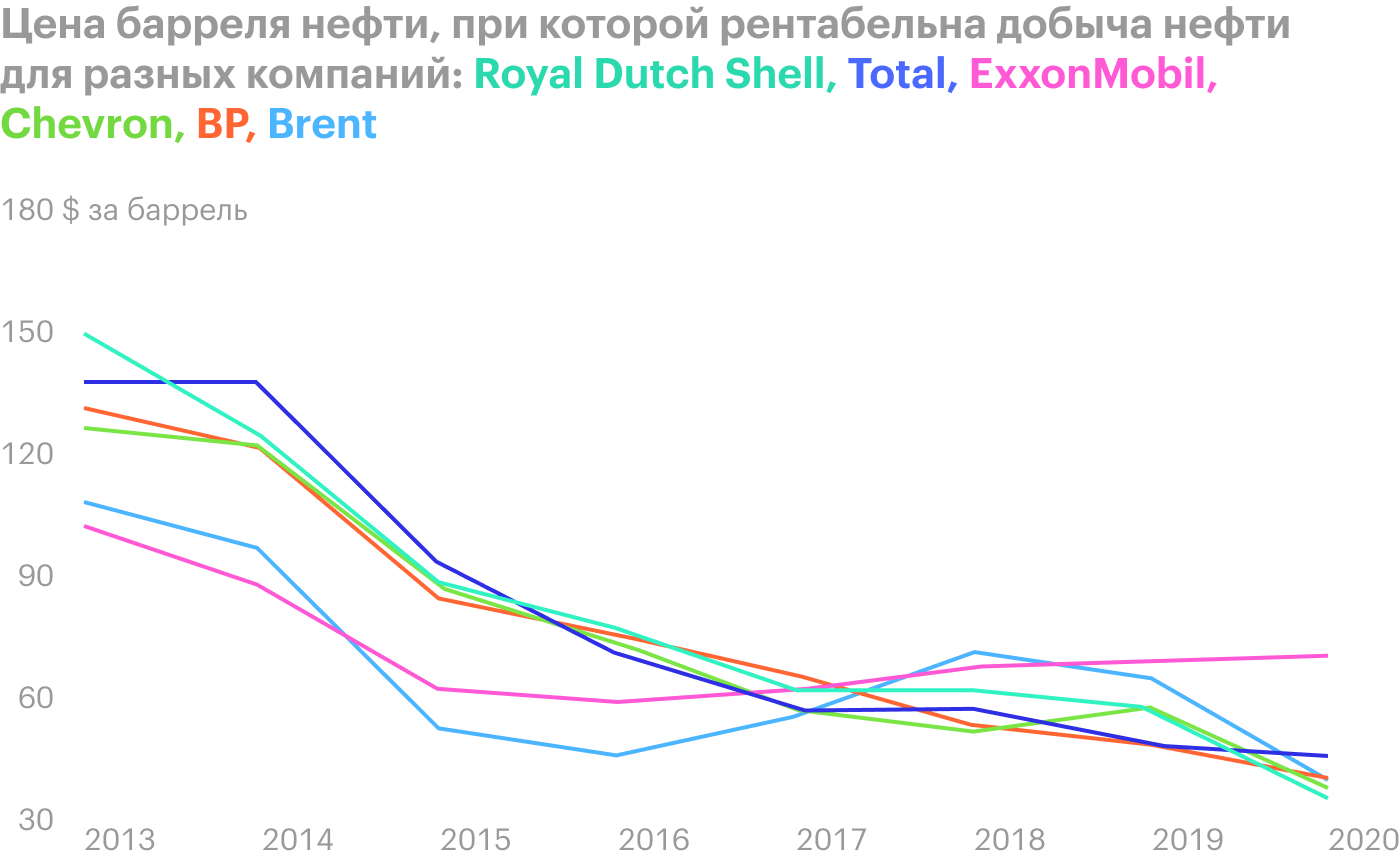

Получше конкурентов. Стоимость барреля нефти, при которой рентабельна добыча, у Chevron сильно ниже, чем у многих конкурентов. Это делает компанию довольно конкурентоспособной в условиях стабильно низких цен на нефть.

Chevron — это тот случай, когда аргумент «а у нас бизнес чуть менее плохой, чем у конкурентов» вполне себе работает: среди нефтегазовых компаний инвесторы будут искать наиболее дееспособные с экономической точки зрения — и Chevron здесь смотрится неплохо на общем фоне.

Что может помешать

Время решает все. Нам может сильно не повезти, если сначала акции упадут до целевой цены, мы их возьмем, а уже потом компания сократит дивиденды — и акции упадут еще ниже. Но может получиться и так, что компания вообще отменит дивиденды, — тогда восстановление акций до нужного нам уровня займет гораздо больше времени.

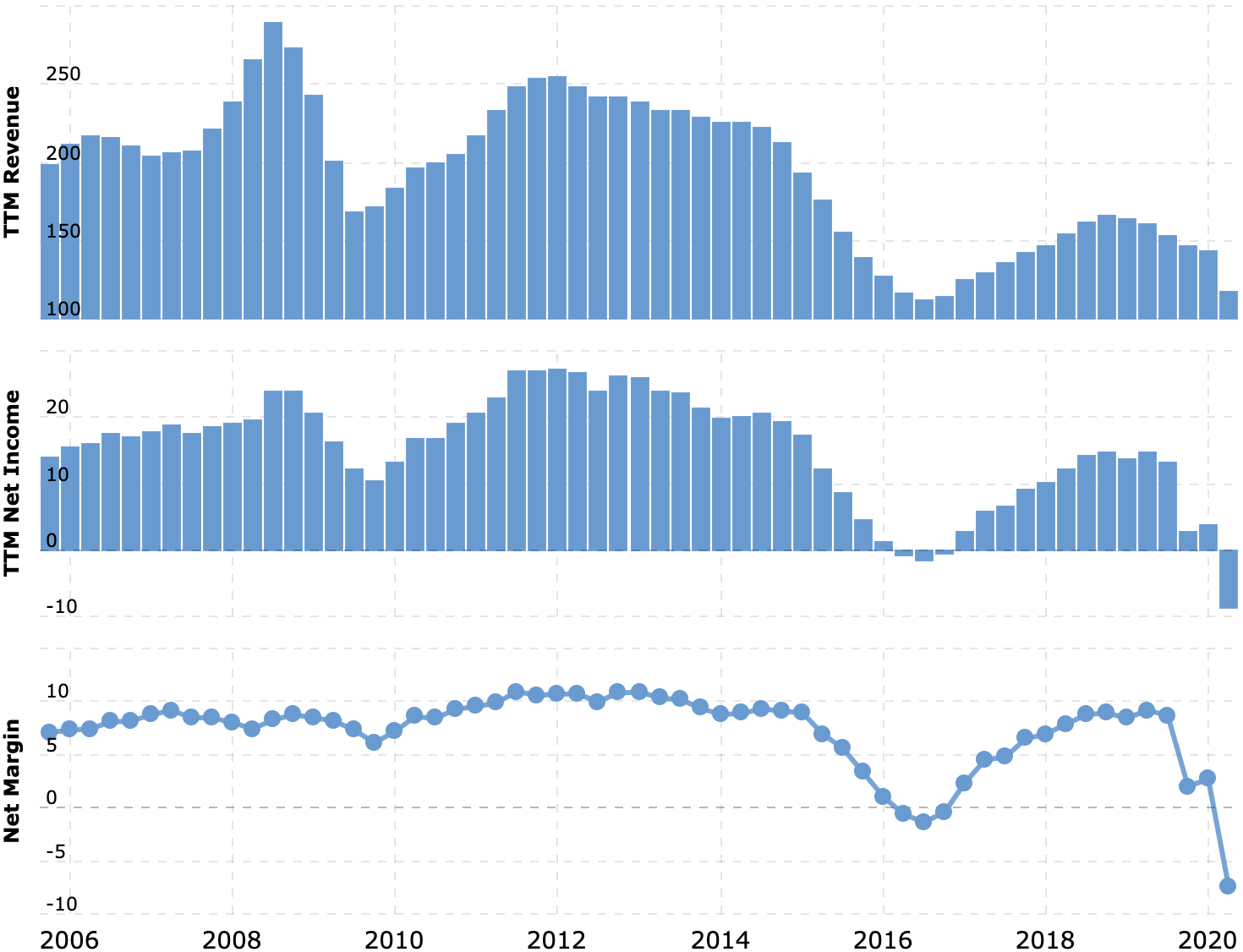

Нефтянка — это тоскливый бизнес. У Chevron уже долгие годы снижаются показатели выручки и прибыли. И компания в этом не виновата.

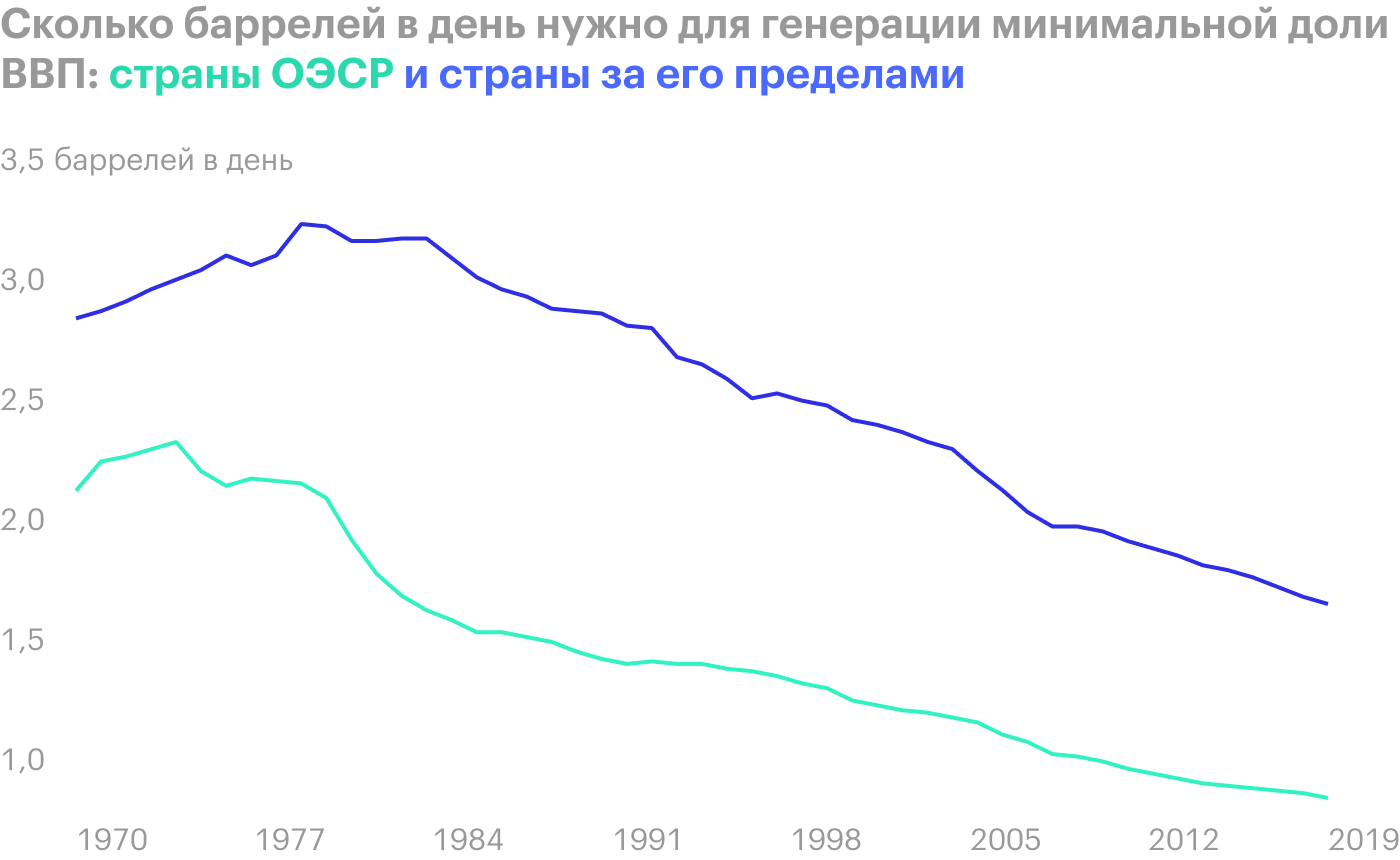

Просто мир уже получил всю нефть, которая ему может понадобиться: технологии энергоэффективности (в большей степени) и альтернативные источники энергии (в меньшей степени) привели к тому, что объем потребления энергоресурсов сильно снизился. В то же время добыча нефти и производство продуктов из нее — это ужасно конкурентный бизнес.

В этом плане надежды на то, что какая-нибудь война увеличит цены на сырье, совершенно несостоятельны: эскалация войны на Ближнем Востоке в 2014—2015 годах не только не увеличила цены на нефть, но и привела к их падению. Нефтедобытчики испугались нарушения поставок и увеличили добычу нефти так сильно, что итоговый результат с лихвой перекрыл потенциальный дефицит.

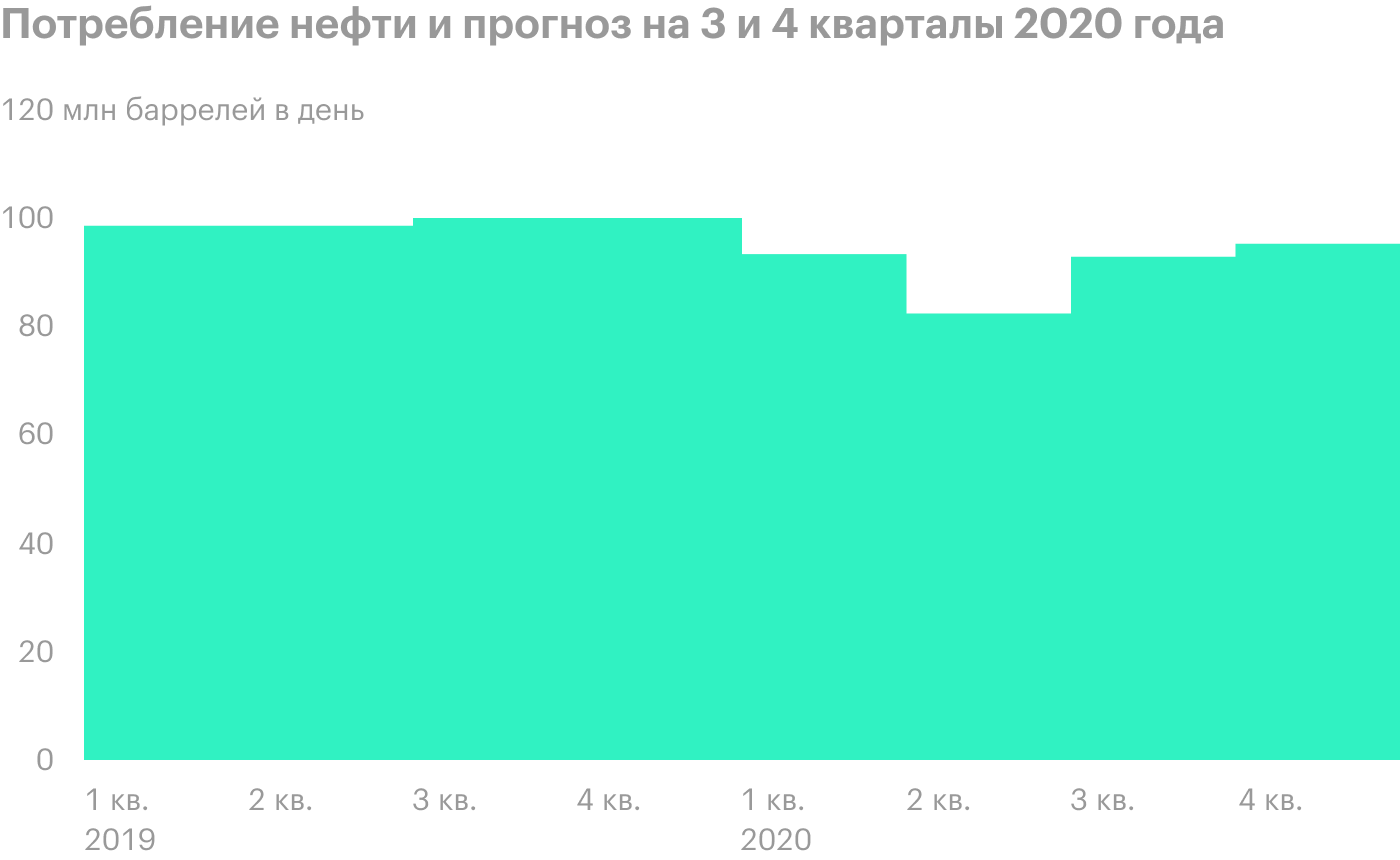

По факту мировое потребление нефти из-за коронавируса упало не так сильно, потому что полностью поставить на паузу экономику невозможно, — и в дальнейшем, согласно прогнозам BP, оно будет колебаться на докоронавирусном уровне, который, прямо скажем, был не очень велик. Повторюсь, конкуренция в секторе такая, что любое увеличение цен на нефть долго не продержится: все нефтедобывающие компании начнут добывать еще больше нефти и спрос быстро превысит предложение.

Поэтому в долгосрочном плане здесь ловить нечего — мы надеемся только на спекулятивный отскок акций после падения. Нефтегазовый рынок — это ожесточенная борьба между кучей компаний за кусок постепенно уменьшающегося пирога. Поэтому стать долгосрочным инвестором в этих акциях мне бы точно не хотелось.

Что в итоге

Ждем падения акций до 62 $, подбираем и затем ждем роста цены до 69 $. Я думаю, наплыв старых консервативных инвесторов в акции в ожидании отскока накачает котировки в течение нескольких месяцев, но будем готовы ждать 16 месяцев, так как может произойти всякое.

При этом идея достаточно спекулятивная, поэтому консервативным инвесторам здесь делать нечего. В этом есть определенная ирония, поскольку мы ожидаем, что акции будут накачивать как раз консервативные инвесторы, уверенные в том, что нефтянка — это хороший, стабильный бизнес.