Инвестидея: Dollar General, потому что вдруг полноценный кризис

Сегодня у нас идея на стыке спекуляций и инвестиций: взять акции магазина дешевых товаров Dollar General на фоне возможной рецессии в США.

Потенциал роста: до 15% годовых на протяжении нескольких лет.

Срок действия: 2—3 года.

Почему акции могут вырасти: в лихую годину потребители начинают считать каждую копеечку. Для них сети вроде DG — это хорошая возможность закупиться самым необходимым в условиях падающих доходов.

Как действуем: ждем рецессию, покупаем акции.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

Любим, ценим,

Инвестредакция

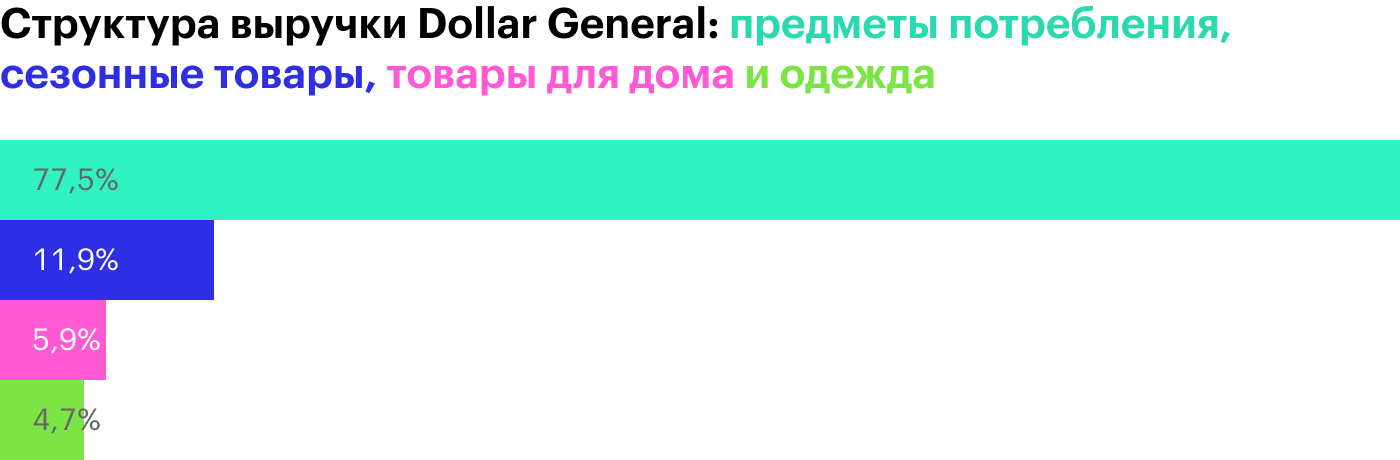

На чем компания зарабатывает

Dollar General продает товары всех видов, от игрушек и лампочек до одежды и шампуней, — примерно как Walmart. Ключевое отличие — это крайне низкие цены. Можно сказать, что Dollar General — это дешевый Walmart или что-то вроде магазинов Fix Price.

Компания все деньги зарабатывает в США. Значит, она в основном зависит от ситуации в американской экономике.

Аргументы в пользу компании

Это замечательный вариант на случай рецессии. Когда в США начнется экономический кризис, потребительская активность не остановится, но сильно изменится. Потребители начнут приспосабливаться к меняющимся обстоятельствам, сократят траты на баловство вроде Айфонов и сосредоточатся на товарах первой необходимости по выгодным ценам.

Дешевые магазины вроде Dollar General станут очень популярными, когда в Америке начнется экономический кризис.

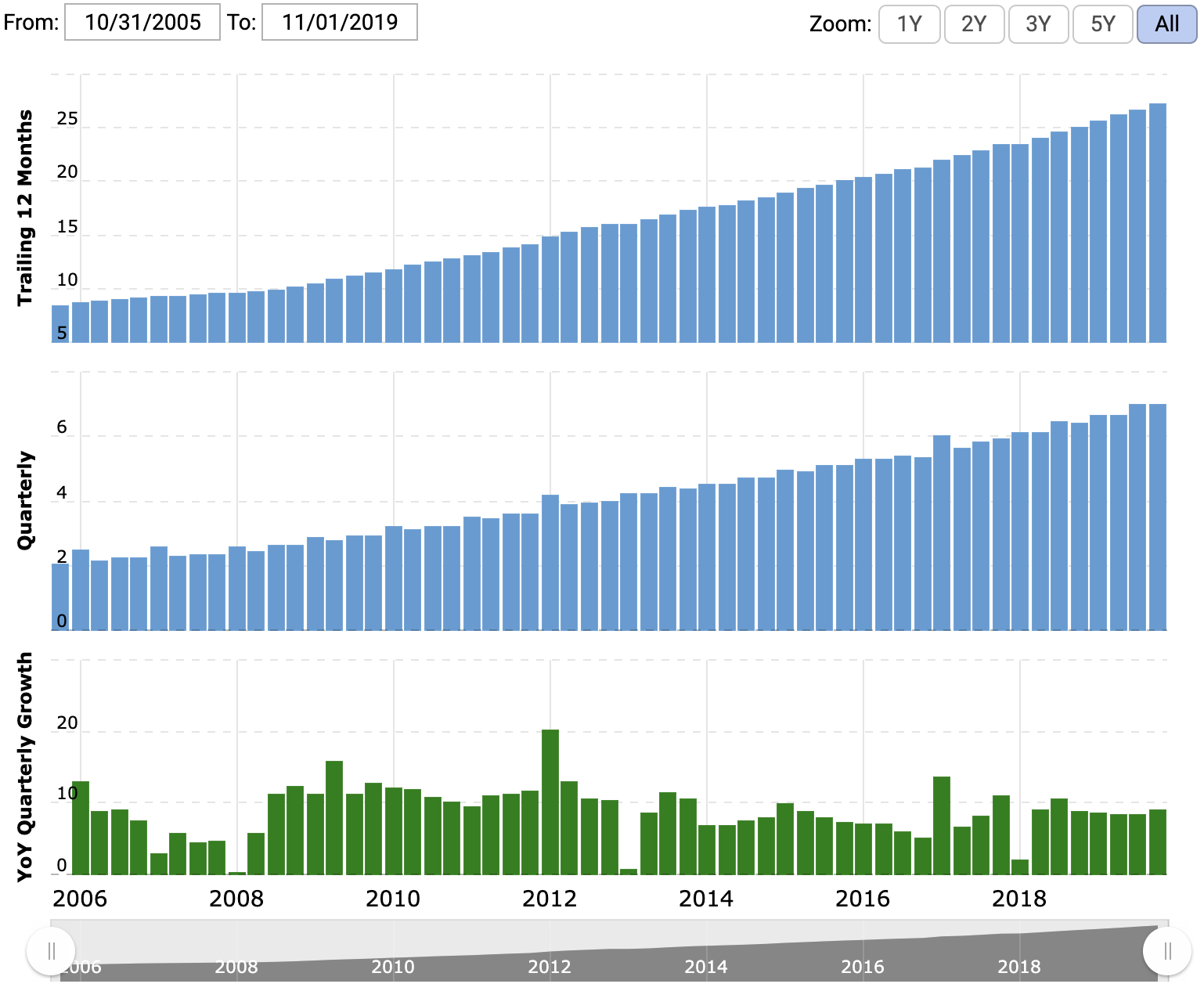

Высокая маржа. Хотя компания работает в максимально дешевом сегменте розницы, ее итоговая маржа составляет неплохие 6%. Компания умеет контролировать издержки.

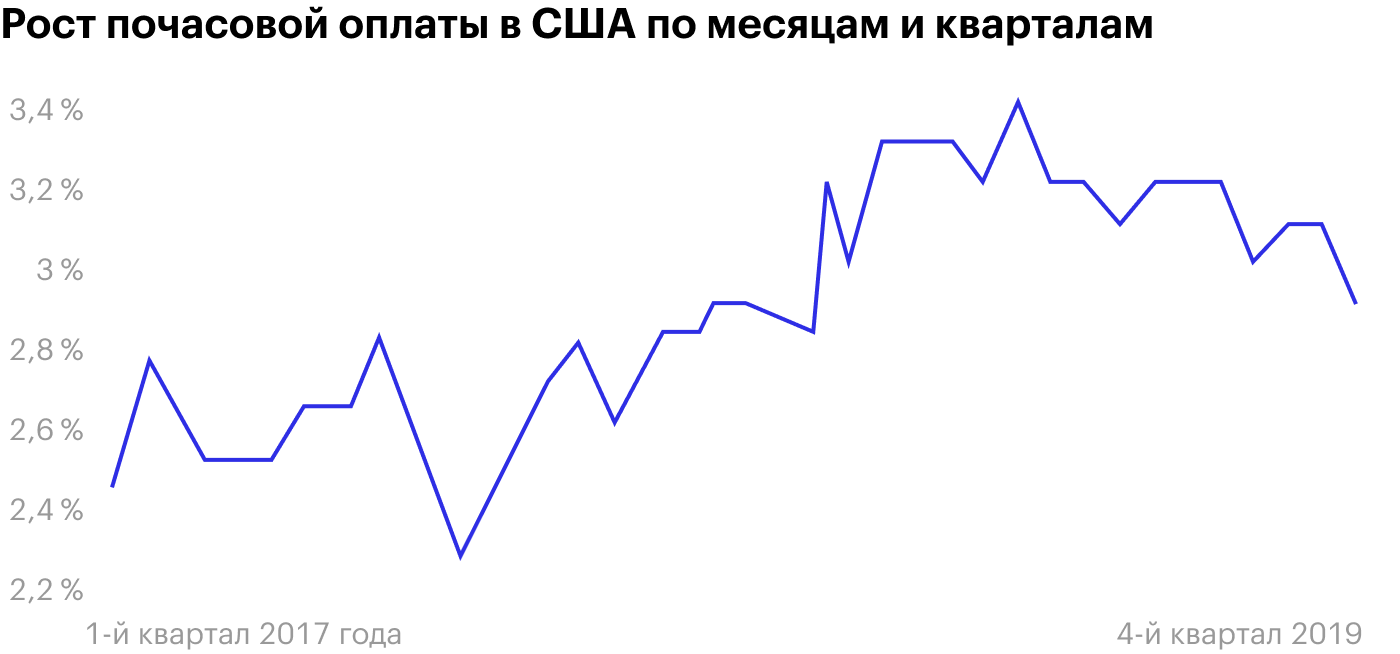

Позитивная для компании конъюнктура. Десятилетие восстановления после рецессии 2007—2009 годов отмечалось ничтожно малым ростом зарплат в США. Как пишет Bloomberg, в 2019 году реальные зарплаты, то есть с поправкой на инфляцию, выросли всего на 1%. И это было на фоне низкой безработицы и высоких темпов создания новых рабочих мест. Если это считается успешным годом, страшно подумать, как будет выглядеть плохой год.

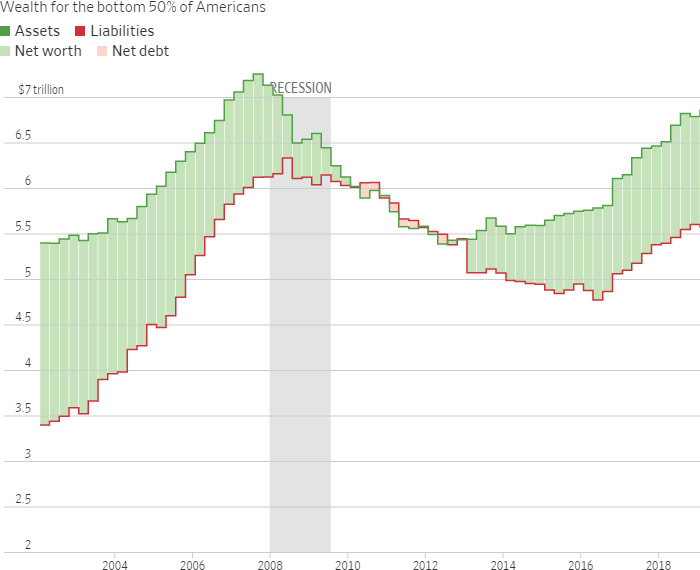

Экономический бум прошел мимо многих американцев. Только сейчас менее богатая половина жителей США восстановила капитал, потерянный больше 10 лет назад, в годы рецессии. Если учесть инфляцию, эти люди на 32% беднее, чем были в 2003 году. Неутешительный вывод: следующая рецессия окажется еще болезненнее, что сделает Dollar General популярным магазином.

К слову, у американского правительства осталось не так много рычагов для изменения экономической ситуации в лучшую сторону. Ставки по кредитам уже и так достаточно низкие, и их дальнейшее снижение вряд ли даст быстрый положительный эффект. Теоретически правительство может запустить некое переиздание «Нового курса» Рузвельта с масштабными вливаниями в экономику, но такие вещи трудно спрогнозировать.

Если посмотреть карту магазинов компании, можно увидеть, что огромную долю там занимают южные штаты, уровень богатства которых ниже, чем на севере. Их модель потребления становится все более популярной в США, что объясняет стабильный рост выручки Dollar General.

Что может помешать

Dollar General сам может стать жертвой рецессии. Согласно последнему финансовому отчету, компания может рассчитывать примерно на 379 млн долларов, при этом она должна 15,8 млрд долларов. Долг, на мой взгляд, слишком велик и способен похоронить компанию.

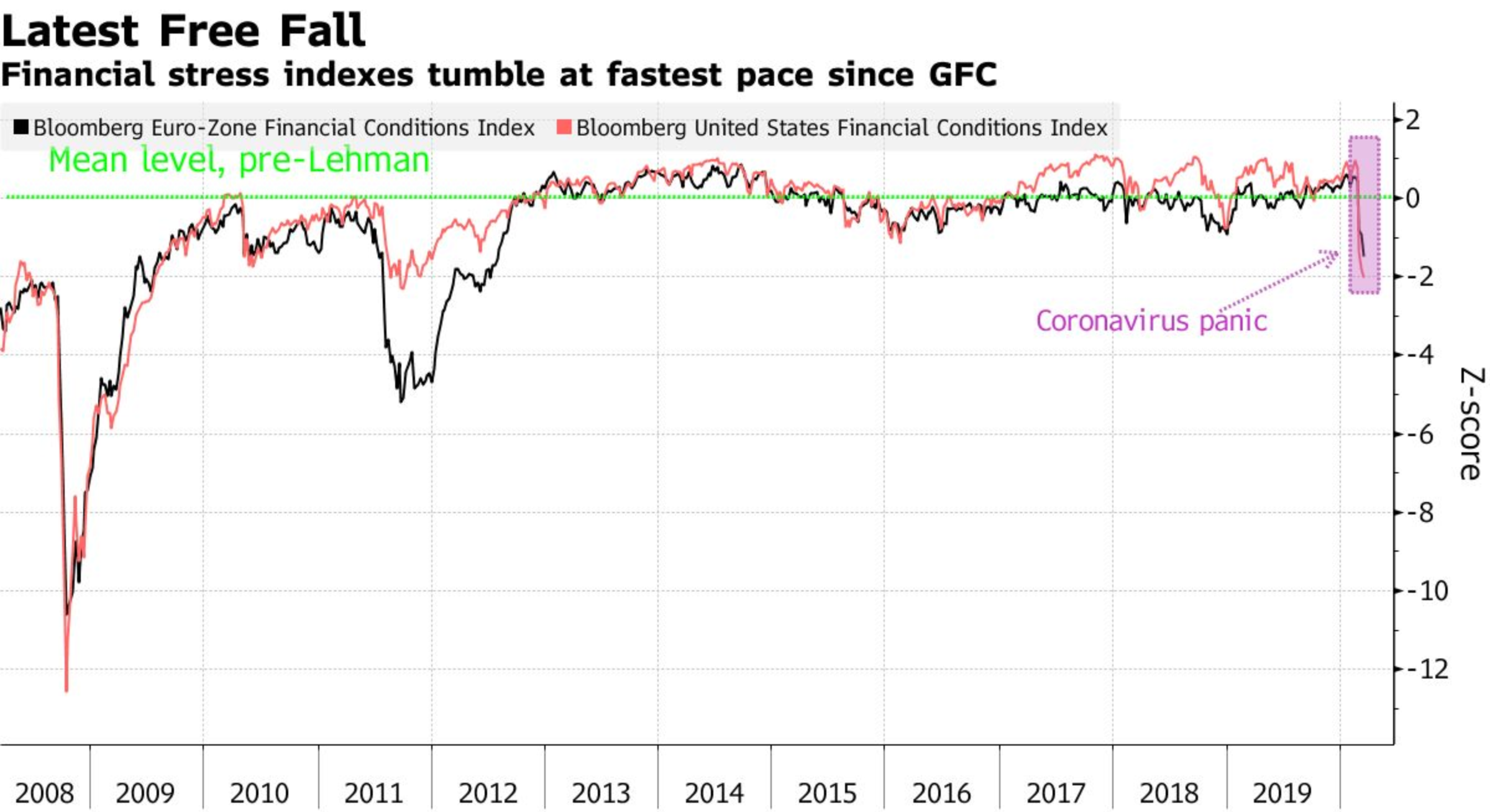

Да, ставки по кредитам сейчас низкие и в случае рецессии станут еще ниже. Но здесь кроется парадокс: паника из-за коронавируса ухудшила ситуацию на финансовых рынках, и в случае полноценной рецессии с растущей безработицей и сокращением ВВП компании будет сложно получить кредит. Значит, возможны проблемы с операционной деятельностью Dollar General.

Это неразрешимое противоречие. Рецессия может дать Dollar General дополнительную прибыль, а может и погубить компанию.

Что в итоге

Велико искушение взять акции прямо сейчас на очень долгий срок, лет двадцать, ввиду перспектив дальнейшего обнищания американских потребителей. Для таких долгосрочных вложений текущая цена акций 161 $ кажется приемлемой. Но лучше дождаться настоящей рецессии в США, потому что распродажа коснется всех эмитентов.

Проблема в том, что рецессию предсказать нельзя. То, что сейчас происходит на биржах, еще не означает, что рецессия вот-вот начнется. Кроме того, результаты из последнего отчета по созданным в США рабочим местам оказались в полтора раза лучше ожидаемых. Но, если рынки продолжит трясти, возможна череда банкротств, а они могут привести к рецессии.

Акции Dollar General следует взять через 5—6 месяцев после начала настоящей рецессии — когда в США начнутся масштабные увольнения, а производство товаров и объем рынка услуг заметно снизятся. Таким образом, это идея на случай экономического спада в США: Dollar General выгодны проблемы американских потребителей.