Инвестидея: Dynatrace, потому что ИИ

Сегодня у нас умеренно спекулятивная идея: взять акции производителя ПО Dynatrace (NYSE: DT), чтобы заработать на росте спроса на его услуги.

Потенциал роста и срок действия: 18% за 14 месяцев; 12% годовых в течение 15 лет.

Почему акции могут вырасти: бизнес компании показывает рост, а ее сектор перспективен.

Как действуем: берем сейчас по 46,72 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания производит программное обеспечение для мониторинга и оптимизации работы облачных ИТ-операций. Годовой отчет компании полон утомительных технических подробностей о том, как именно ПО работает, и там много слов о том, какую продвинутую технологию искусственного интеллекта использует платформа Dynatrace.

Если вам лень его читать, то можно посмотреть наглядную презентацию компании или видео на ее ютуб-канале. Клиенты Dynatrace — это ИТ-отделы компаний, работающих в самых разных отраслях: от банковского дела до розничной торговли.

Выручка компании состоит из трех сегментов.

Подписка — 89% выручки. Доходы компании с подписки клиентов на ее ПО. Валовая маржа сегмента — 85% от его выручки.

Услуги — 8% выручки. Услуги по оптимизации ПО для клиентов компании и обучению сотрудников на обслуживаемых предприятиях. Валовая маржа сегмента — 13% от его выручки.

Лицензирование — 3% выручки. Компания продает лицензии на использование ряда программ, разработанных ею очень давно и доступных для продления только тем, кто приобретал их до апреля 2018. Из-за практически нулевых усилий компании по продажам в этом сегменте его валовая маржа составляет 100% от выручки.

В географическом плане выручка компании распределяется следующим образом: 58% — Северная Америка, 55% всей выручки компании — это США, 28% — Европа, Ближний Восток и Африка, 11% — Азиатско-Тихоокеанский регион, 3% — Латинская Америка.

Аргументы в пользу компании

Классный, перспективный бизнес. Компания работает в перспективном облачном направлении. Про облака у нас уже была куча идей: ServiceNow, Zscaler, Cloudera и Appian. Сектор этот переживает бурный рост благодаря резкому скачку нагрузки на интернет-мощности из-за пандемии, но и без пандемии он бы рос.

Dynatrace на общем фоне выделяется прибыльностью. Конечно, текущий P / E 138 великоват. Но значительная доля технологических компаний вообще убыточна, а если кто-то из них и показал квартальную прибыль недавно, то если экстраполировать ее на будущее, то там P / E будет исчисляться в тысячах. Так что Dynatrace стоит не так дорого, если сравнивать с ее конкурентами, — вспомним ту же Datadog с ее P / E под 9000.

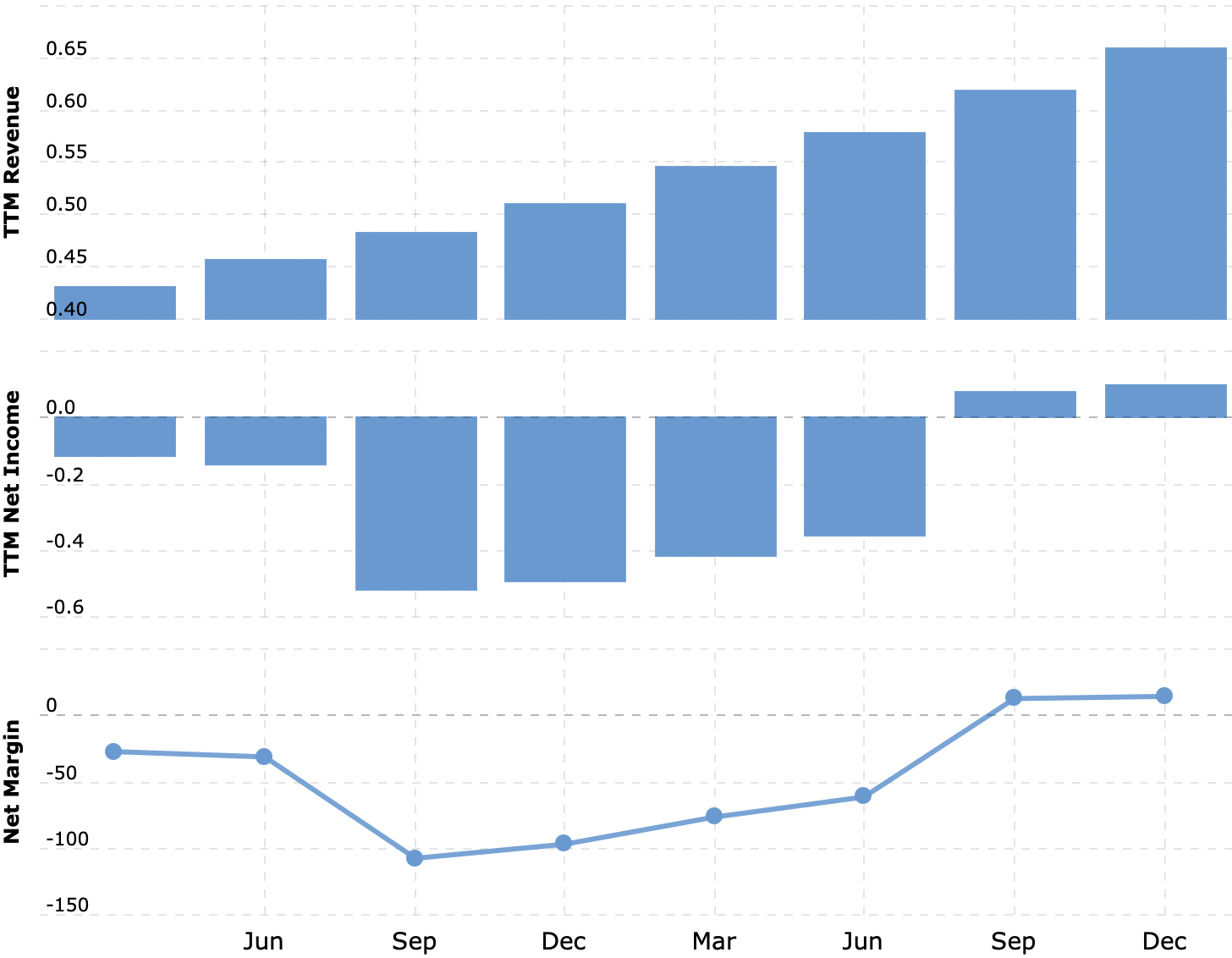

А еще Dynatrace очень много говорит про ИИ и тому подобное — поэтому наверняка ей должно перепасть внимание от падких на все «сложное и высокотехнологичное» инвесторов. Так что, несмотря на высокую цену, акции компании должны пользоваться большой популярностью на бирже. Тем более что финансовые показатели Dynatrace показывают отличные темпы роста.

Что может помешать

Есть вопросы по оценке. Компания оценивает размеры своего рынка в районе 50 млрд долларов выручки в год. Ее доля рынка составляет 1,32%, притом что капитализация компании в 13,2 млрд долларов — это больше четверти рынка. Понятно, что рынок этот будет расти, но все-таки компания стоит дороговато — и акции поэтому будет трясти.

Конкуренты. Множество компаний предлагают аналогичные решения — среди них такие крупные предприятия, как Cisco, Broadcom, New Relic, Datadog и Akamai. Вряд ли соперничество с ними обрушит доходы компании: Dynatrace уже прибыльная, значит, ее менеджмент умеет работать в сложившихся условиях.

Но следует опасаться, что компания решит потратиться на приобретение разных дорогущих убыточных айтишных компаний, чтобы застолбить за собой долю рынка покрупнее. А от таких новостей акции Dynatrace могут упасть, ведь у компании большие долги: согласно последнему отчету, сумма ее задолженностей составляет 1,106 млрд долларов, из которых в течение года нужно погасить 550,3 млн долларов. А в ее распоряжении около 500 млн долларов.

Могут (не) купить. В абсолютных цифрах компания стоит не очень дорого, и, учитывая ее прибыльность, ее вполне мог бы купить кто-то из упомянутых выше крупных конкурентов. Но тут есть один тонкий момент. Контрольный пакет акций компании принадлежит частному фонду Thoma Bravo, и, согласно уставу компании, этот фонд имеет право блокировать любые инициативы по покупке. Так что если Dynatrace поступит интересное предложение, то компанию могут и не продать.

Что в итоге

Можно взять акции сейчас по 46,72 $, а дальше есть 2 варианта действий:

- дождаться, когда они вернутся к историческому максимуму в 55 $, достигнутому в феврале 2021, и продать. Я думаю, что комбинация объективного улучшения бизнес-параметров компании и шумихи вокруг ИИ в инвесторском сообществе позволит накачать акции компании до нужного нам уровня за следующие 14 месяцев;

- держать акции в горе и радости следующие 15 лет, ожидая более значительного роста. На мой взгляд, компания обладает хорошим потенциалом в этом отношении. В конце концов, это уже не убыточный стартап.