Инвестидея: Datadog, потому что данные — это золото

Сегодня у нас спекулятивная идея: подкараулить акции платформы для сбора и анализа данных Datadog на падении и заработать на их отскоке.

Потенциал роста: до 33% в абсолюте.

Срок действия: до 12 месяцев.

Почему акции могут вырасти: сначала они упадут — они слишком дороги даже по меркам сферы ИТ. А потом их накачают розничные инвесторы.

Как действуем: ждем падения акций до 45 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Не на своих основных операциях, это точно — дальше расскажем почему. А вообще, это облачная платформа для ИТ-специалистов и предприятий для сбора и анализа данных в самом широком смысле слова — от работы с пользовательскими данными до мониторинга инфраструктуры. Особой конкретики, анализа сегментов и прочей полезной информации в годовом отчете компании, к сожалению, нет.

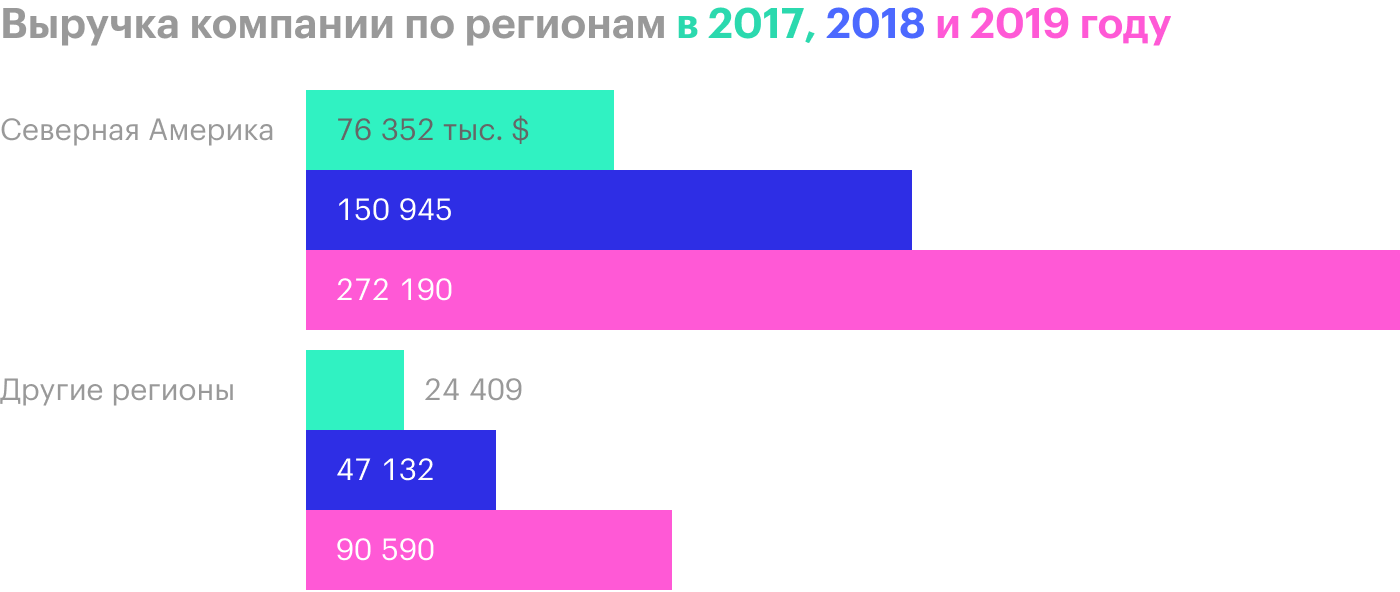

Большую часть выручки компания делает в Северной Америке, при этом не указано, сколько точно приходится на США. Остальное — в других неназванных странах, ни одна из которых не дает по отдельности больше 10% выручки.

Почему акции должны подешеветь

У Datadog P / E на данный момент равен 8753. То есть инвесторы дают компании такую щедрую оценку, что с нынешней ценой акции будут окупаться дольше, чем, согласно версии схоластов, существует мир. Сменится несколько римских империй, десяток китайских и фараоновских династий, а компания все еще будет окупаться. Возможно, ее бизнес так крут, что скоро оправдает такую цену?

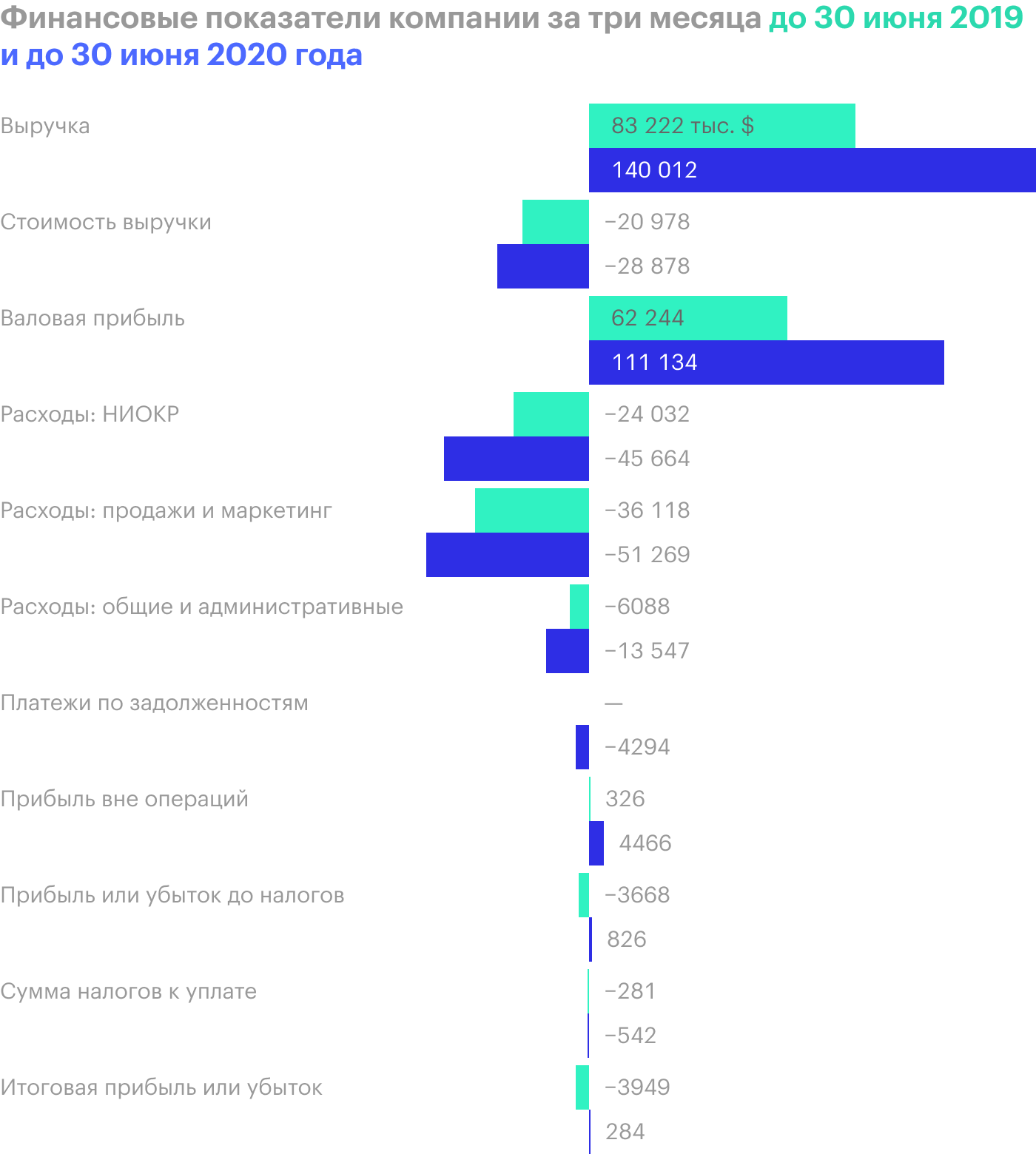

Если посмотреть последний квартальный отчет компании, то окажется, что нет: бизнес компании совсем не оправдывает такую цену. Основной ее бизнес дает меньше денег, чем нецелевые операции: главным образом получение денег с продажи новых акций и проценты по вкладам.

В том же отчете указано, что доходы от финансовых операций — выпуск облигаций и эмиссия новых акций — в сумме дают компании в 13 (!) раз больше денег, чем основная деятельность. Если бы не финансовая активность Datadog, она была бы глубоко убыточной: ее платежи по задолженностям с лихвой перекрывали бы весь ее скромный доход. Но, по счастью, у Datadog есть примерно 206,2 млн долларов на счетах и ценных бумаг на 1,259 млрд долларов, что позволяет ей держаться на плаву. Еще Datadog занимается эмиссией новых акций.

Учитывая это, а также ничем не обоснованный рост рынка в этом полугодии до исторических максимумов, акции компании должны упасть в ходе общерыночной коррекции. Вообще, с такой дикой ценой они могли бы упасть раз в 50 и все равно оставаться довольно дорогими.

Целевую цену тут можно назвать только на глазок, потому что справедливая цена для таких акций будет раз так в 100 меньше нынешней. Но с учетом некоторых обстоятельств — популярность сектора и сам факт отсутствия убыточности — пускай будет цена 45 $. Почему столько? 45 $ — это психологически важная граница: эта цена сильно выше той, по которой акции продавались с начала IPO, и в такой стоимости заложено признание того, что компания действительно показала хорошие темпы роста выручки и даже вышла на прибыль. А с 45 $ мы можем надеяться на хороший отскок.

Аргументы в пользу компании

Бизнес не лишен смысла. Как уже говорилось выше, Datadog выгодно отличается от многих других стартапов отсутствием убытков. Конечно, это в большей степени заслуга финансовых активов компании, а не ее целевого бизнеса, но у большинства стартапов и этого нет. Это одна из причин, по которым инвесторы будут брать акции Datadog после падения.

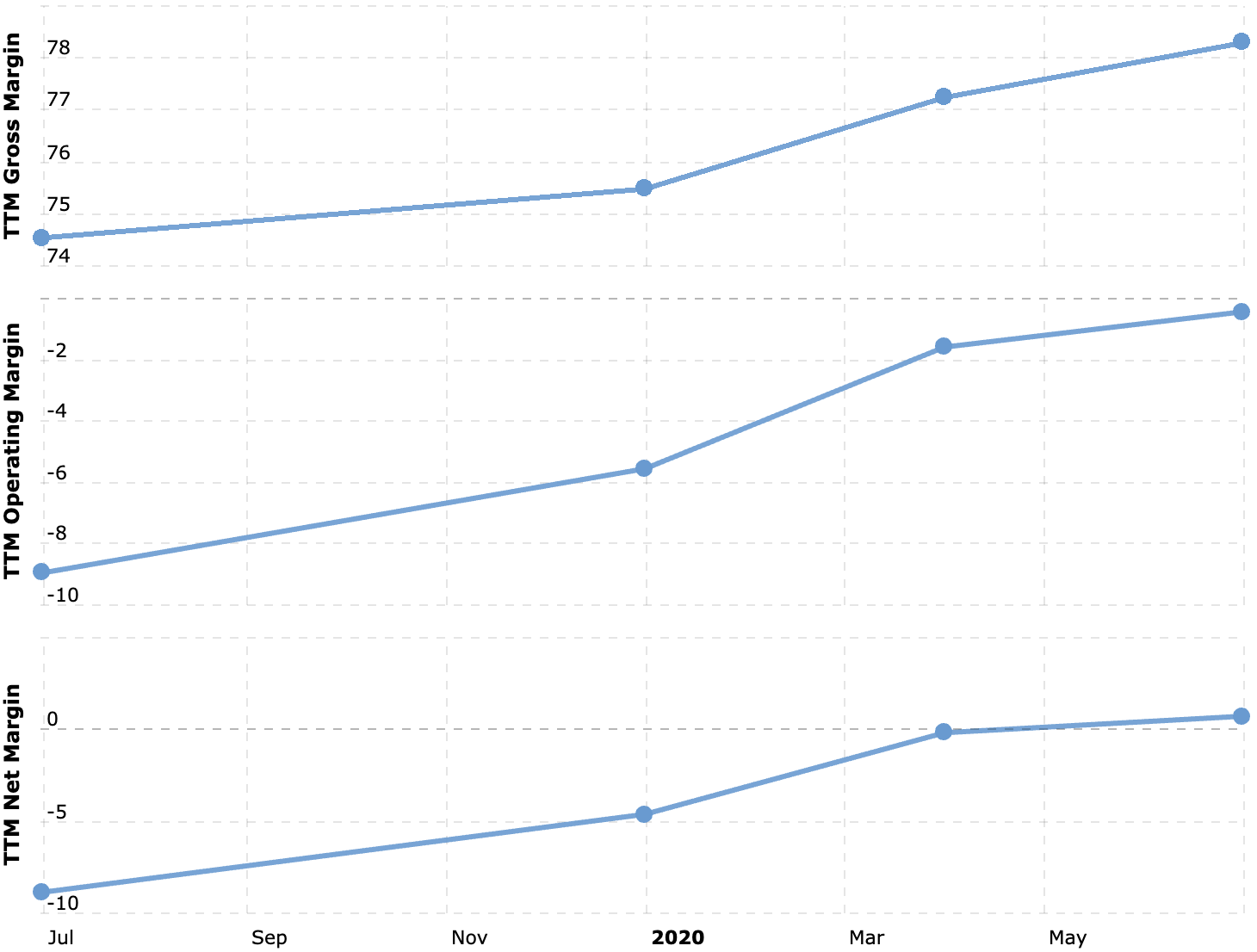

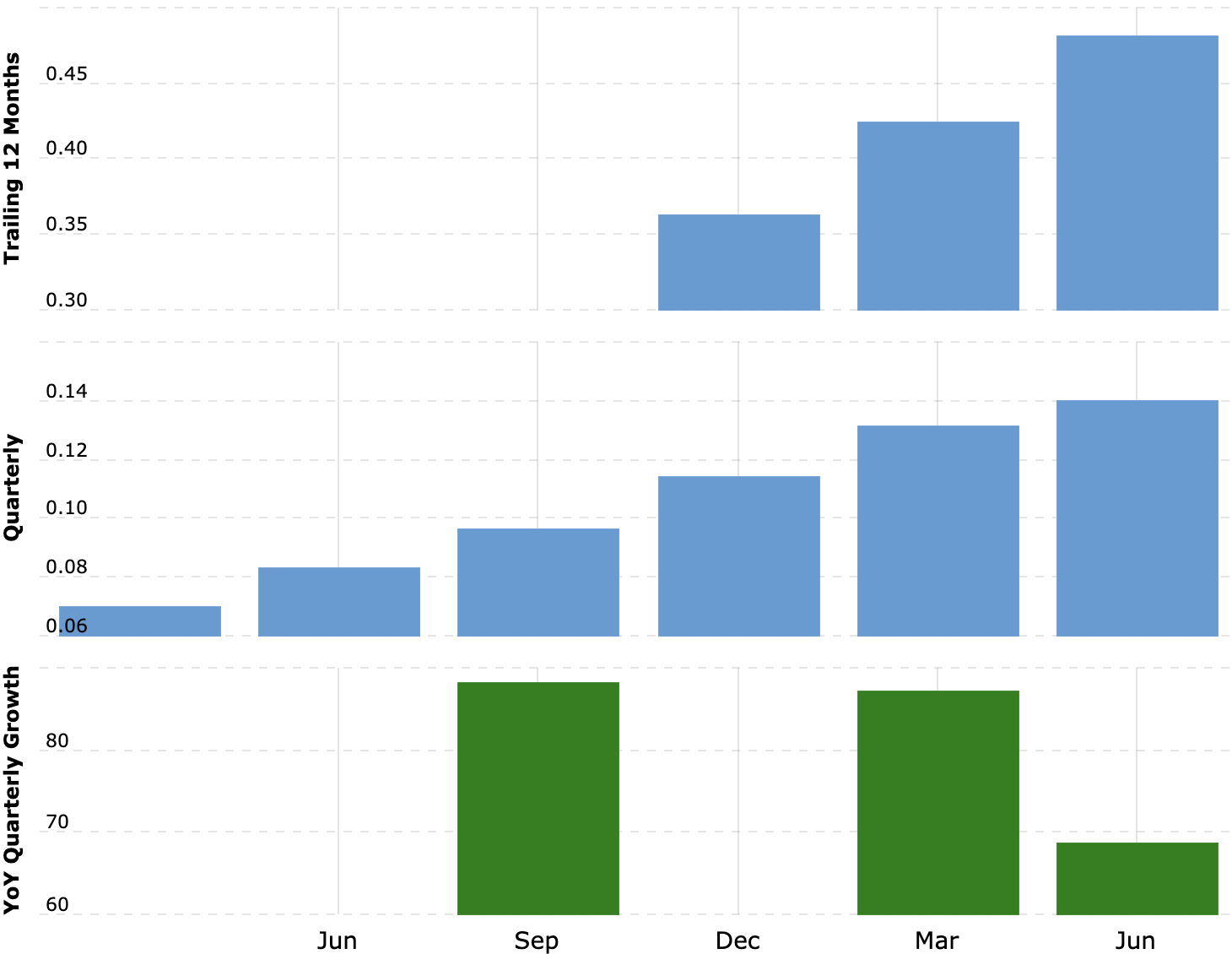

Сектор перспективен. У нас было уже очень много статей по облачному сектору, например о Microsoft, и в них мы много говорили о том, как этот сектор растет. Здесь повторяться не будем — просто будем учитывать этот фактор. И темпы роста выручки у компании это подтверждают: она обеспечена работой на годы вперед.

Компанию могут купить — но это не точно. Облачные вычисления дают все больший процент прибыли Microsoft, Amazon и другим крупным компаниям, что приводит к росту конкуренции между ними. Если Datadog купить и кардинально оптимизировать — закрыть весь отдел продаж и уволить большую часть менеджмента, сосредоточившись на продукте, который будет продаваться уже существующим отделом продаж, — то это будет не самое бесполезное приобретение. Вообще, с предложением о покупке может прийти любая компания, но, как мне кажется, наиболее вероятным покупателем будет Amazon. Вот почему:

- Эта компания очень зависима от развития своего облачного бизнеса: согласно ее отчетности, он дает небольшую часть выручки, но большую часть прибыли.

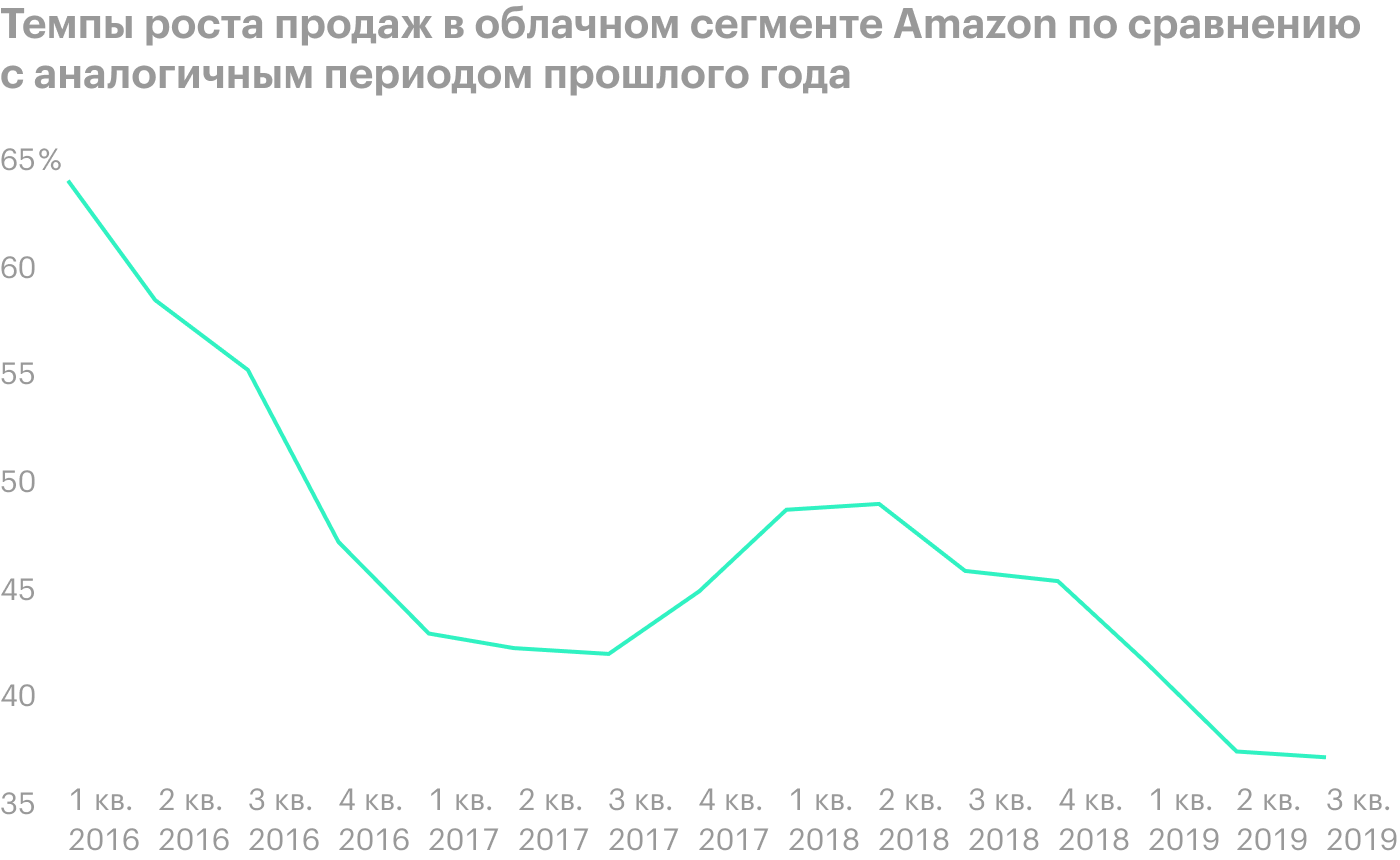

- Хотя Amazon занимает половину рынка облачных вычислений, конкуренты наступают компании на пятки: темпы роста бизнеса Amazon в этом сегменте уже падают.

Поэтому мне кажется очень вероятной ситуация, когда Amazon купит Datadog для развития своего облачного бизнеса. Ну либо Amazon — или другая крупная компания — может объявить о начале стратегического партнерства с Datadog в каком-нибудь важном проекте, от чего акции улетят ввысь.

Даже если компанию никто не будет покупать, в интересах руководства Datadog пустить такие слухи, чтобы накачать котировки компании и продать еще акций по хорошей цене для финансирования основного бизнеса. Это, конечно, нелегально, но история показывает, что в таких случаях можно уйти безнаказанным: Илону Маску за подобные манипуляции рынком только пальцем погрозили.

В любом случае падение стоимости акций компании сделает ее более привлекательной для покупки: сейчас ее капитализация составляет 25,41 млрд долларов.

Розничные инвесторы накачают акции. Как и в случае с Tesla, инвесторы уже накачали Datadog до безумной цены благодаря смутным обещаниям «перспектив» бизнеса: «Бахнем! Обязательно бахнем! Но потом…» А после падения акций у Datadog уже будет готовая аудитория, которая поднимет их в расчете на эти самые перспективы.

Что может помешать

Бизнес от этого краше не стал. Компания по-прежнему балансирует на грани убыточности. Весь ее реальный заработок идет от эмиссии акций и процентов с вкладов. Первый ресурс небезграничен: новые акции размывают стоимость уже существующих и до бесконечности их выпускать нельзя.

Что касается получения процентов с вкладов, то с низкими ставками ФРС не стоит рассчитывать на существенное увеличение доходов. Конечно, компания может рискнуть с более прибыльными вложениями, но результат тут не гарантирован. А так Datadog — это не очень прибыльный бизнес с небольшой маржой, большую часть которой дает не основной бизнес. Весь рост тут основан на высоких темпах увеличения выручки и еще более высоких ожиданиях инвесторов. Если начнутся сбои в плане темпов роста, то акции улетят в бездну и, возможно, не вернутся оттуда никогда.

Что в итоге

Ждем падения акций до 45 $, покупаем, ждем роста до 60 $ и продаем. 60 $ — это сильно меньше, чем сейчас, поэтому я считаю, что с учетом текущих тенденций такой рост будет вполне оправдан в течение 12 месяцев после падения. Но идея суперспекулятивная: даже после падения акций они будут еще достаточно дорогими, поэтому трясти их будет в любом случае. И если настроение у инвесторов изменится и сверхдорогие акции будут не в чести, то они могут упасть еще сильнее: не забывайте об ущербности основного бизнеса компании.