Инвестидея: EnerSys, потому что все очень просто

Сегодня у нас умеренно спекулятивная идея с консервативным налетом: взять акции промышленного бизнеса EnerSys (NYSE: ENS), дабы заработать на промышленном подъеме в США.

Потенциал роста и срок действия: 12% за 14 месяцев; 25% за 2 года.

Почему акции могут вырасти: в США промышленный подъем.

Как действуем: берем акции сейчас по 78,64 $.

При создании материала использовались источники, недоступные пользователям из РФ.

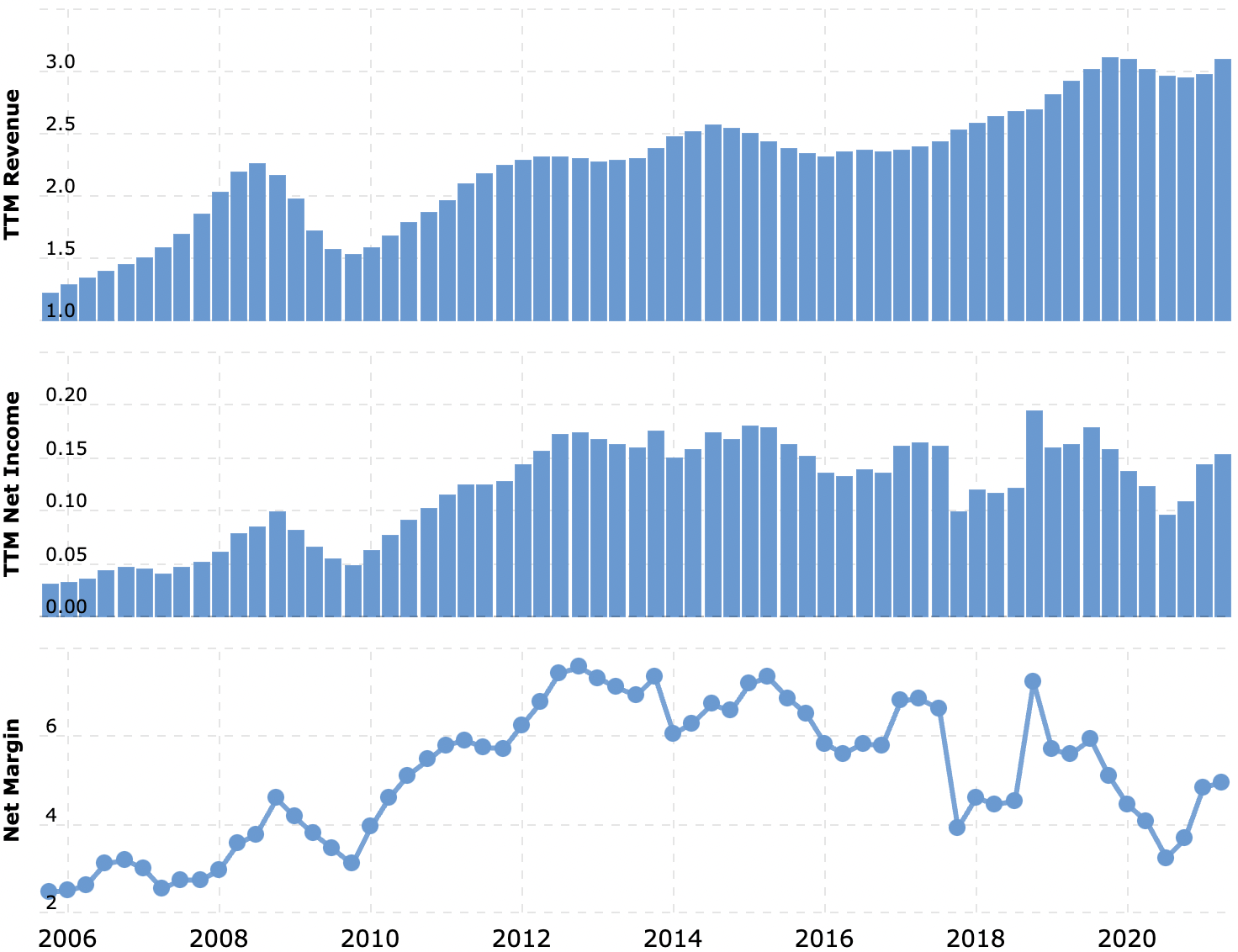

На чем компания зарабатывает

Компания занимается производством решений в области хранения и распределения энергии. Согласно годовому отчету, выручка распределяется так:

- Энергетические системы — 46,3%. Системы питания и решения в этой сфере — в основном для промышленных клиентов, но также для телекомов и энергетики. Операционная маржа сегмента — 4,9% от его выручки.

- Двигательная сила — 39,1%. Решения для питания автопогрузчиков, рельсового транспорта, а также для оборудования для добычи полезных ископаемых.

- Операционная маржа сегмента — 12,3% от его выручки.

- Специальные решения — 14,6%. Это решения для включения техники и освещения в таких отраслях, как оборона, авиакосмическая отрасль, медицина, охрана и прочие.

Операционная маржа сегмента — 10,6% от его выручки.

Географически выручка компании делится так: 59,8% — США, 40,2% — другие, неназванные страны, ни одна из которых не дает больше 10% всей выручки компании.

Аргументы в пользу компании

Есть куда и зачем расти. Выражаясь словами Уильяма Блейка, сатанинские мельницы американской экономики продолжают вращаться — и делают они это в правильном направлении. Промышленная часть бизнеса EnerSys будет расти, пока американский реальный сектор показывает рост, а он показывает рост, вопреки проблемам с логистикой и недостатком работников и сырья.

С автопогрузчиками EnerSys тоже улыбается удача: от компаний по всему миру, но особенно в США, стоит ожидать роста вложений в складские мощности. В долгосрочной перспективе ожидается рост вложений американского корпоративного сектора в обновление фабрик и государства или частного сектора в обновление инфраструктуры США — это тоже на руку компании.

Стоит нормально. P / S у компании 1,11 — это очень мало. P / E у нее 22,5 — не очень мало, но и не много. Компания занимает примерно треть от своего рынка — и стоит примерно как треть от него. Так что назвать ее переоцененной не получается никак. А если учесть, что благодаря инвестициям компании в развитие бизнеса ее рынок скоро увеличится в полтора раза — до 16 млрд долларов, то можно ожидать роста ее финансовых показателей и котировок.

Почему бы и не купить. Учитывая все вышесказанное, EnerSys вполне могут купить. Капитализация у нее всего лишь 3,36 млрд долларов, так что ее вполне могут включить в состав какого-нибудь крупного конгломерата.

Что может помешать

Стандартные боли. Как и весь промышленный сектор, EnerSys будет страдать от дефицита материалов, роста стоимости рабочей силы и проблем с логистикой. Велика вероятность, что рост выручки в отчетности будет нивелирован ростом расходов. Или что у EnerSys сильно вырастет объем неисполненных заказов. Также следует учитывать перманентные риски нового карантина, который испортит компании отчетность минимум на один-два квартала.

Бухгалтерия. Компания платит 0,7 $ дивидендов на акцию в год — примерно 0,88% годовых. На это у нее уходит примерно 30 млн долларов в год — или 20% от ее прибыли за минувшие 12 месяцев. Вероятность урезания выплат мне представляется очень низкой — как и вероятность сильного падения акций от такого урезания, вряд ли это может спровоцировать массовый исход инвесторов, любят они компанию не за это.

Другое дело, что у компании очень высокий уровень задолженностей: 1,905 млрд, из которых 604,7 млн нужно погасить в течение года. Денег в распоряжении компании хватает на закрытие всех срочных долгов и выплату дивидендов: 406,23 млн на счетах и 580,96 млн задолженностей контрагентов.

Но стоит помнить о том, что у EnerSys, как и у многих промышленных предприятий, большие потребности в инвестициях в обновление основных фондов, — поэтому вряд ли долг EnerSys в ближайшие годы уменьшится. Может быть, компания продолжит тратиться на расширение и долг увеличится. Большой долг в эпоху более дорогих кредитов будет отпугивать часть инвесторов.

Что в итоге

Берем акции сейчас по 78,64 $, а дальше есть два варианта действий:

- ждем, когда акции будут стоить 88,1 $, что гораздо меньше, чем за них просили еще в августе этого года. Думаю, этого уровня мы достигнем за следующие 14 месяцев;

- ждем, пока акции достигнут августовского уровня 99 $. Скорее всего, это произойдет за 2 года.