Инвестидея: Everbridge, потому что кто не понял, тот поймет

Сегодня у нас крайне спекулятивная идея: взять сервис отправки уведомлений и кризисного управления Everbridge (NASDAQ: EVBG) и заработать на спекулятивном росте этих акций и возможной покупке компании.

Потенциал роста и срок действия: 20% за 20 месяцев; 10% годовых в течение 10 лет.

Почему акции могут вырасти: компания работает в перспективном секторе.

Как действуем: берем сейчас по 153,92 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания делает прибыль на программном обеспечении для рассылки уведомлений и мониторинга кризисных ситуаций. Согласно отчету, у Everbridge есть программы для выполнения следующих функций:

- Массовая рассылка уведомлений.

- Отслеживание адресата.

- Оптимизация бизнес-коммуникаций в условиях форс-мажоров.

- Коммуникация ИТ-специалистов в кризисных условиях.

- Командный центр с визуализацией данных: компания помогает отслеживать и фиксировать угрозы для сотрудников и физических активов компании.

- Массовое оповещение населения через электронные средства связи.

- Подключение населения к электронным ресурсам критически важных госучреждений для получения актуальной информации.

- Аналитика рисков и инцидентов.

- Кризисное управление — специальное приложение для управления процессом восстановления операций компании и ликвидации угроз.

- Защищенное соединение для обмена конфиденциальной информацией, подходит для разных типов организаций, но активно используется в целях телемедицины.

К сожалению, в отчете нет информации о разбитии выручки по типам программ и приложений. Подписка дает компании 89% выручки, 8,55% — установка и оптимизация ПО, обучение и консультирование персонала. Продажи пожизненных лицензий на использование программного обеспечения компании дают 2,45% выручки.

Структура выручки компании выглядит так: клиенты из корпоративного сектора — 59%, правительство — 29%, здравоохранение — 12%.

Основную выручку — 78,17% — компания делает в США, остальное — в других, неназванных странах. Ни одна из стран, кроме США, не дает больше 5% от выручки.

Аргументы в пользу компании

Перспективный сектор. Everbridge делает ПО для борьбы с форс-мажорами — а весь 2020 год стал одним большим форс-мажором с точки зрения логистики для многих компаний.

По следам коронакризисной истории McKinsey выпустили довольно интересный доклад Risk, resilience, and rebalancing in global value chains, где расписали, какие проблемы могут ожидать бизнес в будущем:

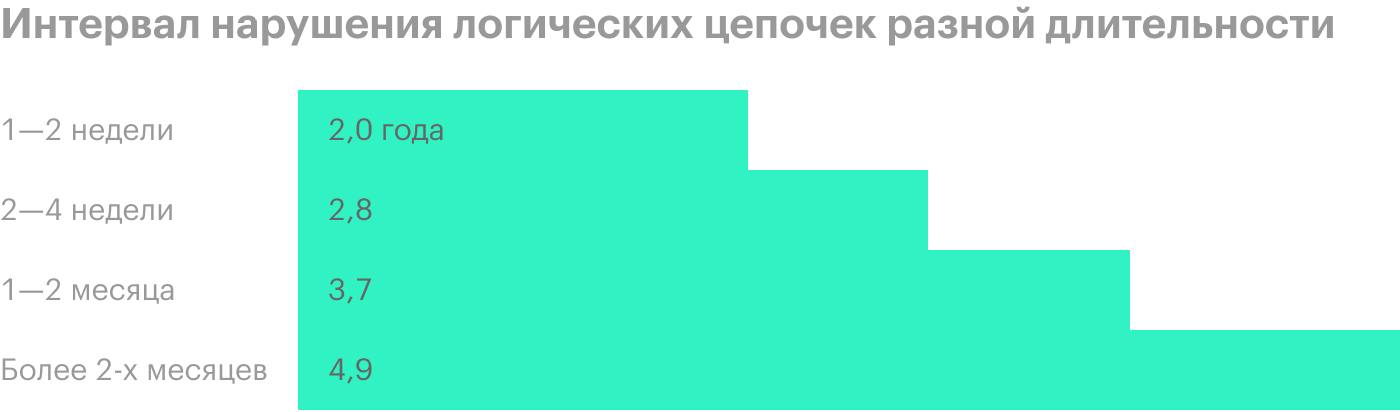

- Нарушения логистических цепочек длиной в 1—2 недели происходят раз в 2 года, а нарушения сроком больше 2 месяцев могут происходить примерно раз в 5 лет.

- Нарушения логистики могут стоить компании 42% ее EBITDA за год раз в 10 лет.

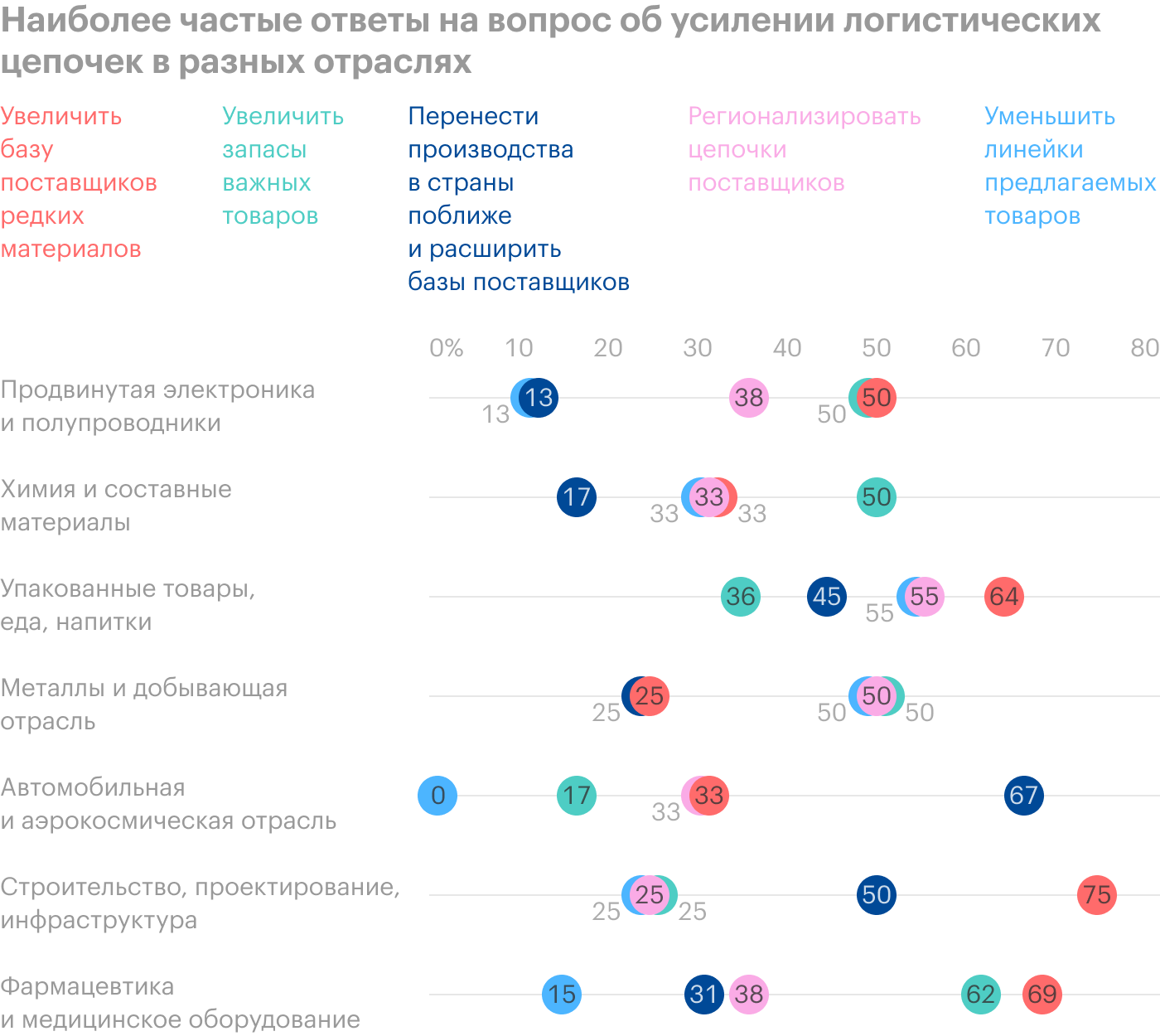

- 44% руководителей предприятий планируют инвестировать в усиление логистических цепочек даже в ущерб краткосрочной выгоде; 93% руководителей логистических отделов планируют принять меры в этом направлении.

- От 16 до 26% мирового экспорта может быть переведено в другие страны для защиты логистических цепочек.

Все эти меры должны привести к увеличению спроса на продукты Everbridge. Даже если не будет новых катастроф, компании начнут превентивно переносить производство, что будет требовать большого напряжения сил и траты ресурсов на координацию этих процессов. И здесь Everbridge найдется место.

Компанию могут купить. Everbridge вполне может купить кто-то крупнее.

Ее ПО позволяет решать вопросы жизни и смерти, для крупных компаний оно может решать вопросы на миллиарды долларов. Да и у государств на услуги Everbridge будет большой спрос. Поэтому компания выглядит как хорошее стратегическое вложение средств в очень востребованной сфере.

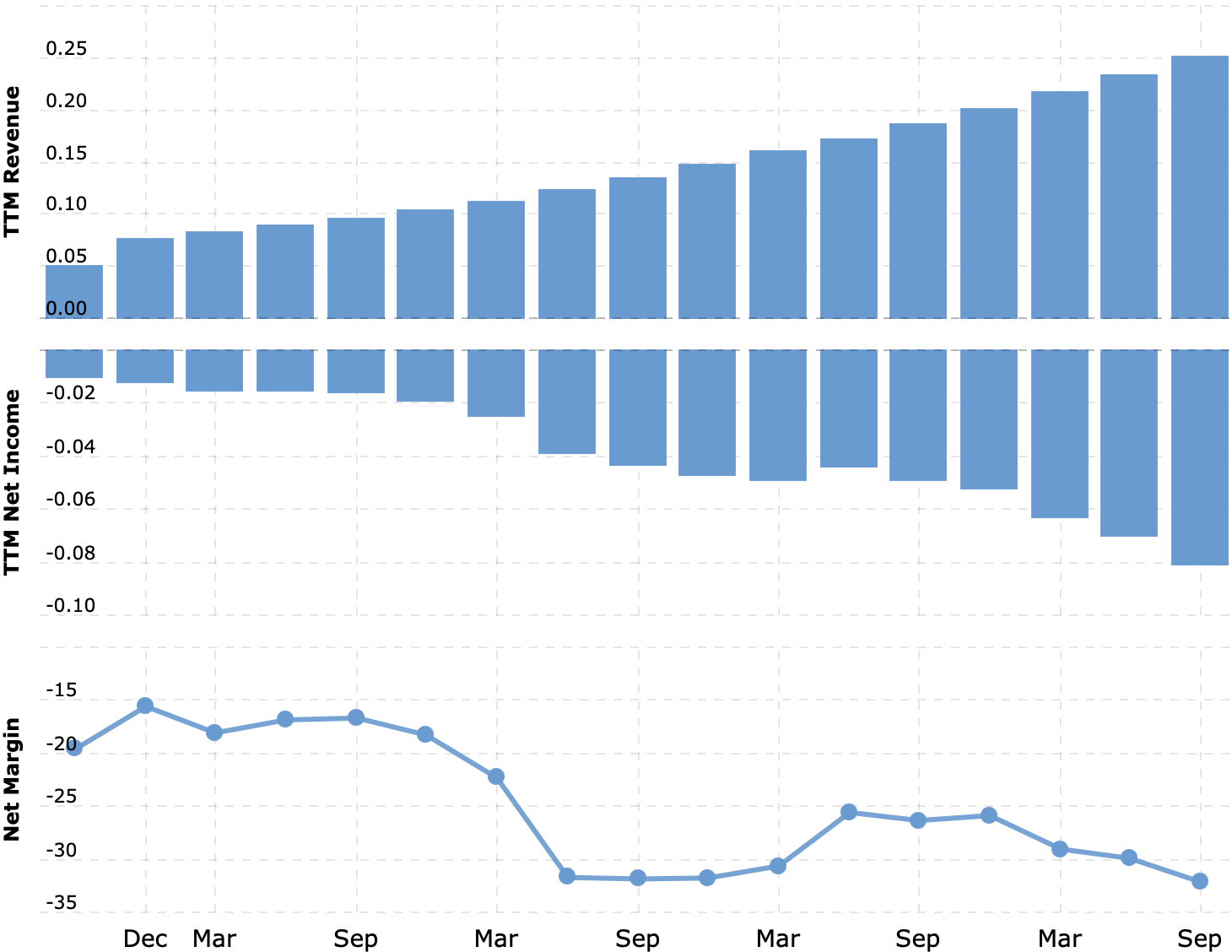

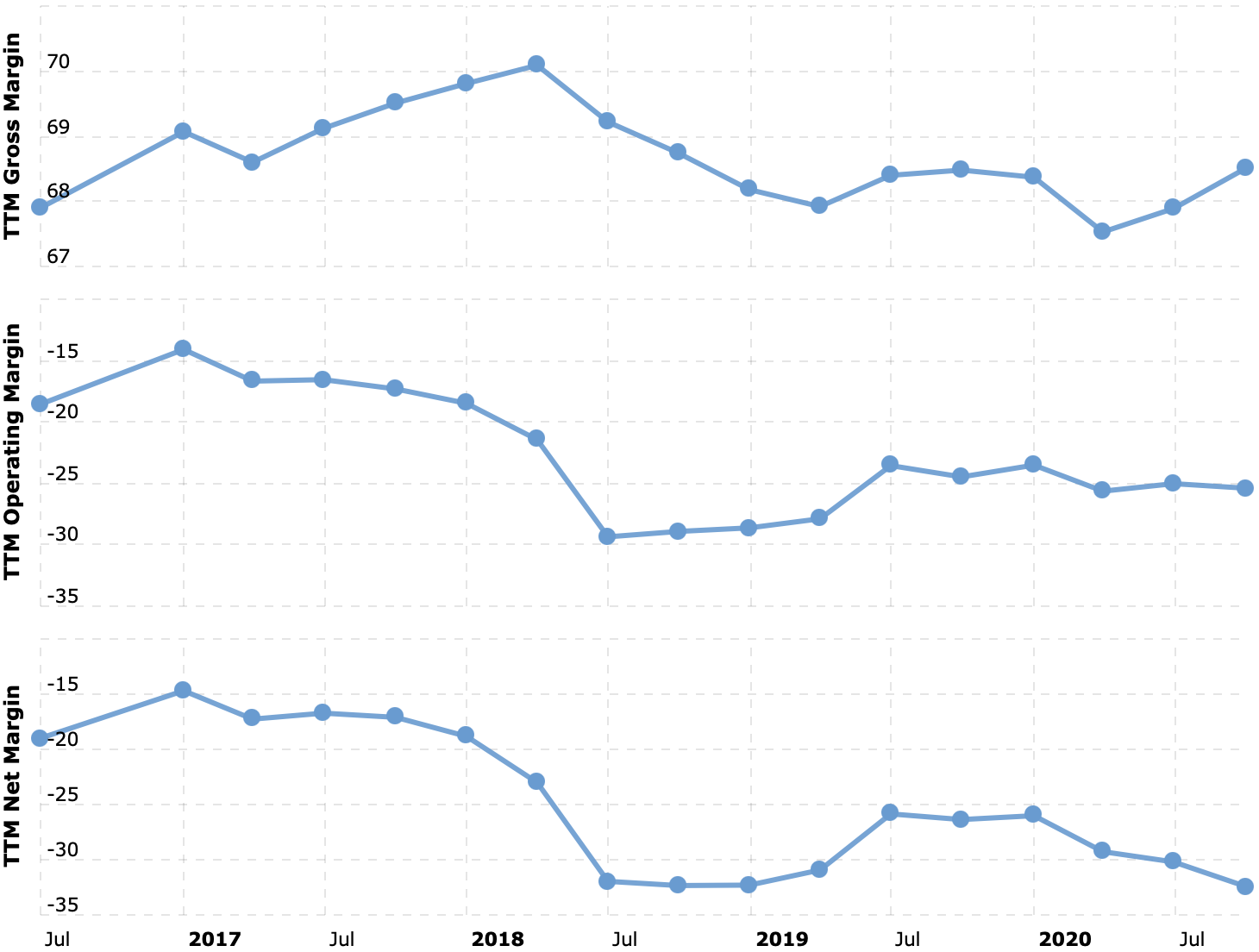

Даже несмотря на убыточность, ее бизнес не так плох: выручка растет и с пандемией, и без нее. Уровень удержания выручки у Everbridge составляет 110% — действующие клиенты покупают так много продуктов, что это позволяет с лихвой перекрывать возможные потери от отписок. У компании довольно крутая валовая маржа — под 70%, и большая часть выручки отличается приятной предсказуемостью подписной модели.

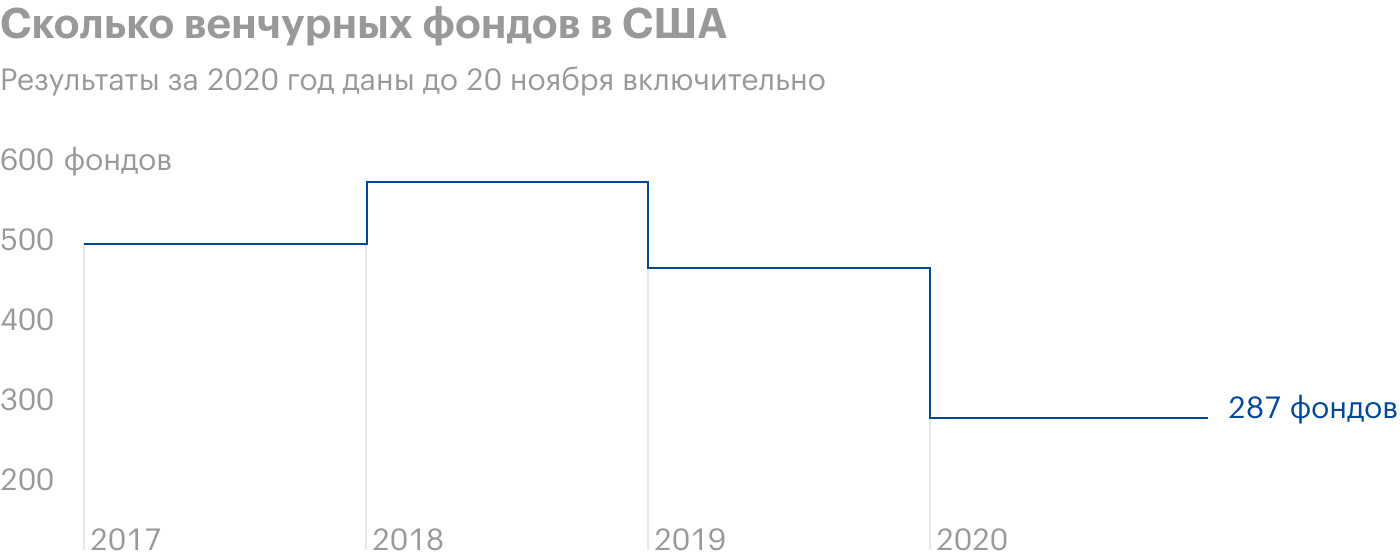

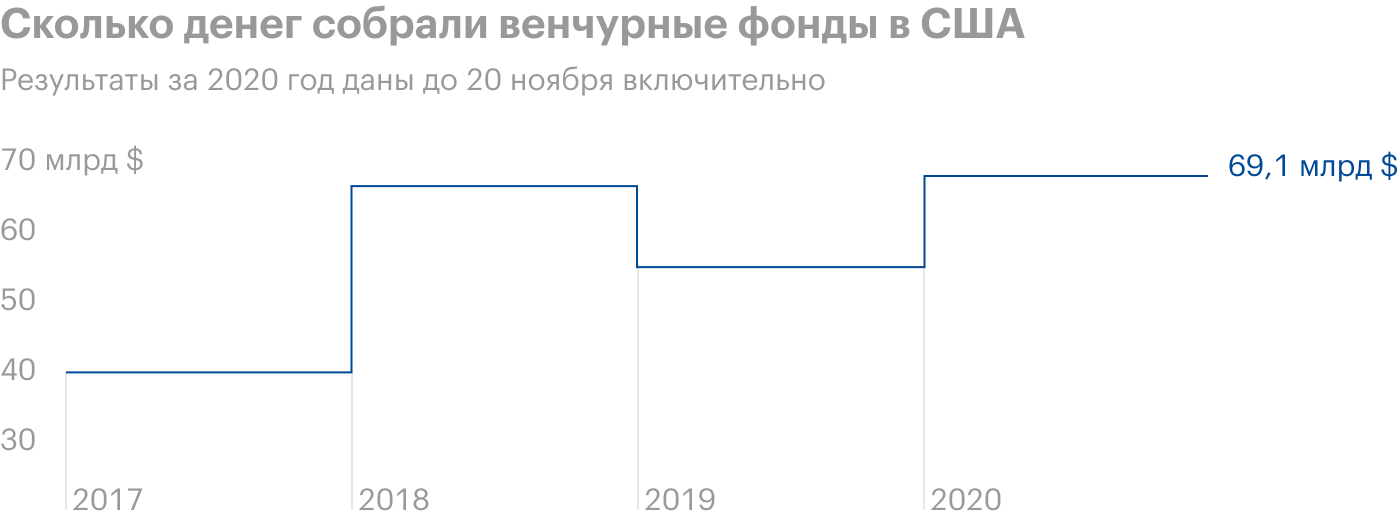

Согласно квартальному отчету, отдел маркетинга пожирает 66,79% валовой прибыли компании. С точки зрения крупного покупателя вроде SAP или Oracle имеет смысл купить Everbridge, чтобы порезать ее отдел продаж и оставить только команду, которая будет работать над продуктом. Или это может вообще быть частный фонд — судя по новостям о рекордном росте вливаний в венчурные фонды США. Так что Everbridge могут купить на основе критерия «перспективно же!».

Диверсификация. Согласно годовому отчету, ни один клиент не дает больше 3% выручки компании. Это хорошо: значит, нет крупных клиентов, потеря которых может сильно испортить отчетность.

Прогнозы потерь компаний от нарушения логистических цепочек раз в 10 лет

| В течение 10 лет, процентов от годовой EBITDA | Для крупной компании, млн долларов | Процентов от EBITDA | |

|---|---|---|---|

| Аэрокосмический сектор | 66,8 | 1564 | 7,4 |

| Автомобильная промышленность | 56,1 | 6412 | 7,3 |

| Добывающие отрасли | 46,7 | 2240 | 8,4 |

| Нефтепродукты | 45,5 | 6327 | 8,9 |

| Электрическое оборудование | 41,7 | 556 | 5,4 |

| Стекло и цемент | 40,5 | 805 | 6,2 |

| Машиностроение и оборудование | 39,9 | 1084 | 6,5 |

| Компьютеры и электроника | 39,0 | 2914 | 5,9 |

| Текстиль и ткани | 38,9 | 788 | 7,8 |

| Медицинские устройства | 37,9 | 431 | 8,7 |

| Химикаты | 34,9 | 1018 | 5,7 |

| Еда и напитки | 30,0 | 1578 | 7,6 |

| Фармацевтика | 24,0 | 1436 | 6,0 |

Прогнозы потерь компаний от нарушения логистических цепочек раз в 10 лет

| Аэрокосмический сектор | |

| В течение 10 лет, процентов от годовой EBITDA | 66,8 |

| Для крупной компании, млн долларов | 1564 |

| Процентов от EBITDA | 7,4 |

| Автомобильная промышленность | |

| В течение 10 лет, процентов от годовой EBITDA | 56,1 |

| Для крупной компании, млн долларов | 6412 |

| Процентов от EBITDA | 7,3 |

| Добывающие отрасли | |

| В течение 10 лет, процентов от годовой EBITDA | 46,7 |

| Для крупной компании, млн долларов | 2240 |

| Процентов от EBITDA | 8,4 |

| Нефтепродукты | |

| В течение 10 лет, процентов от годовой EBITDA | 45,5 |

| Для крупной компании, млн долларов | 6327 |

| Процентов от EBITDA | 8,9 |

| Электрическое оборудование | |

| В течение 10 лет, процентов от годовой EBITDA | 41,7 |

| Для крупной компании, млн долларов | 556 |

| Процентов от EBITDA | 5,4 |

| Стекло и цемент | |

| В течение 10 лет, процентов от годовой EBITDA | 40,5 |

| Для крупной компании, млн долларов | 805 |

| Процентов от EBITDA | 6,2 |

| Машиностроение и оборудование | |

| В течение 10 лет, процентов от годовой EBITDA | 39,9 |

| Для крупной компании, млн долларов | 1084 |

| Процентов от EBITDA | 6,5 |

| Компьютеры и электроника | |

| В течение 10 лет, процентов от годовой EBITDA | 39,0 |

| Для крупной компании, млн долларов | 2914 |

| Процентов от EBITDA | 5,9 |

| Текстиль и ткани | |

| В течение 10 лет, процентов от годовой EBITDA | 38,9 |

| Для крупной компании, млн долларов | 788 |

| Процентов от EBITDA | 7,8 |

| Медицинские устройства | |

| В течение 10 лет, процентов от годовой EBITDA | 37,9 |

| Для крупной компании, млн долларов | 431 |

| Процентов от EBITDA | 8,7 |

| Химикаты | |

| В течение 10 лет, процентов от годовой EBITDA | 34,9 |

| Для крупной компании, млн долларов | 1018 |

| Процентов от EBITDA | 5,7 |

| Еда и напитки | |

| В течение 10 лет, процентов от годовой EBITDA | 30,0 |

| Для крупной компании, млн долларов | 1578 |

| Процентов от EBITDA | 7,6 |

| Фармацевтика | |

| В течение 10 лет, процентов от годовой EBITDA | 24,0 |

| Для крупной компании, млн долларов | 1436 |

| Процентов от EBITDA | 6,0 |

Что может помешать

Альтернативы. На рынке есть и другие решения: DialMyCalls, Rave Alert, InformaCast и RedFlag. Их присутствие не позволяет компании сильно наглеть и увеличивать маржу.

Размер имеет значение. Согласно подсчетам компании, объемы ее рынка составляют примерно 41,1 млрд долларов. В год Everbridge делает продаж на 0,25 млрд, занимая 0,6% рынка. А капитализация компании в 5,38 млрд долларов — это чуть больше 13% рынка. Акции компании может потрясти из-за их очевидной дороговизны. Может даже получиться как с Pluralsight, когда акции сначала упали, а потом появились новости о ее покупке по цене лишь чуть выше той, что была после падения.

Компания убыточная и еще долго может оставаться такой. Убыточность гарантирует волатильность и в перспективе может грозить компании банкротством. Возможно, компания будет активно заниматься допэмиссией акций, от чего цена на акции упадет, если не будет достаточного спроса на них.

Что в итоге

Сейчас акция компании стоит 153,92 $, что очень близко к ее максимуму в 158 $. Но, несмотря на это, можно рискнуть и взять акции сейчас, после чего есть 2 варианта действий:

- дождаться, когда за 20 месяцев они вырастут до 185 $;

- держать их долго-долго в горе и радости 10 лет.

В обоих вариантах покупка компании вероятна, но на длинных дистанциях эта вероятность выше.

Помните, это рискованная инвестиция. Тем, кто не готов терпеть волатильность, здесь делать нечего.