Инвестидея: Exxon Mobil, потому что нужно меньше нефти

Сегодня у нас крайне спекулятивная идея: подкараулить акции нефтегазовой компании Exxon Mobil на падении, чтобы заработать на их отскоке.

Потенциал роста: до 13%.

Срок действия: 16 месяцев.

Почему акции могут вырасти: сентиментальные старики-инвесторы купят компанию по старой памяти.

Как действуем: ждем падения акций до 29 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

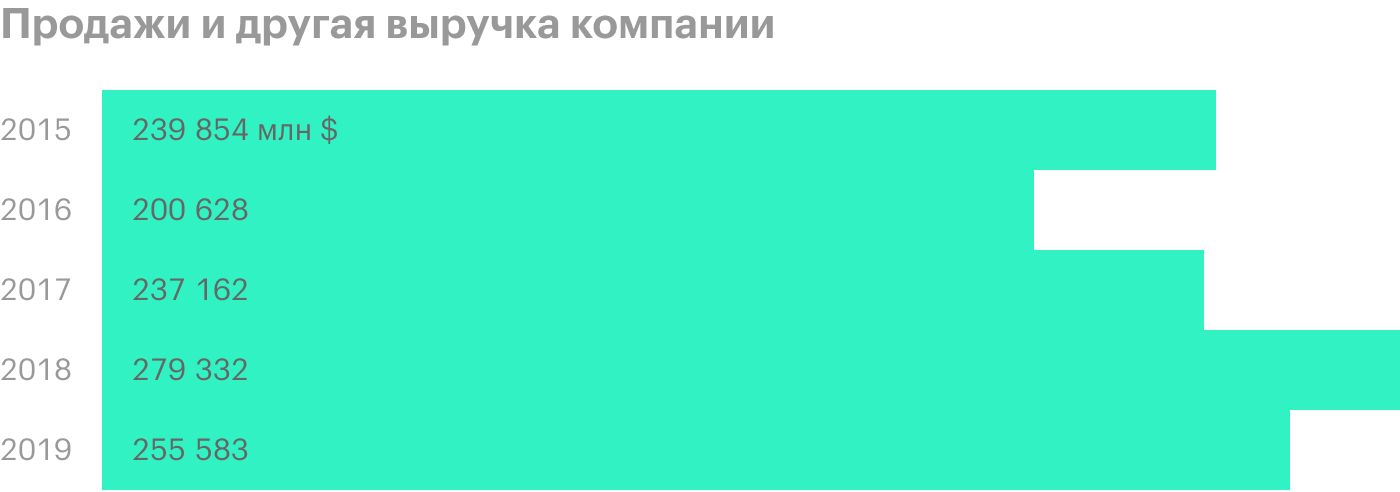

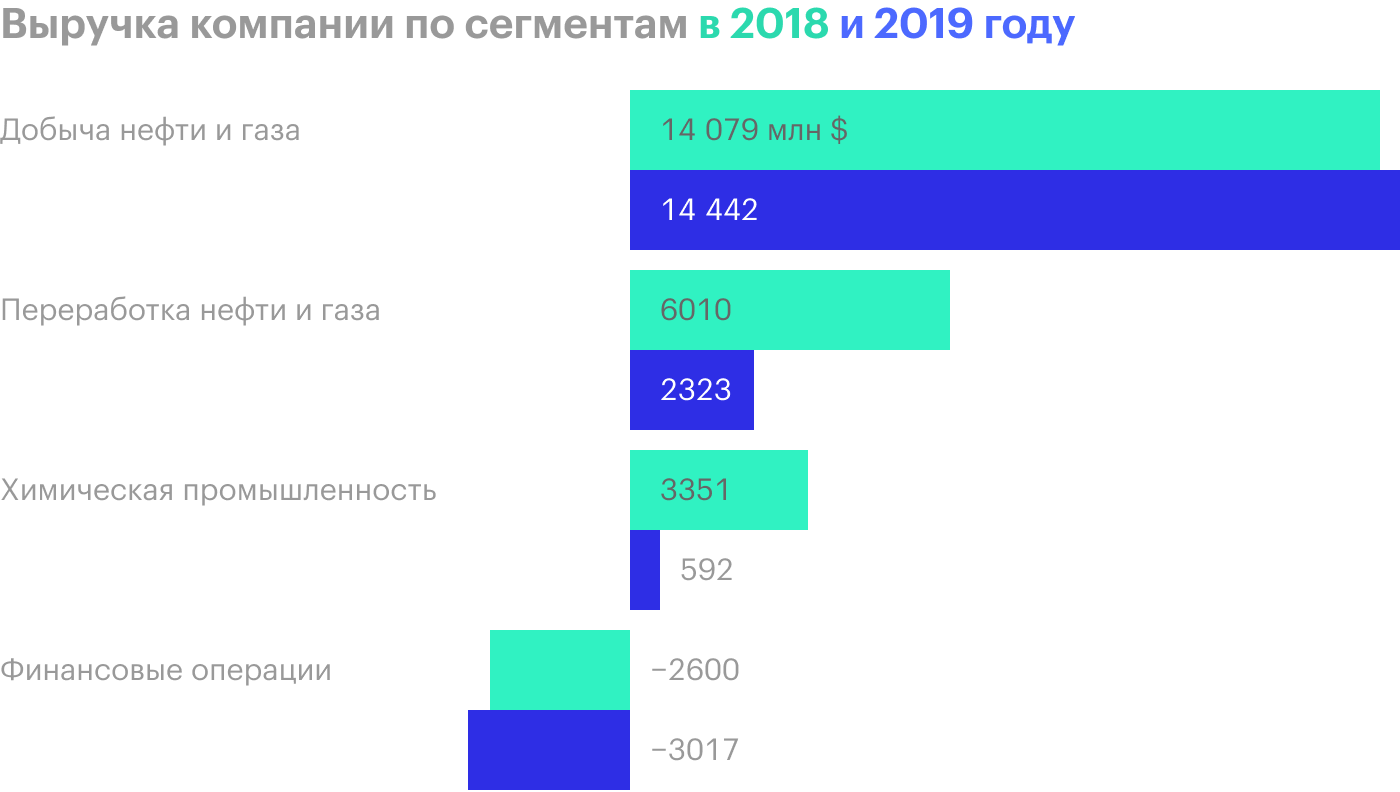

Согласно годовому отчету, выручка компании делится на следующие сегменты:

- Добыча нефти и газа.

- Услуги с относительно высокой добавочной стоимостью труда: транспортировка, переработка и продажа энергоресурсов.

- Химическое производство — полиолефины и пр.

- Корпоративные и финансовые операции — это непрофильная для компании деятельность в сфере финансов и взаиморасчеты между различными подразделениями.

В таблице ниже можно посмотреть, сколько выручки компании дают разные сегменты. Отметим, что, в отличие от Royal Dutch Shell, Exxon куда больше денег получает от добычи и продажи сырья, а не переработанных продуктов.

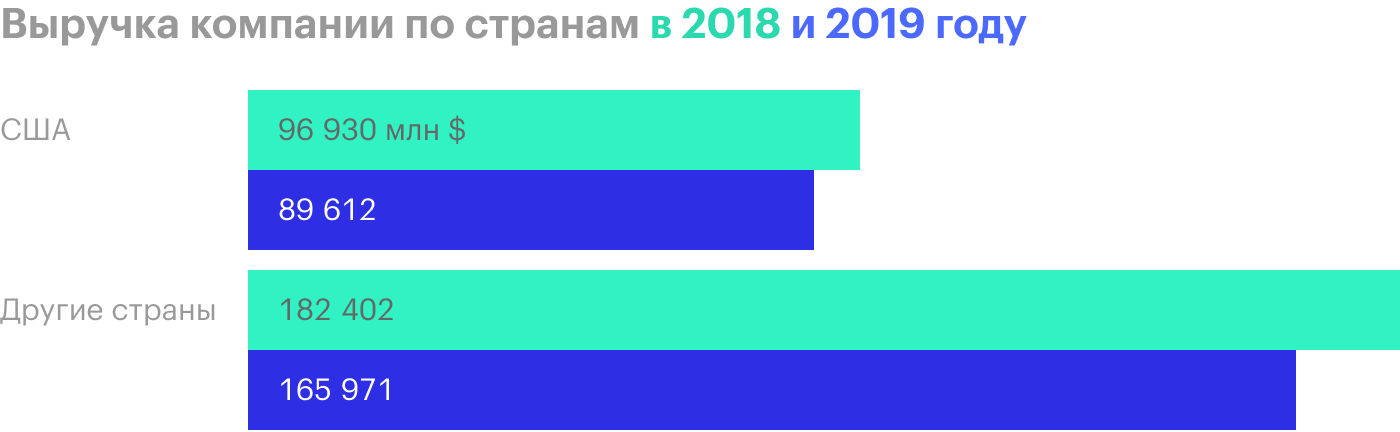

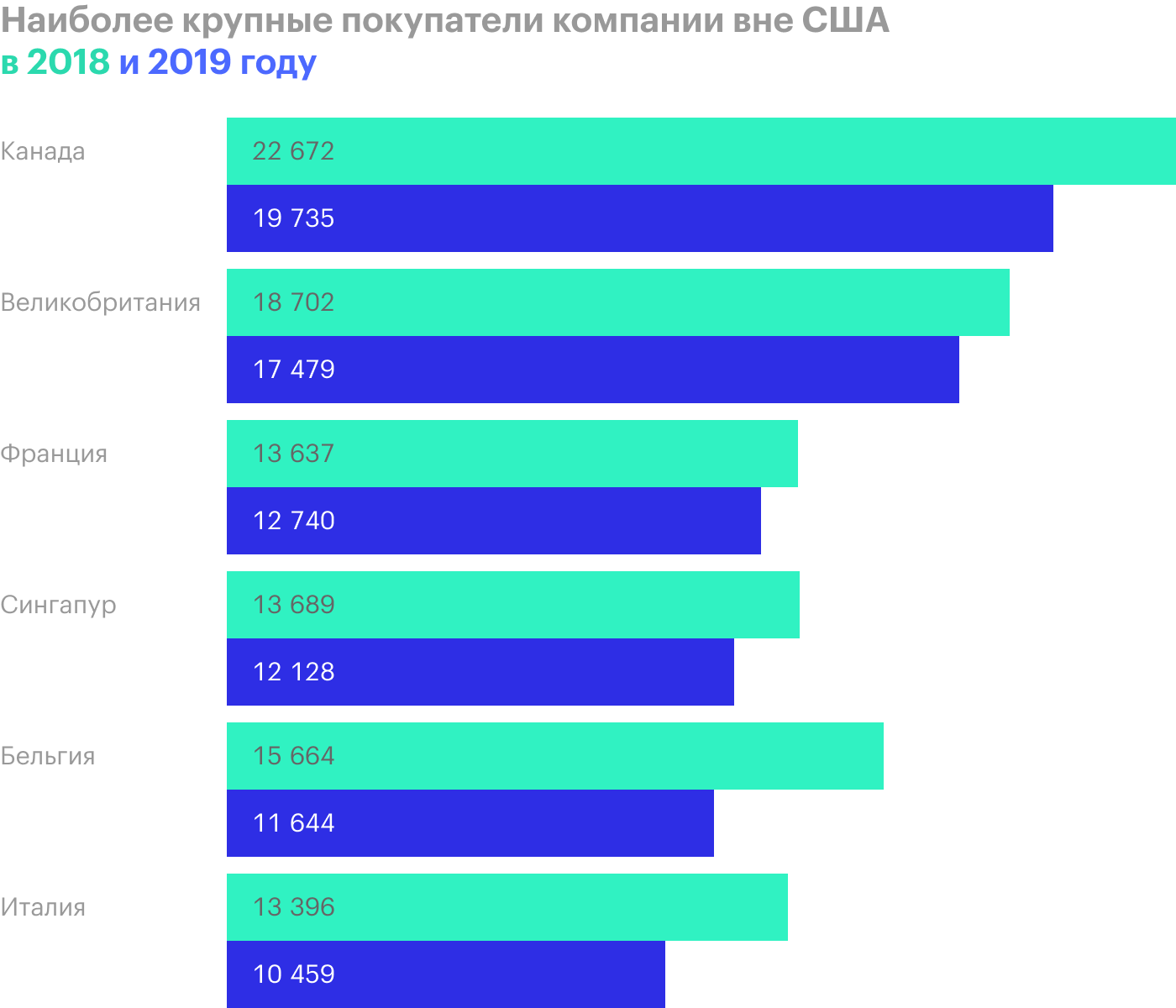

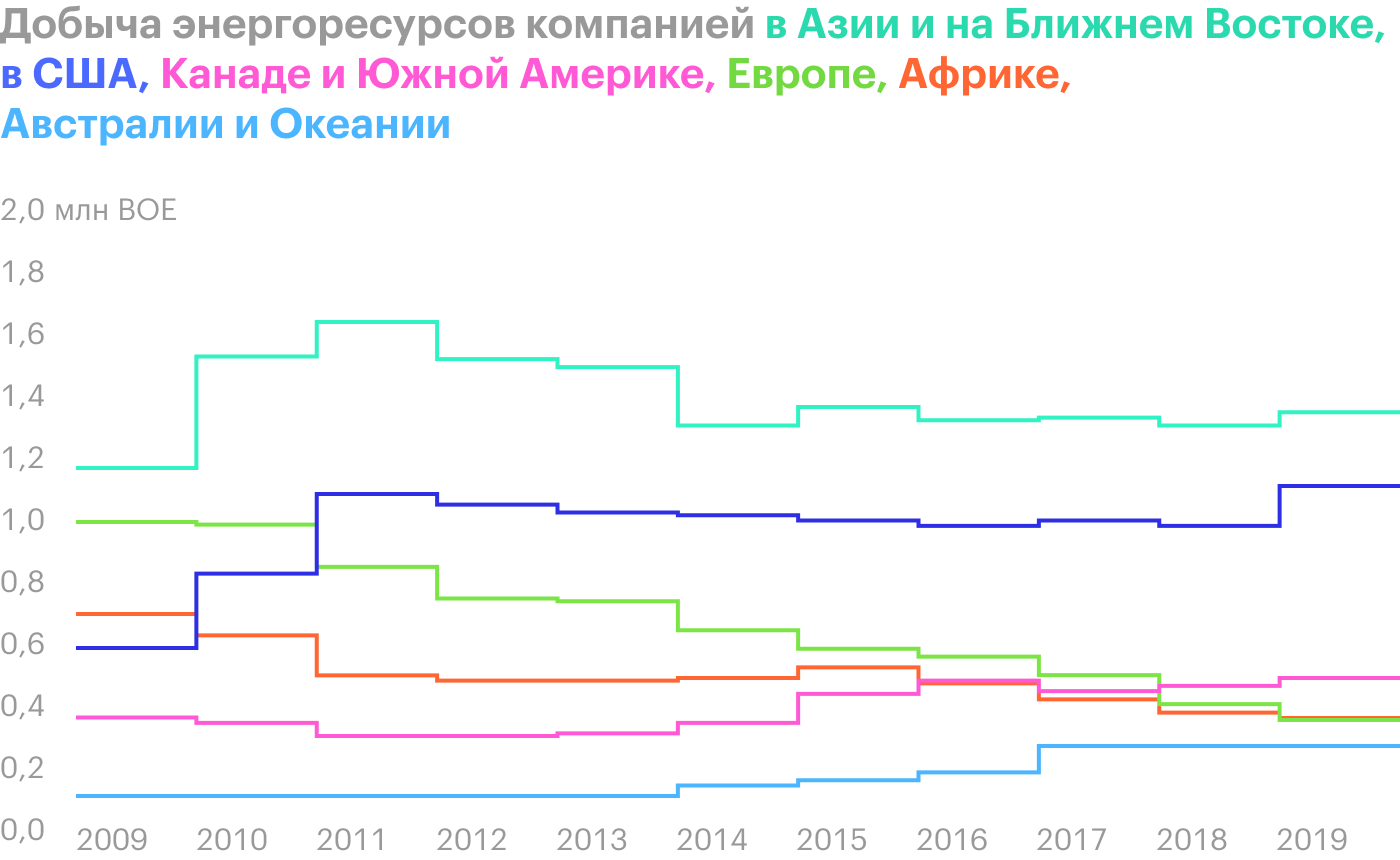

Самый крупный отдельный рынок для компании — США, но большую часть продаж она делает за рубежом. За пределами США также сосредоточены основные добывающие мощности Exxon.

Почему акции должны упасть

Все просто: потому, что Exxon платит дивиденды, — каждый квартал на это уходит примерно 3,675 млрд долларов. Учитывая, что сейчас Exxon убыточна, компания вполне может сократить или вообще отменить дивиденды. И для этого есть хороший предлог: задолженность компании составляет примерно 174,34 млрд долларов, из них 57,27 млрд — краткосрочные обязательства, по которым надо платить в течение года. При этом в распоряжении Exxon только 12,576 млрд долларов денег и их эквивалентов. Еще есть 62 млрд долларов задолженностей контрагентов перед компанией, но в случае Exxon я бы не стал на них полагаться: львиная их доля принадлежит компаниям, находящимся на грани банкротства.

Также Exxon не может ожидать, что все ее контрагенты заплатят в срок. Казус с отрицательными ценами на нефть сильно подкосил всех, кто работает в этой отрасли, поэтому реально Exxon стоит рассчитывать только на те деньги, которые есть в ее распоряжении здесь и сейчас.

Я в целом не сомневаюсь, что такая компания, как Exxon, сможет перекредитоваться под приемлемый процент в эпоху низких ставок, — тем более у компании только заводов и оборудования на 250,5 млрд долларов, а под их залог можно получить хороший заем. Сомнения вызывает только желание и готовность менеджмента компании кормить дивидендных инвесторов. Смысла в этом сейчас нет вообще никакого.

Компания в этом году сократила планы по инвестициям на 30%, то есть на 10 млрд долларов, поэтому непонятно, почему бы ей не сократить дивиденды: более уважительного повода, чем падение доходов компании, и придумать нельзя. Тем более дивиденды у Exxon чересчур щедрые: компания платит 3,43 $ на акцию в год — с текущей ценой акций это дает невероятные 9,07% годовых.

Как мы помним из разбора Simon Property Group, многие дивидендные инвесторы готовы терпеть разное ради дивидендной доходности выше 1% годовых, поэтому Exxon может порезать дивиденды раза так в три. Акции от этого, конечно, сильно упадут, так как многие покупали их как раз ради дивидендов и сильно расстроятся, если компания их порежет. Тем более у нее статус дивидендного аристократа, поэтому новости об урезании дивидендов инвесторы воспримут драматически. Поэтому я думаю, что акции могут упасть до 29 $ после новостей о снижении дивидендов: событие все-таки историческое.

Возможно, акции упадут не из-за снижения дивидендов, а из-за второй волны коронавируса, но я думаю, что столь сильное падение компании обеспечит именно снижение дивидендов.

Почему акции должны отскочить

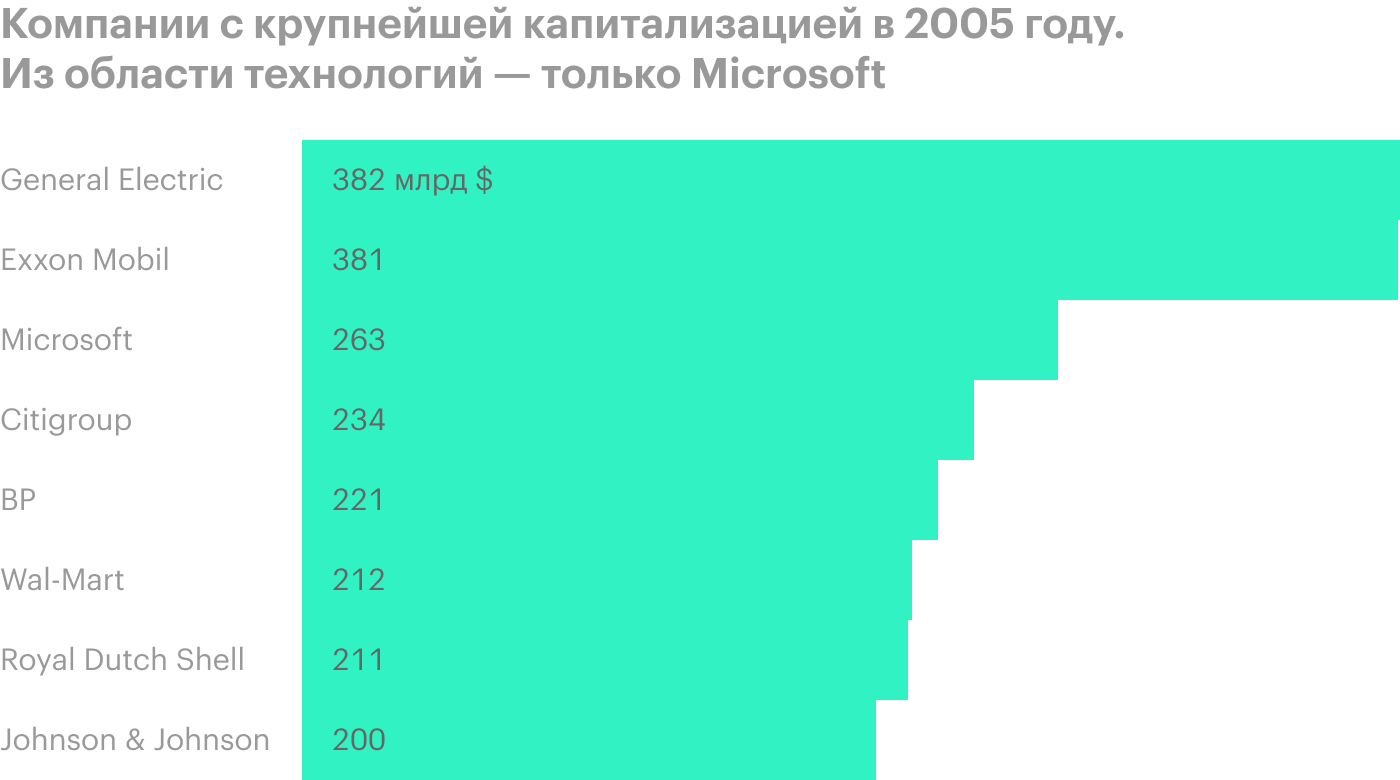

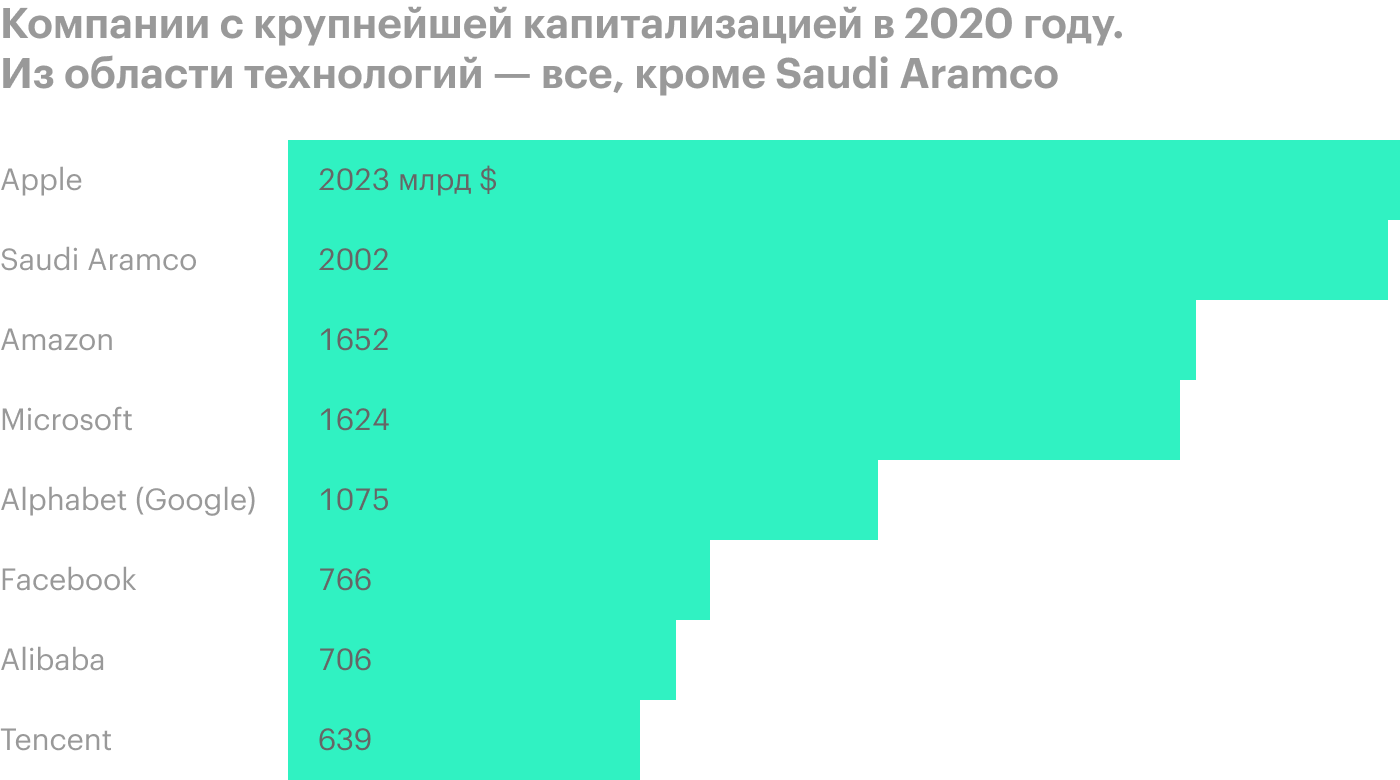

Старики-инвесторы. Примерно половине менеджеров фондов в США больше 50 лет. Эти люди выросли и сформировались в эпоху, когда нефтянка и сама Exxon имели куда более крутой статус на фондовом рынке, поэтому я считаю, что после сильного падения акции должны будут отскочить за счет наплыва в них институциональных инвесторов, которые все еще думают, что нефть — нормальный бизнес.

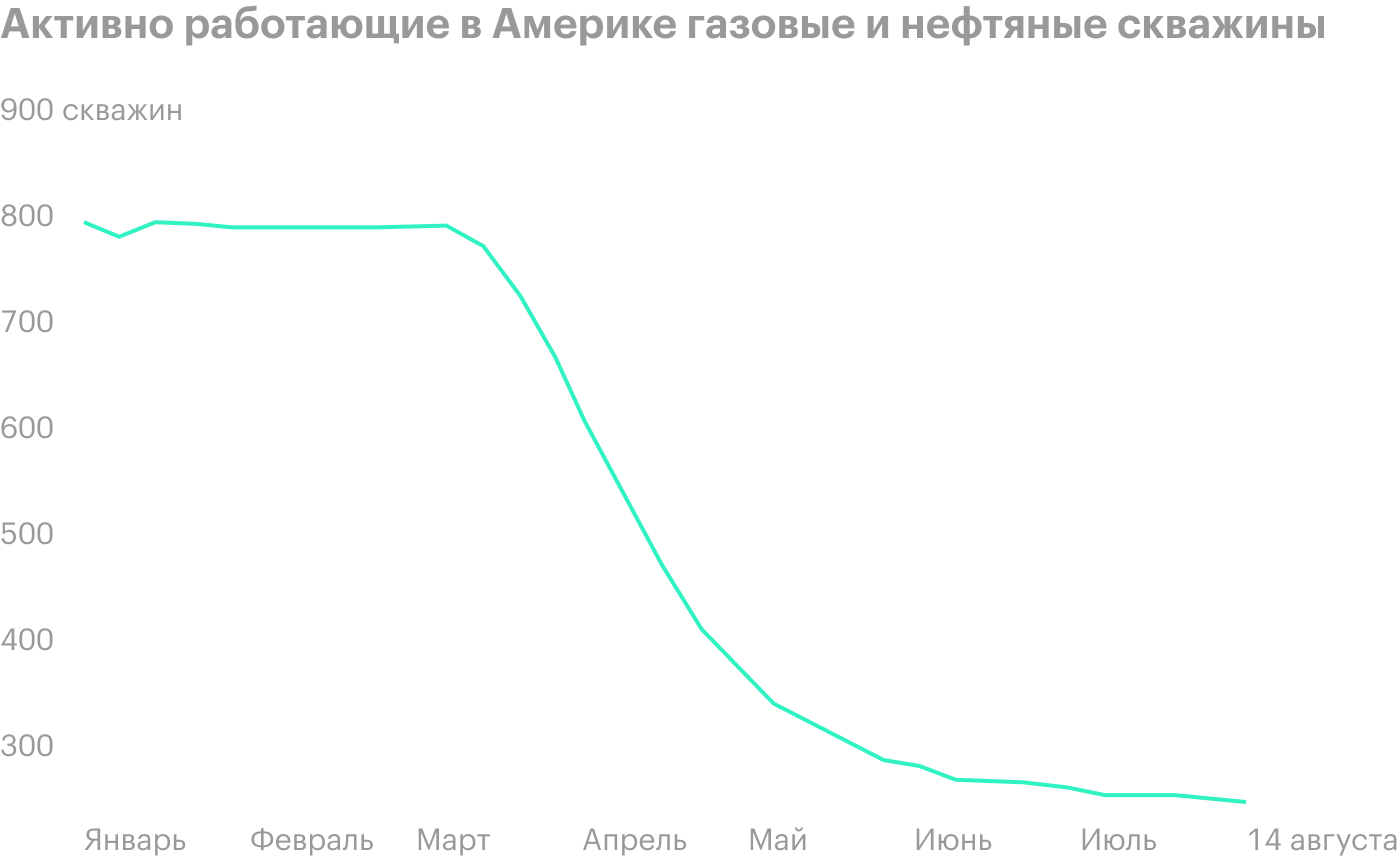

Тем более что в США сильно сократилось количество работающих скважин — это грозит недостатком добычи и ростом цен на энергоресурсы в ближайшие 12 месяцев. Старые управляющие вполне могут рассудить, что «отскок цен на нефть не за горами», и подобрать акции Exxon после падения.

Что может помешать

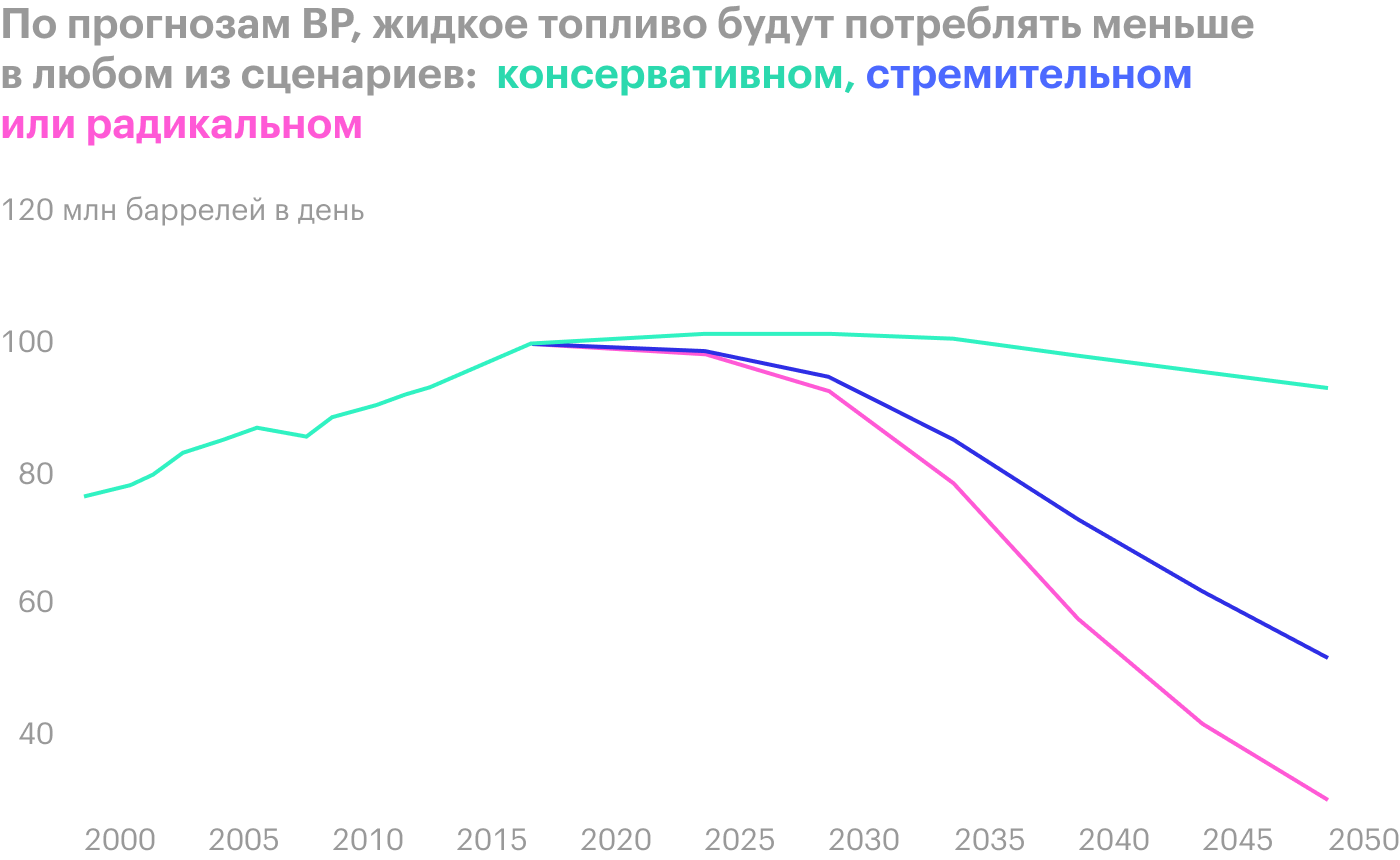

Основной бизнес компании — это один большой аргумент против. Нефтянка — тоскливый и бесперспективный сектор с огромной конкуренцией, где предложение практически всего превышает спрос. На какие-то перспективы тут надеяться не стоит: в BP честно прогнозируют, что мир вернется к допандемической норме потребления нефти через какое-то время, будет топтаться на этом уровне пару десятилетий, а потом потребление начнет снижаться за счет развития других источников энергии. И это в лучшем случае — то есть если правительства по всему миру не будут предпринимать решительных действий в этой области.

И что-то мне подсказывает, что шаги по переводу мира на чистую энергию будут предприниматься самые решительные. Но даже если экологические энтузиасты не добьются своего, то все равно ничего особенного ждать не стоит: пик потребления нефти уже, судя по всему, миновал. Да и конкуренция и затратность труда на этом рынке просто зашкаливают.

Для большинства месторождений Exxon рентабельная добыча нефти начинается с 75 $ за баррель, но после снижения капитальных вложений компании на треть эта сумма, конечно, скорректируется: есть месторождения с рентабельной ценой 26,5 $ за баррель в Техасе, еще месторождение в Гайане получается рентабельным с ценой за баррель около 42 $. Но и другие компании на месте не стоят: они тоже будут наращивать добычу и оказывать давление на цену нефти, что будет серьезно снижать прибыльность Exxon. Иными словами, в долгосрочном плане здесь ловить нечего.

Неизвестен масштаб сокращения дивидендов. Если компания вообще отменит дивиденды, что, принимая во внимание ее ситуацию, было бы вполне справедливо и оправданно, то дальнейший отскок акций после падения может замедлиться — и мы рискуем проторчать в этих акциях дольше, чем хотелось бы.

Идеологически неправильная компания. В отличие от Shell, Exxon не отметилась многомиллиардными инвестициями в чистые источники энергии, сосредоточившись на уменьшении выбросов. Стратегия вполне себе неплохая, но вряд ли она создаст компании имидж прогрессивной в глазах ESG-инвесторов — что несколько уменьшает потенциал отскока акций компании.

Что в итоге

Ждем падения акций до 29 $, подбираем по этой цене и ждем отскока до 33 $. Думаю, что инерция среди инвестиционных управляющих возьмет свое и акции Exxon откачаются до нужного уровня за следующие за падением 16 месяцев.

Но эта идея, конечно, очень спекулятивная и подходит только тем, кто готов терпеть волатильность.