Инвестидея: Hershey, потому что шоколад ни в чем не виноват

Сегодня у нас соответствующая нынешним кризисным реалиям спекулятивная идея: взять акции производителя кондитерских изделий Hershey в расчете на краткосрочный рост продаж в связи с паническими настроениями американцев.

Потенциал роста: 7—10% в абсолюте.

Срок действия: до 7 месяцев.

Почему акции могут вырасти: пандемия коронавируса и ухудшение экономической обстановки заставят американцев слезть с диеты и покупать больше продукции Hershey.

Как действуем: можно брать акции сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания делает шоколад и сладости. Значительная часть ее продукции — включая шоколадки Hershey’s, которые выглядят так, будто их дизайном занимались в позднем СССР, — в России не очень хорошо известна.

Согласно годовому отчету, 94,6% продаж Hershey приходится на кондитерские изделия, в том числе конфеты и сиропы. Остальное — это так называемые закуски: те же шоколадки, только маленькие и с добавками вроде изюма, орехов и пр.

К сожалению, компания не пишет подробно, какие виды кондитерских изделий пользуются наибольшим спросом. Подобная информация позволила бы нам лучше понять бизнес.

За пределами США делается всего лишь 15,8% продаж компании, что несколько облегчает нам задачу. Благодаря этому мы можем ориентироваться преимущественно на американский рынок.

Аргументы в пользу компании

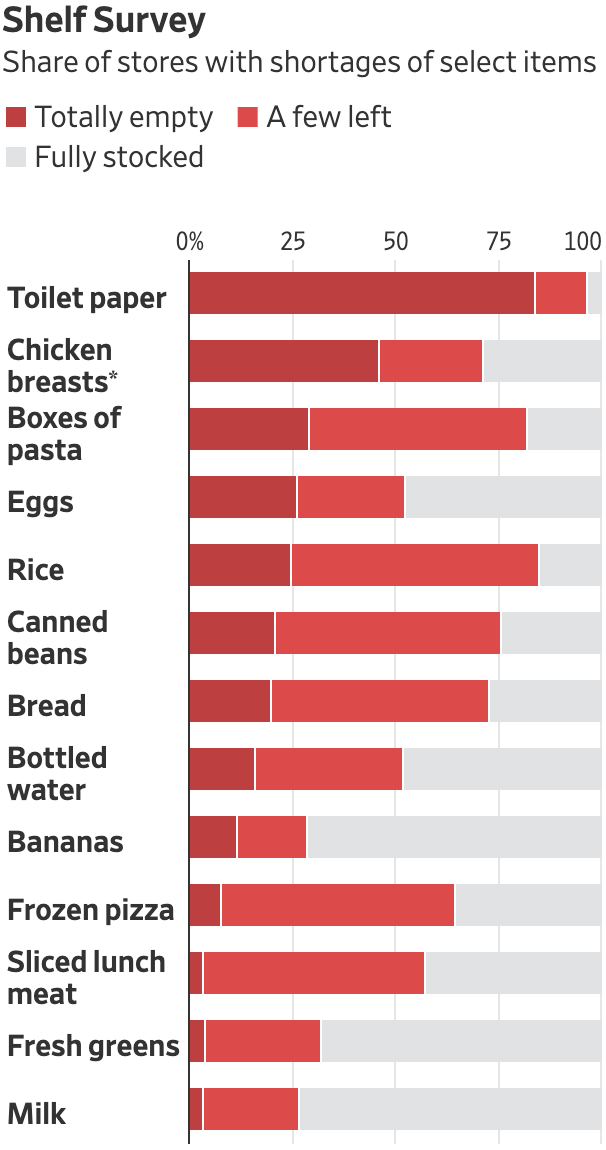

Закупиться перед апокалипсисом. Предпосылки здесь те же, что и в идеях про General Mills, Kellogg и Campbell Soup: американцы в панике закупают съестные припасы на случай длительного карантина.

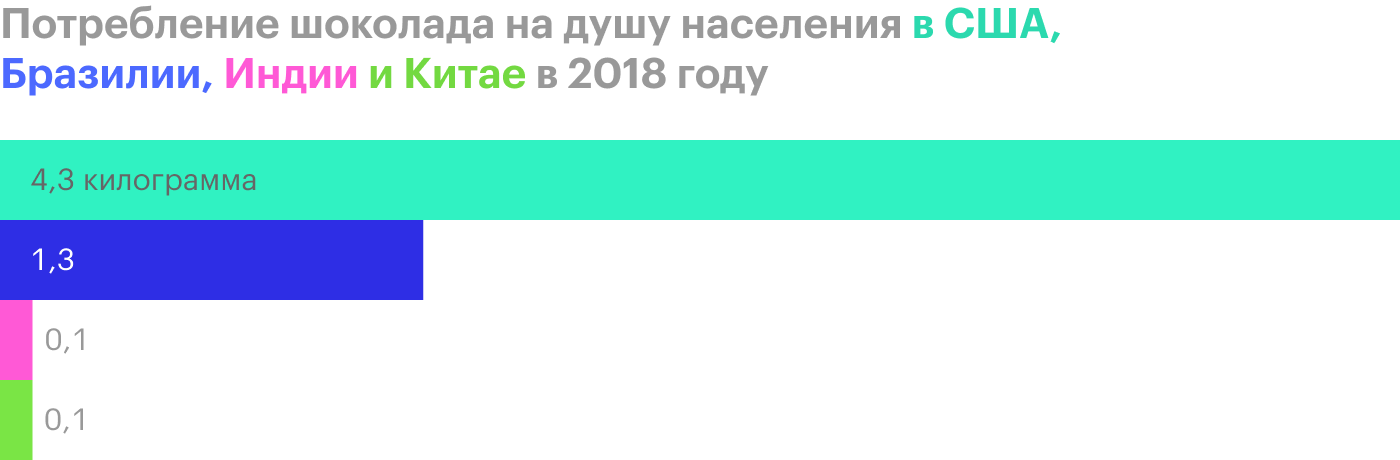

Конечно, можно возразить, что шоколад и прочие сладости не входят в список продуктов, которые люди будут брать в массовом порядке. Но пищевая ценность у этих продуктов достаточно высокая, и их можно взять много без ущерба для бюджета. А еще американцы всегда отличались высоким уровнем потребления шоколада.

Американские потребители быстро очищают супермаркеты от продовольственных товаров первой необходимости, и их голодные взгляды обращаются и на кондитерские изделия. Есть все основания рассчитывать на скачок потребления продукции Hershey.

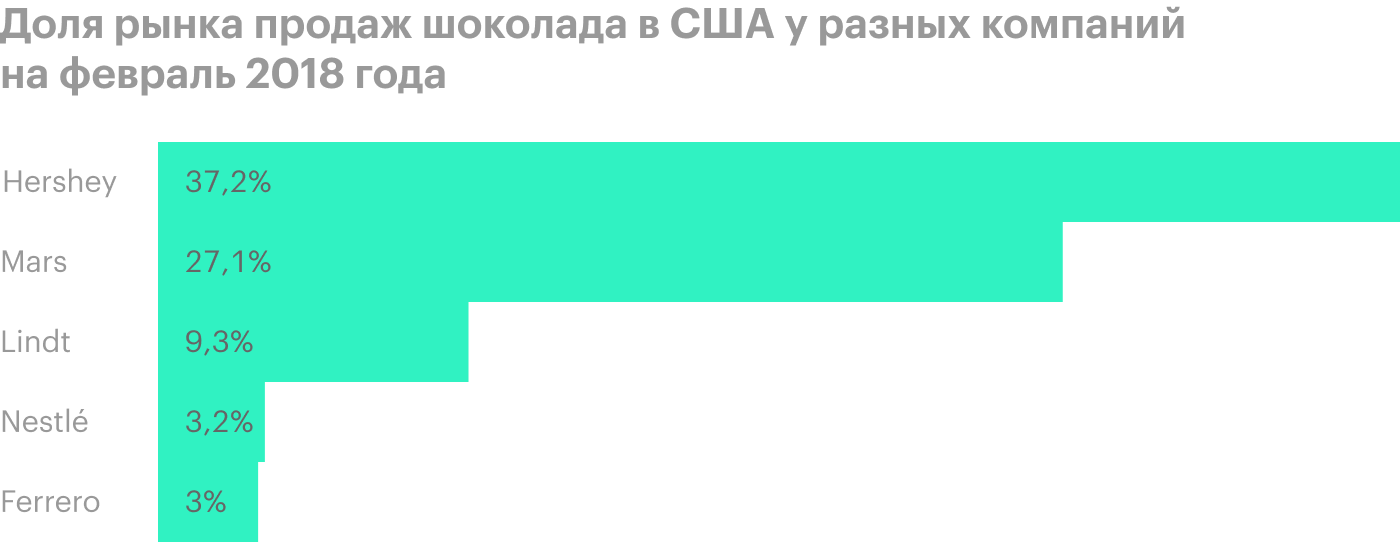

Мимо не пройдешь. Hershey — это крупнейший продавец шоколада в США. От массовой скупки товаров что-то должно перепасть и этой компании.

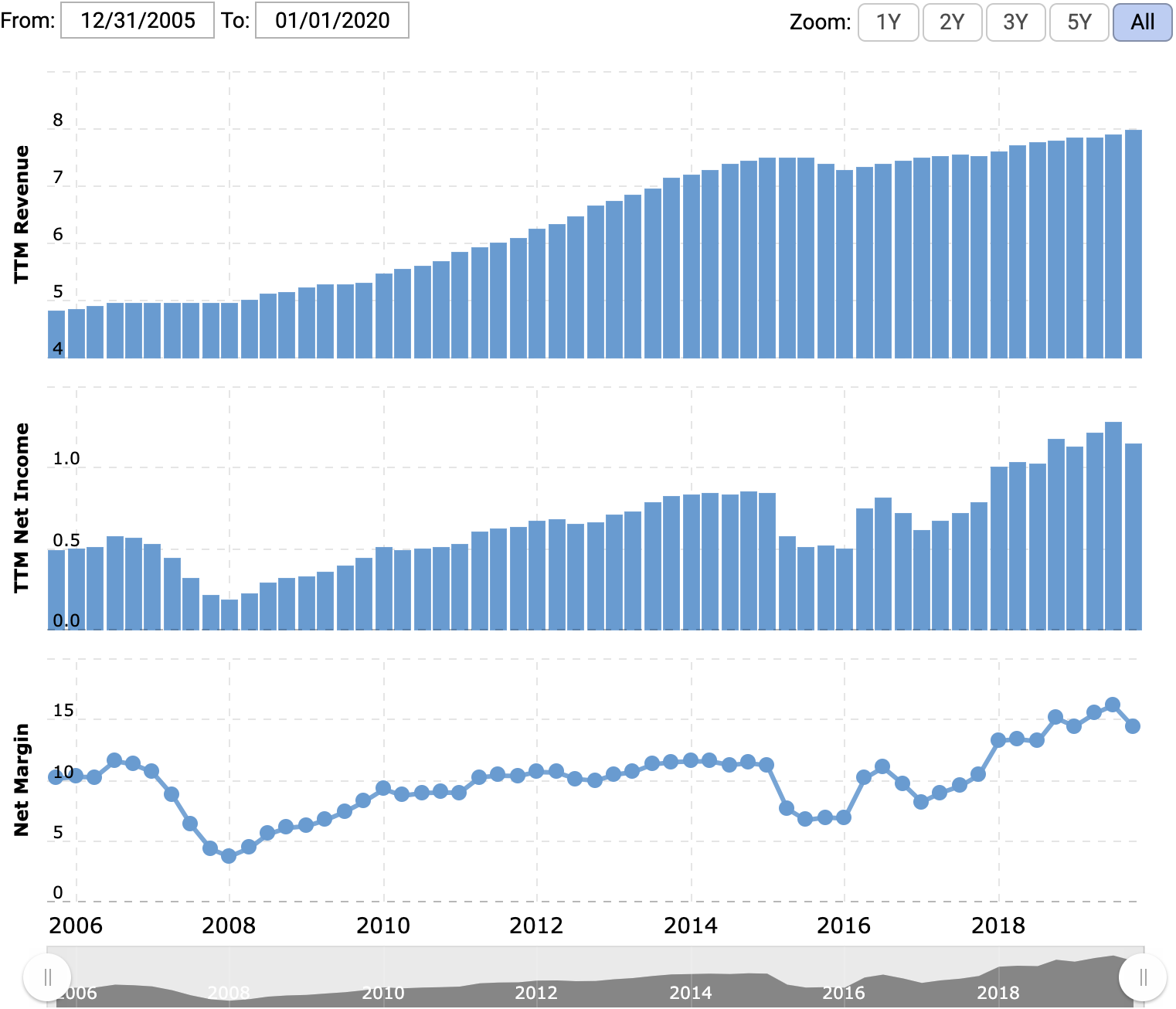

«Чай с сахаром есть — уже хорошо!» Hershey может похвастаться стремительным ростом выручки и прибыли. Это привлекает инвесторов, которые ищут стабильность и низкие риски.

В долгосрочной перспективе позиции компании выглядят не так уверенно из-за распространения моды на здоровое питание и низкое потребление сладкого. Но в тех непростых экономических условиях, в которых США оказались из-за карантина, вряд ли потребители станут капризничать.

Например, почти 33,6 млн американских работников не могут рассчитывать на выплаты по больничным, а когда они выйдут на работу, непонятно. Соответственно, покупать более дорогие здоровые продукты им будет сложно. А вот шоколад — это относительно доступный и калорийный продукт, который к тому же помогает снять стресс. Из-за этого можно ждать, что в ближайшие месяцы спрос на продукцию Hershey вырастет.

Что может помешать

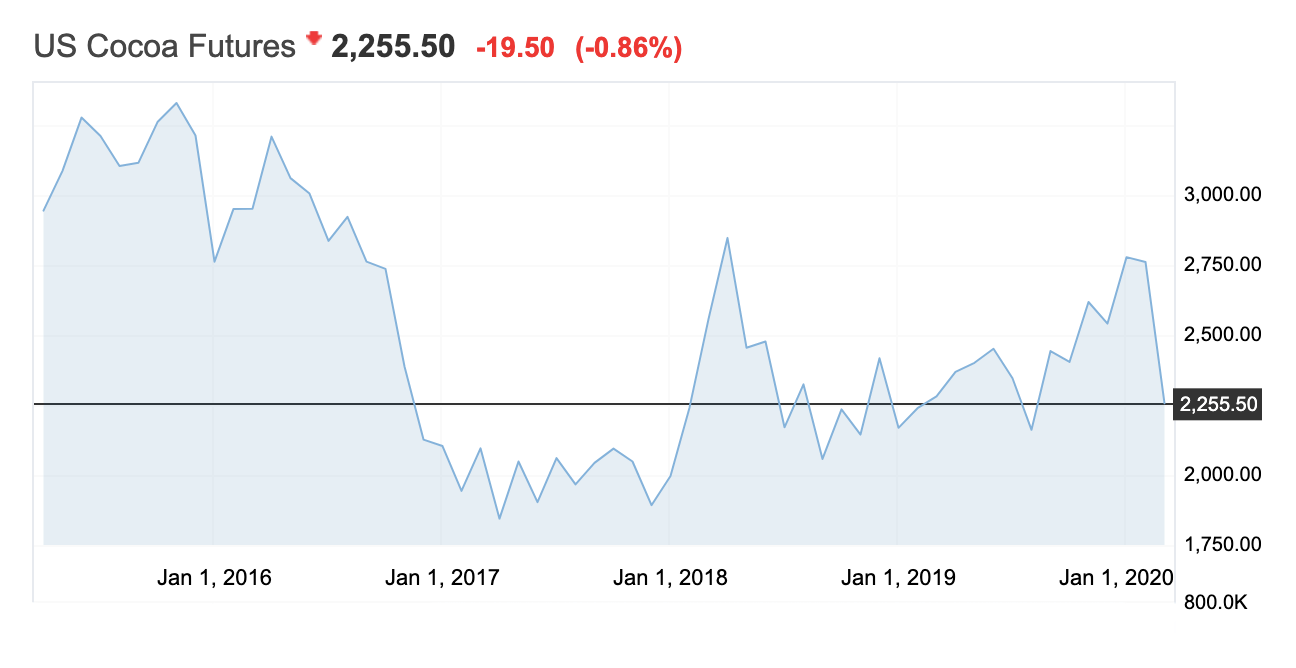

Стоимость сырья. Ключевое сырье для компании — это какао-бобы, стоимость которых может быть безумно волатильной и непредсказуемой. Есть и другое сырье, в частности сахар. За 2018—2019 годы расходы компании на сырье, согласно годовому отчету, выросли на 14,34%.

Нам следует быть готовыми к тому, что рост потребления продукции Hershey приведет к росту себестоимости товара. Вопрос в том, насколько рост продаж компенсирует стоимость производства.

Здесь стоит обратить особое внимание на деятельность африканских фермеров, которые организовались и начали диктовать условия покупателям какао-бобов. Резкие скачки цены в 2019 году связаны как раз с их деятельностью.

Повторение этого возможно и в дальнейшем, что для Hershey будет означать рост расходов и снижение маржи. Инвесторы не замедлят отреагировать на новости о сложностях на рынке какао-бобов обрушением акций компаний, выпускающих шоколад.

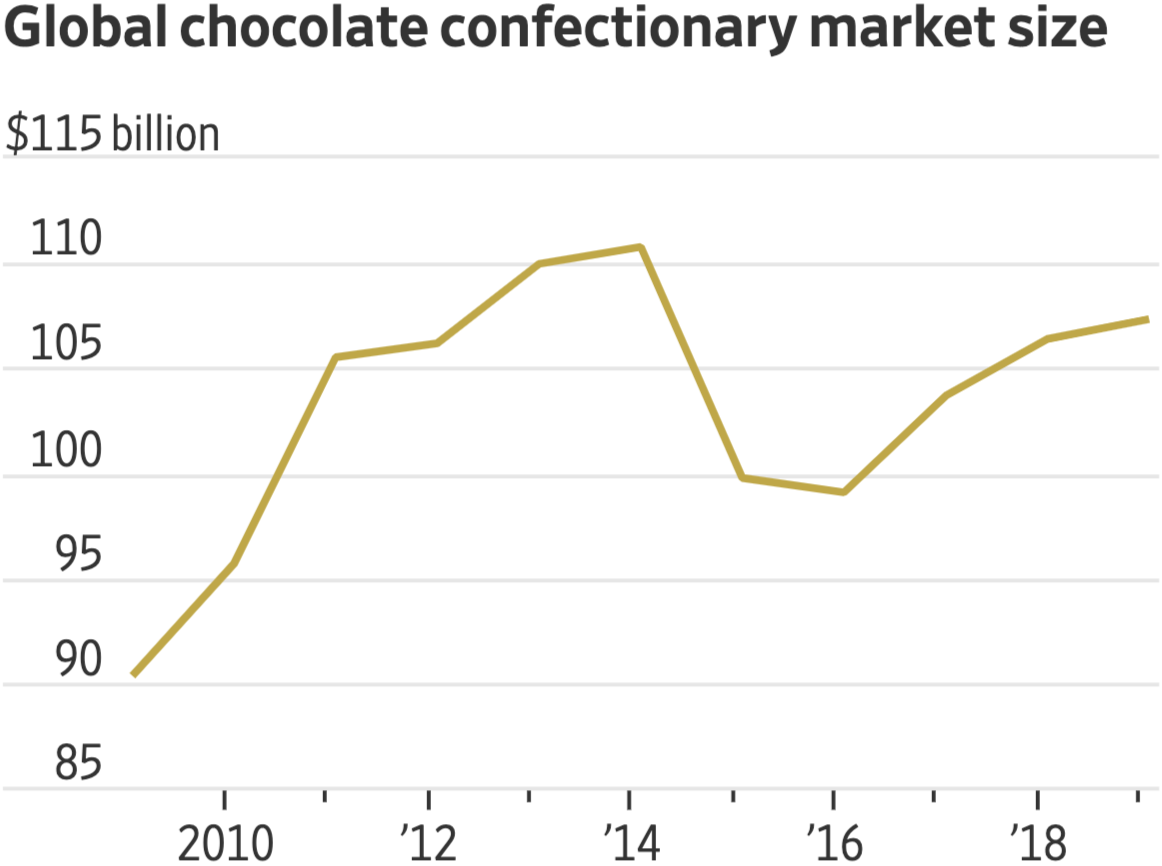

Не очень перспективный рынок. Мировой рынок шоколадных конфет пока только восстанавливается после предшествующей просадки, вызванной ростом популярности здорового питания — в том числе в США. Hershey на это ответила повышением стоимости своей продукции и начала заходить в ранее незнакомые для себя области вроде протеинового печенья.

В долгосрочной перспективе — более 10 лет — я бы не ожидал роста рынка. Это ограничивает возможности роста Hershey.

Логистика не на стороне компании. Здесь можно было бы поговорить об издержках, связанных с приостановкой производства на части заводов, но есть другая проблема. В США случился небольшой логистический кризис, и супермаркеты не успевают привозить достаточно товаров первой необходимости в срок. Из-за этого кондитерские изделия везут лишь в последнюю очередь.

В этом таится главная проблема: возросший среди потребителей спрос не получится удовлетворить, потому что службы доставки и приема товаров отдают предпочтение медицинской продукции и еде, а сладости везут уже как придется. Продажи могут оказаться хуже ожидаемого, несмотря на сильные предпосылки, и это был бы неприятный сюрприз.

Что в итоге

Акции можно взять сейчас и ждать роста до 10% в течение следующих 6—7 месяцев. За это время компания заработает на экономических последствиях пандемии.

На более сильный рост я бы не рассчитывал. Уже при достижении порога роста в 7% стоит серьезно подумать о продаже акций, а при росте на 10% их точно стоит продать. Это все-таки не Visa или PayPal с их огромным потенциалом развития.