Инвестидея: IDEX, потому что покрутите вентиль

Сегодня у нас умеренно спекулятивная идея: взять акции производителя промышленных запчастей IDEX (NYSE: IEX), чтобы заработать на росте его бизнеса.

Потенциал роста и срок действия: 11,5% за 14 месяцев без учета дивидендов; 9% годовых на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: продукция компании была, есть и будет востребованной.

Как действуем: берем акции по 219,1 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

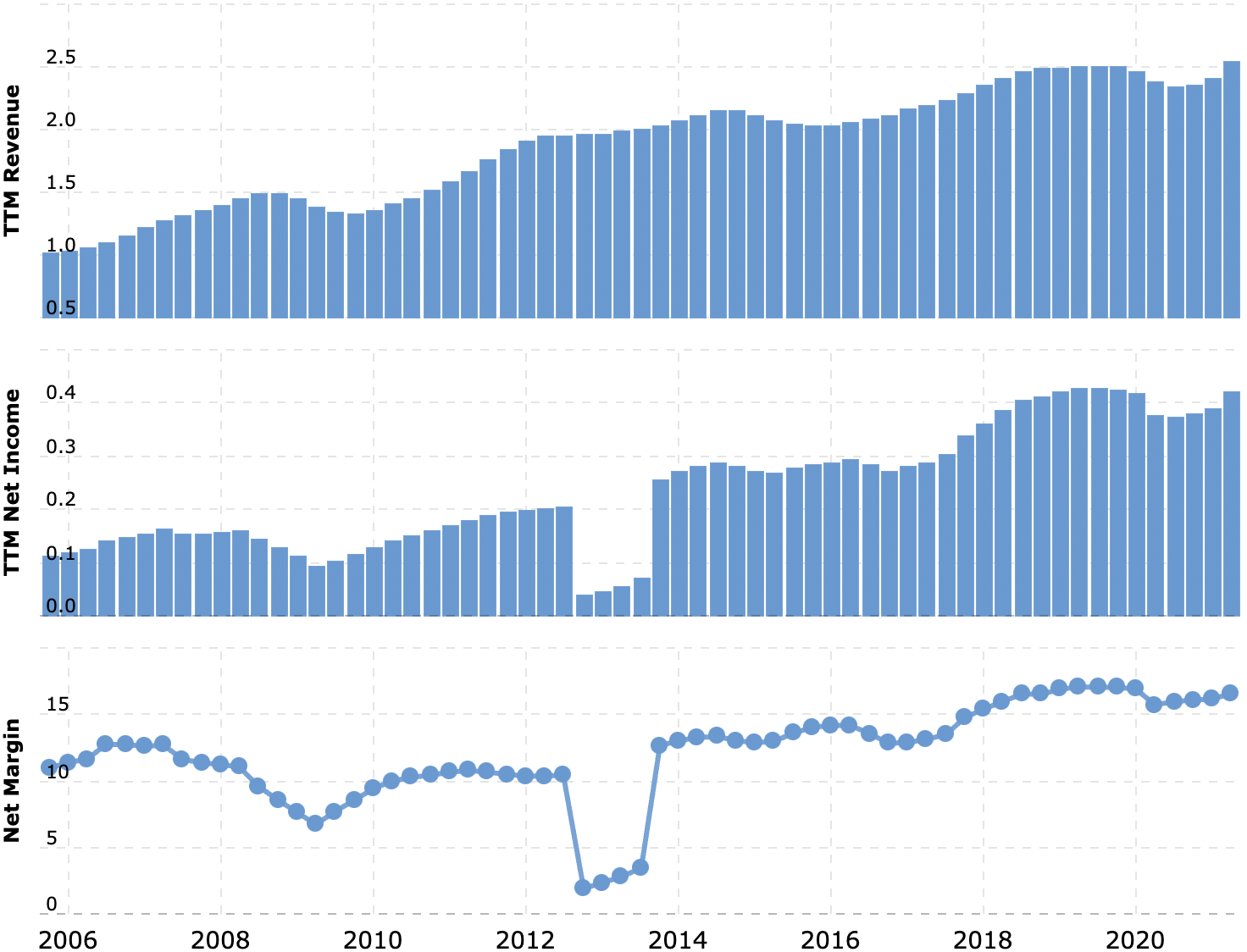

IDEX производит запчасти и оказывает услуги в сфере промышленности. Есть довольно подробная презентация, согласно которой структура выручки выглядит так.

Технологии измерения — 38%. Компания делает насосы, счетчики и прочее оборудование. Операционная маржа сегмента — 26,2% от его выручки.

Технологии науки и здравоохранения — 38%. Это в значительной мере то же, что и в сегменте выше, но сделанное под характеристики, нужные в НИОКР самых разных отраслей. Операционная маржа сегмента — 23% от его выручки.

Пожарная безопасность и защита — 24%. Промышленные решения для безопасности. Операционная маржа сегмента — 25,6% от его выручки.

Выручка компании по отраслям:

- Промышленность — 16%.

- Пожарная безопасность и защита — 15%.

- Энергетика — 9%.

- Научные исследования — 8%.

- Водоснабжение — 7%.

- Аналитический инструментарий — 7%.

- Продовольствие и фармацевтика — 7%.

- Автомобилестроение — 6%.

- Химическая промышленность — 5%.

- Краски — 4%.

- Полупроводники — 4%.

- Сельское хозяйство — 4%.

- Другое — 8%.

География продаж компании:

- США — 50%.

- Европа — 24%.

- Остальной мир — 26%.

Аргументы в пользу компании

Диверсификация. IDEX не зависит от ситуации в какой-то одной отрасли: компания понемногу представлена везде. Это будет предохранять ее бизнес от сезонных колебаний в какой-то из отраслей.

Вал вложений. Как и другие «производители вентилей» типа Emerson Electric и Parker-Hannifin, IDEX сможет заработать как на текущем промышленном подъеме, так и на неизбежном росте вложений компаний в обновление оборудования в течение ближайших 10 лет.

Теоретическая возможность покупки. У компании не очень большая капитализация в 16,6 млрд долларов и приемлемый P / E — 39,92. Так что вполне вероятно, что ее купит какой-нибудь крупный игрок.

Что может помешать

Никогда такого не было — и вот опять. Рост стоимости перевозок, труда работников и производственного сырья будет для отчетности компании не меньшей угрозой, чем для иных промышленных предприятий. Также не стоит забывать о перманентной вероятности нового карантина, который испортит отчетность даже сильнее всех указанных выше проблем, вместе взятых.

Пассивная угроза. Компания платит 2,16 $ дивидендов на акцию в год. Годовая доходность составляет 0,99% годовых, и дивидендных инвесторов эти выплаты не привлекут. При этом на них тратится 158 млн долларов в год — 37,61% от прибыли компании за минувшие 12 месяцев. В принципе, все срочные задолженности компании покрываются деньгами в ее распоряжении и сумма задолженностей у нее не сильно большая. Так что угроза урезания выплат с последующим падением акций тут очень небольшая. Но все же следует иметь это в виду.

Что в итоге

Акции можно взять сейчас по 219,1 $. А дальше есть два пути:

- дождаться, когда акции станут стоить 245 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

- держать акции следующие 10 лет.

И традиционно: посматривайте новостной раздел на сайте компании, чтобы сбросить акции после новостей о сокращении выплат до того, как эту информацию отработают на рынке.