Инвестидея: Knight-Swift Transportation, потому что надо развозить товары

Сегодня у нас умеренно спекулятивная идея: взять акции грузоперевозчика Knight-Swift Transportation (NYSE: KNX), дабы заработать на логистическом буме в США.

При создании идеи использовались источники, недоступные пользователям из РФ.

Потенциал роста и срок действия: 11% за 12 месяцев.

Почему акции могут вырасти: логистический бум.

Как действуем: берем сейчас по 44,72 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

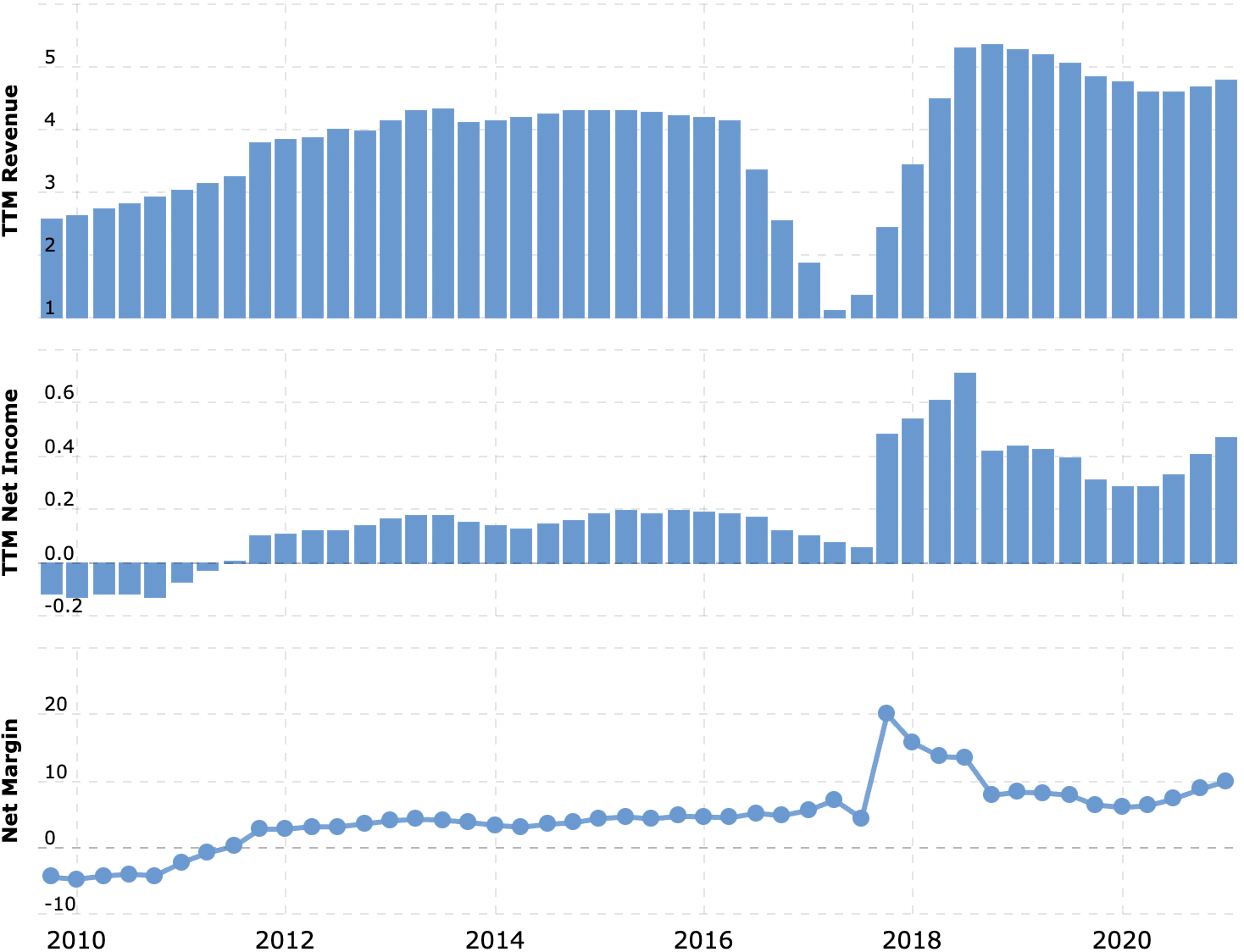

Согласно отчету, выручка компании выглядит так.

Грузоперевозки — 81%. Компания перевозит товары для своих клиентов. Операционная маржа сегмента — 15,28% от его выручки.

Логистика — 8%. Это оказание услуг управления грузоперевозками сторонним компаниям, работающим в той же сфере, что и KNX. Операционная маржа сегмента — 5,38% от его выручки.

Интермодальные перевозки — 8,4%. Это виды перевозок, при которых используется два и более вида транспорта. Например, груз везут сначала на самолете, потом на поезде и потом уже на грузовике. Операционная маржа сегмента отрицательная: −0,24% от его выручки.

Загадочное «другое» — 2,6%. Это разные непрофильные услуги: страхование, ремонт, лизинг оборудования, производство запчастей, хранение товаров и даже обучение водителей. Сегмент убыточный: его операционная маржа составляет −17,67% от выручки.

У компании, кстати, есть операции в неназванных странах за пределами США — они дают меньше 5% выручки.

Аргументы в пользу компании

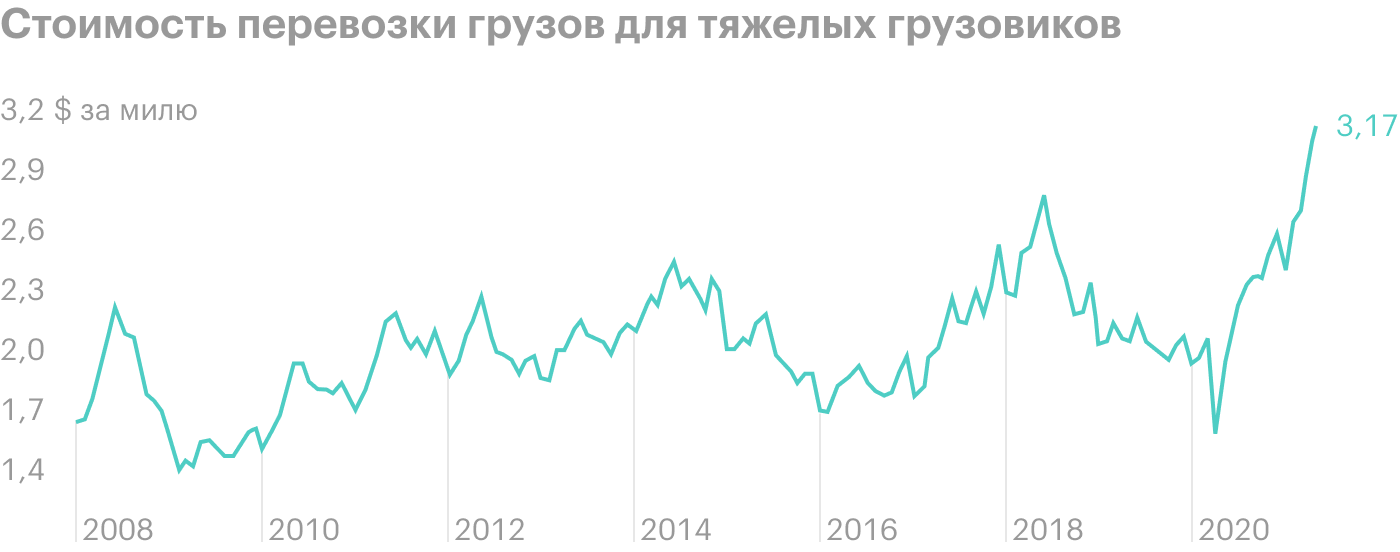

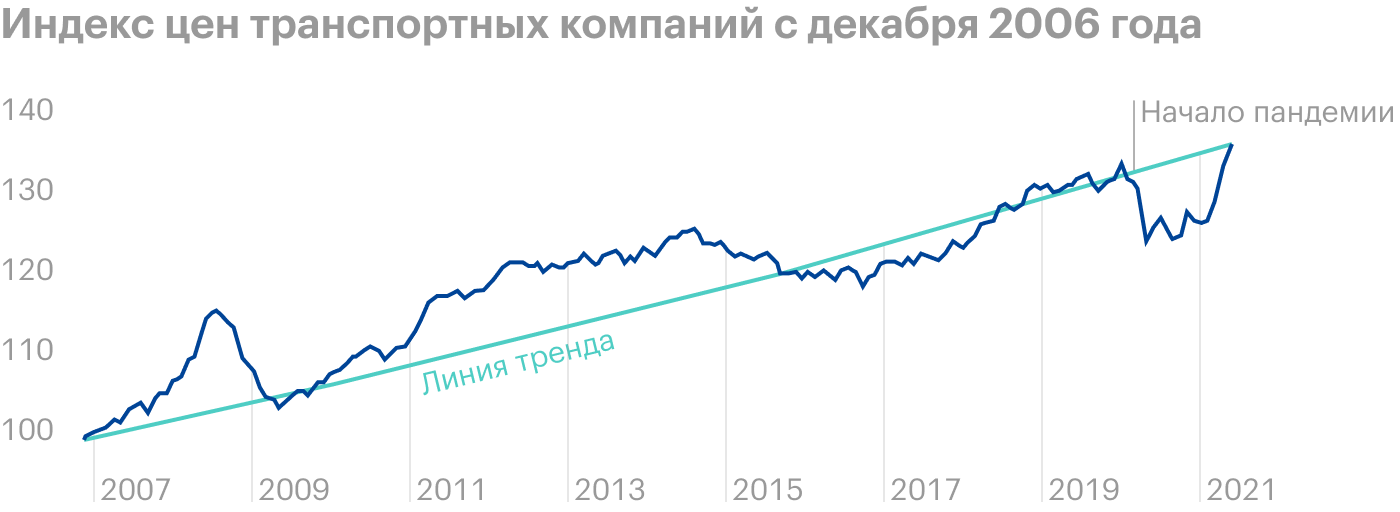

Логистика — наше все. В США логистический бум: растет спрос на услуги перевозчиков. А значит, компания сможет заработать на этом.

Размеры и цена. Компании, работающие в сфере логистики, сейчас выглядят перспективно. KNX к тому же стоит недорого в абсолютных и относительных цифрах: капитализация у нее 7,4 млрд долларов, что облегчает накачку акций толпой инвесторов, а P / E не самый большой — 15,99. Так что этот бизнес выглядит весьма неплохо.

Позитивный личный опыт. 29 января 2018 года, основываясь на тех же предпосылках, что и здесь, я взял акции за 46,66 $ — незадолго перед отчетом. Через несколько дней, после выхода хорошего отчета, я продал их за 51,5 $, заработав 10,3% в абсолюте.

Что может помешать

Концентрация. Согласно годовому отчету компании, некий неназванный клиент дает ей 16,8% выручки. Изменение отношений с ним может негативно повлиять на отчетность.

Расходы. Время логистического ажиотажа — это не только возможности, но и высокие расходы. Может получиться, что с ростом выручки из-за больших трат на водителей и роста цен на бензин серьезно пострадает прибыльность компании — естественно, с нехорошими последствиями для отчетности и котировок.

Выплаты. Компания платит 40 центов дивидендов на акцию в год, что с ценой акций в 44,72 $ дает 0,89% годовых. На это у нее уходит примерно 64 млн долларов в год — около 15% от ее прибыли за последние 12 месяцев. Это не очень много, но следует учитывать высокий уровень задолженностей компании — 2,570 млрд долларов, из которых 948,439 млн нужно погасить в течение года. У компании не так много денег: 242,517 млн на счетах и 548 млн задолженностей контрагентов. Поэтому выплаты тут не выглядят как нечто, без чего компания не сможет жить, — в теории KNX может их порезать, от чего акции могут упасть.

Что в итоге

Берем акции сейчас по 44,72 $, дожидаемся роста до 50 $ и продаем. Это вполне достижимый вариант в течение следующих 12 месяцев.