Инвестидея: Prologis, потому что онлайн-торговле нужны офлайн-склады

Сегодня умеренно спекулятивная идея с консервативным оттенком: взять акции фонда недвижимости Prologis, чтобы заработать на росте оборотов в сфере онлайн-коммерции.

Потенциал роста и срок действия: 9% в абсолюте в течение 14 месяцев или 11% с учетом дивидендов за тот же срок. Или до 60% в абсолюте с учетом дивидендов за 5 лет, что примерно равно 10% годовых.

Почему акции могут вырасти: онлайн-коммерция в тренде.

Как действуем: берем акции сейчас по 103 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Prologis — это real estate investment trust. REIT — это фонды недвижимости, которые покупают или строят недвижимость, сдают ее в аренду или продают, а также покупают ипотечные ценные бумаги у банков. Не менее 90% доходов REIT должны распределяться между акционерами в форме дивидендов.

Prologis специализируется на складах и обслуживает логистические нужды предприятий, то есть обеспечивает транзит и хранение товара.

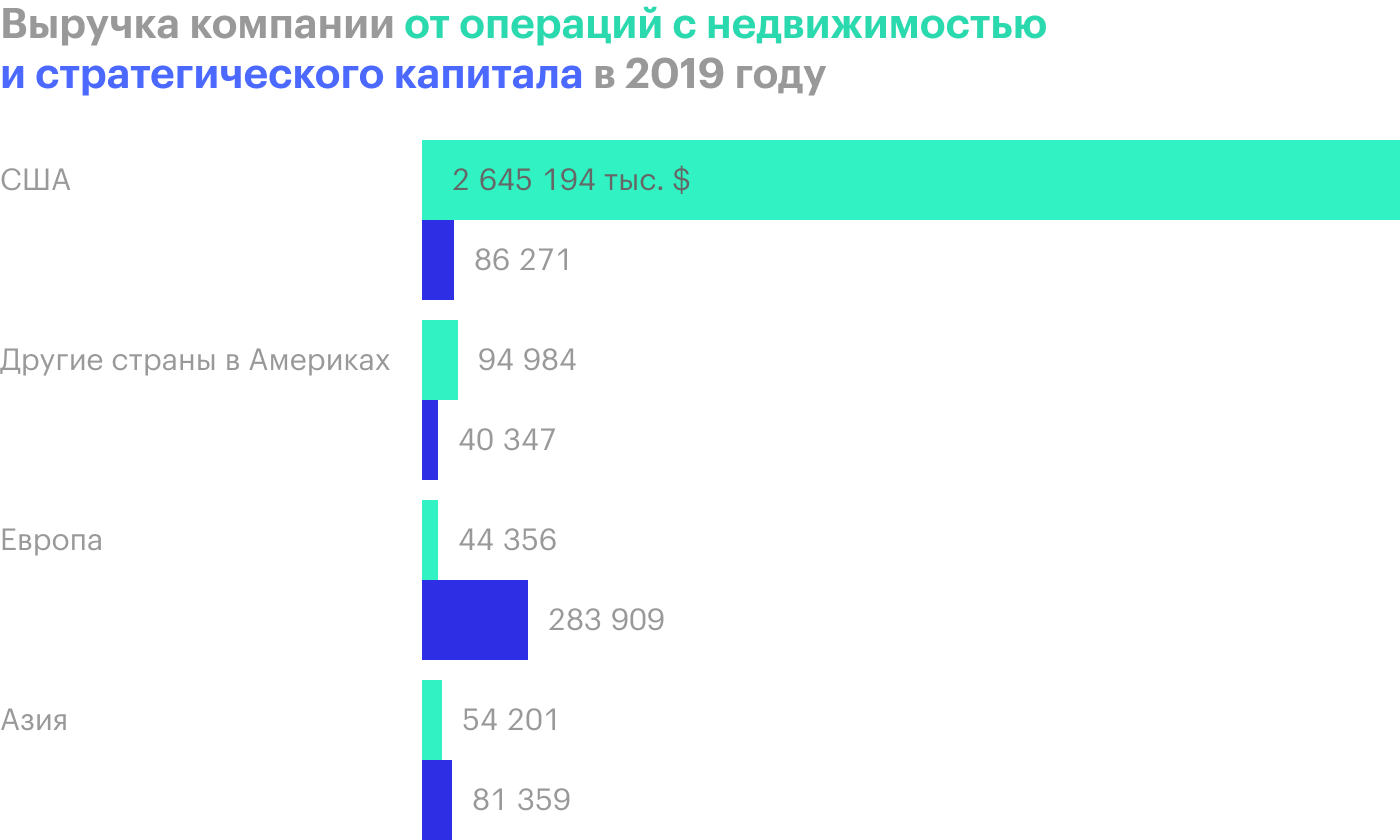

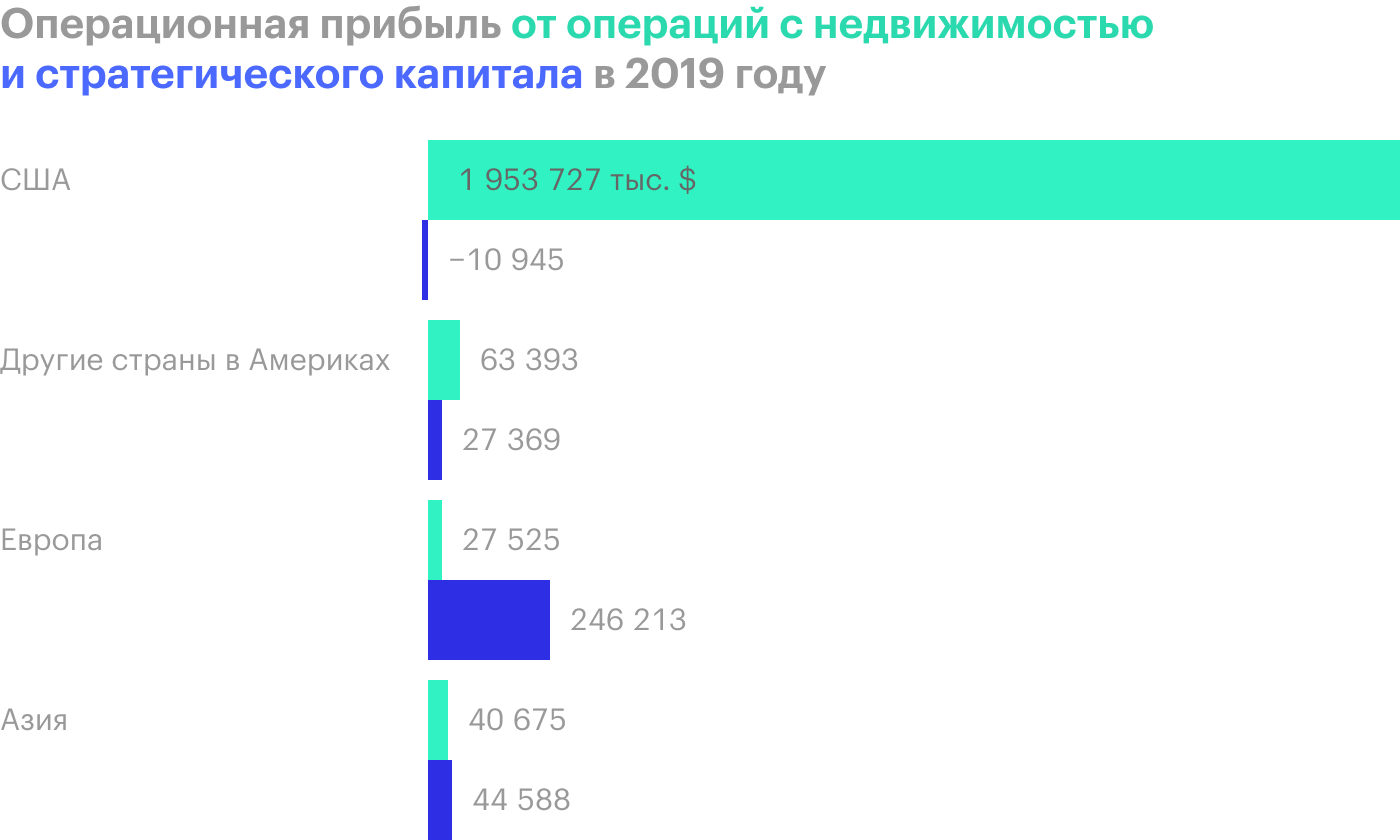

У компании есть два сегмента:

- Операции с недвижимостью. Это арендная плата клиентов, арендующих у Prologis место на складах.

- Стратегический капитал. Под пафосным названием скрывается набор услуг по управлению и обслуживанию зданий.

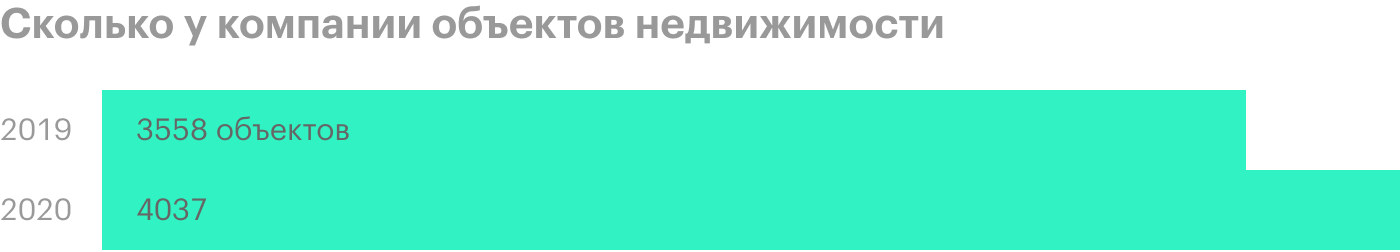

Числа из сентябрьской презентации впечатляют: совокупная стоимость проходящих через склады компании товаров каждый год равна 2,2 трлн долларов, а на ее складах работают 850 тысяч сотрудников. Почти все деньги компания зарабатывает в США.

Аргументы в пользу компании

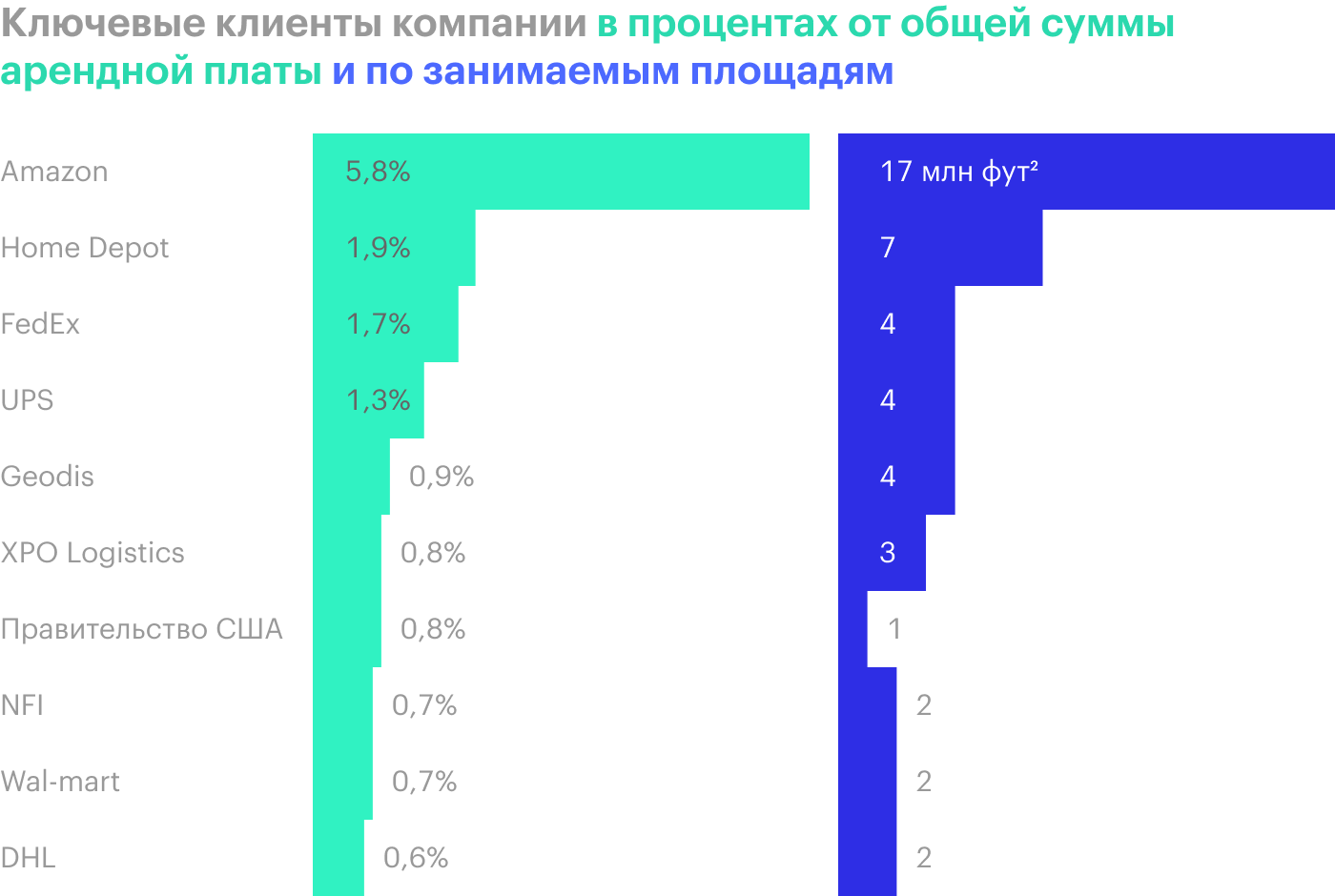

Нет сильной концентрации. Ни один клиент компании не дает ей больше 6% выручки — это хорошо, ибо крупные клиенты любят выкручивать руки арендодателям и требовать себе скидки.

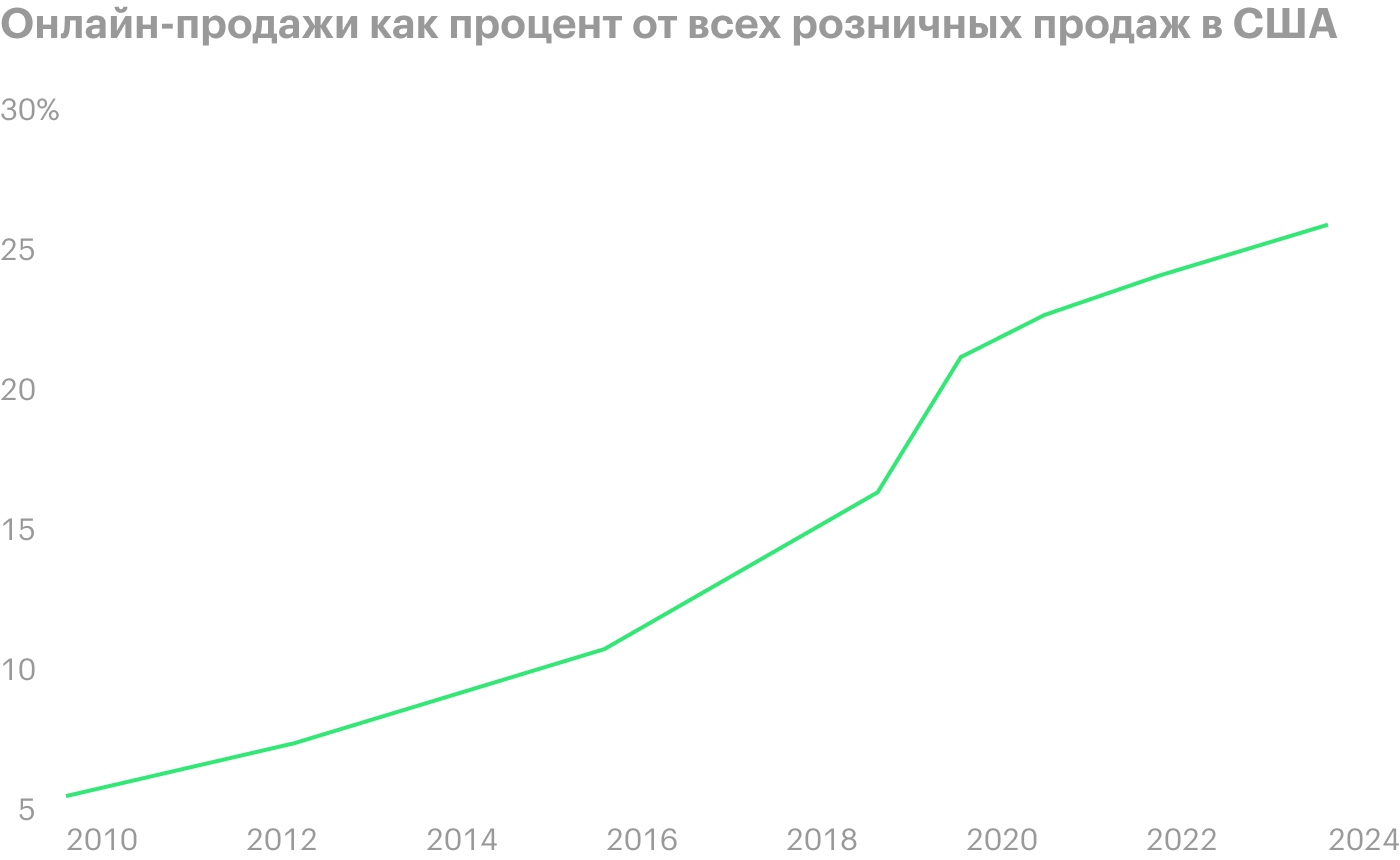

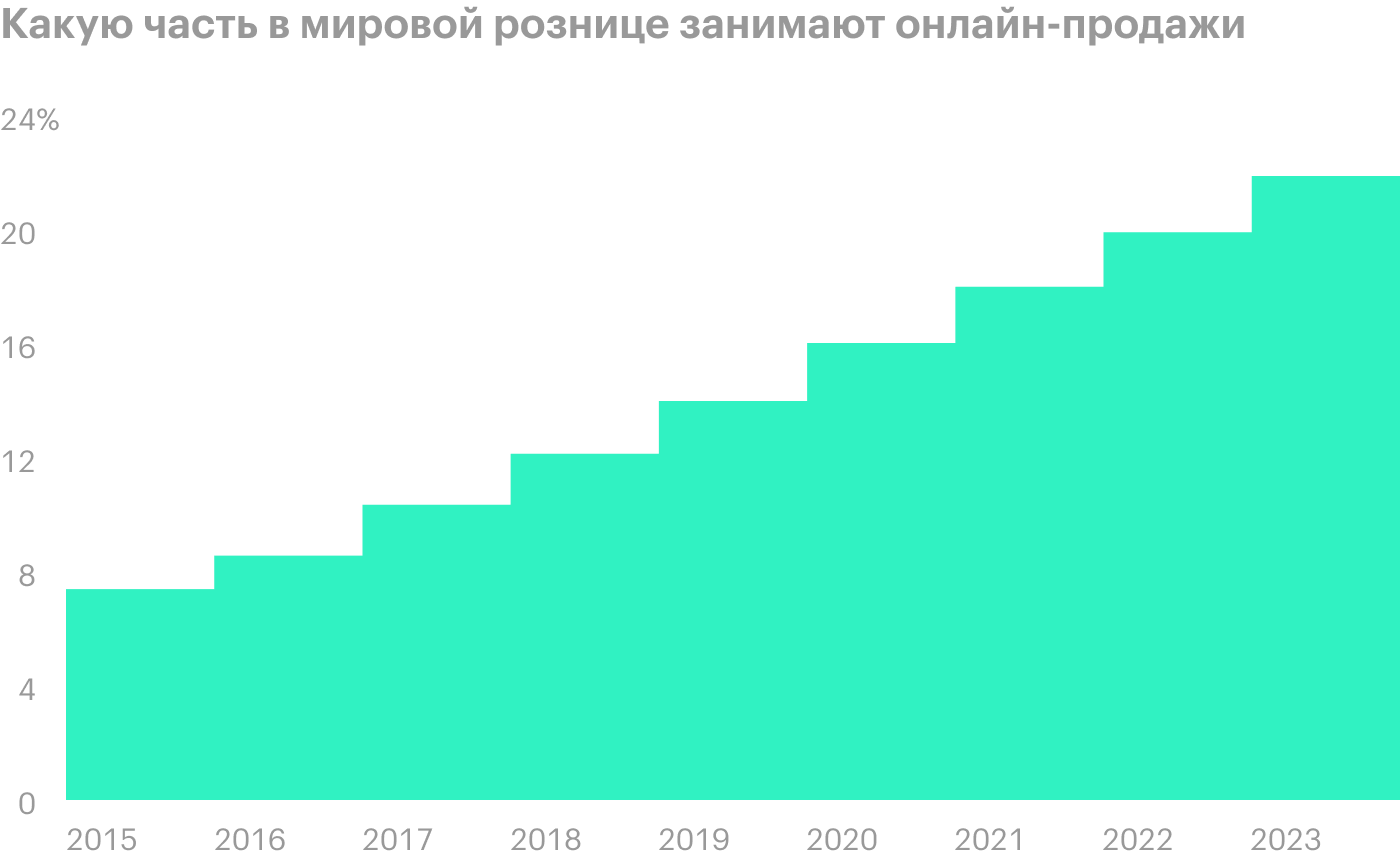

Железная поступь интернета. Бизнес компании будет расти по той же причине, по которой растет бизнес Amazon: растет доля онлайн-коммерции в общей структуре розницы США и всего мира.

Даже если совокупные продажи в рознице будут стагнировать или падать, то объемы продаж в онлайне все равно еще долго будут расти: онлайн-коммерция просто будет отбирать долю офлайновой розницы. Prologis тут находится на побеждающей стороне истории, ведь на складские помещения спрос просто бешеный.

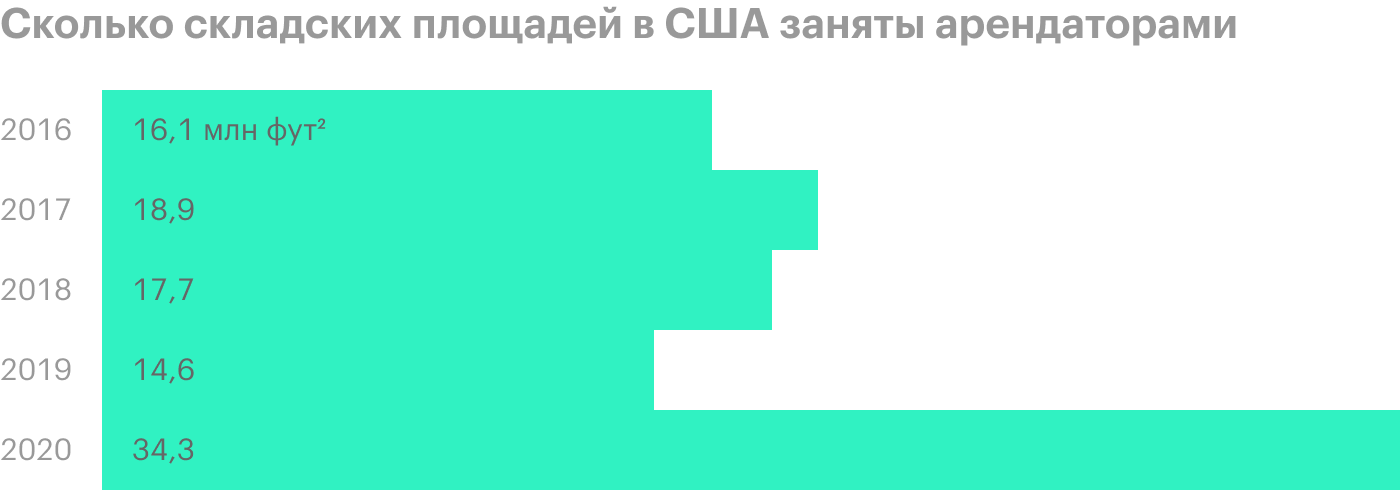

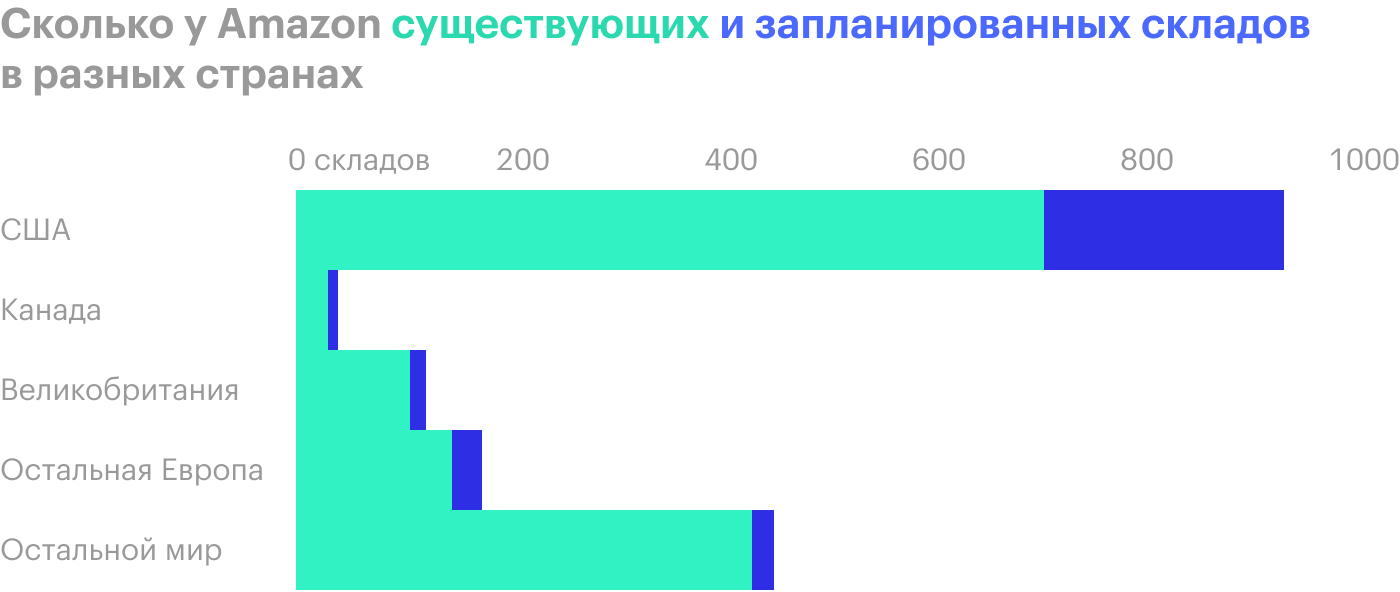

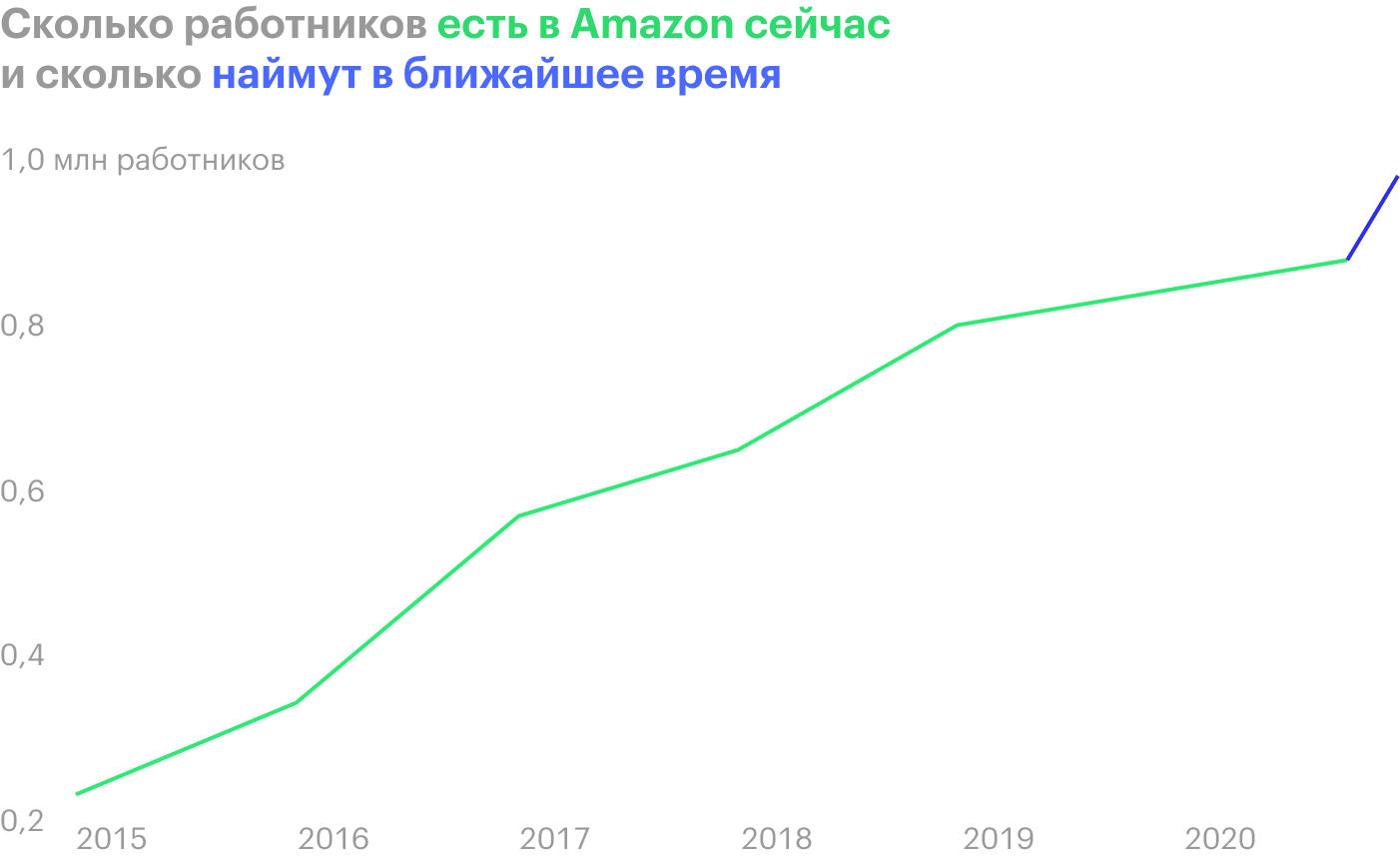

Также показателем того, что сфера деятельности Prologis перспективна, можно считать нездоровую активность Amazon в сфере логистики. Amazon готовится к увеличению продаж — значит, к тому есть все основания. А нездоровая эта активность потому, что основной бизнес Amazon, несмотря на огромные объемы продаж, низкомаржинален. Все прожекты Amazon фактически оплачивает небольшое, но несравнимо более рентабельное подразделение облачных вычислений.

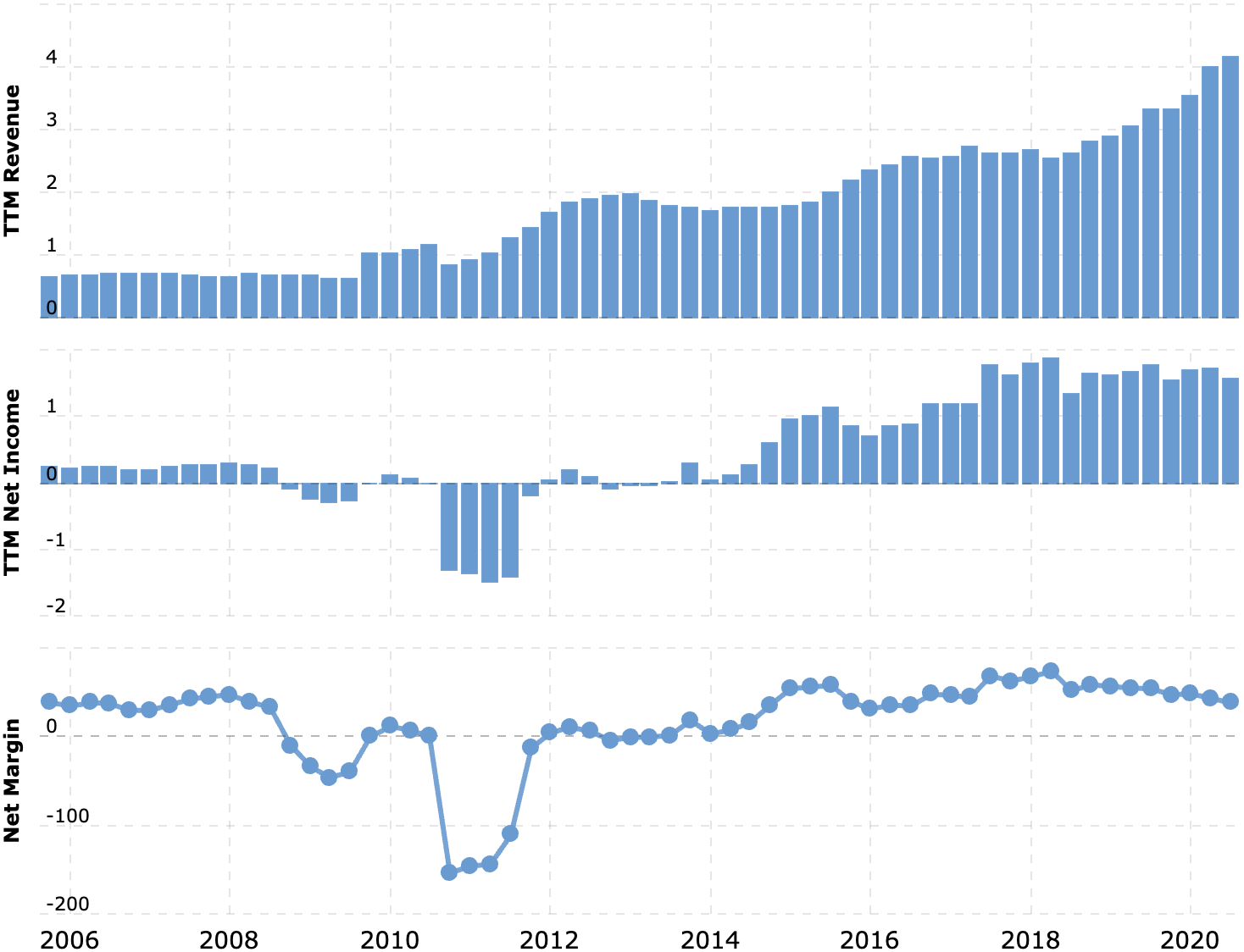

У Prologis получается зарабатывать на онлайн-рознице лучше, чем у Amazon: итоговая маржа Prologis составляет огромные 43%, как у каких-нибудь айтишников. А вот у Amazon итоговая маржа лишь 4,1%.

Крепкий, надежный, твой. Выручка у компании растет стабильно уже не один год, показатели прибыли хорошие, итоговая маржа огромная. Поэтому я думаю, что акции компании заинтересуют тех, кто ищет стабильности, и любителей дивидендов.

Prologis платит 2,32 $ дивидендов на акцию в год, что с текущей ценой акций 103 $ дает 2,25% годовых. Это немало по нынешним меркам: так, дивидендная доходность S&P 500 составляет 1,75%, а надежные облигации дают и того меньше.

Бизнесу компании благоприятствует глобальная конъюнктура, и можно надеяться, что прибыль компании будет увеличиваться. А это значит, что будут увеличиваться объемы дивидендных выплат, что привлечет еще больше инвесторов в эти акции и увеличит цену бумаг.

Что может помешать

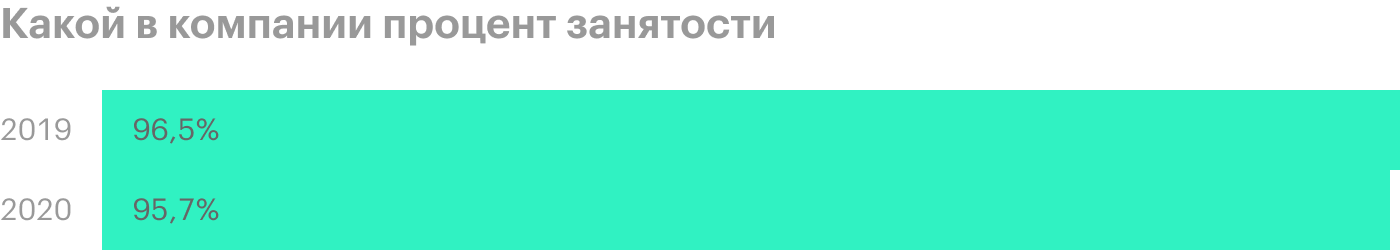

Нужно больше места. Внушительный объем площадей у компании на данный момент сдан на 95,7%. Чтобы продолжать расти, компании придется вкладывать много денег в строительство и развитие новых зданий. А это дополнительные расходы.

Кроме того, согласно последнему отчету, у компании общий объем задолженностей составляет 18,475 млрд долларов, а в ее распоряжении при этом всего 549,1 млн долларов. Если будут какие-то неурядицы, компании, возможно, придется порезать дивиденды. Тогда акции упадут, ведь многие инвесторы держат их ради дивидендов.

Не у всех все совсем хорошо. У клиентов из отраслей, на которые у Prologis приходится больше всего выручки, дела идут хорошо. Это спорттовары, продукты питания, автозапчасти и т. д. Но есть и те, кому не повезло в этом году. Это рестораторы, продавцы одежды и др.

Возможны кратковременные провалы в доходах Prologis, вызванные банкротством части клиентов из тех отраслей, по которым коронакризис прошелся особенно жестко. В этом случае, прежде чем освободившиеся площади займут новые клиенты, может пройти некоторое время, и Prologis потеряет часть выручки и прибыли. Если все будет серьезно, то и дивиденды могут урезать.

Риск этот теоретический, но стоит его учитывать.

Что в итоге

Берем акции сейчас по 103 $, а дальше есть два варианта.

Краткосрочное вложение. Полагаю, что акции в течение следующих 14 месяцев обновят исторический максимум и вырастут до 112 $. По этой цене их можно будет продать. Если это случится быстро, то вы получите примерно 9% в абсолюте. Если пройдет больше года, то с дивидендами получится примерно 11% в абсолюте.

Акции могут вырасти благодаря любителям дивидендов и из-за ориентации компании на перспективный сектор онлайн-коммерции. Также дивиденды могут вырасти, если увеличится прибыльность бизнеса. Но это скорее временное явление: учитывая высокий спрос на склады, компания может в экстренном порядке завысить цену для части клиентов и заработать больше ожидаемого.

Долгосрочное вложение. Можно держать акции следующие 5 лет, чтобы увидеть более значительный рост и заработать вместе с компанией на росте спроса на ее складские помещения. Тут вместе с дивидендами может получиться и 60% в абсолюте, или почти 10% годовых.

Помните, что в этой идее все зависит от стабильности дивидендных выплат Prologis. Стоит следить за разделом с пресс-релизами на сайте компании: вдруг появятся новости о сокращении дивидендов. Если эти новости придут до открытия американского рынка, есть шанс продать акции на Санкт-Петербургской бирже до того, как инвесторы переварят информацию.