Инвестидея: Trupanion, потому что зверям не помешает страховка

Сегодня у нас спекулятивная идея: взять акции компании по страхованию животных Trupanion, чтобы заработать на этом растущем рынке.

Потенциал роста: до 28% за 3 года.

Срок действия: до 3 лет.

Почему акции могут вырасти: рынок товаров для животных, а особенно их страхования, — это непаханое поле.

Как действуем: ждем падения акций до 50 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем зарабатывает компания

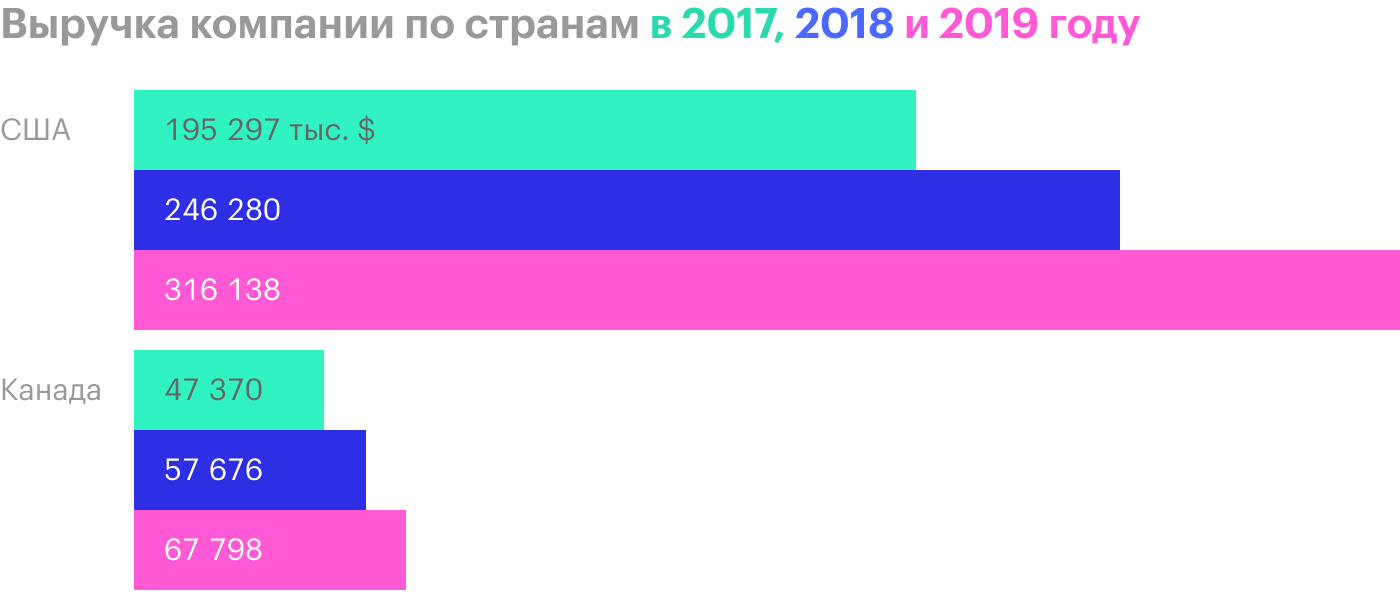

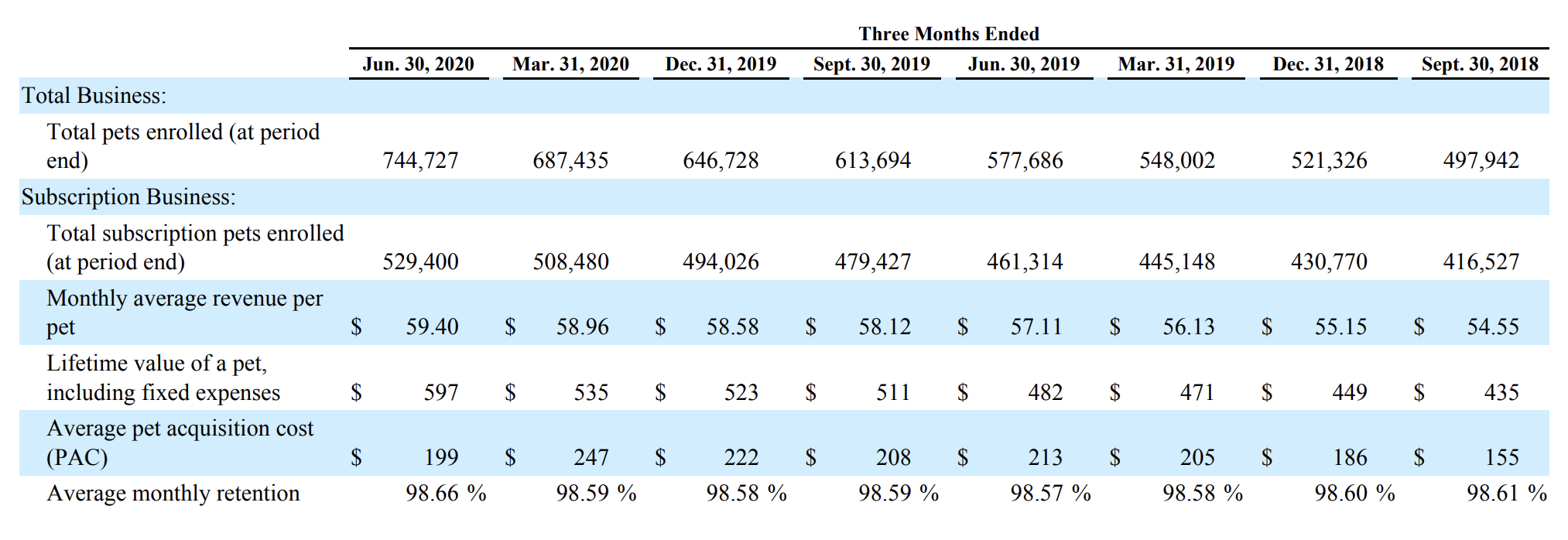

Зловеще звучащий для русского уха тикер TRUP вводит в заблуждение: компания не имеет ничего общего с кадаврами. Trupanion оказывает услуги по страхованию животных. Согласно годовому отчету, 83,7% выручки компании приходится на регулярные страховые выплаты клиентов по подписке, а 16,3% — на загадочное «другое»: в основном это составление страховых планов для других компаний, но есть и бизнес по производству диетического корма для домашних животных. В таблице ниже можно посмотреть рентабельность разных сегментов.

Большая часть клиентов в компанию приходит организованно, из ветеринарных клиник и от докторов. В основном компания работает в США, но есть заметные операции в Канаде.

Почему акции должны упасть

Есть несколько причин, по которым акции Trupanion не стоит брать сейчас.

Во-первых, у компании безумная цена: P / E — 1414. Да, рынок страхования животных весьма перспективен, но с такой ценой акции не может не трясти.

Во-вторых, рынок в США сошел с ума и растет, несмотря на то что в реальной экономике все неблестяще. При коррекции Trupanion достанется, как чрезвычайно дорогой компании.

Поэтому я считаю, что можно дождаться коррекции и взять акции за 50 $. Даже с такой ценой они все еще будут довольно дорогими, но с учетом некоторых обстоятельств — о которых ниже — я бы не стал наглеть и ждать падения еще ниже.

Аргументы в пользу компании

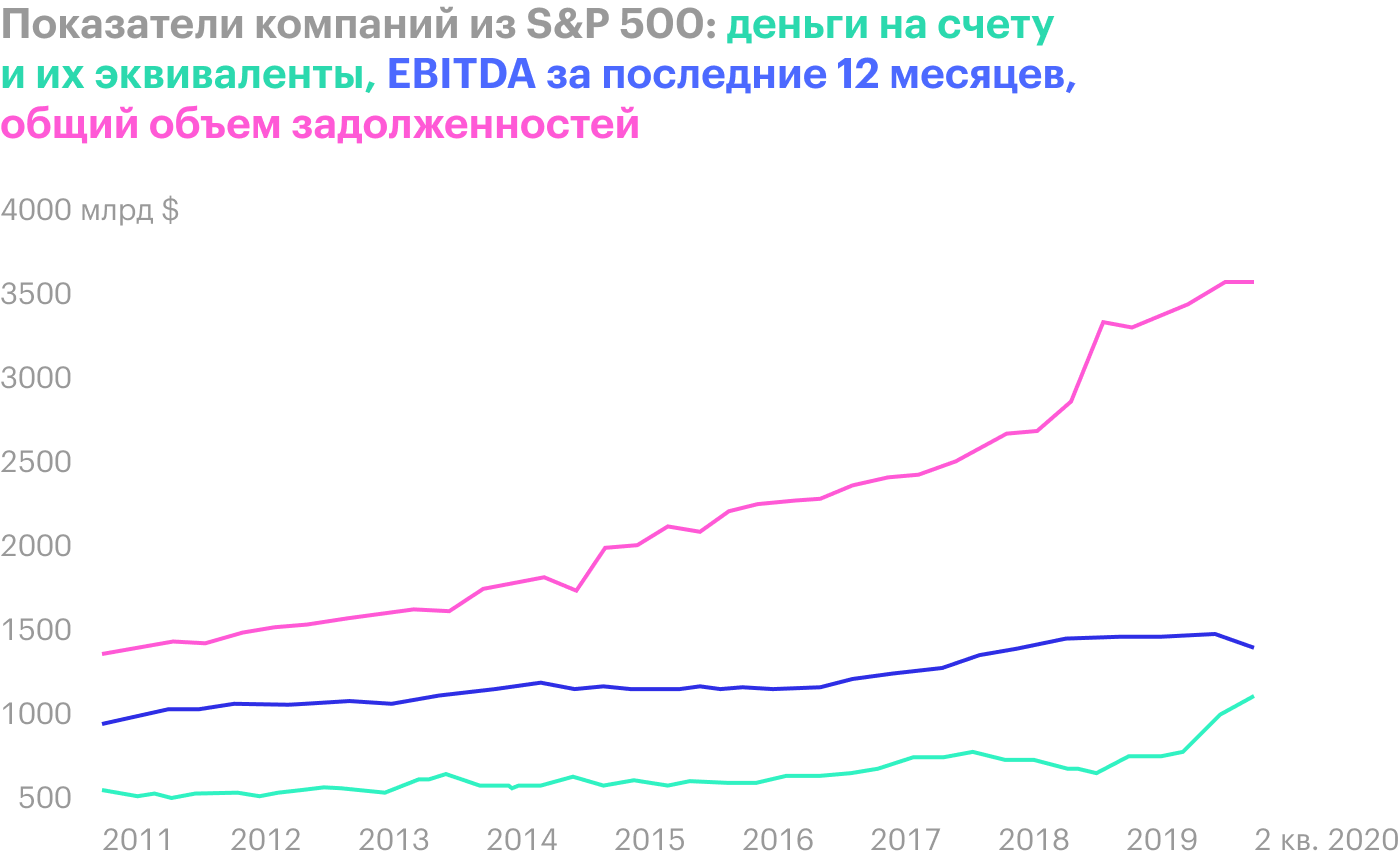

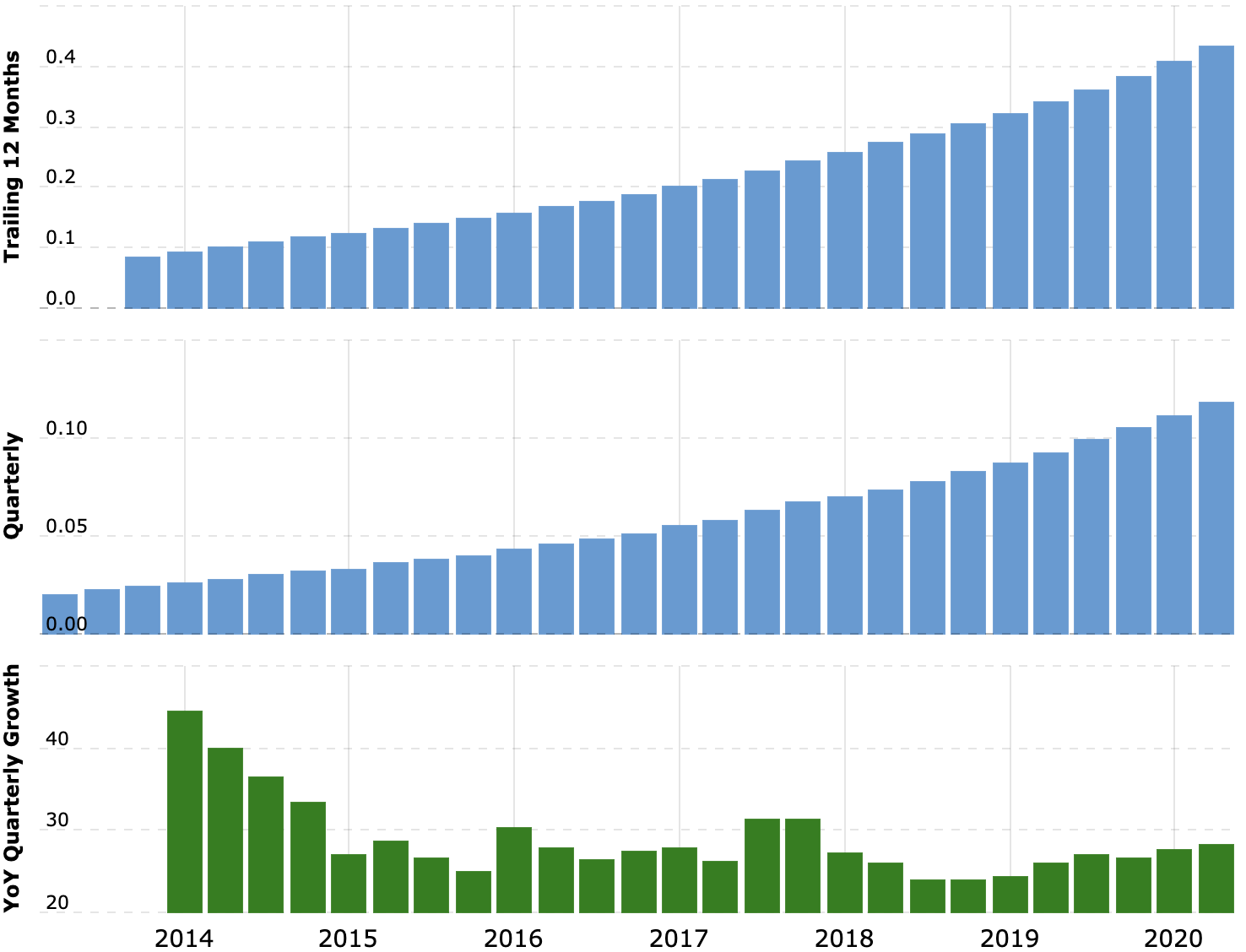

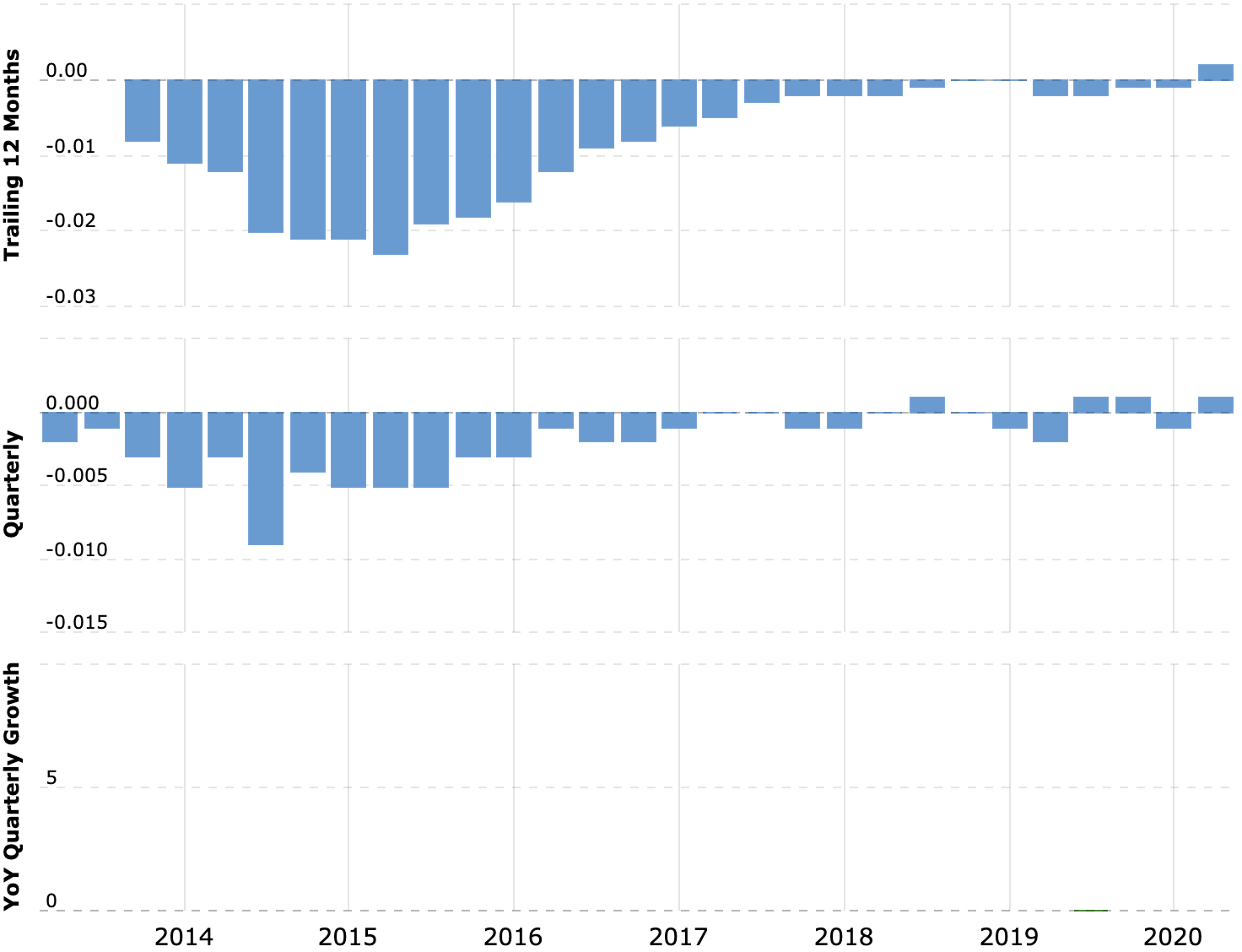

Рост, рост, рост. Акции компании после падения непременно привлекут внимание розничных инвесторов по той же причине, по которой их внимание привлекали другие «животные» бизнесы: Freshpet, Zoetis, Elanco, Patterson — сектор товаров для животных считается очень перспективным и быстрорастущим. И хотя его объемы и темпы роста многие переоценивают, там действительно можно ожидать большего роста, чем в секторе потребительских товаров для людей. И действительно, у Trupanion выручка растет очень неплохими темпами.

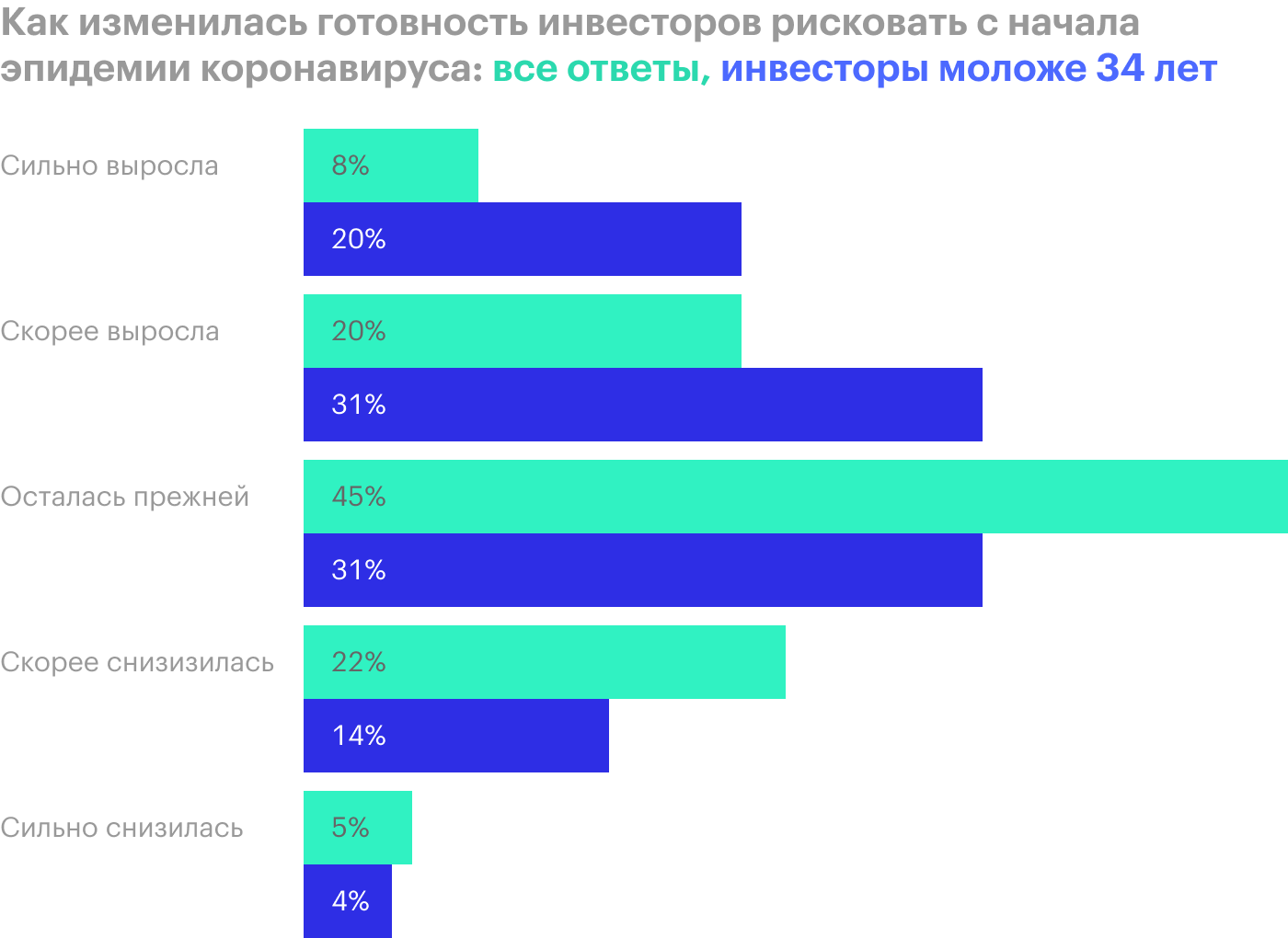

Все это точно привлечет внимание розничных инвесторов, среди которых все больше молодежи, — а уровень склонности к риску у молодых инвесторов только растет. Учитывая, что капитализация Trupanion меньше 2,3 млрд долларов, накачать ее акции толпе спекулянтов будет несложно.

Страховой случай. Впрочем, бизнес конкретно Trupanion весьма перспективен. В США с хозяевами проживает примерно 142,7 млн птиц, кошек и собак, а еще всякие экзотические животные. При этом по состоянию на май 2020 года медицинская страховка была только у 2,82 млн зверюшек. Это заметно больше, чем в 2018, — тогда она была у 2,2 млн животных, — но все равно очень мало.

При этом стоимость лечения животных может быть очень высокой: внезапный прием у врача может обойтись в 800—1500 $. На лечение лабрадора за несколько лет вполне может уйти 25 тысяч долларов. Ну а страховка тут может покрыть очень значительную часть трат, в случае Trupanion — до 90%.

В любом случае у рынка есть такое пространство для роста, что он вполне может вырасти в 10 раз за следующие 15 лет, — и все равно незастрахованные любимцы будут составлять большую часть от всего числа домашних животных. А значит, Trupanion есть где развернуться.

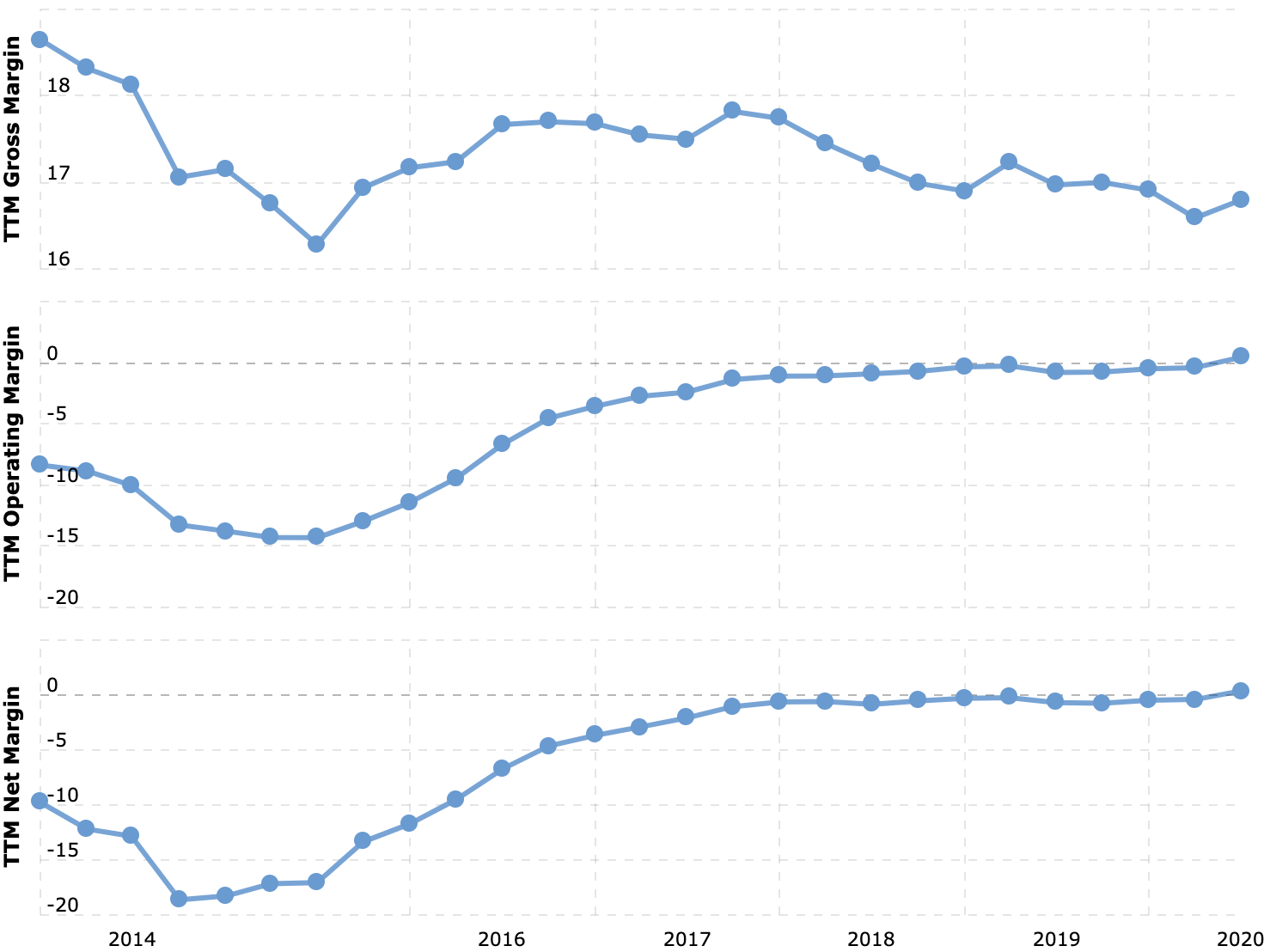

Бизнес не лишен смысла. Trupanion недавно вышла на окупаемость после многих лет убытков, что весьма похвально: немногие компании в ветеринарном секторе могут похвастаться прибылью. У Trupanion очень скромная маржа, но компания планирует продавать своим клиентам-подписчикам много дополнительных услуг. Глядя на примеры с онлайновыми автодилерами, я предполагаю, что речь будет идти о продаже подписчикам товаров и услуг партнеров компании, — в этом случае речь идет о кормах и лекарствах.

По примеру с теми же дилерами я знаю, что маржинальность у этого сегмента будет сильно выше, чем у основного бизнеса компании, поскольку трудовые затраты здесь будут меньше, чем в профильном бизнесе. Впрочем, основной бизнес компании тоже обладает потенциалом.

У компании не идеальный, но хороший по меркам бизнеса, функционирующего по подписной модели, уровень удержания клиентов. И хотя ей есть куда развиваться, высокий уровень предсказуемости выручки вкупе с перспективами дальнейшего расширения позволяет рассчитывать на уверенный рост этого бизнеса и его котировок.

Страшный коронавирусный второй квартал этого года компания не просто пережила, но и вышла в плюс. И жирный бонус в том, что американцы в этот период показали, что любят своих животных больше, чем себя: когда посещаемость обычных медицинских учреждений упала во втором квартале, сильно выросло число визитов в ветеринарные клиники. Как говорится, друг познается в беде — нет причин ожидать, что в спокойное время американцы будут меньше любить своих животинок. Скорее наоборот: будут тратиться еще больше.

Компанию могут купить. Весьма реалистично, что Trupanion может купить какой-нибудь крупный медицинский конгломерат. Ее текущая стоимость не сильно велика, а после коррекции компания станет еще привлекательнее.

Что может помешать

Низкая маржа. У компании итоговая маржа — 0,38%, что очень мало. Последний квартал у Trupanion вышел очень хороший, но какой-нибудь форс-мажор может привести к сильным убыткам — это обрушит котировки. Страшный сон любой страховой компании — рост числа страховых случаев, когда нужно выплачивать держателям страховки полагающиеся им деньги. Всегда есть вероятность того, что количество страховых случаев резко вырастет: или завезут коронавирус для кошек и собак, или просто компании не повезет с тем, что увеличится число старых и больных животных у нее на обслуживании. Это может поломать бизнес Trupanion.

Все равно дорого. Даже после коррекции целевая цена 50 $ все равно будет очень высокой. Здесь мы рискуем тем, что рост котировок компании привязан к росту ее выручки: фактически инвесторы тут платят и переплачивают за ожидания будущего роста. И инвесторов очень легко разочаровать: если выручка Trupanion за квартал окажется хотя бы на полпроцента ниже завышенных инвесторских ожиданий, то акции рискуют улететь в глубокий аут.

Конкуренция. Есть довольно много альтернатив компании вроде Veterinary Pet Insurance и Healthy Paws, соответствующих отделений кредитных кооперативов и обычных страховых. И главная угроза мне видится не столько в ценовой конкуренции — в страховом бизнесе сложно демпинговать без высоких рисков обанкротиться, — сколько в том, что Trupanion может пойти по дороге приключений и начать тратиться на приобретение конкурентов, чтобы занять большую долю рынка. Стремление это оправданное и благородное, но компании для этого придется набрать долгов — а маржа у Trupanion очень небольшая. Она рискует снова скатиться в убытки, потому что по займам придется платить.

Что в итоге

Ждем падения акций до 50 $, покупаем, а дальше у нас два пути.

Дождаться роста котировок до 64 $ и продать акции. Я считаю, что этот вариант реализуется довольно быстро благодаря активности розничных инвесторов, но нужно быть морально готовыми к тому, чтобы держать акции 3 года, ибо не все подвластно даже розничным инвесторам. Но я все же думаю, что акции восстановятся довольно быстро: бизнес-показатели компании отлично выстояли в острую кризисную годину.

Держать акции следующие 15 лет. На этом промежутке капитализация может вырасти в 2—3 раза вместе с бизнесом, который пока развивается в относительно недавно появившейся нише страхования животных. Вариант с таким долгосрочным инвестированием рискованный, но он может быть очень доходным: не забываем о том, насколько велик потенциальный рынок компании. Ну и, конечно, на столь длинных дистанциях сильно увеличивается возможность покупки компании кем-то крупнее.

При любом раскладе эта идея подходит только для инвесторов, готовых к волатильности. Всем остальным стоит держаться от этих акций подальше.