Инвестидея: UFP Industries, потому что нужно больше древесины

Сегодня у нас очень спекулятивная идея: взять производителя стройматериалов UFP Industries (NASDAQ: UFPI), дабы заработать на строительном буме в США.

Потенциал роста и срок действия: 15% за 14 месяцев.

Почему акции могут вырасти: в США большой спрос на продукцию компании.

Как действуем: берем акции сейчас по 72,72 $.

Идею придумал наш читатель Alexey Vlasov в комментариях к разбору Home Depot, Lowe’s и Toll Brothers.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

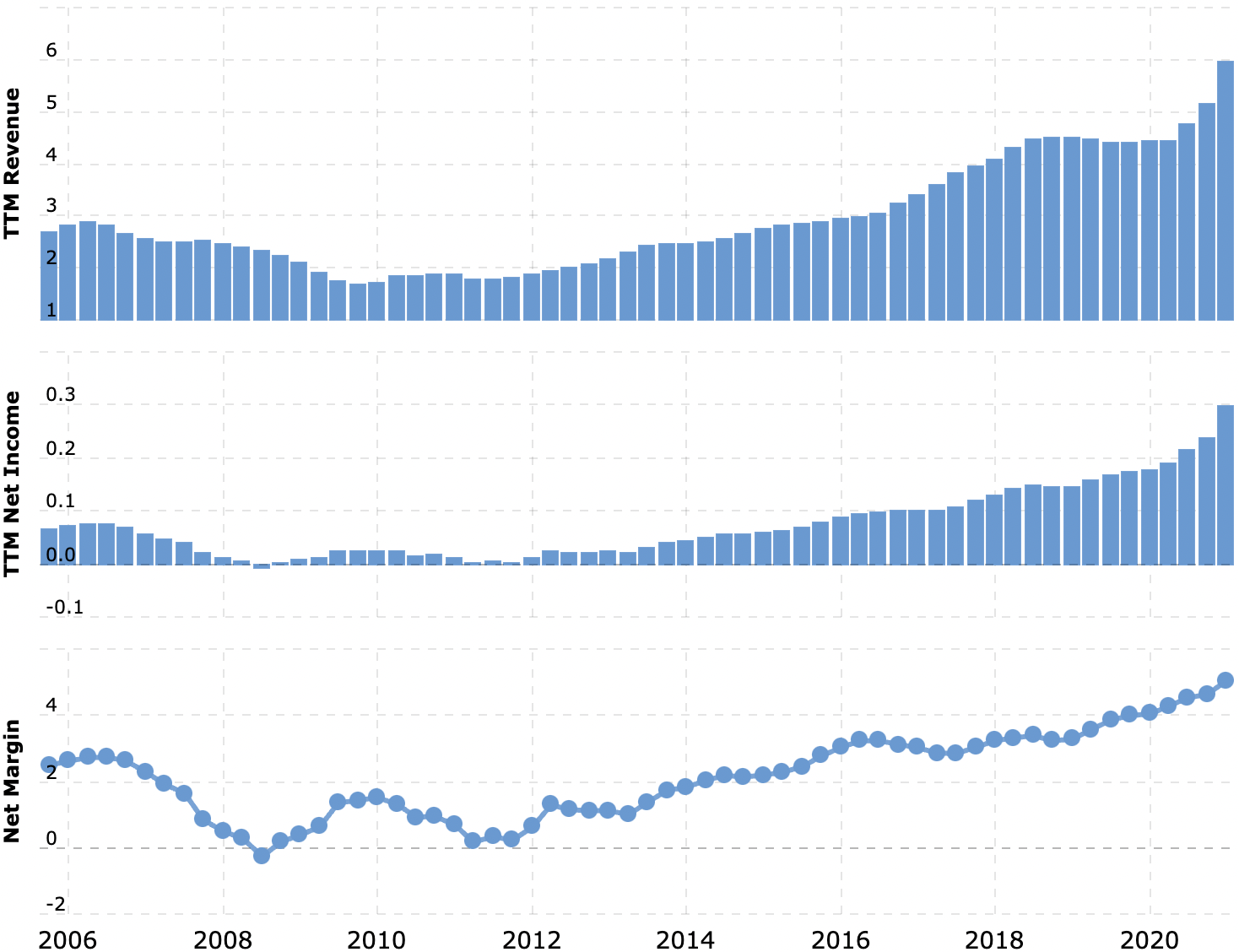

На чем компания зарабатывает

Согласно отчету компании, выручка делится на следующие сегменты.

Розница — 42%. Продажи товаров компании розничным сетям типа Home Depot и Lowe’s, которые специализируются на стройматериалах.

Промышленность — 20,8%. В этом сегменте компания продает свою продукцию промышленным предприятиям.

Строительство — 37,2%. Прямые продажи напрямую строительным компаниям.

В США компания делает 97,43% выручки, 2,57% приходится на другие, неназванные страны.

Аргументы в пользу компании

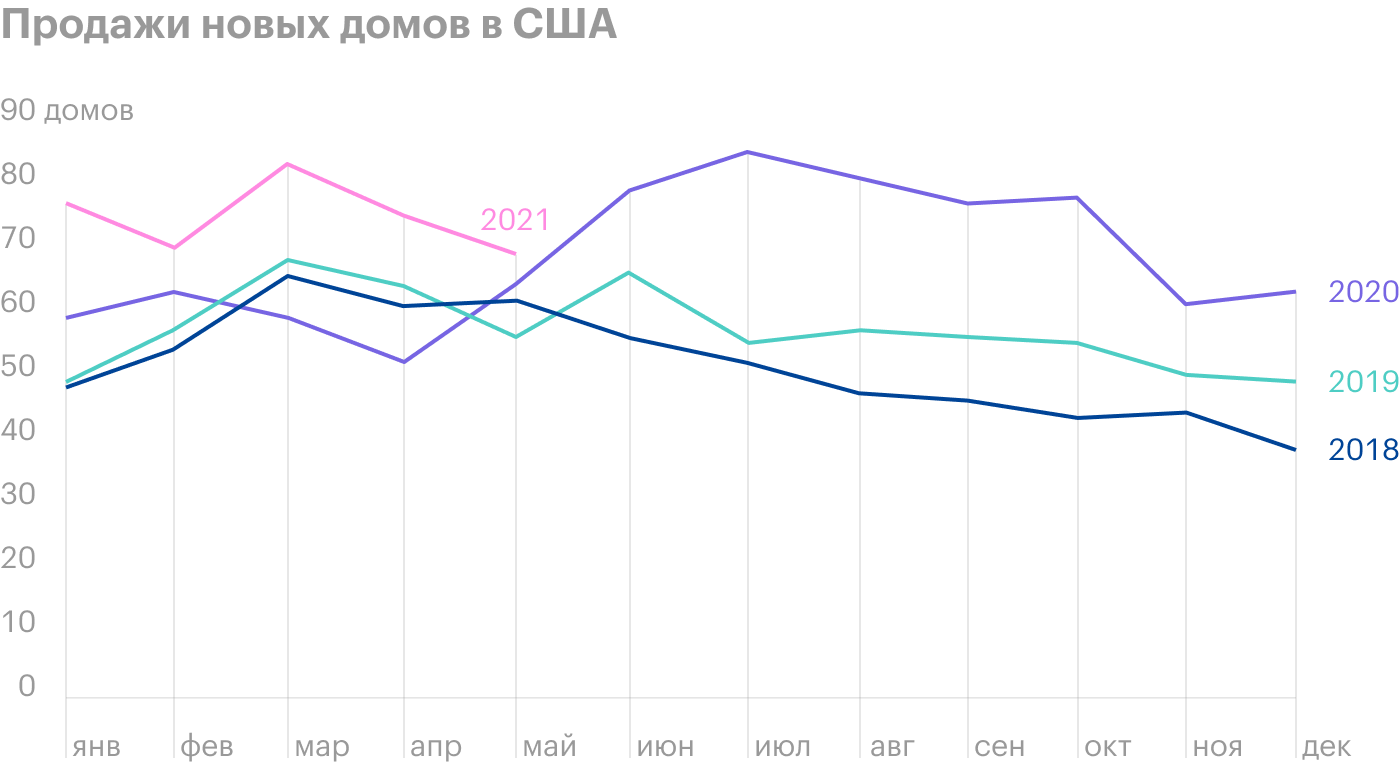

Строительный бум. Про это у нас была целая статья, здесь же скажем только, что такой спрос на дома, как сейчас, в США просто обязан увеличить доходы таких компаний, как UFP.

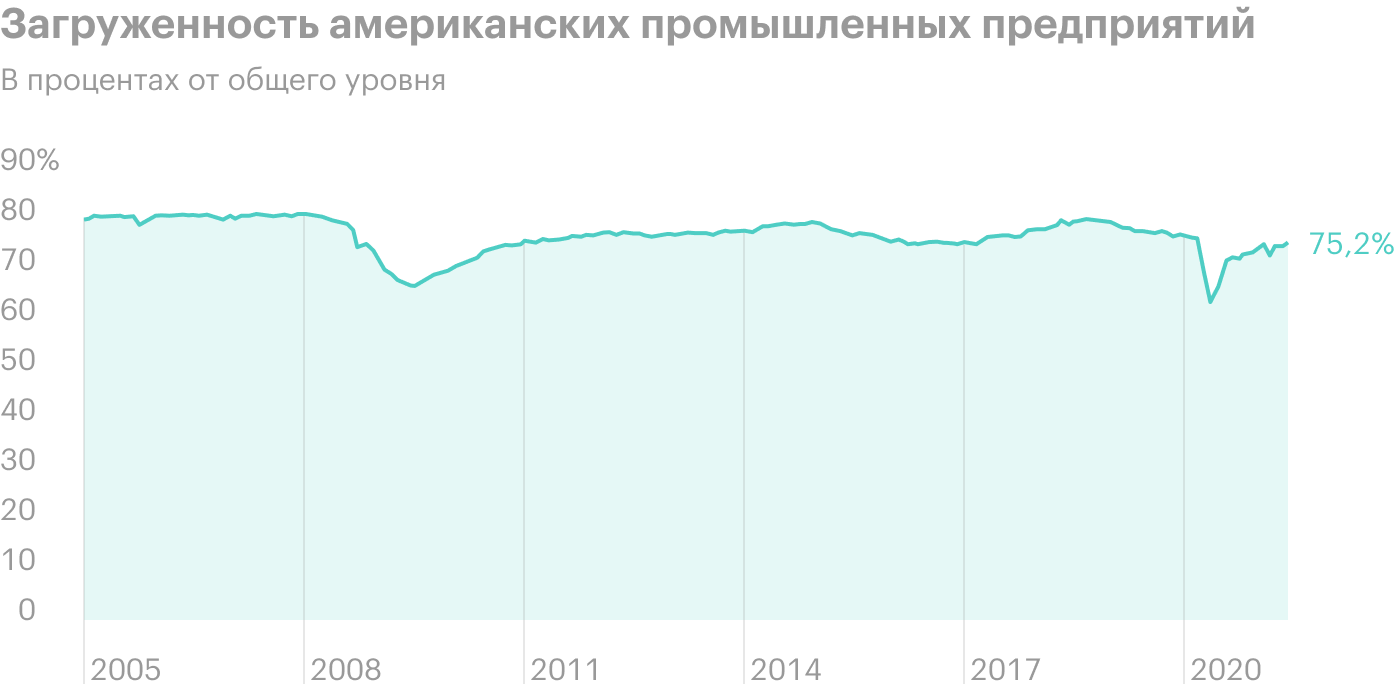

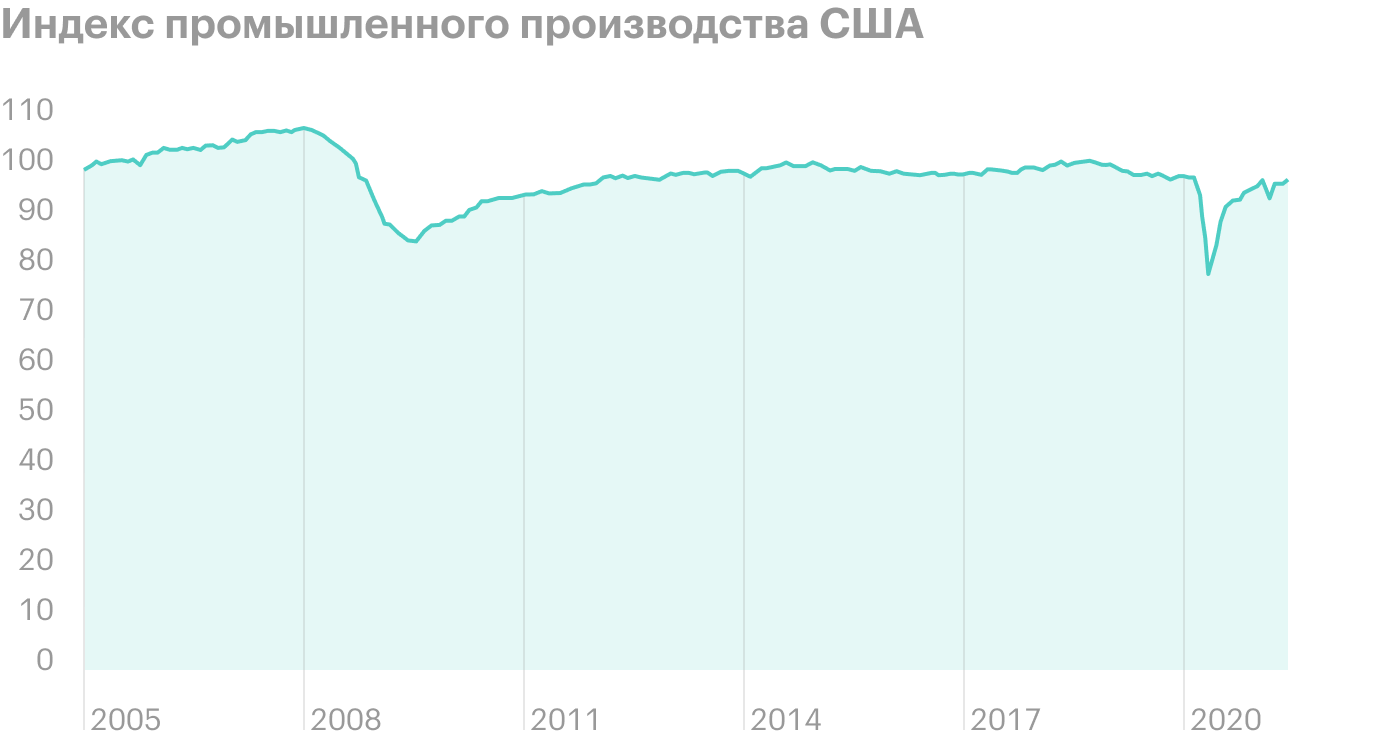

Диверсификация. В отличие от коллег из Boise Cascade, UFP продает свои товары не только застройщикам, но и промышленным компаниям. Это хорошо, поскольку UFP сможет нарастить продажи, кроме всего прочего, благодаря промышленному росту в США и загрузке производственных мощностей американских заводов.

Цена. С P / E 14,48 и капитализацией 4,5 млрд долларов компания не выглядит переоцененной, и это увеличивает шансы, что котировки накачают розничные инвесторы.

Позитивный опыт. В прошлом году идея с этой компанией сработала при тех же предпосылках и даже поскромнее, чем на этот раз: в 2020 году в промышленности США были большие проблемы из-за карантина, а спрос на недвижимость только набирал обороты. Сейчас же все гораздо лучше как со спросом на дома, так и с промышленными показателями США.

Что может помешать

Цена сырья. Цены на древесину — на основное сырье компании — могут быть очень подвижными, и это может сказаться на отчетности компании.

Выплаты. Компания платит 60 центов дивидендов на акцию в год — 0,82% годовых при текущей цене акций. Перефразируя одного из персонажей фильма Ежи Кавалеровича «Фараон», скажу: такие дивиденды не могут ни возвысить котировки, ни дать утешение акционерам. Так что не стоит надеяться на рост котировок за счет выплат.

На выплаты у компании уходит примерно 37 млн долларов в год — примерно 12,3% от прибыли за последние 12 месяцев. Это немного, и в бухгалтерии компании в принципе все хорошо: у нее задолженностей на 1,199 млрд, из которых 611 млн нужно погасить в течение года. В распоряжении компании есть достаточно денег: 44,399 млн на счетах и 808,105 млн задолженностей контрагентов. Но всегда есть вероятность урезания дивидендов с последующим падением акций — например, если менеджмент компании сочтет, что не хватает денег на расширение бизнеса.

Охлади инвестирование. В то же время цены на недвижимость в США растут слишком уж сильно, и, возможно, скоро продажи домов начнут падать, что скажется на отчетности UFP.

Что в итоге

Берем акции по 72,72 $. Думаю, что со всеми позитивными моментами мы сможем дождаться цены 84 $ за следующие 14 месяцев.