Сбербанк при продаже жилья разрешил сохранять ипотечную ставку продавца: что следует знать

Сбербанк будет оформлять куплю-продажу недвижимости через перевод ипотечного долга от продавца к покупателю.

Покупатель сможет получить ипотеку на тех же условиях, на которых ее оформлял продавец. Пока банк реализует программу в тестовом режиме, подтвердили в Сбере. В Архангельской области уже прошла первая подобная сделка.

Как работает перевод ипотеки

Вот как банк проводит подобные сделки:

- Покупатель собирает стандартный пакет документов, который нужен для одобрения ипотеки: паспорт, СНИЛС, документы о трудоустройстве и доходах.

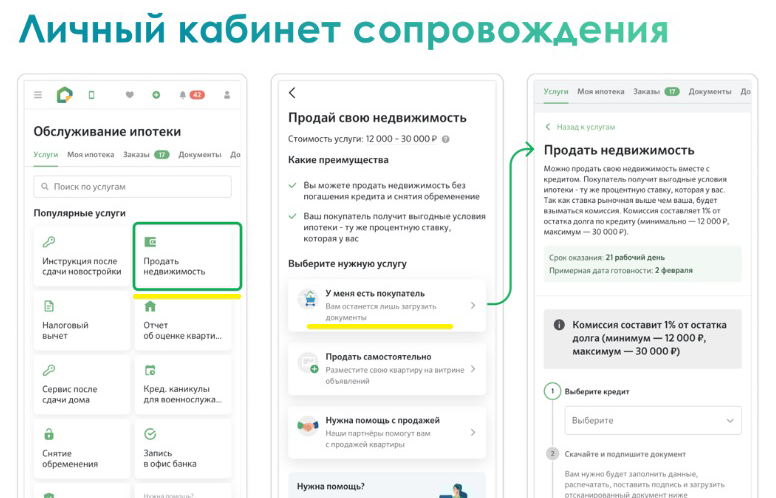

- Продавец подает заявку на сделку через личный кабинет сервиса «Домклик». Банк рассматривает заявку. Срок — до семи рабочих дней.

- Если все хорошо, специалист банка готовит документы и проводит сделку вместе с покупателем и продавцом.

- Долг продавца переводят на покупателя, при этом сохраняют и срок ипотеки, и ежемесячный платеж, и прочие условия. График платежей будет тот же, но на покупателя откроют новый счет, куда он будет вносить платежи по ипотеке.

У новой программы ипотеки есть отличия от стандартной ситуации, когда покупатель получает одобрение банка по актуальным условиям и приобретает квартиру на кредитные деньги банка.

Отличия перевода ипотеки от обычной ипотеки

| Условия | Обычная ипотека | Перевод долга |

|---|---|---|

| Что с упрощенным порядком | Возможна «ипотека по паспорту», когда заемщик не представляет никаких документов о работе и доходе | Упрощенного порядка нет, обязателен полный пакет документов |

| Кто подает заявку | Покупатель | Продавец |

| Каков срок одобрения | 1 сутки | 7 рабочих дней |

| Сколько займет вся сделка | 3—7 дней | До 21 дня |

| Какие документы надо оформлять | Договор купли-продажи | Договор купли-продажи между покупателем и продавцом и договор о переводе долга между сторонами и банком |

Отличия перевода ипотеки от обычной ипотеки

| Обычная ипотека | |

| Что с упрощенным порядком | Возможна «ипотека по паспорту», когда заемщик не представляет никаких документов о работе и доходе |

| Кто подает заявку | Покупатель |

| Каков срок одобрения | 1 сутки |

| Сколько займет вся сделка | 3—7 дней |

| Какие документы надо оформлять | Договор купли-продажи |

| Перевод долга | |

| Что с упрощенным порядком | Упрощенного порядка нет, обязателен полный пакет документов |

| Кто подает заявку | Продавец |

| Каков срок одобрения | 7 рабочих дней |

| Сколько займет вся сделка | До 21 дня |

| Какие документы надо оформлять | Договор купли-продажи между покупателем и продавцом и договор о переводе долга между сторонами и банком |

Плюсы и минусы

Вот главные преимущества перевода ипотечного кредита на продавца.

✅ Ставка по кредиту может получиться ниже рыночной. Например, в феврале 2023 года средний процент по ипотеке на покупку вторичного жилья — 11%, а у продавца может быть ставка января 2022 года — 9—10% или даже 2021 года, когда средняя ставка на вторичном рынке была 8,3%, а в некоторые месяцы — даже 7,3%.

Например, продавец купил квартиру за 7 000 000 ₽ в ипотеку под 7,5% на 25 лет с первоначальным взносом 1 500 000 ₽. Ежемесячно он платил 40 644 ₽. При тех же условиях, но со ставкой 11% ежемесячный платеж будет 53 906 ₽, а переплата — почти на 4 000 000 ₽ больше. Если покупатель собирается тоже брать ипотеку, ему выгоднее перевести на себя ипотеку продавца.

✅ Сделка безопасна для всех сторон. Банк не снимает залог и разрешает переход права собственности с сохранением обременения. Сделка проходит внутри одного банка, квартира уже проверена, когда продавец оформлял свой кредит.

✅ Покупателю не надо делать новый отчет об оценке. Для квартиры он стоит около 5000 ₽, для частного дома — вдвое больше.

А вот недостатки программы.

❌ Нельзя перевести ипотеку с субсидированной ставкой. Если у продавца сельская, семейная или ИТ-ипотека, ее не переоформить. А именно по таким ипотекам обычно самые выгодные ставки.

❌ Сумма кредита не может быть выше текущей задолженности продавца по ипотеке. То есть покупатель уплачивает разницу между ипотечным долгом и суммой продажи недвижимости, если такая разница есть.

Например, квартиру продают за 4 000 000 ₽, а сумма долга по ипотеке — 1 500 000 ₽. Для перевода долга банк выдаст в кредит только 1 500 000 ₽, остальное покупатель вносит своими деньгами. Если оставшейся суммы у покупателя нет — например, у него только 400 000 ₽ на первоначальный взнос по стандартной ипотеке, — придется оформлять обычную ипотеку.

❌ Комиссия за перевод ипотеки — 1%, но минимум 12 000 ₽ и максимум 30 000 ₽. Например, при сумме долга меньше 1 200 000 ₽ ставка 12 000 ₽, свыше 1 200 000 ₽ — 1%. Это нигде не прописано, но логичным кажется, что комиссию уплачивает покупатель, потому что он получает ипотеку по ставке ниже рыночной.

❌ При переводе долга условия ипотечного кредита продавца полностью сохраняются, а значит, покупатель получит не только ту же ставку, но и тот же срок кредита, и тот же размер ежемесячного платежа. Не получится варьировать эти параметры, чтобы сделать кредит более комфортным.

❌ При низкой ставке у продавцов будет желание поднять стоимость квартиры на рынке и продавать жилье вместе с ипотекой по верхней планке ценового коридора. Но вряд ли таких предложений будет много: не все, кто приобрел квартиру по низкой ставке, решат ее продать в ближайшее время.

Кому не дадут перевести ипотеку

Перевод долга не считается отдельной услугой, поэтому информации о нем на сайте Сбербанка не найти. Это ипотечная программа только для действующих клиентов банка, для них она доступна в личном кабинете обслуживания ипотеки.

Если у продавца ипотека другого банка, оформить перевод на ипотеку покупателя в Сбербанке не получится.

Кроме того, покупатель должен соответствовать требованиям банка. Они стандартные для любой ипотечной программы:

- Гражданство РФ или иностранное, но только если иностранец получает зарплату на карту Сбера и за исключением гражданства стран, считающимися недружественными.

- Возраст от 18 до 75 лет на момент погашения кредита.

- Стаж на последнем месте работы от трех месяцев.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.