Итоги 2023 года в российском ИТ

В 2022 году российский ИТ-рынок пережил шоковую терапию: западные компании уходили, ограничивая доступ к сервисам и технологиям, а российским производителям и поставщикам информационных услуг приходилось искать и предлагать решения для их замещения.

Это позволило компаниям сектора сильно улучшить финансовые результаты, показать рекордные темпы роста и занять место ушедших западных компаний. Превзойти результаты сильного 2022 года оказалось непросто, и не всем компаниям удалось сохранить высокие показатели.

Расскажу о том, как российский ИТ-рынок развивался в 2023 году и какие перспективы есть у компаний сектора.

Что произошло с ИТ-рынком за год

Государство предлагает все больше льгот, а у конкурентов из «недружественных» стран все меньше возможностей.

Все покупают отечественное. Последние четыре года российский ИТ-рынок рос быстрее мирового — 12% в год против 5% в год в среднем по миру. В сегменте программного обеспечения темпы роста были еще быстрее — 19,4% в год за период с 2019 по 2022 год.

Российские ИТ-компании продолжают занимать доли рынка, освободившиеся после ухода иностранных вендоров , но это требует сил и денег: компании нанимают персонал, вкладывают в разработку новых продуктов и поглощают конкурентов. У крупнейших публичных компаний сектора в 2023 году выросла долговая нагрузка за счет увеличения этих расходов.

Рынок изменился быстро и кардинально: в начале 2022 года около 20% компаний, заказывающих услуги информационной безопасности, совсем не использовали решения российских разработчиков, а среди оставшихся 80% доля российского программного обеспечения не превышала 50%.

К осени 2023 года доля тех, кто не использует продукты отечественных компаний, составляла всего 2%.

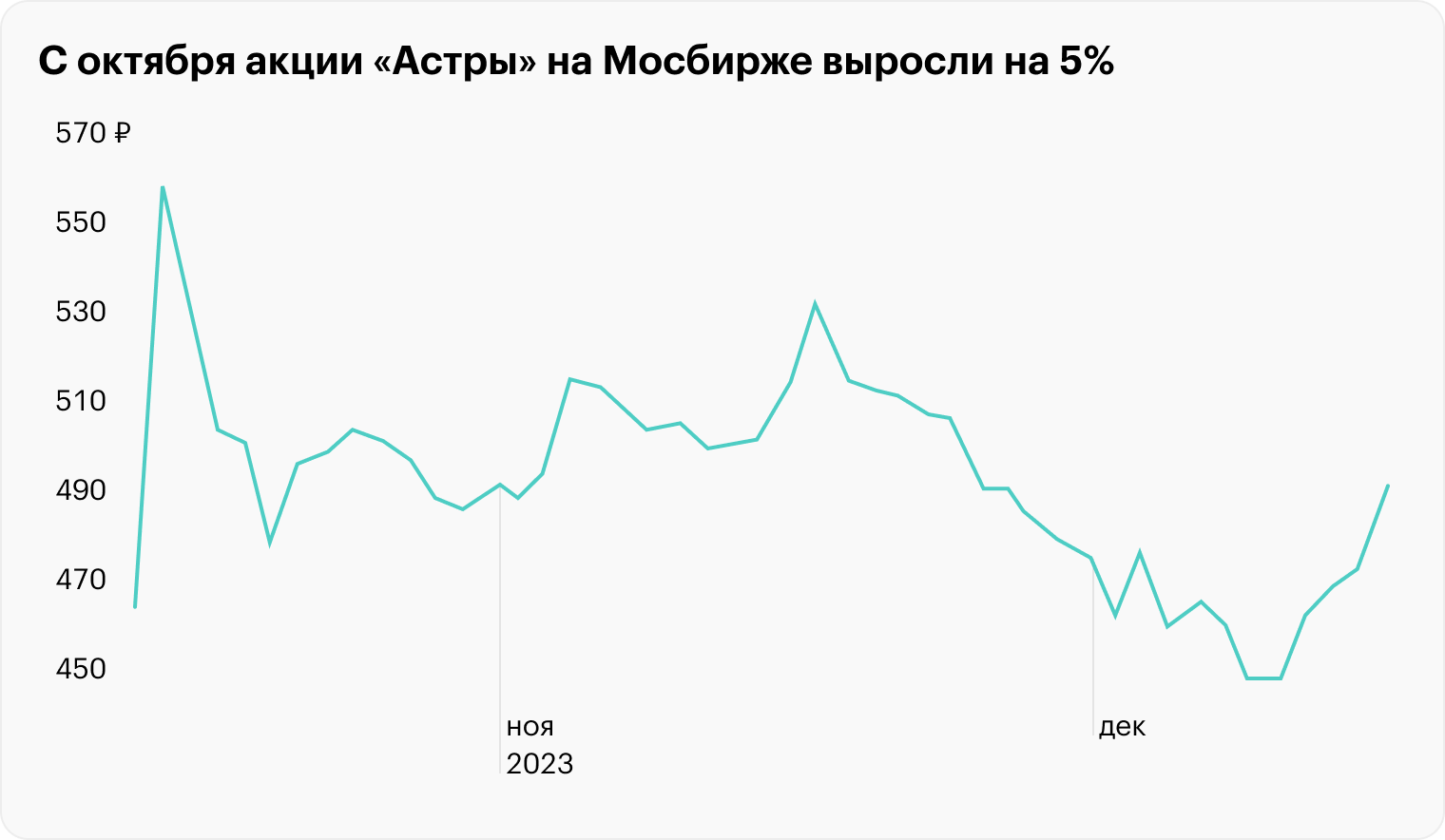

В 2023 году на Мосбирже появился новый технологический бизнес: в октябре начались торги акциями группы «Астра» (MOEX: ASTR). IPO компании прошло удачно: размещение завершилось по верхней границе ценового диапазона, а спрос превысил предложение в 20 раз.

Рост зарплат программистов начинает притормаживать. Ситуация с кадрами начинает постепенно меняться в лучшую для работодателей сторону: ИТ-специалисты начали чаще отмечать в качестве своей основной проблемы снижение доходов. Осенью эту проблему в числе ключевых выделили 35% респондентов, хотя в начале года их было 26%. Одна из причин — рост количества кандидатов и конкуренции за места, особенно на начинающих позициях в ИТ.

Высококлассных специалистов на рынке по-прежнему дефицит, и компании продолжают бороться за кадры. Самые высокие зарплаты в секторе предлагают компании, занимающиеся разработкой софта, системные интеграторы, а также поисковики, платежные системы и соцсети — на них приходится 80% вакансий с зарплатой более 400 тысяч рублей.

Государство продолжает давать льготы. Малые технологические компании включили в программу льготного кредитования инновационного бизнеса, по которой можно получить финансирование в сумме до миллиарда рублей под ставку, не превышающую 3% годовых.

Для участия в программе выручка компании не должна превышать 4 млрд рублей в год. Кроме того, согласно закону «О развитии технологических компаний в Российской Федерации», вступившему в силу 3 ноября 2023 года, технологические компании смогут получать льготы по налогам и сборам, субсидирование процентов по кредитам, поддержку в процессе внедрения продуктов разработки, а также информационную помощь и поддержку экспорта.

Кроме этого, с 1 января 2025 года госструктурам, госкорпорациям, стратегическим предприятиям и «системообразующим организациям российской экономики» будет запрещено использовать средства информзащиты из «недружественных» стран.

Что происходит с российскими публичными ИТ-компаниями

«Яндекс» . По итогам 9 месяцев 2023 года выручка «Яндекса» выросла на 54%, до 550,53 млрд рублей, а скорректированная чистая прибыль — на 56%, до 11,58 млрд рублей. Причем рост результатов показали все сегменты.

Главным ограничивающим фактором остается раздел бизнеса и его условия. В опубликованной отчетности за 3 квартал 2023 компания обозначила его сроки — конец 2023 года.

27 октября «Яндекс» сообщил о получении разрешения специальной правительственной комиссии на проведение сделки по реорганизации бизнеса .

Но на этом пути по-прежнему много сложностей. 14 декабря Forbes писал о разногласиях между участниками сделки: иностранным акционерам «Яндекса» не нравится предлагаемая схема с конвертацией бумаг , которая приведет их к нарушению санкций. Российские инвесторы и потенциальные будущие владельцы выступают против широкой конвертации бумаг.

Сейчас акции «Яндекса» торгуются на уровнях 2019 года, но выручка компании с тех пор выросла в 3,6 раза. По мультипликатору P / S «Яндекс» оценивается в 0,99, что почти в 6 раз меньше среднего значения мультипликатора с 2016 года. Для сравнения: мультипликатор P / S для Alphabet, материнской компании Google, — 5,43.

Финансовые результаты «Яндекса», млрд рублей

| 9м2021 | 9м2022 | 9м2023 | |

|---|---|---|---|

| Выручка | 245,84 | 356,92 | 550,53 |

| Скорректированная EBITDA | 22,42 | 46,96 | 64,06 |

| Скорректированная чистая прибыль | 5,36 | 10,01 | 15,58 |

| Рентабельность по скорректированной EBITDA | 9,12% | 13,15% | 11,63% |

Финансовые результаты «Яндекса», млрд рублей

| Выручка | |

| 9м2021 | 245,84 |

| 9м2022 | 356,92 |

| 9м2023 | 550,53 |

| Скорректированная EBITDA | |

| 9м2021 | 22,42 |

| 9м2022 | 46,96 |

| 9м2023 | 64,06 |

| Скорректированная чистая прибыль | |

| 9м2021 | 5,36 |

| 9м2022 | 10,01 |

| 9м2023 | 15,58 |

| Рентабельность по скорректированной EBITDA | |

| 9м2021 | 9,12% |

| 9м2022 | 13,15% |

| 9м2023 | 11,63% |

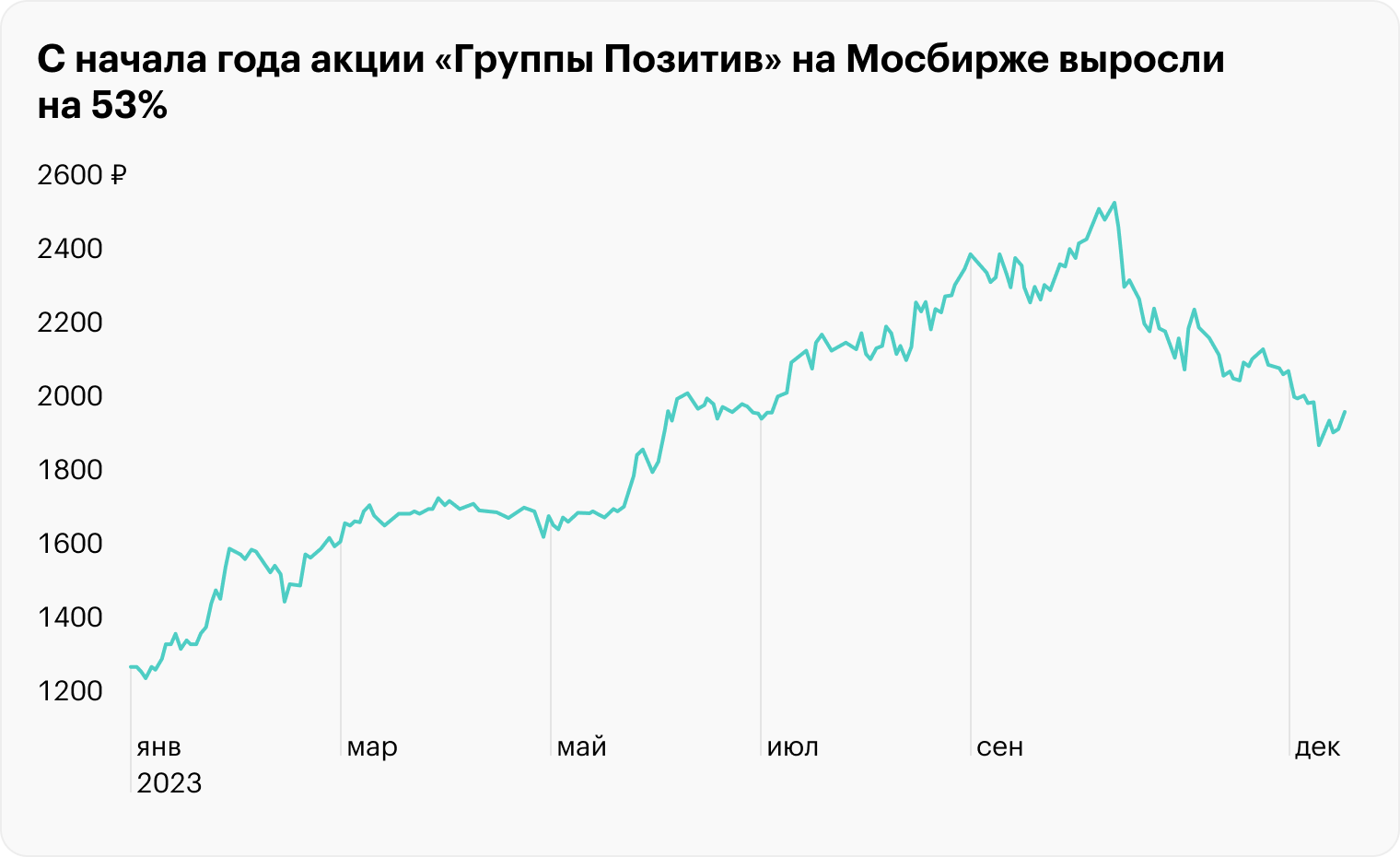

«Группа Позитив» . По итогам 9 месяцев 2023 года выручка «Группы Позитив» выросла на 19% — до 8,4 млрд рублей, а чистая прибыль упала на 93% — до 0,2 млрд рублей — на фоне высокой базы 2022 года.

В октябре компания сообщила о возможной допэмиссии, которую привяжут к росту капитализации: компания планирует проводить допэмиссию в размере 25% в случае удвоения капитализации.

При этом точку отсчета для удвоения выбрали в прошлом — май 2022 года, когда акции стоили чуть более 900 ₽ за штуку, то есть в два раза дешевле, чем сейчас. Таким образом, допэмиссия возможна уже в 2024 году после подведения итогов 2023 года. Это может стать фактором, сдерживающим рост капитализации компании.

Инвесторов также настораживают растущий долг и замедление темпов роста, но делать выводы будет правильнее по результатам 4 квартала, на который обычно приходится большая часть годовой выручки.

Финансовые результаты «Группы Позитив», млрд рублей

| 9м2021 | 9м2022 | 9м2023 | |

|---|---|---|---|

| Выручка | 3,25 | 7,01 | 8,4 |

| Скорректированная EBITDA | 0,61 | 2,6 | 1,0 |

| Чистая прибыль | 0,065 | 2,1 | 0,2 |

| Рентабельность по скорректированной EBITDA | 19% | 37% | 2,38% |

Финансовые результаты «Группы Позитив», млрд рублей

| Выручка | |

| 9м2021 | 3,25 |

| 9м2022 | 7,01 |

| 9м2023 | 8,4 |

| Скорректированная EBITDA | |

| 9м2021 | 0,61 |

| 9м2022 | 2,6 |

| 9м2023 | 1,0 |

| Чистая прибыль | |

| 9м2021 | 0,065 |

| 9м2022 | 2,1 |

| 9м2023 | 0,2 |

| Рентабельность по скорректированной EBITDA | |

| 9м2021 | 19% |

| 9м2022 | 37% |

| 9м2023 | 2,38% |

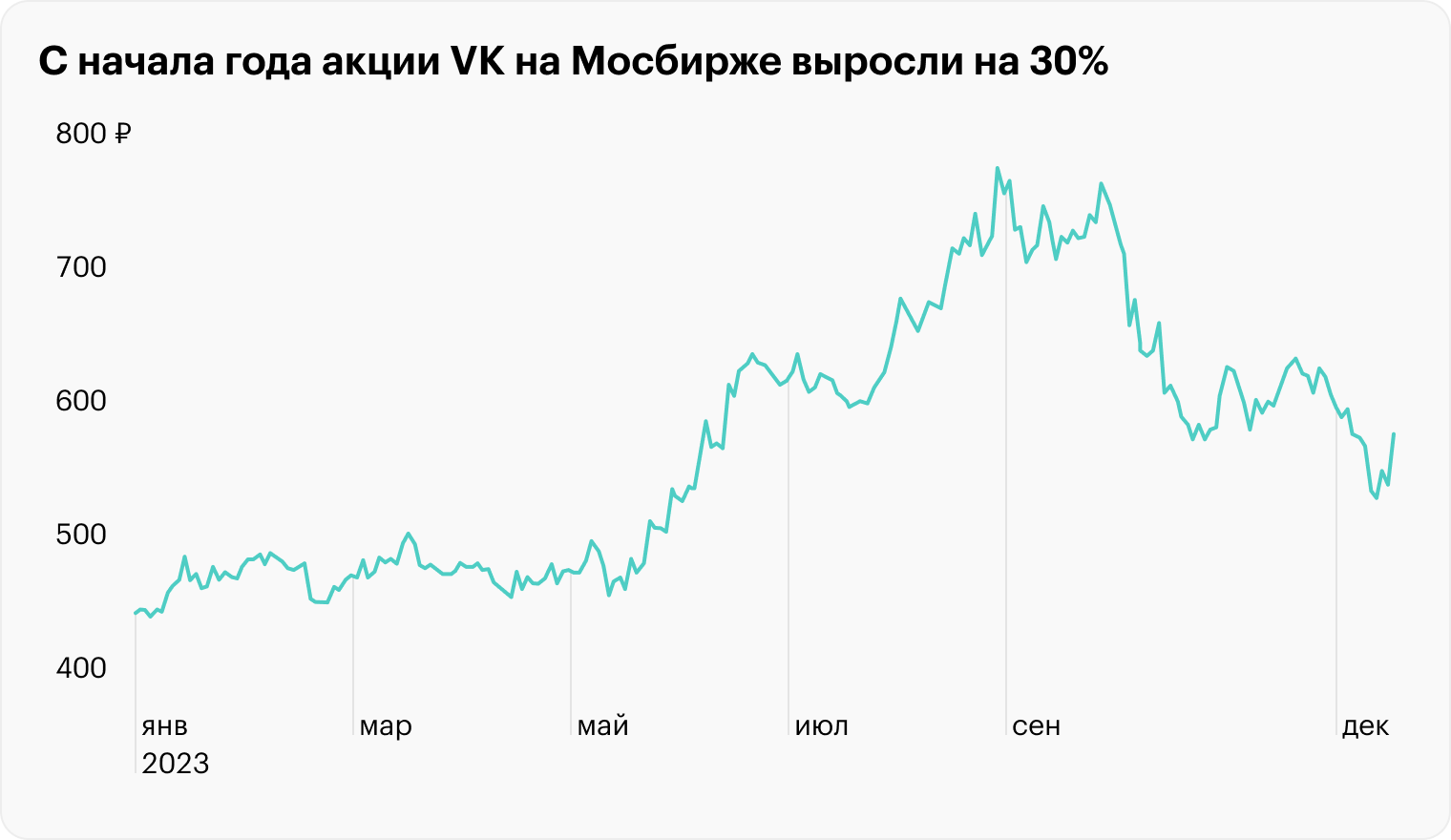

VK . VK стала одной из первых публичных компаний, завершивших процесс редомициляции: 26 сентября VK сменила юрисдикцию с Британских Виргинских островов на специальный административный район (САР) на острове Октябрьский в Калининградской области. 21 сентября Мосбиржа прекратила торги депозитарными расписками VK, а 20 октября начались торги акциями МКПАО «ВК».

По итогам 9 месяцев 2023 года компания показала хорошие операционные результаты. Выручка растет двузначными темпами, при этом развиваются все основные сегменты бизнеса. VK продолжает консолидировать и приобретать активы в образовательном сегменте, что должно положительно сказаться на его выручке в будущих отчетах.

У инвесторов продолжают оставаться сомнения в эффективности бизнеса компании. Отчет за 1 полугодие оказался слабым, а в отчетности за 9 месяцев компания не стала раскрывать показатели прибыли. Также инвесторы недовольны замедлением темпов роста выручки, повышением долговой нагрузки и сохранением убыточности, несмотря на растущую выручку.

Финансовые результаты VK, млрд рублей

| 2021 | 6м2022 | 6м2023 | |

|---|---|---|---|

| Скорректированная выручка | 126,1 | 32,2 | 45,0 |

| Скорректированная EBITDA | 29,5 | 10,4 | 9,1 |

| Скорректированная чистая прибыль | −15,5 | −51,29 | −11,37 |

| Рентабельность по скорректированной EBITDA | 23,4% | 32% | 20% |

Финансовые результаты VK, млрд рублей

| Скорректированная выручка | |

| 2021 | 126,1 |

| 6м2022 | 32,2 |

| 6м2023 | 45,0 |

| Скорректированная EBITDA | |

| 2021 | 29,5 |

| 6м2022 | 10,4 |

| 6м2023 | 9,1 |

| Скорректированная чистая прибыль | |

| 2021 | −15,50 |

| 6м2022 | −51,29 |

| 6м2023 | −11,37 |

| Рентабельность по скорректированной EBITDA | |

| 2021 | 23,4% |

| 6м2022 | 32% |

| 6м2023 | 20% |

«Софтлайн» . В октябре 2022 года Softline завершил процесс разделения бизнеса на российский и международный: российское подразделение продолжило работу под брендом «Софтлайн», а международное переименовали в Noventiq.

8 сентября Мосбиржа прекратила торги расписками Noventiq, а 26 сентября начались торги акциями российского «Софтлайна». Инвесторы обменяли более 14 млн расписок на акции «Софтлайна» — это 82% бумаг, учитываемых в российских депозитариях на момент обмена.

В 2023 году «Софтлайн» был активным на рынке слияний и поглощений и приобрел доли в восьми компаниях — разработчиках программного обеспечения, производства вычислительной техники, управленческого и ИТ-консалтинга. Но подобная активность привела к росту долговой нагрузки — по итогам 9 месяцев 2023 года ее уровень по коэффициенту «скорректированный чистый долг / скорректированная EBITDA» вырос с 0,7 до 1,7×. В абсолютном значении это рост с 1,7 до 7,2 млрд рублей.

Финансовые результаты «Софтлайна», млрд рублей

| 9м2022 | 9м2023 | |

|---|---|---|

| Оборот | 45,44 | 52,58 |

| Валовая прибыль | 6,91 | 12,49 |

| Скорректированная EBITDA | 0,006 | 1,70 |

Финансовые результаты «Софтлайна», млрд рублей

| Оборот | |

| 9м2022 | 45,44 |

| 9м2023 | 52,58 |

| Валовая прибыль | |

| 9м2022 | 6,91 |

| 9м2023 | 12,49 |

| Скорректированная EBITDA | |

| 9м2022 | 0,006 |

| 9м2023 | 1,70 |

«Астра» . По итогам 9 месяцев 2023 года около 75% продаж отечественных операционных систем пришлось на долю «Астры», а всего доля российских разработчиков в сегменте достигла 84%.

Акции «Астры» появились на Мосбирже в октябре 2023 года. При этом IPO прошло по верхней границе ценового диапазона в 333 ₽ за акцию, а спрос в 20 раз превысил предложение.

20 ноября «Астра» опубликовала отчет за 9 месяцев 2023 года, и он насторожил инвесторов.

С одной стороны, компания показала рост выручки на 98%. С другой стороны, несмотря на удвоение выручки, прибыль не изменилась, а долговая нагрузка выросла в 3 раза — до 1,94 млрд рублей. Уровень долговой нагрузки по коэффициенту «чистый долг / скорректированная EBITDA» на 30 сентября 2023 года составил 0,24.

Как и в случае с «Софтлайном» и «Группой Позитив», показательным для «Астры» станет 4 квартал, на который приходится большая часть годовой выручки.

Финансовые результаты «Астры», млрд рублей

| 9м2022 | 9м2023 | |

|---|---|---|

| Выручка | 2,35 | 4,67 |

| EBITDA | 1,16 | 1,23 |

| Чистая прибыль | 1,33 | 1,33 |

| Рентабельность по EBITDA | 49,3% | 26,3% |

Финансовые результаты «Астры», млрд рублей

| Выручка | |

| 9м2022 | 2,35 |

| 9м2023 | 4,67 |

| EBITDA | |

| 9м2022 | 1,16 |

| 9м2023 | 1,23 |

| Чистая прибыль | |

| 9м2022 | 1,33 |

| 9м2023 | 1,33 |

| Рентабельность по EBITDA | |

| 9м2022 | 49,3% |

| 9м2023 | 26,3% |

Что в итоге

Российские ИТ-компании продолжают расти быстрыми темпами, и в ближайшие годы эта тенденция сохранится. Согласно обновленным прогнозам Strategy Partners, российский ИТ-рынок вырастет с 3 трлн рублей по итогам 2023 года до 7 трлн рублей к 2030 году, а доля российских разработчиков в различных сегментах увеличится с 50 до 90%.

Генеральный директор IVA Technologies Станислав Иодковский прогнозирует, что к 2025 году доля иностранных компаний на российском рынке составит 10%, а доля российских производителей вырастет до 90%.

В акциях разработчиков главными драйверами роста котировок будут сохранение высоких темпов роста и высокая рентабельность бизнеса. В 2023 году «Группа Позитив», «Софтлайн» и «Астра» потратили много денег на исследования, разработки и наем сотрудников. Если эти инвестиции принесут отдачу, компании смогут нарастить долю рынка и улучшить финансовые результаты.

Для «Яндекса» драйвером роста станет реорганизация бизнеса. Акции торгуются на уровнях пятилетней давности, а бизнес за это время вырос в несколько раз, и решение вопроса с редомициляцией поможет бумагам вырасти.

В бумагах VK внимание акционеров будет приковано к выходу на прибыль. Снижение темпов роста и сохраняющаяся убыточность пока не внушают оптимизма.

В целом российский ИТ-сектор остается одним из самых быстрорастущих и перспективных на российском фондовом рынке.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique