Сегодня заседание ЦБ: почему все уверены в новом повышении ключевой ставки

25 октября совет директоров Банка России соберется, чтобы принять решение по ключевой ставке. Мало кто сомневается, что ее снова повысят.

Когда в сентябре регулятор поднял ставку с 18 до 19%, он дал жесткий сигнал, что готов к новым повышениям, если инфляция не начнет снижаться. В октябре в ЦБ констатировали, что признаков замедления в росте цен пока нет. А значит, и роста ставки в этот раз, похоже, снова не миновать.

Мы изучили свежие данные по инфляции и кредитованию, собрали оценки аналитиков и их прогнозы. Но поводов для оптимизма накануне очередного заседания ЦБ найти не смогли.

Инфляция не замедляется

По данным Минэкономразвития, годовая инфляция в России к 14 октября составила 8,51%. Для сравнения: в конце сентября показатель составлял 8,7%, в конце августа — 9,05%, а в конце июля — 9,13%.

Внешне это похоже на устойчивую динамику снижения инфляции, пусть и медленными темпами. Но стоит учитывать, что годовой показатель зависит от того, каким был рост цен в 2023 году: инфляция может снижаться только лишь потому, что в это же время годом ранее она росла.

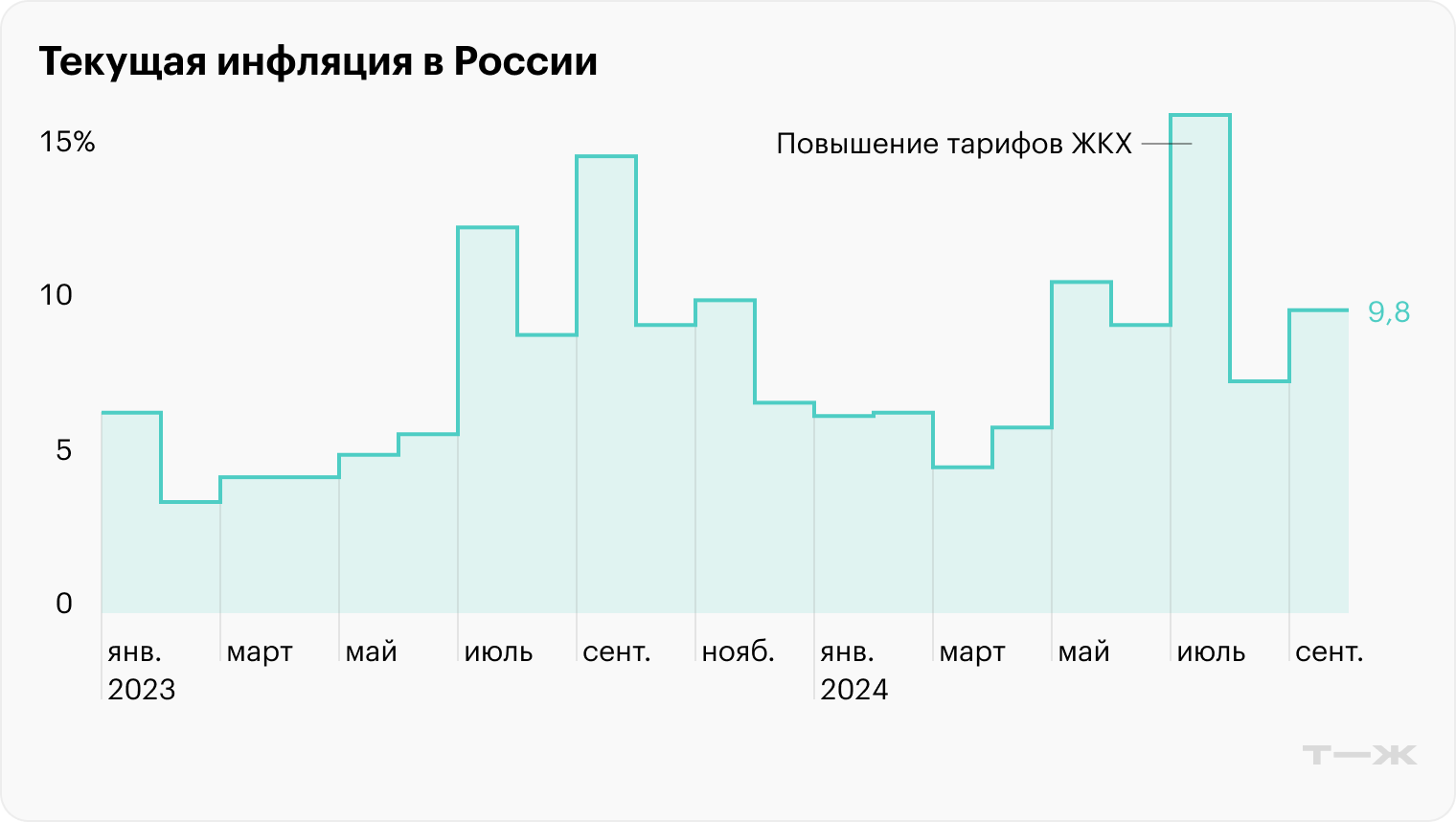

Этот математический эффект может скрывать реальное положение дел. Поэтому более показательной для оценки текущей инфляции выглядит ее месячная динамика с учетом сезонности. Значение SAAR показывает, каким будет рост цен в следующие 12 месяцев, если его темпы сохранятся на нынешнем уровне.

В сентябре текущая инфляция ускорилась до 9,8% — после 7,5% в августе. А в сравнении с мартом рост цен оказался вдвое выше: тогда он был минимальным в этом году и составил 4,9%.

В целом по итогам третьего квартала прирост цен в годовом выражении составил 11,1%, что ощутимо выше 8,8% во втором квартале и 5,9% в первом. В предыдущий раз так сильно товары и услуги в России дорожали год назад, в третьем квартале 2023, когда инфляция росла вслед за курсом доллара, перешагнувшим в августе отметку в 100 ₽.

ЦБ отмечает ускорение роста цен по многим группам товаров и услуг. Резко подорожали зарубежный туризм и проезд в пассажирском транспорте, а сезонное сентябрьское повышение стоимости услуг образования оказалось выше обычного.

Особую тревогу регулятора вызывает статистика, отражающая устойчивые факторы инфляции — по товарам и услугам, которые обычно не подвержены сильным колебаниям. Это так называемый базовый ИПЦ — индекс потребительских цен без учета бензина, фруктов и овощей, услуг связи, ЖКХ и пассажирского транспорта. Если базовая инфляция растет, значит, виноваты не какие-то разовые факторы вроде повышения коммунальных тарифов, которые, например, сильно увеличили общую июльскую инфляцию, а дело уже в системных дисбалансах на рынках товаров и услуг.

Так, в сентябре базовая инфляция в России подскочила до 9,1% — после 7,7% в августе и 6,1% в июле. Это свидетельство того, что расширение внутреннего спроса продолжает превышать возможности наращивания физических объемов предложения, резюмирует ЦБ.

Риторика ЦБ стала жестче

В октябре зампред Банка России Алексей Заботкин предупредил, что к предстоящему заседанию по ставке регулятор готовит скорректированный прогноз инфляции. Предыдущий, который представили в июле, предполагал, что по итогам 2024 года цены в стране вырастут на 6,5—7%. Уложиться в этот диапазон будет крайне сложно, учитывая, что уже к 14 октября рост составил 6,06% с начала года.

В целом настрой ЦБ в последние недели стал заметно пессимистичнее: прогнозы помрачнели после публикации проекта нового федерального бюджета, который правительство представило на рассмотрение Госдумы 30 сентября.

Кроме значительного роста расходов в предстоящую трехлетку правительство планирует ощутимо увеличить траты и за остаток 2024 года — на 2,2 трлн рублей, притом что летом их уже нарастили на полтриллиона в сравнении с изначальным годовым бюджетом. В результате дефицит по итогам года будет вдвое выше, чем прогнозировался до всех поправок, — 3,3 трлн вместо 1,6.

В ЦБ не смогли скрыть своего удивления этому решению, заявив, что заметили в обновленном бюджете «неожиданные моменты» и что такое расширение дефицита не учитывали в прогнозах регулятора.

Кроме того, коммунальные тарифы в 2025 году поднимут сильнее, чем предполагалось изначально, что также вызывает тревогу ЦБ по поводу достижимости его целей по инфляции: к концу следующего года он рассчитывал привести ее к 4—4,5%.

Расширение бюджетного дефицита вкупе с планами по росту тарифов ЖКХ и значительным повышением утильсбора на автомобили в ЦБ считают серьезными факторами, которые будут влиять на общий уровень потребительских цен. Чтобы их нивелировать, регулятору придется действовать жестче, чем он предполагал ранее.

В своем бюллетене «О чем говорят тренды» ЦБ допустил три возможных сценария: дополнительное повышение ключевой ставки на ближайших заседаниях, более длительное поддержание высокой ставки в предстоящие кварталы либо комбинация обоих действий. Последние данные по инфляционным ожиданиям могут подтолкнуть его к третьему — самому жесткому варианту.

Инфляционные ожидания значительно выросли

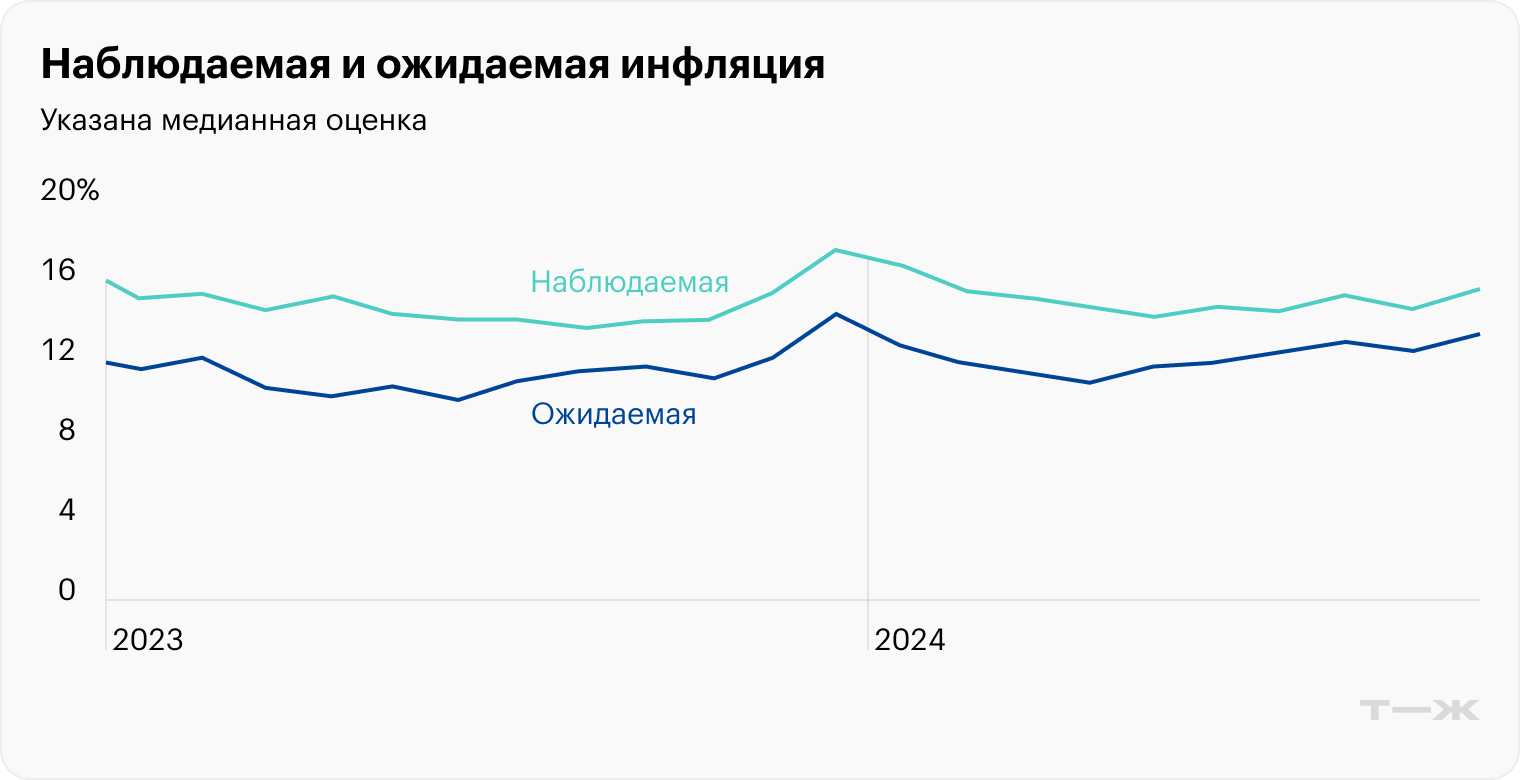

Важно, чтобы население и бизнес поверили в то, что темпы роста цен будут замедляться, потому что именно от их поведения в значительной степени зависит, куда в будущем пойдет инфляция.

По данным опроса «Инфома», в октябре медианная оценка инфляционных ожиданий населения на годовом горизонте выросла на 0,9 п. п., до 13,4%, — это максимум в 2024 году. Медианная наблюдаемая инфляция тоже подскочила — до 15,3%. Оба показателя вышли на очень высокие значения. За последние два года выше они были только в декабре 2023. Причем более пессимистично стали смотреть на будущую инфляцию как люди со сбережениями, так и без них.

Еще один тревожный сигнал: в сентябре снова начал расти индекс потребительских настроений после нескольких месяцев снижения. Рост за месяц небольшой — всего на 0,2 пункта, до 105,2, — но показатель и так находится вблизи исторических максимумов.

Высокие инфляционные ожидания и потребительские настроения означают, что мало кто в стране верит в эффективность действий ЦБ, который все еще рассчитывает прийти к инфляции, близкой к 4%, к концу 2025 года. Люди ждут быстрого роста цен и поэтому продолжают активно покупать товары и услуги, пока они не стали еще дороже. Это дополнительный фактор, который разгоняет и без того высокую инфляцию.

Более того, большинство людей не видит прямой взаимосвязи между повышением ключевой ставки и снижением инфляции либо в принципе не способно на эти изменения отреагировать. Согласно исследованию экономистов Банка России, только у 26% россиян есть возможность менять финансовое поведение при повышении ключевой ставки. А у 74% людей просто нет сбережений, чтобы воспользоваться высокими ставками по депозитам.

Каждый пятый участник опроса Bankiros считает, что ключевая ставка не влияет на инфляцию. А почти половина людей выступает за то, что ее нужно не поднять, а, наоборот, опустить ниже нынешних значений, чтобы достичь приемлемого уровня инфляции.

Но, несмотря на то что к сигналам ЦБ россияне прислушиваются слабо, высокие ставки по кредитам и депозитам все-таки влияют на их поведение.

Вклады растут быстро, кредитование остывает медленно

Несмотря на все еще высокую потребительскую активность, россияне все больше склоняются в сторону сберегательной модели поведения. В сентябре доля тех, кто предпочитает откладывать свободные деньги, а не тратить их на покупку дорогостоящих товаров, выросла на 2,3 п. п. — до 53,8%. Доля предпочитающих тратить упала на 3,1 п. п. — до 27,5%. При этом люди стали чаще хранить деньги в банке и реже — дома наличными. О том, как выбрать выгодный для себя вклад, также можно прочитать в бесплатном курсе Учебника Т—Ж «Как хранить деньги».

В августе объем безналичных сбережений ускорил рост: россияне принесли в банки еще около 700 млрд рублей. Это нетипично для этого сезона, поскольку в последний месяц лета расходы людей обычно растут на фоне отпусков и подготовки к новому учебному году. Скорее всего, причина в повышении привлекательности депозитов. Это подтверждает и статистика: объем рублевых вкладов увеличился на 2,9%, в то время как объем текущих счетов сократился на 1,1%.

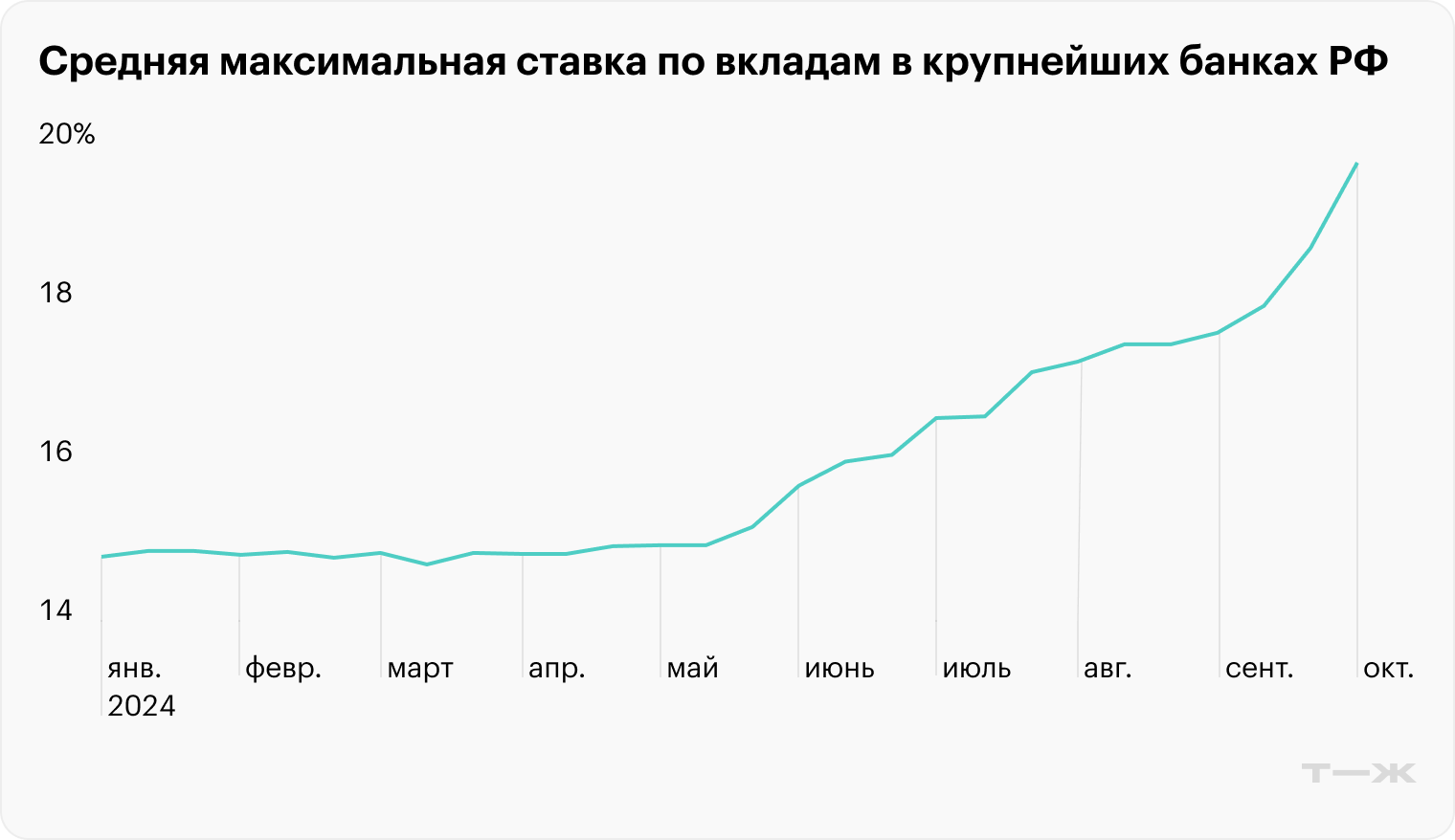

В октябре гонка доходностей по вкладам ускорилась. Средняя максимальная ставка в крупнейших банках превысила ключевую и вплотную подобралась к 20% годовых. Выше она была только в марте 2022, но тогда это была аномалия, продлившаяся, лишь пару недель. В этот раз очевидно, что высокие ставки с нами надолго. Банки поднимают их не дожидаясь решения ЦБ. Это значит, что финансовый рынок уже заложил в свои продукты рост «ключа» как минимум до 20%.

Тем временем темпы роста потребительского кредитования продолжают замедляться, но все еще остаются высокими. Существенный объем выдачи кредитов приходится на сегмент кредитных карт. Кроме того, люди чаще стали брать нецелевые потребкредиты под залог собственного автотранспорта.

ЦБ охлаждает спрос на кредитном рынке не только ставкой. С ноября он повышает макронадбавки по кредитам для закредитованных заемщиков — это должно снизить долю одобрений заявок банками.

Ипотечный рынок немного вырос после июльского провала на фоне завершения программы льготной ипотеки на новостройки. В августе банки выдали жилищные кредиты на 375 млрд рублей, несмотря на ужесточение условий других льготных программ. Причем почти половину этого объема заемщики взяли по рыночным ставкам, которые в августе превысили 20% годовых. В ЦБ это объясняют тем, что люди рассчитывают в будущем рефинансировать ипотеку под более низкую ставку.

Бизнес продолжает набирать кредиты

Темпы роста кредитования в корпоративном секторе остаются высокими. В августе корпоративный портфель вырос еще на 1,9% после роста в июле на 2,3%. На начало сентября российский бизнес был должен банкам почти 83 трлн рублей.

Компании в основном привлекают деньги на оборотное финансирование на фоне роста операционных затрат, в том числе на зарплаты и логистику. При этом они верят в то, что спрос будет повышаться, вопреки усилиям ЦБ по его охлаждению. По данным мониторинга предприятий, в сентябре компании повысили оценки будущего спроса и ценовые ожидания на ближайшие три месяца. При этом респонденты фиксируют охлаждение фактического спроса и замедление роста издержек.

Зампред ЦБ Алексей Заботкин считает, что высокая инфляция — это в значительной степени следствие конкуренции бизнеса за ограниченные ресурсы в условиях перегретого спроса. В текущих обстоятельствах это создает риск «инфляционной спирали», которая все больше раскручивается на фоне высоких государственных расходов и низкой безработицы. Инфляционная спираль — это ситуация, когда рост цен спровоцирован ростом зарплат: работники требуют их повышения из-за высокой инфляции, а рост доходов приводит к новому росту цен за счет увеличения денежной массы, не обеспеченной выпуском товаров и услуг.

Высокие государственные расходы стимулируют спрос на продукцию отечественных производителей, а льготные программы для бизнеса позволяют брать кредиты по ставкам значительно ниже рыночных. Поэтому компании активно занимают деньги, чтобы инвестировать их в расширение своего бизнеса и повышение зарплат. В результате растут цены на труд, новые станки и оборудование, логистическую инфраструктуру и транспортные мощности.

Получается, что высокой ставкой ЦБ пытается охладить кредитный рынок, а действия правительства, увеличивающего госзаказы и господдержку, влекут как раз обратный эффект. В итоге монетарная политика регулятора работает хуже, чем в обычных условиях, при умеренных бюджетных расходах. И из-за этого он вынужден поднимать ставку выше и дольше держать ее высокой — в ущерб бизнесу, который не может претендовать на льготное кредитование.

При этом далеко не все согласны с политикой ЦБ. Например, основной бенефициар «Северстали» Алексей Мордашов считает, что повышение ключевой ставки не только тормозит развитие бизнеса и рост экономики, но и, наоборот, разгоняет инфляцию. По его мнению, при таких высоких ставках компаниям выгоднее сократить инвестиции или даже уменьшить масштабы бизнеса, чтобы положить капитал на депозит, где высокая доходность и нет таких рисков.

Каким будет решение ЦБ по ключевой ставке

Несмотря на некоторые признаки торможения российской экономики, на инфляции это пока сказывается слабо. Потребительская активность остается высокой, объемы кредитования продолжают расти, а государство планирует наращивать бюджетные расходы и дефицит.

Все это дает основания ЦБ для нового повышения ставки — с учетом неизменности его курса на возвращение инфляции к 4% к концу 2025 года. Интрига сводится к тому, какой он выберет шаг. Большинство экспертов сходятся на том, что ставку поднимут на 100 базисных пунктов — до 20%. Так считают 16 из 22 экономистов, опрошенных «Ведомостями», и 24 из 30 экспертов, чьи прогнозы собрал РБК.

Руководитель отдела макроэкономического анализа «Финама» Ольга Беленькая ждет ставку 20%. В качестве факторов, определяющих прогноз, она выделяет жесткую риторику ЦБ, высокую инфляцию, повышение утилизационного сбора и заметное ослабление курса рубля.

Главный инвестиционный консультант компании «Велес-капитал» Дмитрий Сергеев добавляет, что рост ключевой ставки до 20% позволит привлечь на депозиты излишнюю денежную массу, чтобы снизить давление на цены. При этом эксперт считает, что бороться нужно с причиной, а не следствием: чтобы удержать инфляцию, следует замедлить рост денежной массы в стране.

Ведущий аналитик «Цифра-брокера» Наталия Пырьева думает, что ЦБ не только поднимет ставку до 20%, но и сохранит жесткую риторику — то есть намекнет на дальнейшее повышение ставки в будущем.

Главный экономист Т-Инвестиций Софья Донец называет ожидаемую ставку в 20% компромиссом: таким образом ЦБ продолжит курс на замедление инфляции и одновременно отреагирует на наметившееся торможение экономического роста. Возможна и ставка 21% до конца года, если регулятору понадобится послать рынку более жесткий сигнал о серьезности своих намерений.

Старший экономист инвестбанка «Синара» Сергей Коныгин полагает, что ЦБ будет выбирать между вариантами 20 и 21%. Он отмечает синхронный рост текущей инфляции и инфляционных ожиданий — а это важный сигнал для Банка России. Предпочтительным Коныгину представляется шаг повышения в 200 базисных пунктов.

Аналитики SberCIB Investment Research считают, что 25 октября ЦБ повысит ключевую ставку, а также пересмотрит свои прогнозы средней ставки на 2025—2027 годы в пользу увеличения. Более того, после публикации свежих данных о бюджетных расходах сценарий повышения сразу до 21% стал чуть более вероятен.

С тем, что рост бюджетных расходов может вынудить ЦБ действовать более агрессивно, согласен и доцент Финансового университета при Правительстве Исмаил Исмаилов. По его мнению, скоро мы получим рекордную ключевую ставку в современной истории России. Нынешний пик — это 20%, до которых ставку ненадолго поднимали в феврале 2022 года.

Председатель правления и финансовый директор ВТБ Дмитрий Пьянов также считает, что исторический максимум по ключевой ставке могут побить. Он прогнозирует ее рост в следующем году до 23%, если годовая инфляция будет оставаться близкой к нынешним 8%.

Главный аналитик «Совкомбанка» Михаил Васильев считает, что пиком ставки станет рубеж в 22%, до которого она доберется к февралю 2025 года. Эксперт отмечает напряженную ситуацию с безработицей и ростом зарплат, которые давят на цены. Он прогнозирует годовую инфляцию на уровне 7,8% в конце этого года и 5,5% к концу следующего.

Что в итоге

Полного консенсуса аналитиков по решению ЦБ на ближайшем заседании нет, но большинство сходятся на том, что ставку поднимут с 19 до 20—21%. Менее вероятные сценарии — сохранение на текущем уровне или повышение выше 21%. Невероятный сценарий — снижение ключевой ставки.

В целом можно констатировать, что основные тренды пока не меняются: инфляция остается высокой, государство увеличивает расходы, тарифы и налоги, а ЦБ придерживается жесткой денежно-кредитной политики, чтобы это компенсировать. Поэтому высокий уровень ставок, видимо, с нами надолго.

Большинство экспертов полагают, что мы близки к потолку цикла повышения ключевой ставки. Но они же годом ранее прогнозировали, что в 2024 ЦБ смягчит политику уже к середине года — на это же настраивал рынок и сам регулятор. Теперь его прогнозы звучат куда более осторожно. На последнем заседании глава ведомства Эльвира Набиуллина дала понять, что ЦБ оставляет за собой право действовать так жестко, как этого потребует ситуация. А значит и никакого потолка у ключевой ставки быть не может.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique