Котировки каких компаний на Мосбирже обновили свои исторические максимумы в 2023 году

Последние 12 месяцев для российской экономики и фондового рынка были очень сложными на фоне новых масштабных санкций против практически всех отраслей. Но даже в такой ситуации на Мосбирже нашлись компании, чья капитализация обновила свои максимумы за всю историю наблюдений. Разберем, почему так произошло и чего ожидать в будущем.

«Группа Позитив»

«Группа Позитив» (MOEX: POSI) — это один из крупнейших российских разработчиков решений в области кибербезопасности, который в конце 2021 года вышел на Мосбиржу. Новые зарубежные санкции в 2022 году против РФ сыграли на руку компании: на фоне ухода с рынка иностранных конкурентов эмитент зафиксировал максимальный финансовый результат и рекордный рост котировок.

По итогам 2022 года бизнес российского разработчика кратно вырос: общая выручка практически удвоилась и достигла 13,8 млрд рублей, EBITDA увеличилась на 155%, до 6,9 млрд рублей, чистая прибыль составила 6,1 млрд рублей — против 1,9 млрд рублей в 2021 году. Основной драйвер 2022 года — рекордное количество зарубежных кибератак на российскую ИТ-инфраструктуру.

В 2023 году ускоренный рост бизнеса эмитента, вероятно, продолжится, так как в России все еще фиксируется огромное количество кибератак: например, в январе — феврале их общий объем увеличился на 65%.

Разработчик сделал самую высокую дивидендную выплату в своей истории: по итогам 2022 года российская компания решила выплатить 37,87 ₽. Текущая дивидендная доходность — 2,2%. Дата закрытия реестра — 16 апреля 2023 года.

Финансовые результаты «Группы Позитив», млрд рублей

| 2021 | 2022 | Изменение | |

|---|---|---|---|

| Выручка | 7,1 | 13,8 | 94% |

| EBITDA | 2,7 | 6,9 | 155% |

| Рентабельность по EBITDA | 38% | 50% | 12 п. п. |

| Чистая прибыль | 1,9 | 6,1 | 221% |

| Рентабельность по чистой прибыли | 27% | 44% | 17 п. п. |

| Чистый долг / EBITDA | 0,41 | 0,04 | −90% |

Финансовые результаты «Группы Позитив», млрд рублей

| Выручка | |

| 2021 | 7,1 |

| 2022 | 13,8 |

| Изменение | 94% |

| EBITDA | |

| 2021 | 2,7 |

| 2022 | 6,9 |

| Изменение | 155% |

| Рентабельность по EBITDA | |

| 2021 | 38% |

| 2022 | 50% |

| Изменение | 12 п. п. |

| Чистая прибыль | |

| 2021 | 1,9 |

| 2022 | 6,1 |

| Изменение | 221% |

| Рентабельность по чистой прибыли | |

| 2021 | 27% |

| 2022 | 44% |

| Изменение | 17 п. п. |

| Чистый долг / EBITDA | |

| 2021 | 0,41 |

| 2022 | 0,04 |

| Изменение | −90% |

Банк «Санкт-Петербург»

Банк «Санкт-Петербург» (MOEX: BSPB) — частный региональный банк из Санкт-Петербурга, который по размеру активов входит в двадцатку крупнейших банков страны. В 2022 году компания первой в своем секторе смогла оправиться от кризиса и вернуться к распределению прибыли.

В апреле 2022 года Банк России рекомендовал кредитным организациям отказаться от выплаты дивидендов из-за сложной экономической ситуации. Изначально эмитент прислушался к просьбе регулятора: весной компания ничего не выплатила за 2021 год. Но сильные финансовые результаты в 2022 году позже заставили менеджмент изменить свое решение.

По итогам 1 полугодия 2022 года банк «Санкт-Петербург» выплатил дивиденд в размере 11,81 ₽ на обыкновенную акцию (АО) и 0,11 ₽ — на привилегированную (АП), а по итогам 2 половины года — 21,16 ₽ на АО и 0,22 ₽ на АП. Сейчас дивидендная политика эмитента — выплата 20% чистой прибыли по МСФО. В рамках второго дивиденда кредитная организация ее немного нарушила.

В 2022 году банк зафиксировал рекордную чистую прибыль: в сравнении с прошлым годом она увеличилась в 2,6 раза, до 48,5 млрд рублей. Причину такого роста банк не раскрыл. В 2023 году финансовые результаты и дивиденды компании могут уменьшиться на фоне новых зарубежных санкций: в конце февраля банк «Санкт-Петербург» подпал под новые ограничения США и Великобритании.

Динамика дивидендных выплат обыкновенных акций банка «Санкт-Петербург»

| 2018 | 2019 | 2020 | 2021 и 1п2022 | 2п2022 | |

|---|---|---|---|---|---|

| Годовой дивиденд | 3,71 ₽ | 3,33 ₽ | 4,56 ₽ | 11,81 ₽ | 21,16 ₽ |

| Норма распределения прибыли | 20% чистой прибыли по МСФО | 20% чистой прибыли по МСФО | 20% чистой прибыли по МСФО | 20% чистой прибыли по МСФО | 24% чистой прибыли по МСФО |

Динамика дивидендных выплат обыкновенных акций банка «Санкт-Петербург»

| Годовой дивиденд | |

| 2018 | 3,71 ₽ |

| 2019 | 3,33 ₽ |

| 2020 | 4,56 ₽ |

| 2021 и 1п2022 | 11,81 ₽ |

| 2п2022 | 21,16 ₽ |

| Норма распределения прибыли | |

| 2018 | 20% чистой прибыли по МСФО |

| 2019 | 20% чистой прибыли по МСФО |

| 2020 | 20% чистой прибыли по МСФО |

| 2021 и 1п2022 | 20% чистой прибыли по МСФО |

| 2п2022 | 24% чистой прибыли по МСФО |

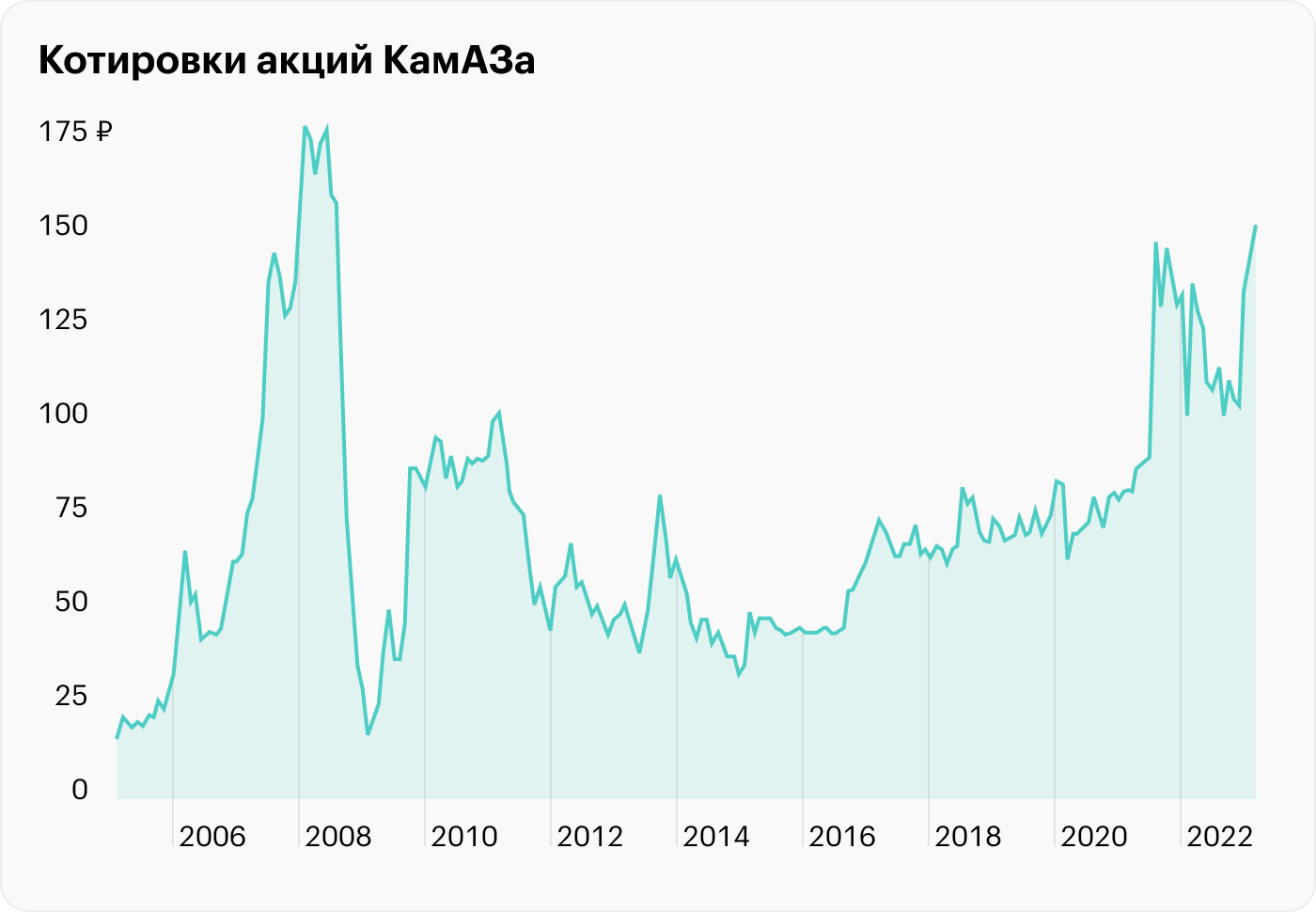

КамАЗ

КамАЗ (MOEX: KMAZ) — крупнейший производитель тяжелых грузовых автомобилей в России. Основные мощности компании расположены в Набережных Челнах. Кроме грузовиков дочерние компании еще выпускают автобусы, электробусы, спецтехнику, автозапчасти и комплектующие, прицепы и много чего еще.

Новые зарубежные ограничения помогли КамАЗу избавиться от западных конкурентов на местном рынке и привели к рекордному росту финансовых результатов. 2022 год компания закончила с самыми высокими показателями в своей истории, при этом точных данных производитель не раскрыл из-за санкций. Прошлый рекорд по чистой прибыли был зафиксирован в 2021 году — 4,6 млрд рублей.

КамАЗ представил свой бизнес-план на 2023 год, по которому эмитент должен выйти на следующие финансовые результаты:

- Общая выручка превысит 300 млрд рублей.

- EBITDA составит 24 млрд рублей.

- Чистая прибыль увеличится до 5 млрд рублей.

С начала 2023 года акции производителя грузовиков выросли более чем на 100%, вследствие чего его оценка перестала быть привлекательной: EV / EBITDA — 9,5, P / E — 26,6, «чистый долг / EBITDA» — 3,95. Даже если компания по итогам 2023 года распределит 50% чистой прибыли на дивиденды, то акционеры получат небольшую выплату в размере 3,5 ₽. Прогнозная дивдоходность — менее 2%.

«Таттелеком»

«Таттелеком» (MOEX: TTLK) — небольшая региональная телекоммуникационная компания, которая предоставляет услуги фиксированной телефонии, доступа в интернет, цифрового и кабельного телевидения. Основной акционер — Республика Татарстан.

Долгое время «Таттелеком» считался самым дешевым активом в российском телекоммуникационном секторе: инвесторы могли купить его акции по оценке EV / EBITDA меньше 2,5. При этом эмитент всегда старался придерживаться своей дивидендной политики — распределения 50% чистой прибыли по РСБУ.

Но по итогам 2022 года компания решила отойти от стандартного распределения и выплатила 70% чистой прибыли по РСБУ, что соответствует дивиденду в 0,05085 ₽.

Российский рынок крайне позитивно оценил новое решение менеджмента: 4 апреля 2023 года акции эмитента на Мосбирже превысили свой исторический максимум, увеличившись до 0,87 ₽.

Еще выше «Таттелекому» будет сложно вырасти, потому что сейчас компания достигла оценки лидера сектора МТС с EV / EBITDA 4. Именно поэтому после дивидендной отсечки, которая намечена на 14 апреля, акционерам стоит ожидать падения капитализации из-за того, что краткосрочных драйверов у компании нет.

Динамика дивидендных выплат обыкновенных акций банка «Таттелеком»

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Годовой дивиденд | 0,0193 ₽ | 0,0202 ₽ | 0,0393 ₽ | 0,0429 ₽ | 0,05085 ₽ |

| Норма распределения прибыли | 50% чистой прибыли по РСБУ | 50% чистой прибыли по РСБУ | 50% чистой прибыли по РСБУ | 50% чистой прибыли по РСБУ | 70% чистой прибыли по РСБУ |

Динамика дивидендных выплат обыкновенных акций банка «Таттелеком»

| Годовой дивиденд | |

| 2018 | 0,0193 ₽ |

| 2019 | 0,0202 ₽ |

| 2020 | 0,0393 ₽ |

| 2021 | 0,0429 ₽ |

| 2022 | 0,05085 ₽ |

| Норма распределения прибыли | |

| 2018 | 50% чистой прибыли по РСБУ |

| 2019 | 50% чистой прибыли по РСБУ |

| 2020 | 50% чистой прибыли по РСБУ |

| 2021 | 50% чистой прибыли по РСБУ |

| 2022 | 70% чистой прибыли по РСБУ |

ДВМП

ДВМП (MOEX: FESH) — одна из крупнейших транспортных компаний в России, которая работает в портовом, железнодорожном и логистическом бизнесах. Большая часть операций сосредоточена на Дальнем Востоке. Основной актив — Владивостокский морской торговый порт.

В 2022 году ДВМП стало главным бенефициаром разворота российской экономики на Восток, в результате чего эмитент зафиксировал максимальные финансовые результаты и рекордный рост котировок. В ноябре прошлого года акции перевозчика выросли до нового максимума — почти 43 ₽.

Но уже в декабре началась коррекция из-за национализации пакета акций основных собственников в 92%. Этот процесс сильно напугал остальных инвесторов. Они боялись, что подобное списание может произойти и у них тоже, но этого не случилось.

В апреле 2023 года котировки компании снова переписали свои максимумы после того, как суд удовлетворил иск ДВМП к бывшим собственникам на 80 млрд рублей, что эквивалентно 27 ₽ кэша на акцию компании.

В дальнейшем возможно два варианта: государство начнет распределять прибыль по акциям или продаст этот актив новому частному инвестору.

Какие компании близки к своим максимумам

Еще две компании близки к обновлению своих исторических максимумов.

Сервис аренды самокатов Whoosh. В 2023 году котировки эмитента вырастали до 207 ₽. Если не учитывать рыночную волатильность в первый день торгов после IPO, то это значение можно считать максимумом.

Основной краткосрочный драйвер роста компании — публикация сильного финансового отчета за 2022 год. Рынок ожидает ударных результатов Whoosh, так как ранее эмитент представил рекордные операционные показатели: общее количество поездок, самокатов и зарегистрированных пользователей в 2022 году практически удвоилось в сравнении с 2021.

Производитель лосося и морской форели «Инарктика». В 2022 году на фоне рекордного роста цен на красную рыбу биржевые котировки эмитента достигли своего исторического максимума, увеличившись до 725 ₽. После этого акции вместе со всем российским рынком упали в 2 половине сентября из-за мобилизации.

Сейчас акции «Инарктика» пытаются вернуться к прежним показателям и торгуются по 620 ₽ на Мосбирже. В 2023 году российский производитель красной рыбы сможет обновить свой максимум, только если он вернется к публикации финансовых отчетов или продолжит выплачивать повышенные дивиденды. В 2022 году компания перешла на выплату 15 ₽ в квартал.

Что в итоге

Пока самой интересной кажется «Группа Позитив», так как ее финансовые результаты в 2023 году продолжат увеличиваться впечатляющими темпами.

Также неплохую биржевую динамику в 2023 году могут показать Whoosh на фоне роста рынка кикшеринга и ДВМП из-за переоценки и возможной продажи этого актива новому собственнику, в результате чего все остальные акционеры получат оферту.

У «Инарктики» справедливая оценка, которую без новых драйверов будет сложно улучшить. От новых покупок акций банка «Санкт-Петербург», КамАЗа и «Таттелекома» инвесторам сейчас лучше отказаться, потому что в дальнейшем акции могут подешеветь.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique