Новости Мосбиржи за май: снова рост и новый режим торгов

Май оказался хорошим месяцем для российского фондового рынка: индекс Мосбиржи вырос на 3,2%, объемы торгов — на 20,5%, компании публиковали сильную отчетность и объявляли дивиденды.

Вспоминаем, чем радовала Мосбиржа в мае, и разбираем ближайшие планы и перспективы рынка.

Новый режим торгов и расчетов

2 июня Мосбиржа сообщила, что с 31 июля переведет торги акциями и облигациями на единый расчетный цикл T+1. Расчеты по заключенным сделкам в основных режимах торгов с ценными бумагами и поставка бумаг, в том числе по срочным контрактам на акции, будут осуществляться на следующий торговый день.

До этого акции, а также облигации и еврооблигации в валюте на Московской бирже торгуются в режиме Т+2, ОФЗ и корпоративные облигации в рублях — в режиме Т+1. На валютном и денежном рынках основным расчетным циклом остается Т+1.

Переход на новый расчетный цикл повысит удобство работы на рынках для участников и их клиентов и позволит им снизить временные затраты на проведение операций на рынках Мосбиржи, синхронизировать расчеты по ценным бумагам с инструментами валютного рынка и оптимизировать механизмы управления ликвидностью за счет синхронизации с денежным рынком.

Это означает, что для получения дивидендов купить акцию необходимо будет за день до даты закрытия реестра, а не за два дня, как это было ранее. Также нововведение ускорит процедуру вывода денег с брокерского счета после продажи акций.

Объемы торгов снова выросли

Общий объем торгов на рынках Московской биржи в мае 2023 года вырос на 20,5% в сравнении с маем прошлого года и составил 94,2 трлн рублей.

Фондовый рынок. Объем торгов на фондовом рынке в мае вырос более чем в 3 раза, до 3,21 трлн рублей. Объем торгов акциями, депозитарными расписками и паями увеличился в 3,1 раза и составил 1,82 трлн рублей. Среднедневной объем торгов вырос в 2,6 раза в сравнении с маем прошлого года и составил 86,9 млрд рублей.

Объем торгов корпоративными, региональными и государственными облигациями вырос в 3,5 раза и составил 1,38 трлн рублей. Среднедневной объем торгов облигациями вырос в 3 раза, до 66 млрд рублей.

В мае на фондовом рынке Московской биржи разместили 62 облигационных займа на общую сумму 1,87 трлн рублей, включая объем размещения однодневных облигаций на 1,18 трлн рублей.

Срочный рынок. Объем торгов на срочном рынке увеличился на 5% и составил 5,9 трлн рублей. Среднедневной объем торгов составил 278,9 млрд рублей, что на 10% меньше по сравнению с маем прошлого года.

Валютный рынок. Объем торгов на валютном рынке вырос на 31%, до 21 трлн рублей. Объем торгов инструментами спот достиг 7,9 трлн рублей, а объем сделок своп и форвардов — 13,1 трлн рублей.

Среднедневной объем торгов на валютном рынке Московской биржи составил триллион рублей, что на 12% больше в сравнении с прошлым годом.

Денежный рынок. Объем торгов на денежном рынке вырос на 13,7%, до 62,9 трлн рублей, а среднедневной объем операций составил 2996,9 млрд рублей, что на 3% ниже в сравнении с маем прошлого года.

В общем объеме торгов денежного рынка объем операций репо с центральным контрагентом составил 24,8 трлн рублей, объем операций репо с клиринговыми сертификатами участия увеличился на 43,9%, до 15,3 трлн рублей.

Рынок драгоценных металлов. Объем торгов драгоценными металлами вырос в 6,3 раза и составил 25,5 млрд рублей, в том числе объем торгов золотом — 24,6 млрд рублей и серебром — 0,9 млрд рублей.

Новые инструменты и возможности для инвесторов

Биржевой фонд на облигации в юанях. 19 мая 2023 года на Московской бирже стартовали торги паями биржевого паевого инвестиционного фонда «Облигации в юанях» под управлением УК «Ингосстрах-инвестиции». Фонд инвестирует преимущественно в ценные бумаги из индекса российских облигаций, номинированных в китайских юанях, который рассчитывает Московская биржа. Акции фонда подойдут инвесторам, желающим добавить валютной диверсификации в свои портфели. Бумаги торгуются под тикером YUAN, а стоимость одного пая на 2 июня составляла 100,9 ₽.

Фонд с регулярной выплатой дохода. 15 мая 2023 года на Московской бирже начались торги паями открытого паевого инвестиционного фонда «БКС-капитал» под управлением УК «БКС». Торговый код — RU000A105TU1.

Торги и расчеты по паям проводятся в российских рублях. Выплаты начисленных за квартал дивидендов и купонов по входящим в портфель фонда ценным бумагам автоматически поступают на брокерский или банковский счет клиента. Таким образом, для получения дохода инвестору необязательно продавать паи.

Фонд «БКС-капитал» инвестирует исключительно в российские активы. В приоритете акции с привлекательной дивидендной доходностью, корпоративные и государственные облигации. В число отраслей для инвестиций фонда входят нефтегазовый и телекоммуникационный секторы, металлургия, банки, химическая промышленность.

Инвестировать в открытые фонды могут все участники торгов. Паи доступны для покупки в рамках индивидуального инвестиционного счета.

Новые базы расчета индексов. С 16 июня вступят в силу изменения в индексах. В базу расчета индексов Мосбиржи и РТС войдут обыкновенные акции компании «ФСК — Россети» и обыкновенные акции Segezha Group.

В базу расчета индекса голубых фишек включат обыкновенные акции «Интер РАО» и «Русала». Покинут индекс обыкновенные акции «Фосагро» и депозитарные расписки иностранного эмитента на акции TCS Group Holding.

В лист ожидания на включение в индексы Мосбиржи и РТС войдут депозитарные расписки иностранного эмитента на акции Qiwi, обыкновенные акции «Юнипро», «Группы Позитив» и «Селигдара».

В лист ожидания на исключение из индексов Мосбиржи и РТС войдут обыкновенные акции «Магнита» и депозитарные расписки иностранного эмитента на акции FixPrice.

Новые фьючерсы на валюту. 11 мая 2023 года на срочном рынке Московской биржи начались торги расчетными фьючерсными контрактами на валютные пары «казахстанский тенге — российский рубль» и «армянский драм — российский рубль». Участникам торгов будут доступны контракты с исполнением в июне, сентябре, декабре 2023 года и в марте 2024 года с ежеквартальным обновлением сроков.

Дискретный аукцион для всех акций и депозитарных расписок

С 5 июня 2023 года дискретные аукционы на Московской бирже смогут проводиться по всем торгуемым акциям и депозитарным распискам. До этого технология дискретных аукционов применялась только к ценным бумагам из базы расчета индекса Мосбиржи.

С 2013 года дискретный аукцион заменил приостановку торгов на рынке акций в случае существенного изменения цен бумаг: он применяется при отклонении текущей цены акции от цены закрытия предыдущего торгового дня более чем на 20% в течение 10 минут. Сессия дискретных аукционов состоит из трех аукционов по 10 минут. По истечении 30 минут с начала аукциона торги возобновляются в обычном режиме.

В течение торгового дня по одной бумаге может проводиться не более двух дискретных аукционов. После 16:40 по московскому времени дискретные аукционы не проводятся.

Главное преимущество дискретного аукциона — в период его проведения участники торгов могут подавать заявки на покупку или продажу бумаг, цена которых будет учитываться при возобновлении торгов в обычном режиме. Дискретный аукцион позволяет сгладить резкие всплески ценовых колебаний и успокоить настроения на рынке. При этом клиенты не теряют возможности корректировать свои позиции, что очень важно в моменты высокой волатильности.

Перспективы рынка

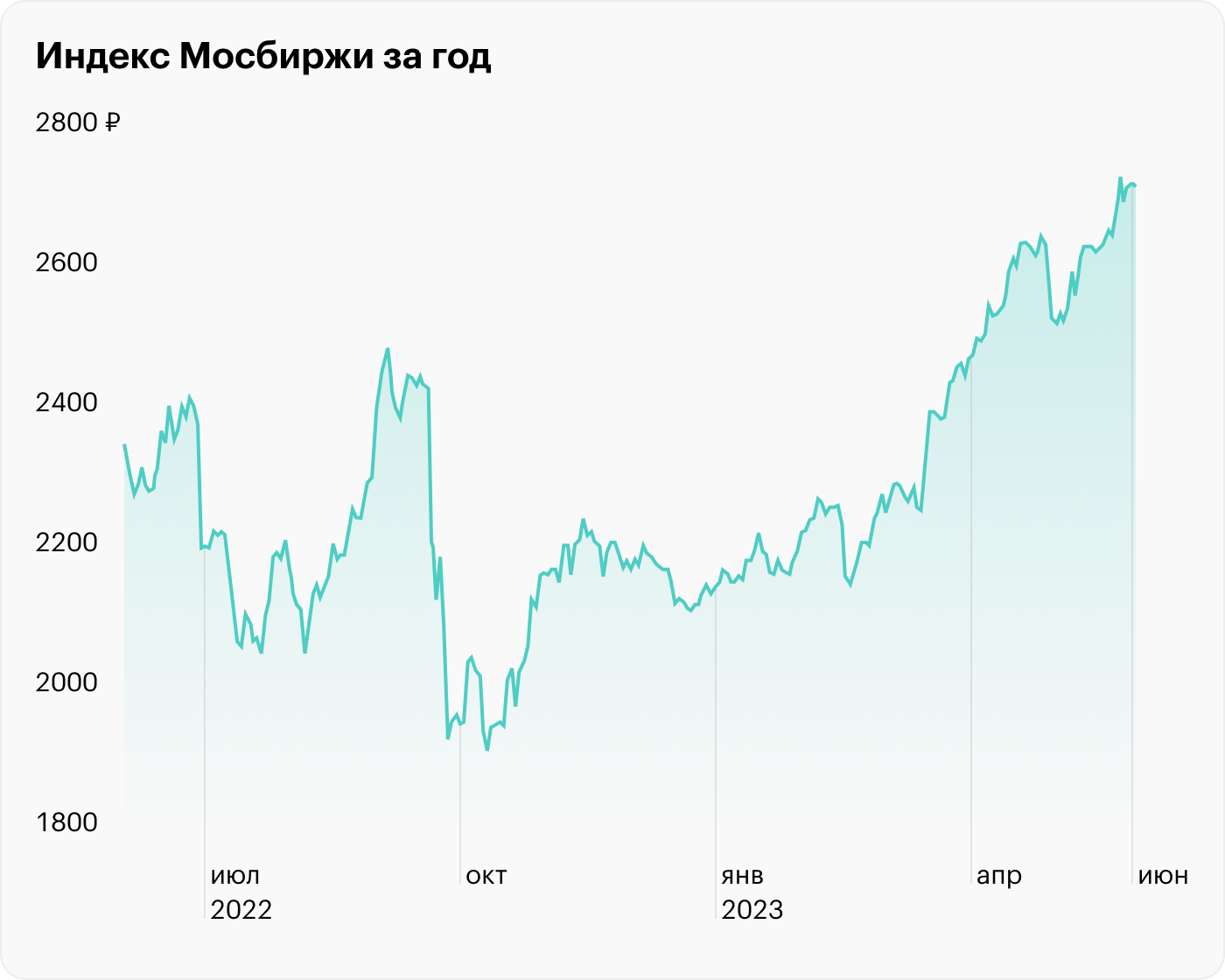

С начала 2023 года индекс Мосбиржи вырос на 26% — это самый сильный рост среди развитых и развивающихся рынков. Драйверами роста стали дивиденды российских компаний, публикация сильных финансовых результатов, слабая зависимость от иностранного капитала и приток новых инвесторов.

Летом динамику рынка будут определять финансовые отчеты. Сейчас многие компании вернулись к публикации финансовых показателей, несмотря на разрешение со стороны Банка России на отказ от раскрытия информации, который действует до 1 июля 2023 года. Продления сроков со стороны ЦБ не было, поэтому во второй половине года рынок ждет публикации данных. Если отчеты большинства компаний окажутся позитивными, это поддержит рынок.

Дополнительным стимулом, но в более длинной перспективе может стать выход госкомпаний на фондовый рынок. На прошедшей в мае конференции НАУФОР «Российский фондовый рынок» председатель Банка России Эльвира Набиуллина сказала, что поддерживает выход госкомпаний на биржу и считает одной из проблем для развития фондового рынка в России малое число эмитентов.

По мнению аналитиков SberCIB, к концу 2026 года индекс Мосбиржи может вырасти на 50%, а полная доходность с учетом ожидаемых дивидендов может превысить 100%. По мнению экспертов, главными драйверами станут дивидендные выплаты, снижение экономических рисков и появление новых эмитентов на российском фондовом рынке.

В БКС считают, что по итогам 2023 года индекс Мосбиржи может показать рост на 40%, что соответствует росту на 12% от текущих значений.

Лидеры роста и падения среди голубых фишек с начала 2023 года

| Компания | Рост | Компания | Падение |

|---|---|---|---|

| Globaltrans | 81% | «Газпром» | 0% |

| Сбербанк | 72,8% | «Магнит» | −0,4% |

| Polymetal | 66,4% | «Русал» | −1,6% |

| «Аэрофлот» | 62,6% | «Норникель» | −3,4% |

| «Транснефть», АП | 58,7% | МКБ | −9,3% |

Лидеры роста и падения среди голубых фишек с начала 2023 года

| Globaltrans | +81% |

| Сбербанк | +72,8% |

| Polymetal | +66,4% |

| «Аэрофлот» | +62,6% |

| «Транснефть», АП | +58,7% |

| «Газпром» | 0% |

| «Магнит» | −0,4% |

| «Русал» | −1,6% |

| «Норникель» | −3,4% |

| МКБ | −9,3% |

Что в итоге

Московская биржа в очередной раз продемонстрировала рост объемов торгов и продолжила улучшать качество и удобство работы. Переход на новый режим торгов должен упростить работу с акциями и сделать ее более понятной для начинающих инвесторов. Новые инструменты, в том числе фонд в китайских юанях и фонд с регулярной выплатой доходов, должны привлечь новых инвесторов и расширить возможности при формировании инвестиционных портфелей.

По оценке аналитиков SberCIB Investment Research, инвесторы в ближайшие месяцы могут реинвестировать около 250 млрд рублей, которые они получат в виде дивидендных выплат, — это может поддержать российский фондовый рынок в июне. Этот объем сопоставим с объемом торгов на бирже за три дня. С другой стороны, дивидендный сезон подходит к концу и некоторые инвесторы могут решить зафиксировать полученную прибыль, что приведет к остановке роста или коррекции российского фондового рынка.

Продолжения роста стоит ждать в июле — августе, когда возобновится обязательная публикация полной финансовой отчетности для всех компаний на российском рынке. Июнь же может оказаться слабым месяцем из-за отсутствия драйверов в виде дивидендов и отчетности.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique