Пачка инвестновостей: Macy’s, как живут айтишники в США и кому дать денег

Macy’s может создать новую компанию покруче себя. Программисты в США разоряют работодателей — впрочем, ничего нового. PwC выдает анализ трат американцев — ищем победителей. Разбираемся, как заработать на потопах в США.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ.

Капитан Очевидность напоминает

Американская НКО National Foundation for American Policy (NFAP) опубликовала анализ рынка труда в сфере ИТ в США. По состоянию на 6 сентября в США было 1,2 млн вакансий в сфере ИТ — что на 15% больше, чем весной 2021 года. Самый незначительный прирост был среди вакансий архитекторов баз данных — 2%, а больше всего стало вакансий архитекторов компьютерных сетей — рост на 24%. Но в большинстве случаев с айтишными вакансиями мы можем увидеть двузначные темпы роста. Также в анализе обращается внимание на достаточно известный факт: потребности американских ИТ-работодателей не получается закрыть за счет только американских специалистов.

В целом это все очень плохие новости для компаний, работающих в сфере ИТ. Зарплаты там и так высокие, а теперь еще и придется их поднимать. Причем импортом иностранных специалистов проблему решить не получится — вернее, ее не дадут решить. Внутри США есть достаточно серьезная оппозиция увеличению завоза квалифицированных специалистов, которые приезжают по визе H-1B, поскольку американцы совершенно справедливо считают, что так корпорации экономят за счет американских работников. В принципе, этот сюжет мы уже разбирали в обзоре Google.

На пути найма иностранцев из Индии, с Филиппин, из России и прочих стран, где много программистов, стоит много чисто нерыночных препятствий. Сейчас лимит на выдачу H-1B виз в США составляет 85 тысяч штук в год — притом, что американские компании подали заявок на 308,6 тысячи таких виз только на финансовый 2022 год.

Собственно, визовая проблема будет усугублять основную проблему нехватки ИТ-специалистов: крупным компаниям вроде Microsoft и Google не останется ничего, кроме как увеличить уровень оплаты труда внутри США, но с их большими запасами денег и доступом к дешевым кредитам они могут себе это позволить. Это приведет к еще большему истощению запасов рабочей силы, росту зарплат в секторе, и, как следствие, небольшие убыточные стартапы будут вынуждены увеличить зарплаты, что может сделать их еще более убыточными. Что, конечно, будет очень плохо для их акционеров.

Разделяй и инвестируй

Фонд инвесторов-активистов Jana Partners, имеющий долю в сети универмагов Macy’s (NYSE: M), потребовал от руководства Macy’s выделить онлайн-подразделение компании в отдельное предприятие и отпустить его торговаться на биржу. Из этого понятно, что акционеры Macy’s получат пропорциональное количество акций нового предприятия. По замыслу Jana Partners, отдельная «онлайн-Macy’s» может достичь капитализации заметно выше уровня нынешней Macy’s.

Очевидно, Jana Partners ориентируется на действия другой розничной сети Hudson’s Bay, которая тоже выделяет свое онлайн-подразделение Saks.com в отдельную компанию.

Пока руководство Macy’s не отреагировало на это предложение, но вообще выделение онлайн-подразделения в отдельную компанию действительно может принести значительную пользу акционерам Macy’s. Популярность «чисто онлайнового» магазина на бирже точно будет выше, чем у многострадальной Macy’s, у которой все было плохо и до пандемии — а с пандемией стало еще хуже.

«Я подарки вам принес, пусть слегка поддатый»

PricewaterhouseCoopers (PwC) выпустили результаты исследования потребительских планов американцев на этот сезон праздников в ноябре — декабре. Планы эти грандиозные: среднестатистический американец собирается потратить 1447 $ — аж на 20% больше, чем год назад. Если сравнивать с «довоенным» 2019, то рост все равно неплохой — 13%.

Как будет делиться сумма трат: 767 $ — на подарки, 461 $ — на путешествия и 219 $ — на развлечения. Больше всех в этом сезоне собираются тратить миллениалы — 1646 $. А меньше всего — поколение Z — 1154 $. Самые бравые планы трат у людей с доходом домохозяйства в районе 65 тысяч в год — что примерно соответствует среднему американскому уровню дохода домохозяйств. Так что в каком-то смысле можно сказать, что американская экономика в целом вернулась к норме.

Кто от этого выиграет? Самый очевидный ответ «розничные сети» при внимательном изучении ситуации становится менее очевидным. Велика вероятность, что высокую выручку в этой отрасли перевесит сильнейший рост расходов. Так что, как мне кажется, самый верный путь отыграть этот фактор на бирже — быть вместе с финтех-компаниями. В их случае увеличение денежного потока — это верная комиссия с выросшего объема платежей.

Также 52% респондентов сообщили, что собираются в этом сезоне много путешествовать, — причем 72% респондентов планируют осуществлять передвижения на машине, что будет очень хорошо для автозаправок и автомастерских. Пока что только 40% планируют пользоваться авиалиниями — так что на значительное улучшение ситуации в их случае я бы не рассчитывал.

Денег дай

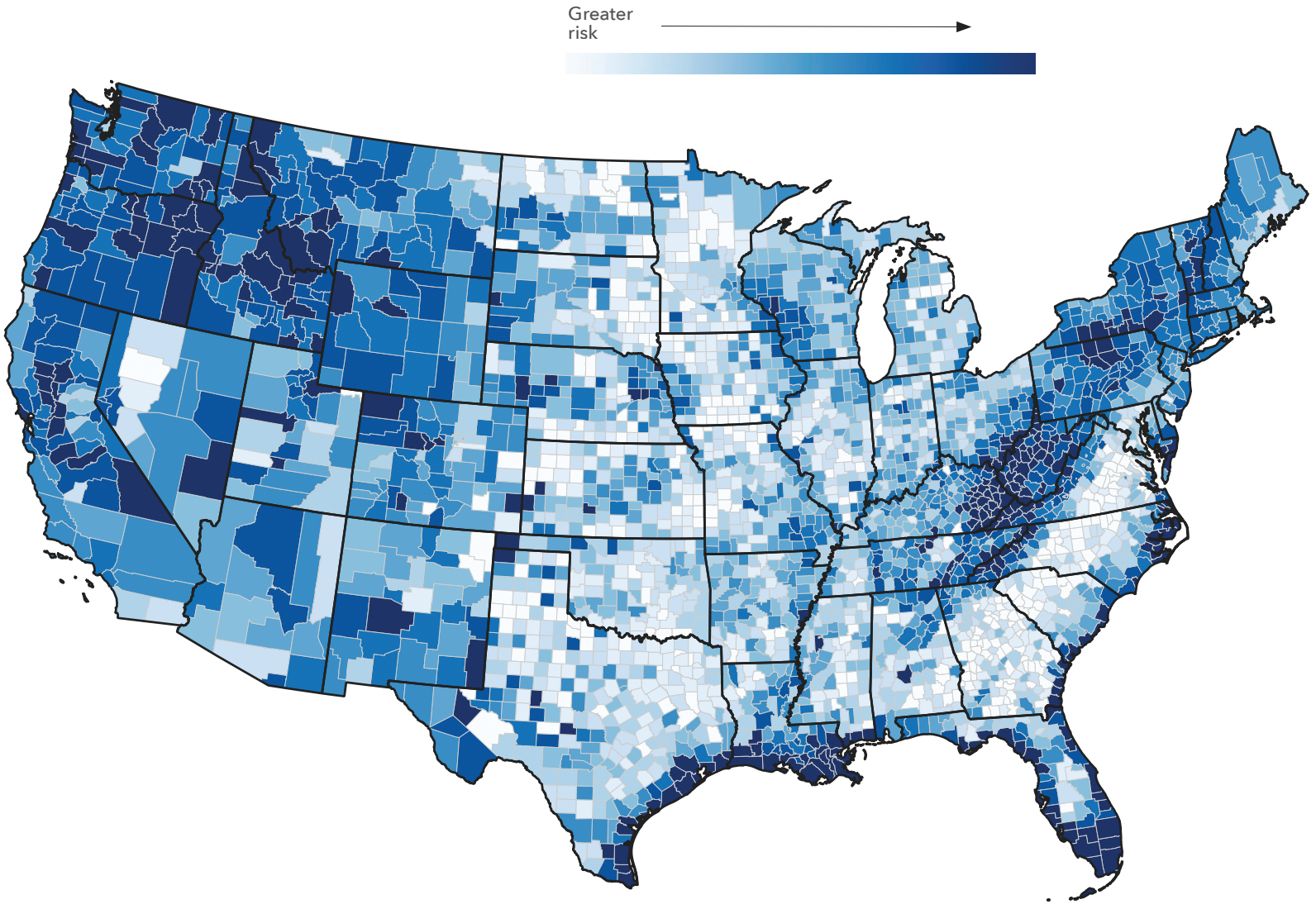

НКО First Street Foundation, занимающееся оценкой климатических рисков, выпустило объемный отчет, посвященный рискам затопления инфраструктуры и частной собственности в США. Пожалуй, самое интересное там — оценка рисков затопления критически важной инфраструктуры типа больниц, аэропортов и административных зданий — почти 25%. Также риск затопления навис над 2 млн миль дорог, 12,4 млн жилых зданий и миллионом единиц коммерческой недвижимости.

В принципе, этот отчет можно было бы отмести в сторону как очередную попытку зеленых навязать США «экологичный образ жизни», но, судя по последним новостям, затопления и ураганы в США — это действительно большая проблема. Так что аргументы из этого отчета вполне могут быть использованы для обоснования трат на укрепление существующей инфраструктуры. Причем уже вне зависимости от уровня идеологической ангажированности текущей политической администрации: экономическая жизнь в США сосредоточена на двух побережьях, где эти риски были всегда.

Так что на долгосрочную перспективу производители инфраструктурных компонентов в США — это очень хороший выбор. Даже если компании и региональные администрации не будут тратиться на инфраструктуру превентивно, то потом им все равно придется это сделать после разрушений от потопов. А в том, что разрушения не заставят себя долго ждать, практически нет сомнений. За хорошую погоду и отсутствие энцефалитных клещей большая часть США расплачивается крайне высоким уровнем риска затоплений и ураганов. И недавние события в Нью-Йорке это подтверждают.