Пачка инвестновостей: банки зарабатывают, а дальнобойщики расширяются

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах.

При создании материала использовались источники, недоступные пользователям из РФ.

Смотрим отчеты

Инвестиционный банк Morgan Stanley (NYSE: MS) сообщил инвесторам о росте выручки с 13,66 до 14,579 млрд, а прибыль выросла с 3,196 до 3,511 млрд. Подразделение инвестбанкинга показало рост на 16% благодаря волне слияний и поглощений, а вот у подразделения, занимающегося инструментами с пассивной доходностью, выручка упала на 45%: низкие ставки сделали этот сегмент рынка менее привлекательным. Также на 8% упала выручка от торговли акциями. Подразделение управления благосостоянием показало рост на 30%, потому что розничные инвесторы проявляли большую активность, а еще отчасти благодаря покупке компании E-Trade. Выручка подразделения управления инвестициями выросла на 92% — в основном благодаря покупке крупного отраслевого игрока Eaton Vance ранее.

Результаты компании в целом оказались лучше ожиданий, но акции упали, поскольку инвесторов беспокоит факт падения выручки от торговли акциями и инструментами с фиксированным доходом.

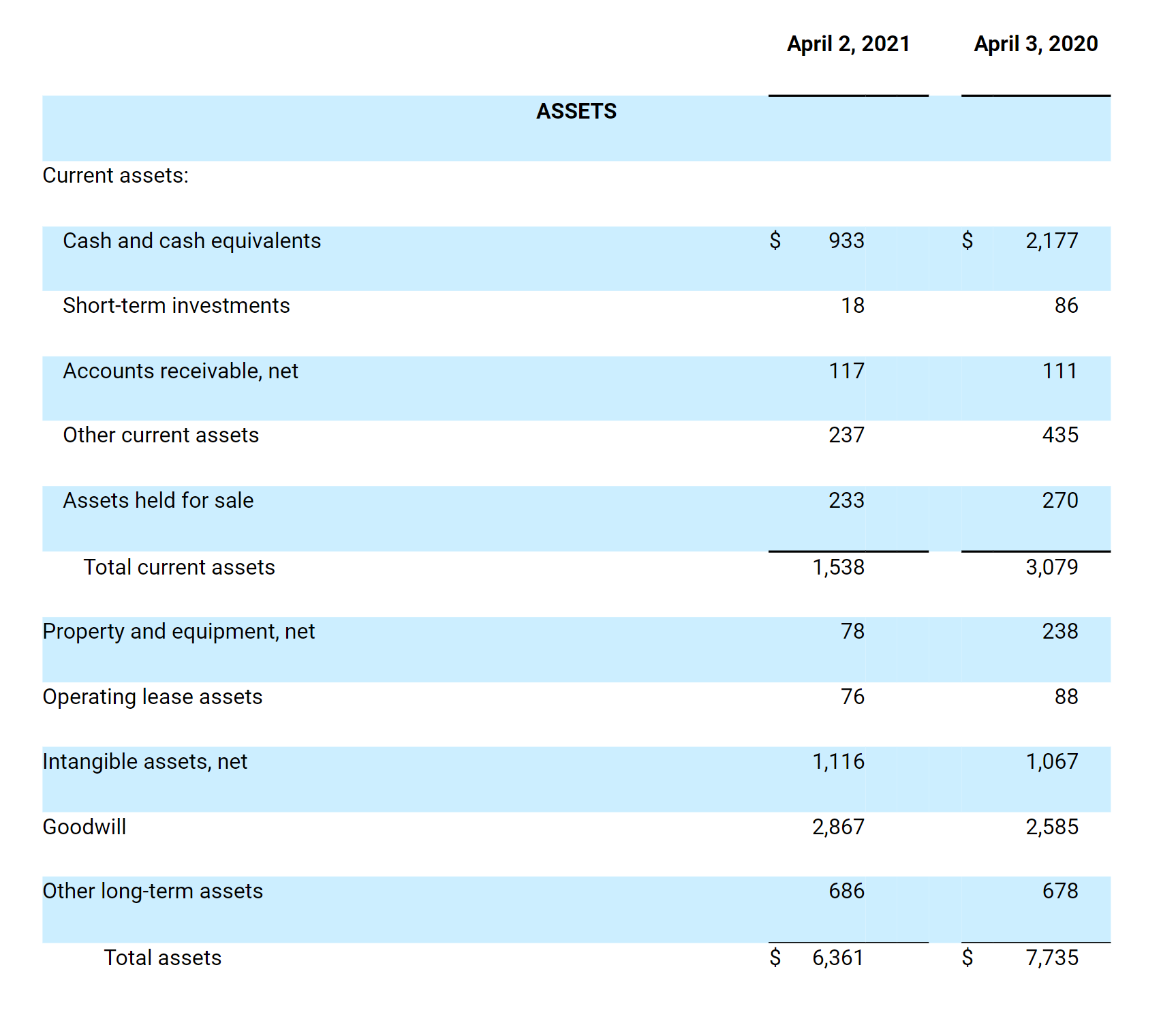

Прибыль на акцию

| Текущая | Прогноз | |

|---|---|---|

| 3 кв. 2020 | 1,59 $ | 1,28 $ |

| 4 кв. 2020 | 1,92 $ | 1,30 $ |

| 1 кв. 2021 | 2,22 $ | 1,72 $ |

| 2 кв. 2021 | 1,89 $ | 1,66 $ |

| 3 кв. 2021 | — | 1,58 $ |

Прибыль на акцию

| 3 кв. 2020 | |

| Текущая | 1,59 $ |

| Прогноз | 1,28 $ |

| 4 кв. 2020 | |

| Текущая | 1,92 $ |

| Прогноз | 1,30 $ |

| 1 кв. 2021 | |

| Текущая | 2,22 $ |

| Прогноз | 1,72 $ |

| 2 кв. 2021 | |

| Текущая | 1,89 $ |

| Прогноз | 1,66 $ |

| 3 кв. 2021 | |

| Прогноз | 1,58 $ |

У Goldman Sachs (NYSE: GS) выручка выросла на 16%, а прибыль увеличилась с 373 млн до 5,486 млрд. В разных сегментах были разные результаты: инвестиционный банкинг нарастил выручку на 36% потому же, почему и аналогичный бизнес Morgan Stanley, сегмент управления благосостоянием и потребительских займов вырос на 28%, а вот подразделение мировых рынков показало снижение на 32%. Круче всего себя показало подразделение управления активами — рост составил аж 144%, в основном за счет активности самих GS на фондовом рынке. Результат оказался гораздо лучше ожиданий аналитиков.

У Wells Fargo (NYSE: WFC) лучшие результаты с начала пандемии — выручка выросла на 11%. Рост компании в большей степени произошел благодаря доходам, не связанным с займами, вроде разных сборов. Также немалую роль в этом сыграли разовые доходы — увеличение стоимости венчурных инвестиций и вложений банка в частные компании. Убыток в 2,38 млрд сменился прибылью в 6,04 млрд. В целом столь хороший результат стал возможен за счет улучшения бизнес-конъюнктуры в США: год назад банк ограничил свою активность, готовясь к волне дефолтов, которая так и не настала. Теперь же Wells Fargo может действовать несколько активнее на фоне экономического роста в США, хотя низкие ставки и невысокий спрос на кредитование гирями висят на основном бизнесе компании.

Также банк проводит кампанию борьбы с лишними расходами: количество работников во 2 квартале 2021 сократилось на 5 тысяч человек. В минувшем квартале расходы, не связанные с выплатой процентов по вкладам, составили 13,34 млрд — меньше 14,55 млрд годом ранее. Результаты банка оказались лучше ожиданий.

Производитель продуктов питания Conagra (NYSE: CAG) вполне ожидаемо показал снижение выручки на 16,7%. Не забывайте, что сравнивать приходится с результатами прошлого года, когда компания стала бенефициаром панических закупок американцев, готовившихся к апокалипсису. Сейчас продажи вернулись к норме — по сравнению с аналогичным периодом 2019 выручка выросла на 2,4%. Это немного, но это вообще стандартный результат для всех производителей еды в США: примерно такие темпы роста у них и были до пандемии.

А вот прибыль выросла аж на 54% — в основном за счет получения крупного налогового вычета. Операционная прибыль упала на 15,5%. Результаты компании портят рост расходов на логистику и подорожание сельскохозяйственного сырья, которое она использует. Ожидается, что эти факторы продолжат играть свою негативную роль в ближайшем будущем.

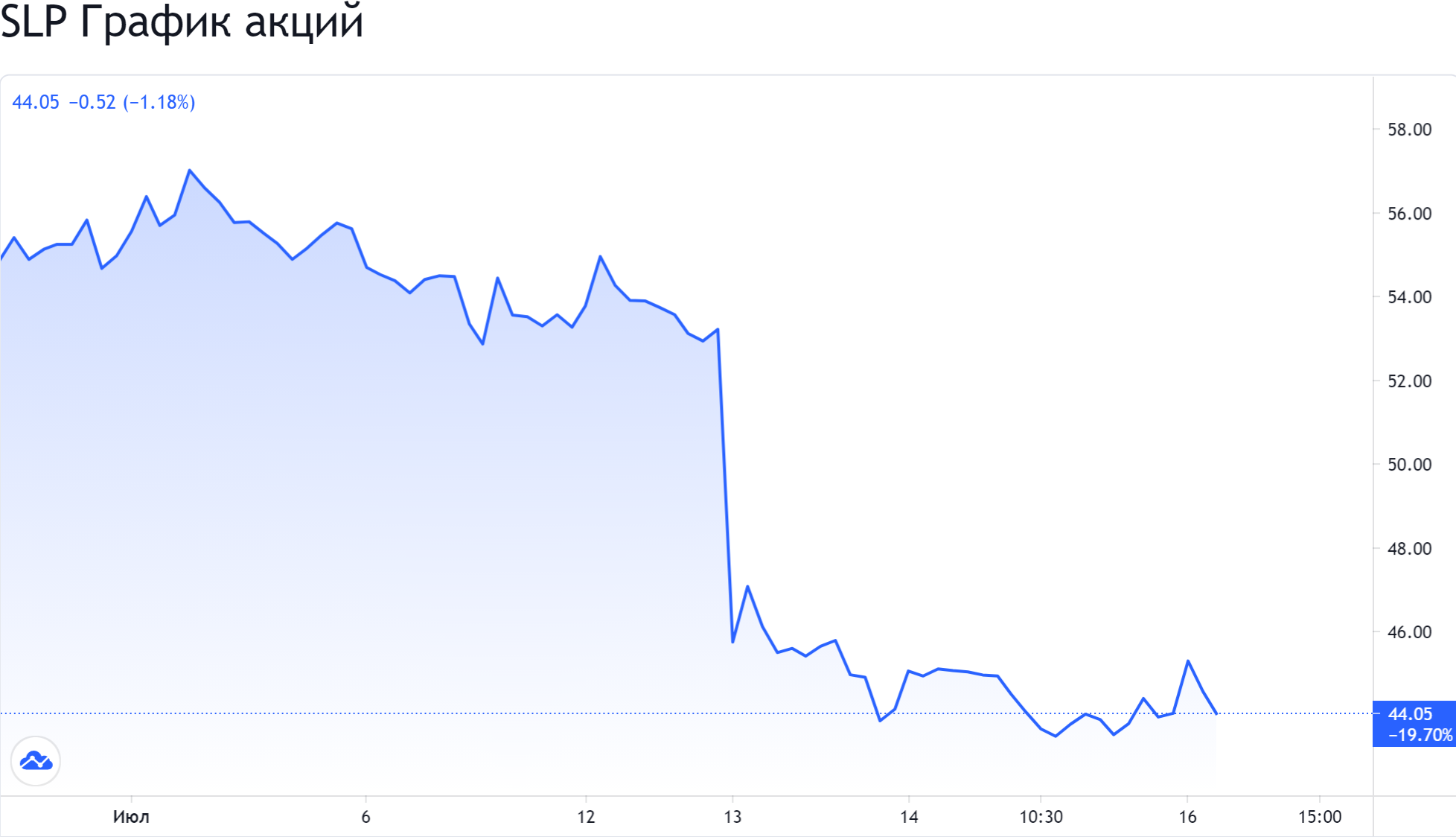

Производитель ПО Simulations Plus (NASDAQ: SLP) показал рост выручки на 4% — выручка от ПО выросла на 21%, но снижение спроса на услуги на 18% испортило общий результат. Прибыль же увеличилась на 29%. Результаты оказались хуже ожиданий аналитиков — поэтому после публикации отчета акции сильно упали.

Производитель алюминия Alcoa (NYSE: AA) увеличил выручку с 2,148 до 2,833 млрд, а убыток в 197 млн сменился прибылью в 309 млн. Учитывая восстановление экономики и рост промышленных показателей как в США, так и в других странах, можно сказать, что конъюнктура благоволит компании.

У производителя полупроводников Taiwan Semiconductor Manufacturing (NYSE: TSM) выручка выросла на 19,8%, а прибыль — на 11,2%, что, в общем-то, неудивительно, учитывая дефицит полупроводников. Я бы ожидал, что компания продолжит снимать сливки в условиях мощнейшего роста спроса на свою продукцию.

Новости слияний и поглощений

Также скажем пару слов о недавних приобретениях компаний, по которым у нас были обзоры и инвестидеи.

Военные кораблестроители из Huntington Ingalls (NYSE: HII) покупают за 1,65 млрд долларов компанию Alion, занимающуюся НИОКР и проектированием в сфере разведки, слежки, кибербезопасности и военной подготовки. Некоторые аналитики восприняли эту информацию критически, указывая на то, что схожие «непрофильные» приобретения в 2016 и 2019 не принесли ориентирующейся на флотские операции Huntington особой пользы. Но следует иметь в виду, что те же аналитики заявляют, что вместо покупки Alion компании следовало потратить деньги на выкуп акций, — так что я бы не стал однозначно отрицательно оценивать инициативу Huntington. В любом случае эффект от этого приобретения можно будет увидеть только в будущем.

Грузоперевозчики Knight-Swift (NYSE: KNX) покупают перевозчика сборных грузов AAA Cooper Transportation за 1,35 млрд долларов. AAA — 17-я по размеру компания в США в своей нише, и ее покупка для Knight-Swift имеет смысл в долгосрочной перспективе.

Перевозка сборных грузов считается более маржинальным делом по сравнению с перевозкой обычных грузов, потому как перевозки сборных грузов практикуют компании в сфере онлайн-коммерции, где нынче мощнейший рост. Ожидается, что уже в этом году AAA добавит своему новому владельцу дополнительные 780 млн долларов выручки.

Производитель ПО в сфере кибербезопасности NortonLifeLock (NASDAQ: NLOK) ведет переговоры с создателями антивируса Avast, чтобы купить их за сумму в районе 8 млрд долларов. Капитализация Avast на Лондонской бирже — 5,2 млрд английских фунтов, то есть примерно 7,2 млрд американских долларов. Сделка еще может развалиться, но если она все же состоится, то NLOK придется где-то изыскать много-много миллиардов долларов, поскольку, согласно последнему отчету, избытка свободных денег в распоряжении компании не наблюдается. Но, по крайней мере, Avast прибыльная — и это большое достижение по меркам сектора кибербезопасности. Так что в долгосрочной перспективе такая покупка может принести NLOK пользу.