Пачка инвестновостей: самолеты остаются в России, а Баффетт перестраховывается

Что там с санкциями и самолетами. Баффетт покупает перестраховщика Alleghany. Сеть кинотеатров AMC инвестирует в добычу золота и находит новую бизнес-модель.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ.

Нелетная погода: авиапарк РФ и санкции

На этой неделе западные лизингодатели потребовали от российских авиакомпаний вернуть почти 500 самолетов. Выкупить все самолеты можно за 20 млрд долларов, по рыночной цене. Стоимость самолетов для лизингодателей составляет 10 млрд долларов. Это, конечно, несет большие проблемы для РФ.

Почти ¾ авиапарка в РФ родом из Европы, США и Канады. При этом западные санкции также касаются запрета на экспорт в РФ как самолетов, так и запчастей к ним. От лизингодателей по условиям санкций требуется забрать самолеты из РФ. Западным лизингодателям принадлежит 70% от 981 российского самолета.

Значительная часть самолетов принадлежит ирландским компаниям — стоимость их самолетов составляет примерно 4 млрд. К слову, ирландские лизингодатели занимают огромную долю рынка лизинга в мире — почти 22% самолетов.

Это плохие новости для лизинговых компаний типа AerCap Holding (NYSE: AER), у которой самолеты в РФ — примерно 5% от стоимости всех самолетов. Также это плохие новости для страховщиков. Стоимость страховых выплат за самолеты в РФ — около 15 млрд долларов, что в полтора раза больше их стоимости, так что впереди долгие суды со страховщиками по этому поводу.

Если смотреть шире, то ситуация с Россией может негативно повлиять на лизинговый бизнес в Китае и других странах: правительства стран, не входящих в НАТО, вполне могут начать беспокоиться за сохранность своих самолетов и пересматривать контракты. Это может негативно сказаться на выручке основных авиапроизводителей.

Для российских авиакомпаний это тоже проблема — фактически они не могут летать за рубеж: в каждом аэропорту их, скорее всего, будут ждать судебные приставы, которые будут изымать самолеты.

А вот кому от таких известий хорошо — так это производителям авиазапчастей. Если самолеты в массе своей останутся в России, то западные авиалинии не смогут разобрать эти самолеты на запчасти — и это будет стимулировать новые заказы.

Мировой рынок лизинга самолетов

| Самолеты в лизинге | Процент от общего | |

|---|---|---|

| 1980 | 100 | 1,7% |

| 1990 | 1343 | 14,7% |

| 2000 | 3715 | 24,7% |

| 2014 | 8440 | 40% |

| 2019 | 15 300 | 50% |

Мировой рынок лизинга самолетов

| Самолеты в лизинге | |

| 1980 | 100 |

| 1990 | 1343 |

| 2000 | 3715 |

| 2014 | 8440 |

| 2019 | 15 300 |

| Процент от общего | |

| 1980 | 1,7% |

| 1990 | 14,7% |

| 2000 | 24,7% |

| 2014 | 40% |

| 2019 | 50% |

Доход ирландских компаний от лизинга самолетов по странам в процентах от общего

| Китай | 14% |

| Россия | 6% |

| Великобритания | 6% |

| Ирландия | 5% |

| США | 5% |

| Бразилия | 4% |

| ОАЭ | 4% |

| Италия | 4% |

Доход ирландских компаний от лизинга самолетов по странам в процентах от общего

| Китай | 14% |

| Россия | 6% |

| Великобритания | 6% |

| Ирландия | 5% |

| США | 5% |

| Бразилия | 4% |

| ОАЭ | 4% |

| Италия | 4% |

Баффетт перестраховывается: Berkshire Hathaway приобретает Alleghany

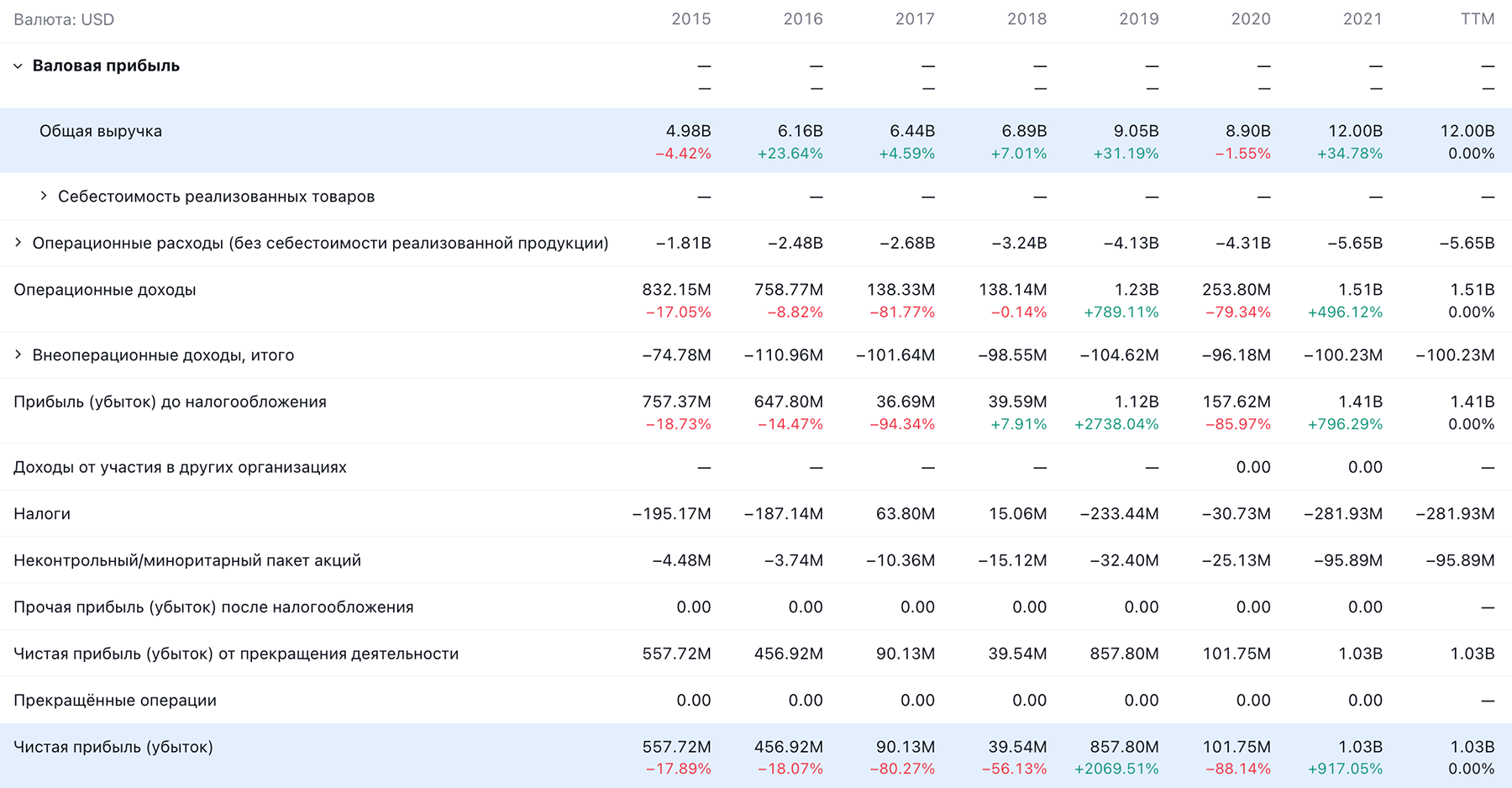

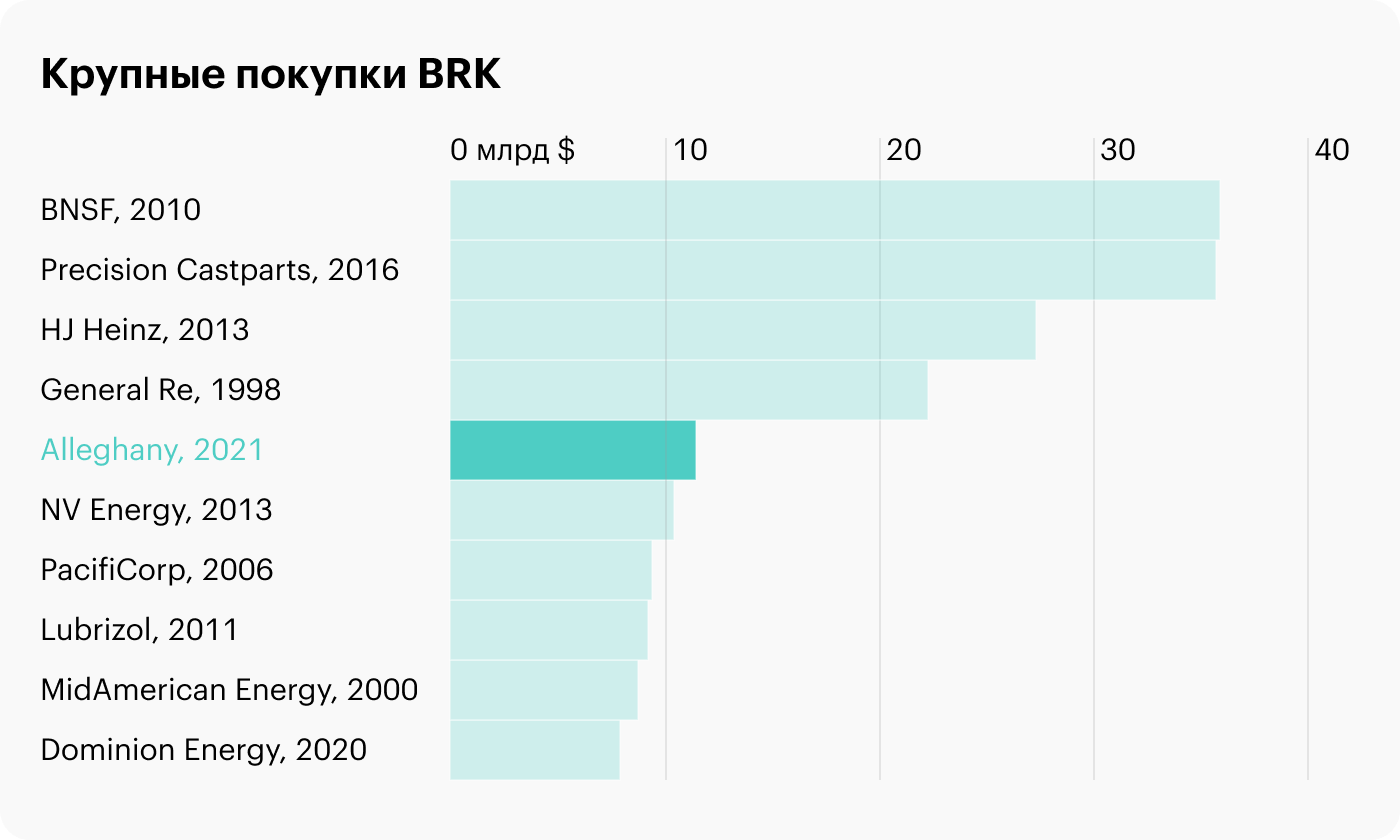

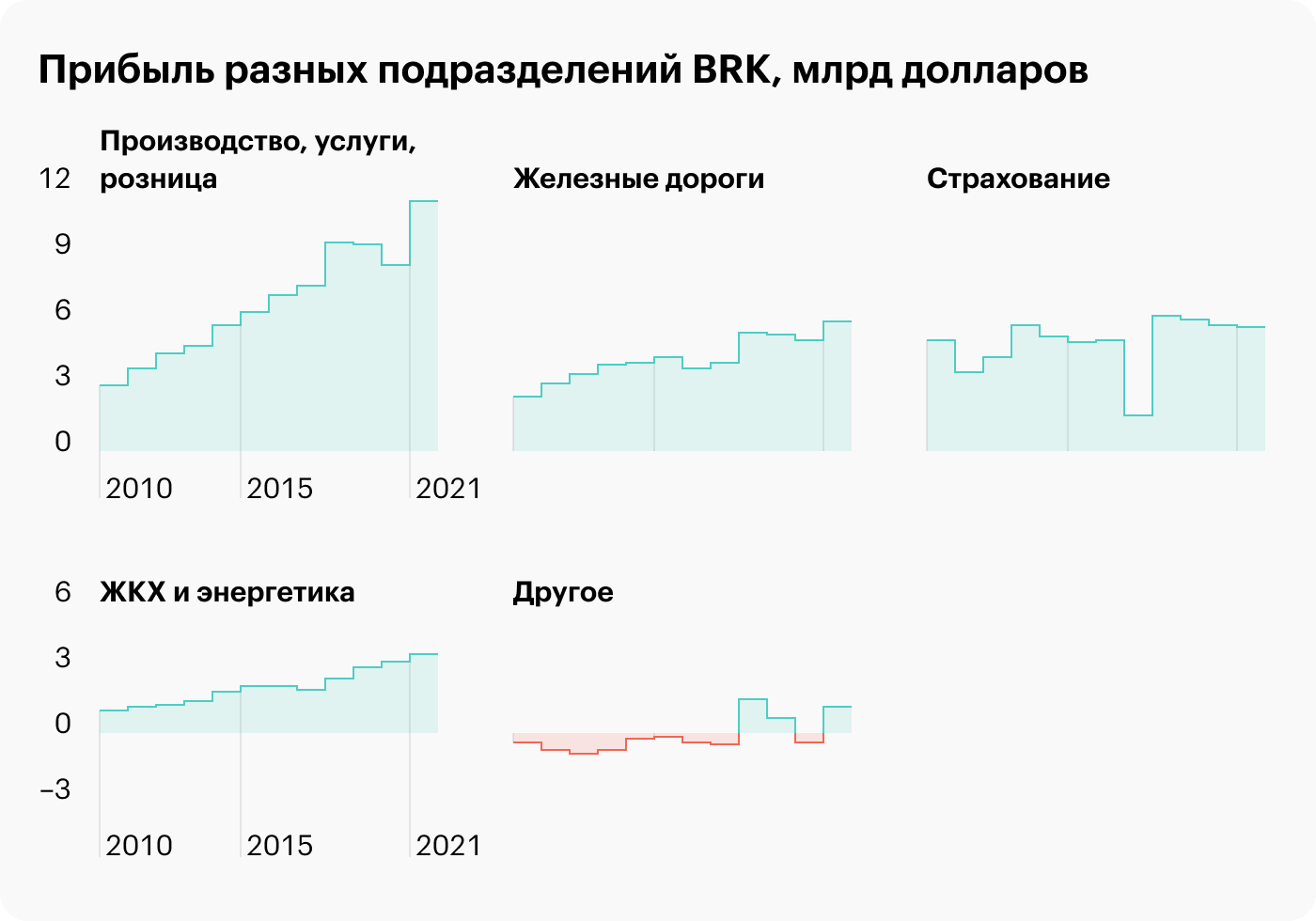

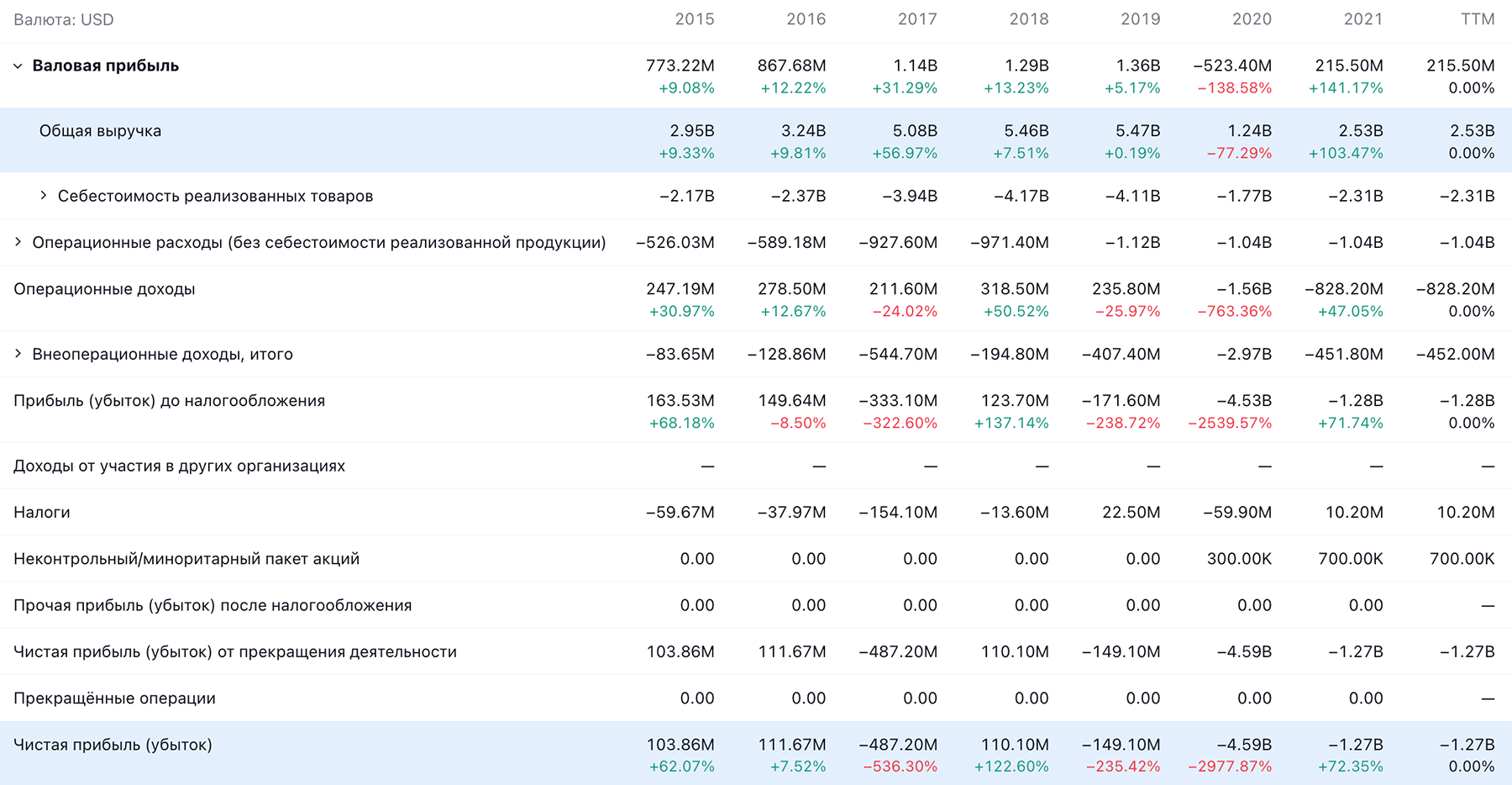

Конгломерат Уоррена Баффетта Berkshire Hathaway (NYSE: BRK.B) покупает перестраховщика Alleghany (NYSE: Y). Рассмотрим детали сделки.

Alleghany покупают за 11,6 млрд — это 842,02 $ за акцию. Премия к цене компании до появления новостей составляет примерно 25%. Это не то чтобы безумно много: последние пару лет акции Alleghany топтались на месте и все никак не могли вернуться к допандемийным показателям в 825 $ за акцию.

Если смотреть на относительные показатели, то цена, по которой берут Alleghany, тоже выглядит чрезмерной: P / S — 0,96 и P / E — 11,34. Итоговая маржа этого бизнеса невелика — примерно 8,33% от его выручки.

Разбирать бизнес этой компании немногим увлекательнее, чем заниматься лечением зубов без анестезии: это унылый перестраховочный бизнес.

С точки зрения акционеров Alleghany была почти бессмысленным вложением: дивиденды компания платила иногда. Например, она не платила их в период 2012—2017, в 2019 и 2021 годах. А когда платила, то это были не очень большие суммы.

Скажем, тем, кто держал акции компании 5 марта 2020, она — спустя 11 дней — выплатила 15 $ дивидендов. Стоимость акций на тот момент составляла 674 $, что дало бы вам 2,22% годовых. Напомню, что тогда ставки еще не ударились об дно и все, что было ниже 3% годовых, инвесторы справедливо оценивали как копейки. А если бы вы брали акции компании, к примеру, в декабре 2019 по цене 794 $, то ваша доходность была бы еще ниже.

Что же касается Баффетта, то его мотивация ясна. Еще месяц назад он жаловался на то, что на рынке нет хороших компаний по нормальной цене. И это притом, что свободная сумма в распоряжении BRK находится вблизи от рекордных значений — под 150 млрд долларов.

Акционеры давно оказывали на него давление, чтобы он расширялся, ибо «деньги должны работать!». И не всегда это имело позитивный эффект. Например, покупка Precision Catparts за 37 млрд в 2016 в итоге привела к списанию активов стоимостью 9,8 млрд. Возможно, вы также помните, как в 2019 BRK потеряла 25,4 млрд из-за Kraft Heinz.

Как-то в комментариях насчет одного стартапа кто-то написал: «Старик Баффетт в такое бы не инвестировал». Ну что ж, информация устарела: давление со стороны акционеров привело к тому, что BRK начала инвестировать в чудовищно переоцененные убыточные стартапы типа Snowflake.

Snowflake при годовой выручке в 265 млн претендовала в ходе IPO на капитализацию 23,7 млрд. Кстати, вложения BRK в Snowflake показали в 2021 году рост почти в три раза. Что скорее говорит не о гениальной прозорливости Баффетта, а о практически гарантированной прибыли на вложениях в ИТ-стартапы, которые порой вводят в заблуждение инвесторов касательно своих заоблачных перспектив.

Alleghany, как я уже сказал, не выглядит переоцененной — и послужит хорошим дополнением к конгломерату BRK, в котором страховой бизнес выступает одним из столпов всего предприятия.

Акционеры Alleghany могут начать брыкаться и требовать более высокой цены продажи: все-таки компанию покупают очень дешево. Или может найтись другой покупатель. В этом случае BRK придется торговаться, и сделка уже не будет выглядеть такой привлекательной для акционеров.

В любом случае покупка Alleghany — это хороший знак. Это показатель того, что на рынке есть спрос на поглощение недорогих стабильных бизнесов, что позволяет нам искать такие компании и зарабатывать на них.

Горшочек с кассовыми сборами: AMC инвестирует в золото

Сеть кинотеатров AMC инвестирует 27,9 млн в золотодобывающую компанию Hycroft Mining. Случай этот крайне любопытный, поскольку на нем пересекается сразу несколько разных актуальных сюжетов.

У AMC два лица. Первое лицо — это сеть кинотеатров, оказавшаяся в крайне тяжелом положении из-за вечной пандемии. Второе — это «мемная» акция, которую розничные инвесторы успешно накачивали вопреки экономической логике и назло теханализу. Даже сейчас акции AMC стоят в три раза дороже, чем до пандемии, хотя положение и финансовые показатели компании сейчас в разы хуже, чем тогда.

Hycroft — это азартная игра. Hycroft владеет запасами золота и серебра в штате Невада, США. Запасы ее оцениваются в районе 22 млн тройских унций золота, что очень-очень много.

Правда, компания толком еще не начала коммерческой деятельности и относится к числу эмитентов, акции которых могут улететь как в стратосферу, так и в пропасть, в зависимости от заключения геологов: неизвестно точно, как много золота можно извлечь из этих недр. И известно это станет только через годы, а компания может и обанкротиться, потому как долгов у нее много.

Но, учитывая сильный рост цен на золото как защитный актив, очень возможно, что компания сможет привлечь еще большее внимание со стороны инвесторов и даже начать добычу, которая будет экономически оправданна.

У AMC в Hycroft будет доля 22%, и покупка произошла в форме ордеров: в течение 5 лет AMC сможет получить 23,4 млн акций Hycroft по цене 1,07 $ за штуку. Для понимания: на момент появления новостей акции Hycroft стоили $1,52. Так что сделка выгоднее для AMC, а для существующих акционеров Hycroft — не очень. Деньги AMC взяла из того, что заработала в 2021 на своих акциях благодаря поддержке розничных инвесторов.

Не будем забегать вперед, но в случае, если Hycroft покажет хорошие операционные результаты, вложения AMC могут сильно вырасти, может быть даже в десятки раз. И это не единственная попытка AMC диверсифицировать бизнес:

- компания теперь принимает криптовалюту при оплате билетов, и у нее есть своя программа продажи NFT. Может быть, для управления и хеджирования рисков с криптовалютами она даже сделает отдельное подразделение;

- компания планирует продавать попкорн под своим брендом.

Также компания покупает новые кинозалы и расширяет количество премиумных залов.

Интересно, что стоимость облигаций AMC от новостей про золото упала, а вот акций — выросла, что отлично показывает нам глубину пропасти между молодым поколением розничных инвесторов, руководствующихся эмоциями и мнением «серьезных дядек в костюмах», которые подходят ко всему с конвенциональных позиций.

Но очень возможно, что AMC на самом деле вполне рационально относится к культивированию своих связей с сообществом розничных инвесторов и планирует делать громкие заявления, чтобы стимулировать рост акций и зарабатывать на эмиссии новых акций для спонсирования своих проектов и диверсификации бизнеса.

Может показаться, что с экономической точки зрения это чистая афера, но я считаю, что здесь мы наблюдаем тестирование новой бизнес-модели: инвесторы зарабатывают на бизнесе, который им симпатичен, а сам бизнес обеспечивает свое существование и развитие за счет укрепления связей с этим сообществом.

Немалое количество пользователей Reddit, накачивавших AMC, делали это, кроме всего прочего, и из-за сентиментальных чувств по отношению к компании: это известный любимый бренд для людей в возрасте до 40. Они скупали акции компании, чтобы спасти этот бизнес.

Если менеджмент AMC сохранит и укрепит эту связь с розничными инвесторами, то сможет держаться на плаву очень долго, годами неся убытки и не выходя на прибыль.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.