Стоит ли вкладывать в золото «Полюса»: большой обзор

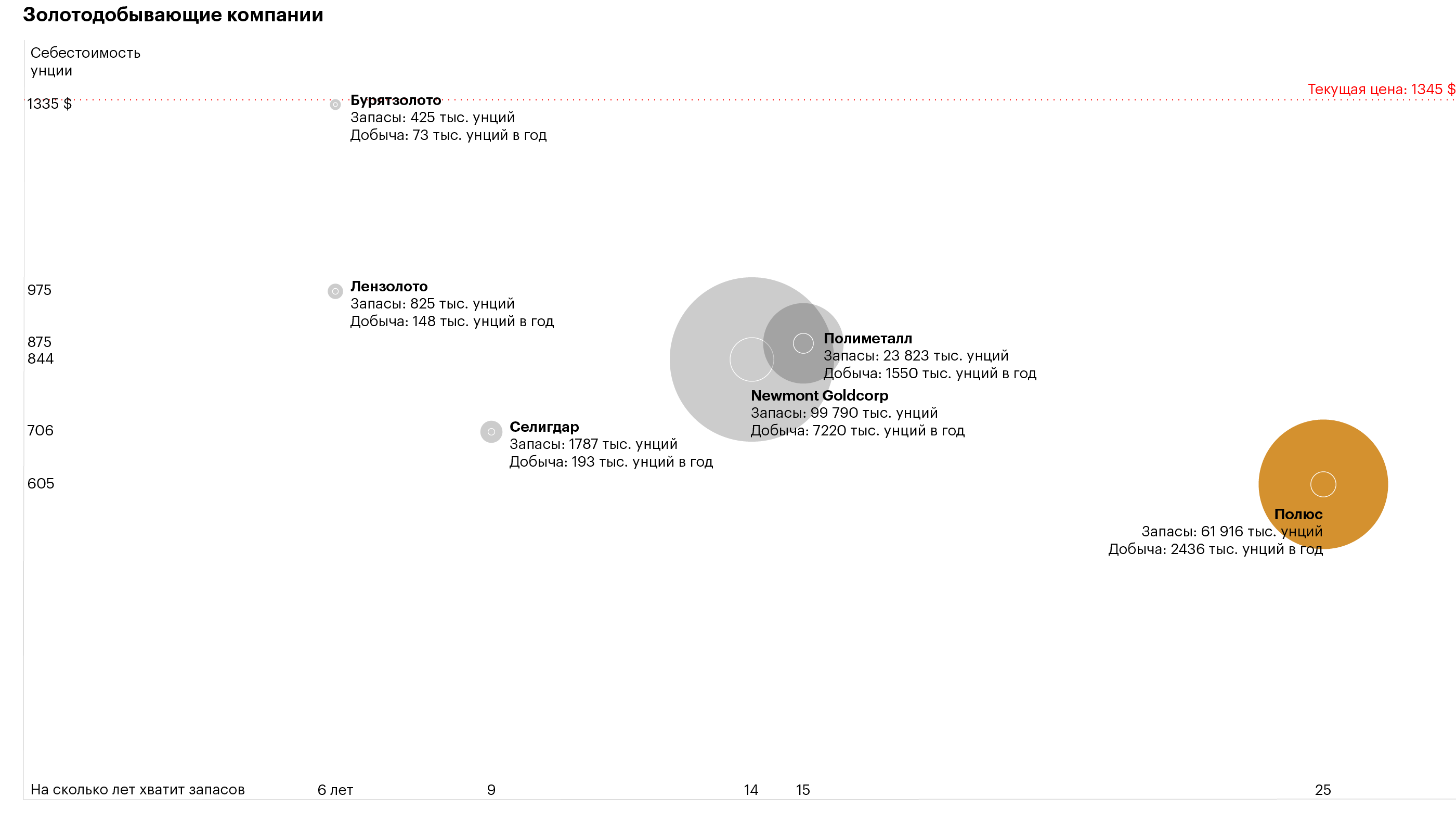

У обычного россиянина есть возможность купить акции в шести золотодобывающих компаниях. Сегодня рассмотрим последнюю из них — российский «Полюс».

Вот обзоры остальных компаний:

- «Бурятзолото» — 11 млрд рублей на счетах, когда вся компания стоит 6 млрд на бирже. Не все так просто.

- «Лензолото» — дочерняя компания «Полюса», которую могут купить другие ребята.

- «Селигдар» — могут начать платить дивиденды на обыкновенные акции и полноценные дивиденды для привилегированных акций.

- «Полиметалл» — избавляются от неэффективных месторождений и запустят на полную мощность новое крупное месторождение в Казахстане.

- Newmont — планирует объединиться с золотодобывающей Goldcorp и стать лидером по добыче в мире.

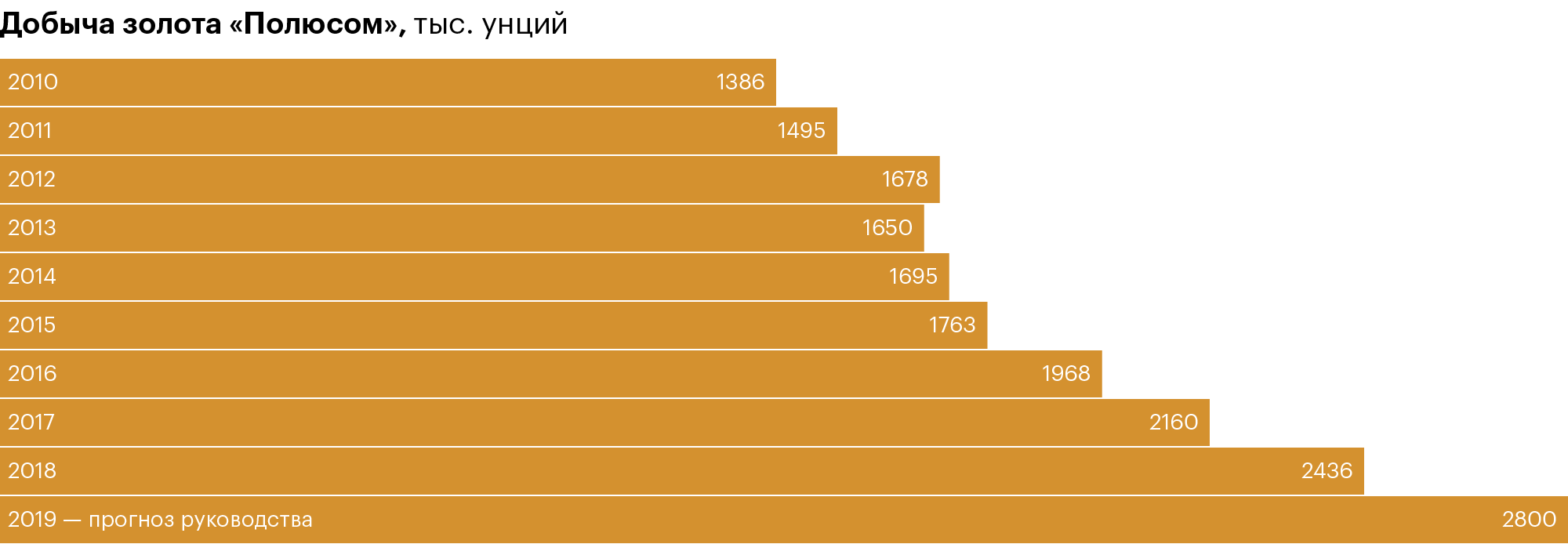

Производство

«Полюс» произвел 2,4 млн унций золота — чуть больше, чем было заявлено в оптимистичном прогнозе руководства в конце 2017 года. В 2019 компания ожидает нарастить производство на 15% год к году — до 2,8 млн унций.

У конкурентов все скромнее. У «Бурятзолота» и «Лензолота» добыча падает и нет перспектив, чтобы что-то изменилось. «Селигдар» и «Полиметалл» прогнозируют добыть в 2019 примерно столько же, сколько и в 2018 году. Newmont Goldcorp, по прогнозам, нарастит добычу на 3%. «Полюс» — единственный растущий актив, у которого потенциально вырастет выручка, прибыль и дивиденды за счет бизнеса.

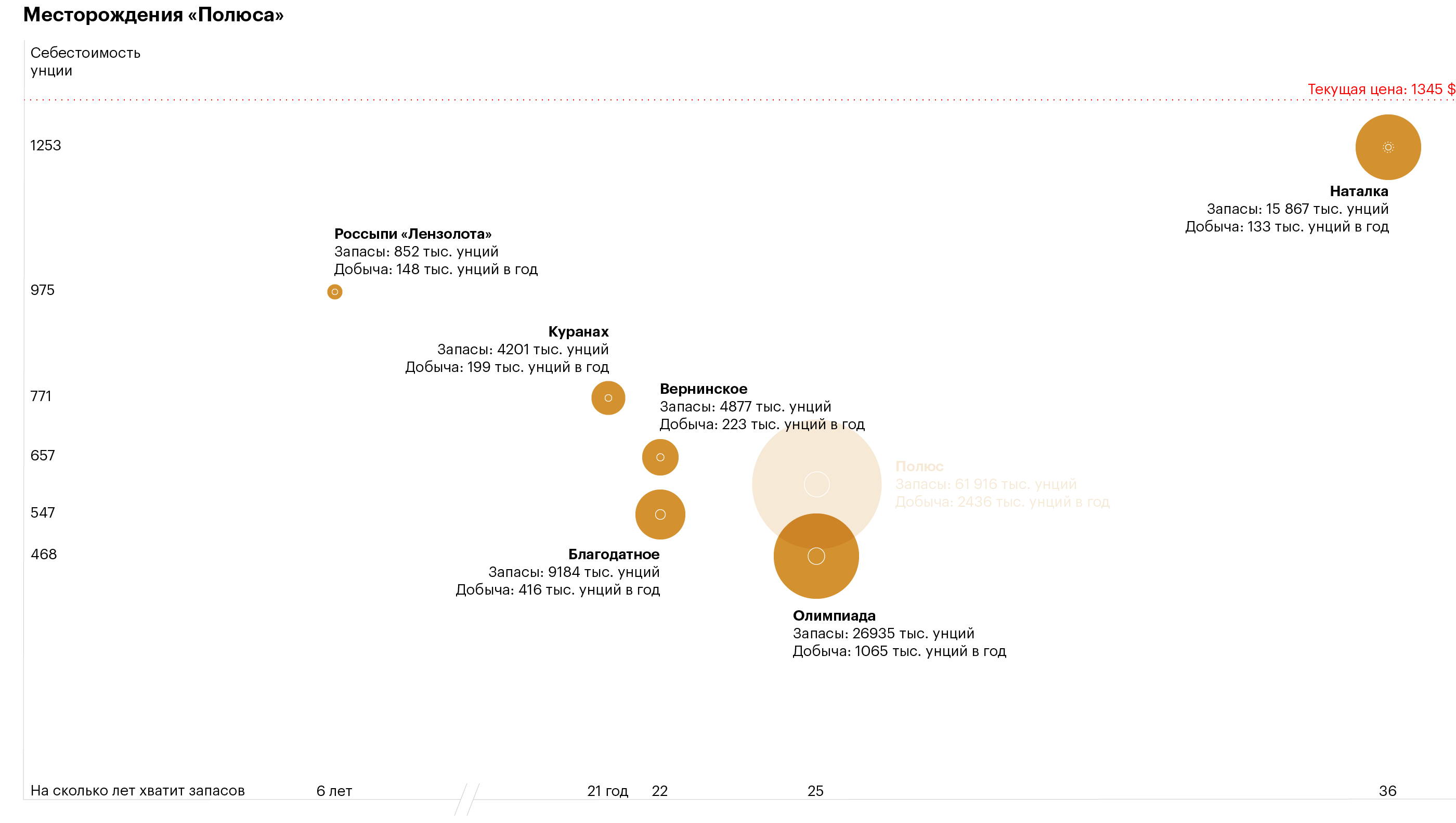

Месторождения

Среди компаний, которые производят больше миллиона унций золота, у «Полюса» месторождения с самой низкой себестоимостью производства. «Полюсу» принадлежит 64,08% акций «Лензолота». Себестоимость производства «Лензолота» увеличивает себестоимость в целом у «Полюса». Но вроде все идет к тому, что россыпи могут продать.

В 2019 году «Полюс» планирует нарастить добычу за счет Наталки — крупного месторождения на Дальнем Востоке. За 2018 год его себестоимость составила 1253 доллара за унцию, но показатель не репрезентативен: в месторождение инвестировали деньги на ремонт и закупку техники.

Дивиденды

За 2018 год «Полюс» направит на дивиденды большую из двух величин: 550 млн долларов или 30% EBITDA. С 2019 года будут платить 30% EBITDA. Платят раз в полугодие.

Акционеры получат такие выплаты, если отношение чистого долга к скорректированной EBITDA будет меньше 2,5. Иначе руководство будет отдельно принимать решение о размере дивидендов. Текущий показатель — 1,65.

Долговая нагрузка «Полюса»

| Показатель | Результат за 2018 год, млн $ |

|---|---|

| Чистый долг | 3086 |

| Скорректированная EBITDA | 1865 |

| Чистый долг / скор. EBITDA | 1,65 |

Долговая нагрузка «Полюса»

| Показатель | Результат за 2018 год, млн $ |

| Чистый долг | 3086 |

| Скорректированная EBITDA | 1865 |

| Чистый долг / скор. EBITDA | 1,65 |

За 2018 год «Полюс» заработал 1865 млн долларов EBITDA. На дивиденды пойдет 30% — 559,5 млн долларов. У компании 133,5 млн акций — получится годовой дивиденд в 4,19 доллара на акцию. За первое полугодие 2018 года заплатили 1,97 доллара на акцию, или 131,11 рубля.

За второе полугодие заплатят 2,22 доллара, или 146,96 рубля. Последний день для покупки акций, чтобы получить дивиденды, объявят чуть позже. Приблизительная дата — май 2019 года.

Потенциальные дивиденды золотодобывающих компаний

| Компания | Дивиденд на акцию | Цена акции | Дивидендная доходность |

|---|---|---|---|

| «Бурятзолото» | Не заплатят | 872 ₽ | 0% |

| «Лензолото», обыкновенная акция | Не заплатят | 6550 ₽ | 0% |

| «Лензолото», привилегированная акция | 72,3 ₽ | 2780 ₽ | 2,6% |

| «Полиметалл»: за 1 полугодие за 2 полугодие | 11,6 ₽ 30,31 ₽ | 543,0 ₽ на 07.09.2018 754,2 ₽ | 2,1% 4,0% |

| «Полюс»: за 1 полугодие за 2 полугодие | 131,11 ₽ 146,96 ₽ | 4313 ₽ на 18.10.2018 5375 ₽ | 3,0% 2,7% |

| «Селигдар», обыкновенная акция | 0,203 ₽ | 9,63 ₽ | 2,1% |

| «Селигдар», привилегированная акция | 2,25 ₽ | 23,8 ₽ | 9,4% |

| Newmont Goldcorp | 0,56 $ | 34,53 $ | 1,6% |

Потенциальные дивиденды золотодобывающих компаний

| «Бурятзолото» | |

| Дивиденд на акцию | Не заплатят |

| Цена акции | 872 ₽ |

| Дивидендная доходность | 0% |

| «Лензолото», обыкновенная акция | |

| Дивиденд на акцию | Не заплатят |

| Цена акции | 6550 ₽ |

| Дивидендная доходность | 0% |

| «Лензолото», привилегированная акция | |

| Дивиденд на акцию | 72,3 ₽ |

| Цена акции | 2780 ₽ |

| Дивидендная доходность | 2,6% |

| «Полиметалл»: | |

| Дивиденд на акцию | за 1 полугодие — 11,6 ₽, за 2 полугодие — 30,31 ₽ |

| Цена акции | за 1 полугодие — 543,0 ₽ на 07.09.2018, за 2 полугодие — 754,2 ₽ |

| Дивидендная доходность | за 1 полугодие — 2,1%, за 2 полугодие — 4,0% |

| «Полюс»: | |

| Дивиденд на акцию | за 1 полугодие — 131,11 ₽, за 2 полугодие — 146,96 ₽ |

| Цена акции | за 1 полугодие — 4313 ₽ на 18.10.2018, за 2 полугодие — 5375 ₽ |

| Дивидендная доходность | за 1 полугодие — 3,0%, за 2 полугодие — 2,7% |

| «Селигдар», обыкновенная акция | |

| Дивиденд на акцию | 0,203 ₽ |

| Цена акции | 9,63 ₽ |

| Дивидендная доходность | 2,1% |

| «Селигдар», привилегированная акция | |

| Дивиденд на акцию | 2,25 ₽ |

| Цена акции | 23,8 ₽ |

| Дивидендная доходность | 9,4% |

| Newmont Goldcorp | |

| Дивиденд на акцию | 0,56 $ |

| Цена акции | 34,53 $ |

| Дивидендная доходность | 1,6% |

Мультипликаторы

| Компания | Годовая добыча, тыс. унций | EV, или стоимость компании, млрд рублей | EV/EBITDA | Чистый долг / EBITDA | EV/EBIT |

|---|---|---|---|---|---|

| «Бурятзолото» | 73,3 | 5,5 | 2,7 | −0,3 | −7,8 |

| «Лензолото» | 148 | 0,3 | 0,1 | −2,3 | 0,1 |

| «Лензолото», без учета денежных средств | 148 | 10,2 | 3,3 | 1,0 | 5,2 |

| «Полиметалл» | 1550 | 433,6 | 8,1 | 2,18 | 12,4 |

| «Полюс» | 2438 | 919,8 | 7,5 | 1,7 | 9,2 |

| «Селигдар» | 193 | 11,4 | 2,0 | 2,03 | 3,9 |

| Newmont Goldcorp | 7200 | 1425,8 | 6,9 | 1,2 | 15,2 |

| «Бурятзолото» | |

| Годовая добыча, тыс. унций | 73,3 |

| EV, или стоимость компании, млрд рублей | 5,5 |

| EV/EBITDA | 2,7 |

| Чистый долг / EBITDA | −0,3 |

| EV/EBIT | −7,8 |

| «Лензолото» | |

| Годовая добыча, тыс. унций | 148 |

| EV, или стоимость компании, млрд рублей | 0,3 |

| EV/EBITDA | 0,1 |

| Чистый долг / EBITDA | −2,3 |

| EV/EBIT | 0,1 |

| «Лензолото», без учета денежных средств | |

| Годовая добыча, тыс. унций | 148 |

| EV, или стоимость компании, млрд рублей | 10,2 |

| EV/EBITDA | 3,3 |

| Чистый долг / EBITDA | 1,0 |

| EV/EBIT | 5,2 |

| «Полиметалл» | |

| Годовая добыча, тыс. унций | 1550 |

| EV, или стоимость компании, млрд рублей | 433,6 |

| EV/EBITDA | 8,1 |

| Чистый долг / EBITDA | 2,18 |

| EV/EBIT | 12,4 |

| «Полюс» | |

| Годовая добыча, тыс. унций | 2438 |

| EV, или стоимость компании, млрд рублей | 919,8 |

| EV/EBITDA | 7,5 |

| Чистый долг / EBITDA | 1,7 |

| EV/EBIT | 9,2 |

| «Селигдар» | |

| Годовая добыча, тыс. унций | 193 |

| EV, или стоимость компании, млрд рублей | 11,4 |

| EV/EBITDA | 2,0 |

| Чистый долг / EBITDA | 2,03 |

| EV/EBIT | 3,9 |

| Newmont Goldcorp | |

| Годовая добыча, тыс. унций | 7200 |

| EV, или стоимость компании, млрд рублей | 1425,8 |

| EV/EBITDA | 6,9 |

| Чистый долг / EBITDA | 1,2 |

| EV/EBIT | 15,2 |

Мультипликаторы — это производные, отражающие отношение между рыночной ценой и финансовыми показателями. Мультипликаторы нужны, чтобы оценить, дорого или дешево можно купить компанию, растет ли бизнес и насколько эффективен менеджмент. Вот финансовые показатели, которые потребуются для расчета мультипликаторов. Их берем из годового финансового отчета «Полюса» по международным стандартам отчетности.

Финансовые показатели

| Показатель | За 2018 год, млн $ |

|---|---|

| Операционная прибыль | 1524 |

| EBITDA | 1865 |

| Чистый долг | 3086 |

Финансовые показатели

| Показатель | |

| Операционная прибыль | 1524 |

| EBITDA | 1865 |

| Чистый долг | 3086 |

Итог по золотодобывающим компаниям

Месторождения. У «Полюса» лучшие месторождения среди крупных компаний. Как бы ни старались конкуренты — «Полюс» будет оставлять больше прибыли из-за маленькой себестоимости добычи.

«Полиметалл» избавляется от плохих месторождений. Новые тоже покупают, но большую часть суммы компания платит собственными нововыпущенными акциями — в итоге доля акционера все время немного уменьшается. Зато с 2019 года на полную мощность выйдет месторождение Кызыл с низкой себестоимостью в 550—650 долларов за унцию. Месторождение обеспечит 20% производства золота.

У «Бурятзолота» себестоимость на грани стоимости золота. Компания даже не может получить операционную прибыль от золотодобывающего бизнеса.

Производство в 2019 году. «Полюс» — единственная компания, которая серьезно нарастит производство в 2019 году — на 15%. У «Селигдара» планы роста заложены на 2020—2024 годы, у «Полиметалла» — на 2022—2023. У Newmont Goldcorp идет объединение с Goldcorp — часть месторождений могут продать, тут не до роста производства.

У «Бурятзолота» и «Лензолота» добыча падает, и нет никаких оснований, что падение остановится. Но их не за это нужно любить.

Дивиденды. Не обольщайтесь высокой доходностью привилегированных акций «Селигдара»: размер дивиденда ограничен по уставу до 2,25 рубля на акцию. При этом компания нарушала устав из-за высокой долговой нагрузки. Но кто заставлял прописывать условия в уставе?

Если долговая нагрузка «Полиметалла» упадет до 1,5 — руководство может подумать о специальных дивидендах. Текущий показатель «чистый долг / EBITDA» — 2,08. Пока акционеры живут без специальных дивидендов.

Особые случаи. Главный держатель акций «Бурятзолота» медленно увеличивает долю в компании: с 82,867 до 92,527% за три года. Кажется, что этот акционер хочет довести долю до 95% и выкупить акции у остальных инвесторов. Если оценщик выберет самую выгодную для инвесторов модель, то акции «Бурятзолота» могут оценить в полтора раза дороже, чем их текущая стоимость. Но лучше почитайте обзор компании, чтобы знать все риски.

«Высочайший», по слухам, может купить «Лензолото». Тут тоже потенциально может быть рост акций в 100%. Но это пока только слухи.

Риски в обоих ситуациях большие, да и время ожидания событий неопределенно. Как золотодобывающий бизнес обе компании посредственны.