Обзор Energy Transfer: инвестируем в трубопроводы

Energy Transfer (NYSE: ET) — одна из крупнейших энергетических компаний в области транспортировки нефти и газа в Северной Америке. Компании принадлежит около 193 000 км трубопроводов и связанной с ними энергетической инфраструктуры в 41 штате США и Канаде.

Деятельность компании делится на следующие сегменты:

- Внутригосударственная транспортировка и хранение природного газа. Сегмент включает в себя услуги по транспортировке природного газа из других магистральных трубопроводов, хранилищ и систем сбора промышленным конечным пользователям, хранилищам, коммунальным предприятиям, производителям электроэнергии и другим сторонним трубопроводам. Доля сегмента по итогам 2021 года составила 27%.

- Межгосударственный транспортно-складской сегмент. Включает в себя услуги по транспортировке природного газа из источников снабжения, включая другие трубопроводы, хранилища и системы сбора промышленным конечным пользователям и другим трубопроводам. Доля сегмента по итогам 2021 года составила 12%.

- Транспортировка, хранение, сбыт. Включает в себя деятельность по сбору, сжатию, обработке, хранению и транспортировке природного газа. Доля сегмента по итогам 2021 года составила 14%.

- Транспортировка, хранение, сбор и продажа СПГ. Управление трубопроводами СПГ, установками фракционирования СПГ и пропана, хранилищами СПГ. Доля сегмента по итогам 2021 года составила 22%.

- Транспортировка и обслуживание сырой нефти. Операции по транспортировке через трубопровод и автотранспорт, а также прочие услуги на рынках сырой нефти. Доля сегмента по итогам 2021 года составила 16%.

- Инвестиции в Sunoco. Energy Transfer владеет долей в 35%. Sunoco управляет около 10 тысячами АЗС и магазинов в восточной части США. Доля сегмента по итогам 2021 года составила 6%.

- Инвестиции в USA Compression Partners (USAC) — бизнес по компрессии газа на месторождениях. Доля сегмента по итогам 2021 года составила 3%.

- Другое. Операции по сбыту природного газа, сжатию природного газа, инвестиции в угольные предприятия, операции в Канаде по сбору и переработке природного газа. Доля сегмента по итогам 2021 года составила 1%.

Скорректированная EBITDA по сегментам, млрд долларов

| 2020 | 2021 | Изменение | |

|---|---|---|---|

| Внутригосударственная транспортировка и хранение | 0,863 | 3,483 | 304% |

| Межгосударственный транспорт и хранение | 1,680 | 1,515 | −10% |

| Транспортировка, хранение, сбыт | 1,670 | 1,868 | 12% |

| Транспортировка, хранение, сбор и продажа СПГ | 2,802 | 2,828 | 1% |

| Транспортировка и обслуживание сырой нефти | 2,258 | 2,023 | −10% |

| Инвестиции в Sunoco | 0,739 | 0,754 | 2% |

| Инвестиции в USAC | 0,414 | 0,398 | −4% |

| Другое | 0,105 | 0,177 | 69% |

| Итого | 10,531 | 13,046 | 23,9% |

Скорректированная EBITDA по сегментам, млрд долларов

| Внутригосударственная транспортировка и хранение | |

| 2020 | 0,863 |

| 2021 | 3,483 |

| Изменение | 304% |

| Межгосударственный транспорт и хранение | |

| 2020 | 1,68 |

| 2021 | 1,515 |

| Изменение | −10% |

| Транспортировка, хранение, сбыт | |

| 2020 | 1,67 |

| 2021 | 1,868 |

| Изменение | 12% |

| Транспортировка, хранение, сбор и продажа СПГ | |

| 2020 | 2,802 |

| 2021 | 2,828 |

| Изменение | 1% |

| Транспортировка и обслуживание сырой нефти | |

| 2020 | 2,258 |

| 2021 | 2,023 |

| Изменение | −10% |

| Инвестиции в Sunoco | |

| 2020 | 0,739 |

| 2021 | 0,754 |

| Изменение | 2% |

| Инвестиции в USAC | |

| 2020 | 0,414 |

| 2021 | 0,398 |

| Изменение | −4% |

| Другое | |

| 2020 | 0,105 |

| 2021 | 0,177 |

| Изменение | 69% |

| Итого | |

| 2020 | 10,531 |

| 2021 | 13,046 |

| Изменение | 23,9% |

Финансовые показатели

По итогам 2021 года выручка выросла на 73,06% до 67,4 млрд за счет роста стоимости проданной продукции почти на 100%. Операционные расходы компании выросли на 11% до 3,5 млрд. Амортизационные отчисления выросли на 4% до 3,8 млрд. Наибольший рост по показателю EBITDA зафиксирован в сегментах: внутригосударственная транспортировка и хранение природного газа — на 304%, сегмент «Другое» — на 69%.

При этом компания зафиксировала падение в сегментах: межгосударственная транспортировка и хранение и транспортировка и услуги сырой нефти сократились на 10%.

Операционная прибыль выросла на 195% до 8,7 млрд за счет роста выручки, маржинальность по прибыли выросла на 5,34 пункта до 13,04%.

Чистая прибыль выросла более чем в 46 раз до 6,6 млрд. Свободный денежный поток вырос в 2,51 раза до 8,51 млрд за счет роста операционного денежного потока и снижения капитальных затрат.

В 2022 году компания ожидает капитальных затрат в пределах 1,6—1,9 млрд, что выше, чем в 2021 году. Скорректированная EBITDA, как ожидается, составит от 11,8 млрд до 12,2 млрд.

Динамика основных финансовых показателей, млрд долларов

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Выручка | 40,523 | 54,087 | 54,213 | 38,954 | 67,417 |

| Операционная прибыль | 2,721 | 5,348 | 7,203 | 2,98 | 8,792 |

| Операционная маржа | 6,71% | 9,89% | 13% | 7,65% | 13,04% |

| Чистая прибыль | 2,366 | 3,365 | 4,825 | 0,14 | 6,687 |

| Свободный денежный поток | −3,888 | 0,168 | 2,19 | 2,42 | 8,51 |

Динамика основных финансовых показателей, млрд долларов

| Выручка | |

| 2017 | 40,523 |

| 2018 | 54,087 |

| 2019 | 54,213 |

| 2020 | 38,954 |

| 2021 | 67,417 |

| Операционная прибыль | |

| 2017 | 2,721 |

| 2018 | 5,348 |

| 2019 | 7,203 |

| 2020 | 2,98 |

| 2021 | 8,792 |

| Операционная маржа | |

| 2017 | 6,71% |

| 2018 | 9,89% |

| 2019 | 13% |

| 2020 | 7,65% |

| 2021 | 13,04% |

| Чистая прибыль | |

| 2017 | 2,366 |

| 2018 | 3,365 |

| 2019 | 4,825 |

| 2020 | 0,14 |

| 2021 | 6,687 |

| Свободный денежный поток | |

| 2017 | −3,888 |

| 2018 | 0,168 |

| 2019 | 2,19 |

| 2020 | 2,42 |

| 2021 | 8,51 |

Балансовые показатели

Активы выросли на 11,3% до 105,9 млрд за счет роста дебиторской задолженности с 3,8 млрд до 7,6 млрд и чистой стоимости основных средств с 75,1 млрд до 81,6 млрд. Общий капитал вырос на 25,3% до 39,3 млрд из-за роста общего партнерского капитала с 18,5 млрд до 31,3 млрд. Общий долг уменьшился на 3,37% до 50,5 млрд из-за сокращения долгосрочного долга с 51,4 млрд до 49,0 млрд. Сокращение чистого долга связано с уменьшением общего долга.

Стоит отдельно обозначить размер долга компании. Несмотря на уменьшение за текущий отчетный период, уровень долговой нагрузки компании выглядит высоким. Коэффициент «денежные средства к долгу» составляет 0,01 — это хуже, чем в среднем по компаниям индустрии, и хуже исторических значений данного показателя компании. Кроме этого, всплеск инфляции в США может заставить ФРС далее поднимать ставку в этом году, что окажет давление на компании с большим долгом.

Динамика основных балансовых показателей, млрд долларов

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Активы | 86,246 | 89,15 | 98,973 | 95,144 | 105,96 |

| Капитал | 29,98 | 31,35 | 34,68 | 31,388 | 39,345 |

| Общий долг | 44,1 | 46,028 | 52,015 | 52,328 | 50,563 |

| Чистый долг | 43,748 | 45,609 | 50,763 | 51,071 | 49,366 |

Динамика основных балансовых показателей, млрд долларов

| Активы | |

| 2017 | 86,246 |

| 2018 | 89,15 |

| 2019 | 98,973 |

| 2020 | 95,144 |

| 2021 | 105,96 |

| Капитал | |

| 2017 | 29,98 |

| 2018 | 31,35 |

| 2019 | 34,68 |

| 2020 | 31,388 |

| 2021 | 39,345 |

| Общий долг | |

| 2017 | 44,1 |

| 2018 | 46,028 |

| 2019 | 52,015 |

| 2020 | 52,328 |

| 2021 | 50,563 |

| Чистый долг | |

| 2017 | 43,748 |

| 2018 | 45,609 |

| 2019 | 50,763 |

| 2020 | 51,071 |

| 2021 | 49,366 |

Рынок

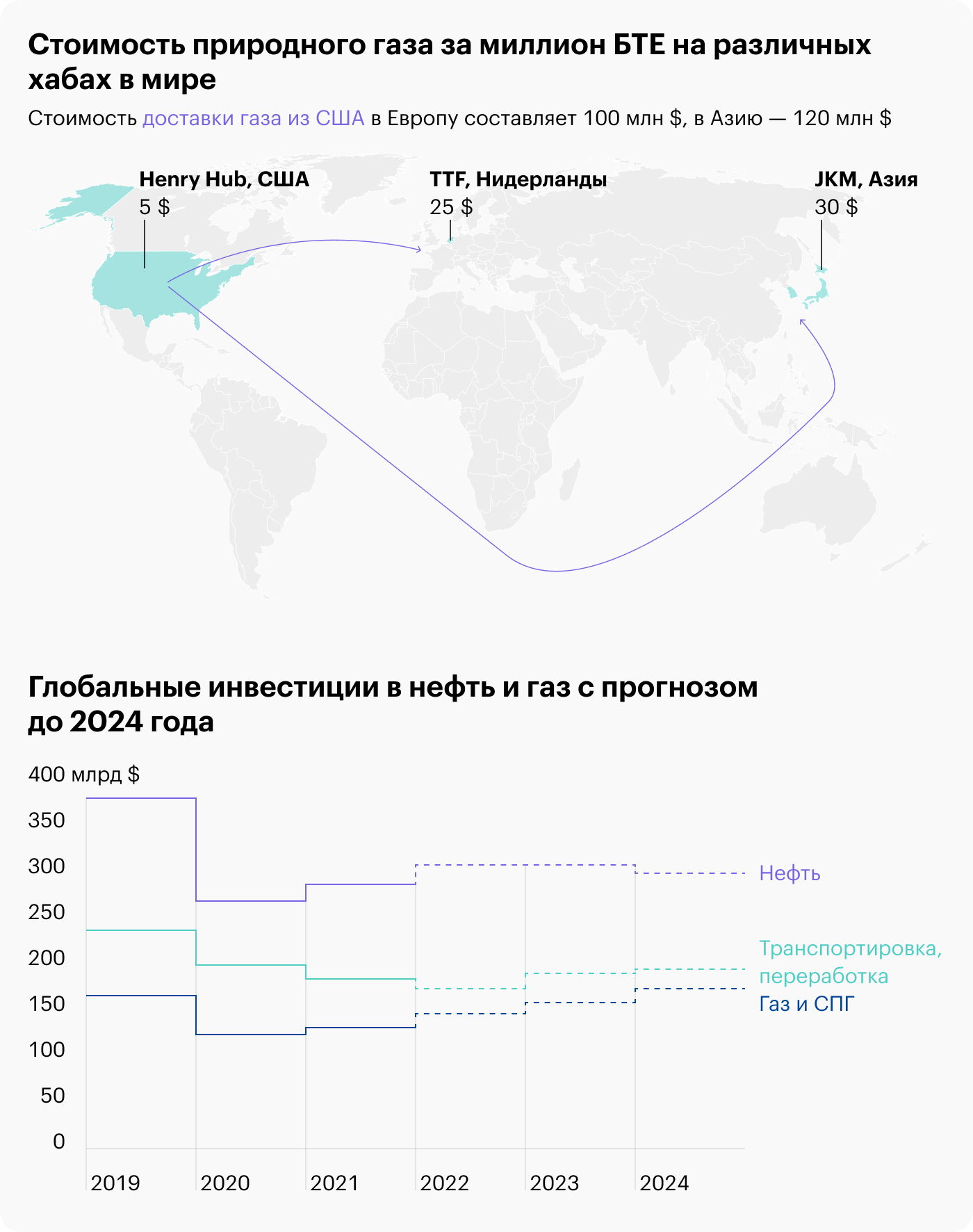

Рынок нефти и газа в данный момент переживает подъем на фоне ограничений поставок энергоносителей из России и начала восстановления экономики после пандемии коронавируса.

По данным аналитиков, мировые нефтегазовые инвестиции вырастут на 4% до 628 млрд. Существенное направление — увеличение инвестиций в газ и СПГ на 14% до 149 млрд долларов в 2022 году. В Северной Америке в 2022 году должны быть осуществлены проекты на сумму более 40 млрд. Кроме этого, администрация США, позабыв про зеленую повестку, разрешила наращивать добычу нефти в США.

Разница в ценах в США и Европе позволяет переориентировать американские компании на экспорт, что позволит таким компаниям, как Energy Transfer, увеличивать объем прокачки — и это при растущей цене.

В целом можно сказать, что на текущий момент имеются хорошие конъюнктурные возможности для дальнейшего роста ключевых финансовых показателей компании.

Сравнение с конкурентами

В качестве сравнения выбраны компании Enbridge, Enterprise Products Partners, Kinder Morgan, MPLX.

Темп роста выручки покажет нам, насколько компания успешна на своем рынке, пользуются ли спросом услуги компании. Коэффициент рентабельности ROE показывает финансовую отдачу от использования капитала и активов компании, позволяет оценить качество работы финансовых менеджеров.

Energy Transfer занимает одну из лидирующих позиций по темпу роста выручки, однако показатель рентабельности не из самых высоких.

Темпы роста выручки и ROE за 2016—2020 годы

| Средний ROE | Темп роста выручки | |

|---|---|---|

| Kinder Morgan | 2,5 | -2,2 |

| Enbridge | 5,5 | 2,3 |

| Enterprise Products Partners L.P. | 14,7 | 3,4 |

| Energy Transfer | 4,4 | 4,2 |

| MPLX LP | 4,7 | 20,1 |

Темпы роста выручки и ROE за 2016—2020 годы

| Kinder Morgan | |

| Средний ROE | 2,5 |

| Темп роста выручки | -2,2 |

| Enbridge | |

| Средний ROE | 5,5 |

| Темп роста выручки | 2,3 |

| Enterprise Products Partners L.P. | |

| Средний ROE | 14,7 |

| Темп роста выручки | 3,4 |

| Energy Transfer | |

| Средний ROE | 4,4 |

| Темп роста выручки | 4,2 |

| MPLX LP | |

| Средний ROE | 4,7 |

| Темп роста выручки | 20,1 |

Мультипликаторы компании

Большинство мультипликаторов Energy Transfer указывают на недооцененность акций по сравнению с аналогами, что позволяет рассматривать компанию для покупок на текущих уровнях.

Сравнение по мультипликаторам

| P / E | P / BV | P / S | EV / EBITDA | |

|---|---|---|---|---|

| Energy Transfer | 5,1 | 1,0 | 0,4 | 6,0 |

| Enbridge | 18,2 | 2,0 | 2,3 | 9,4 |

| Enterprise Products Partners | 11,0 | 2,0 | 1,3 | 10,2 |

| Kinder Morgan | 21,2 | 13,3 | 2,3 | 10,4 |

| MPLX | 10,9 | 2,6 | 3,4 | 10,3 |

| Среднее значение | 15,3 | 5,0 | 2,3 | 10,1 |

| Потенциал роста/падения | 199% | 415% | 471% | 69% |

Сравнение по мультипликаторам

| P / E | |

| Energy Transfer | 5,1 |

| Enbridge | 18,2 |

| Enterprise Products Partners | 11 |

| Kinder Morgan | 21,2 |

| MPLX | 10,9 |

| Среднее значение | 15,3 |

| Потенциал роста/падения | 199% |

| P / BV | |

| Energy Transfer | 1 |

| Enbridge | 2 |

| Enterprise Products Partners | 2 |

| Kinder Morgan | 13,3 |

| MPLX | 2,6 |

| Среднее значение | 5 |

| Потенциал роста/падения | 415% |

| P / S | |

| Energy Transfer | 0,4 |

| Enbridge | 2,3 |

| Enterprise Products Partners | 1,3 |

| Kinder Morgan | 2,3 |

| MPLX | 3,4 |

| Среднее значение | 2,3 |

| Потенциал роста/падения | 471% |

| EV / EBITDA | |

| Energy Transfer | 6 |

| Enbridge | 9,4 |

| Enterprise Products Partners | 10,2 |

| Kinder Morgan | 10,4 |

| MPLX | 10,3 |

| Среднее значение | 10,1 |

| Потенциал роста/падения | 69% |

Дивиденды

В отчетном периоде компания выплатила дивиденды на сумму 1,8 млрд долларов, что принесло потенциальную дивидендную доходность более 7%, распределив таким образом среди акционеров 32% чистой прибыли. Компания выплачивает дивиденды ежеквартально.

Компания не имеет программ обратного выкупа акций, а, напротив, проводит дополнительную эмиссию. В октябре 2021 года количество акций в обращении составило 2,7 млрд, а в декабре выросло до 3,18 млрд. В данном случае у компании есть потребность в финансировании. Дополнительная эмиссия акций размывает имеющиеся доли, уменьшает капитал инвесторов и возможную прибыль от выплаты дивидендов. Это также негативно оценивается рынком и отражается в цене акций.

С учетом вышеуказанных факторов можно сказать, что как дивидендную историю Energy Transfer стоит рассматривать с учетом риска. Также при оценке потенциальной дивидендной доходности стоит учитывать особенности налогообложения для компаний с организационно-правовой формой Limited partnership.

Показатели доходности

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| Дивиденды на акцию | 1,15 $ | 1,22 $ | 1,22 $ | 1,068 $ | 0,612 $ |

| Коэффициент выплаты | 135% | 102% | 91% | −445% | 32% |

| Потенциальная дивидендная доходность | 6,66% | 9,24% | 9,51% | 17,27% | 7,41% |

Показатели доходности

| Дивиденды на акцию, в долларах | |

| 2017 | 1,15 |

| 2018 | 1,22 |

| 2019 | 1,22 |

| 2020 | 1,068 |

| 2021 | 0,612 |

| Коэффициент выплаты | |

| 2017 | 135% |

| 2018 | 102% |

| 2019 | 91% |

| 2020 | −445% |

| 2021 | 32% |

| Потенциальная дивидендная доходность | |

| 2017 | 6,66% |

| 2018 | 9,24% |

| 2019 | 9,51% |

| 2020 | 17,27% |

| 2021 | 7,41% |

Риски

29 декабря 2021 года суд обязал Energy Transfer выплатить 410 млн долларов компании Williams за срыв слияния на 33 млрд из-за налоговой недоработки в сделке. Судебный процесс продолжается, однако учитывая, что за 2021 год компания направила на выплату дивидендов 1,8 млрд, падение дивидендной доходности может быть ощутимым.

С 2019 года ФБР ведет расследование о коррупции, связанной с разрешением на строительство трубопроводов Mariner East в Пенсильвании. На строительство этих трубопроводов компания потратила почти 3 млрд долларов. В текущий момент расследование продолжается.

Трубопроводы компании в последние годы подвергаются кибератакам. Это, в свою очередь, приводит к приостановке прокачки топлива и недополученной выручке.

Зеленая повестка для США, как видим, сейчас остановлена, однако неизвестно, на какое время. Кроме деятельности активистов это имеет значение для владельцев крупных фондов, которые в последние годы избегали инвестиций в традиционную энергетику.

Что в итоге

Energy Transfer — это компания в цикле роста ключевых финансовых показателей. И по итогам текущего года, учитывая конъюнктуру рынка, можно ожидать продолжения роста показателей. Компания не самая эффективная в управлении среди аналогов, но и не аутсайдер.

У компании достаточно много рисков, а отдельные показатели стабильности дивидендных выплат и долговой нагрузки не позволяют рассматривать акции для инвестиций в долгосрочных целях.

Все риски Energy Transfer отображаются в ее потенциальной высокой дивидендной доходности и низких мультипликаторах. Соответственно, для тех, кто готов принять все риски, можно рассмотреть среднесрочные позиции по акциям с целью получения дивидендов.