Обзор X5 Group: лидер сектора продуктового ретейла

X5 Group (MOEX: FIVE) — нидерландский холдинг, владеющий крупнейшим по выручке продуктовым ретейлером России. В компании работает более 352 тысяч сотрудников.

О компании

X5 Group занимает 12,7% российского рынка продуктового ретейла, постепенно увеличивая свою долю в последние годы. На конец 2022 года компания управляет 21 323 магазинами более чем в 70 регионах России. Бизнес компании состоит из нескольких торговых сетей разных форматов и цифровых сервисов.

«Пятерочка». Сеть магазинов «у дома», работающая в массовом ценовом сегменте. Самая крупная продуктовая сеть в России с 19 тысячами магазинов, обгоняет ближайшего конкурента более чем на 2 тысячи магазинов. «Пятерочка» вносит основной вклад в выручку группы, принося около 80% доходов.

«Перекресток». Сеть супермаркетов в верхней части ценового сегмента, которая по состоянию на 31 декабря 2022 года управляла 971 магазином в 45 регионах России. Ежедневная аудитория сети составляет около 2 млн покупателей. В середине 2022 года X5 Group купила финского конкурента — сеть Prisma, чьи магазины компания позже переформатировала в «Перекресток», добавив в свой портфель 15 новых супермаркетов в Санкт-Петербурге.

«Карусель». Сеть гипермаркетов, от которой X5 Group постепенно избавляется. В 2019 году компания объявила о трансформации сети, так как гипермаркеты выходят из моды: часть магазинов перестроили в «Перекресток», часть — продали конкурентам, но основное количество просто закрыли. В итоге за год количество магазинов сократилось с 33 до 12. В ближайшие несколько лет сеть полностью исчезнет.

«Чижик». Сеть дискаунтеров, главная точка роста X5 Group и самое молодое подразделение ретейлера. Первые магазины этой сети компания открыла в конце 2020 года, а уже сейчас их количество перевалило отметку в 500 штук. В ближайшие три года менеджмент планирует активно развивать эту сеть, увеличив общее количество магазинов до 3000 точек.

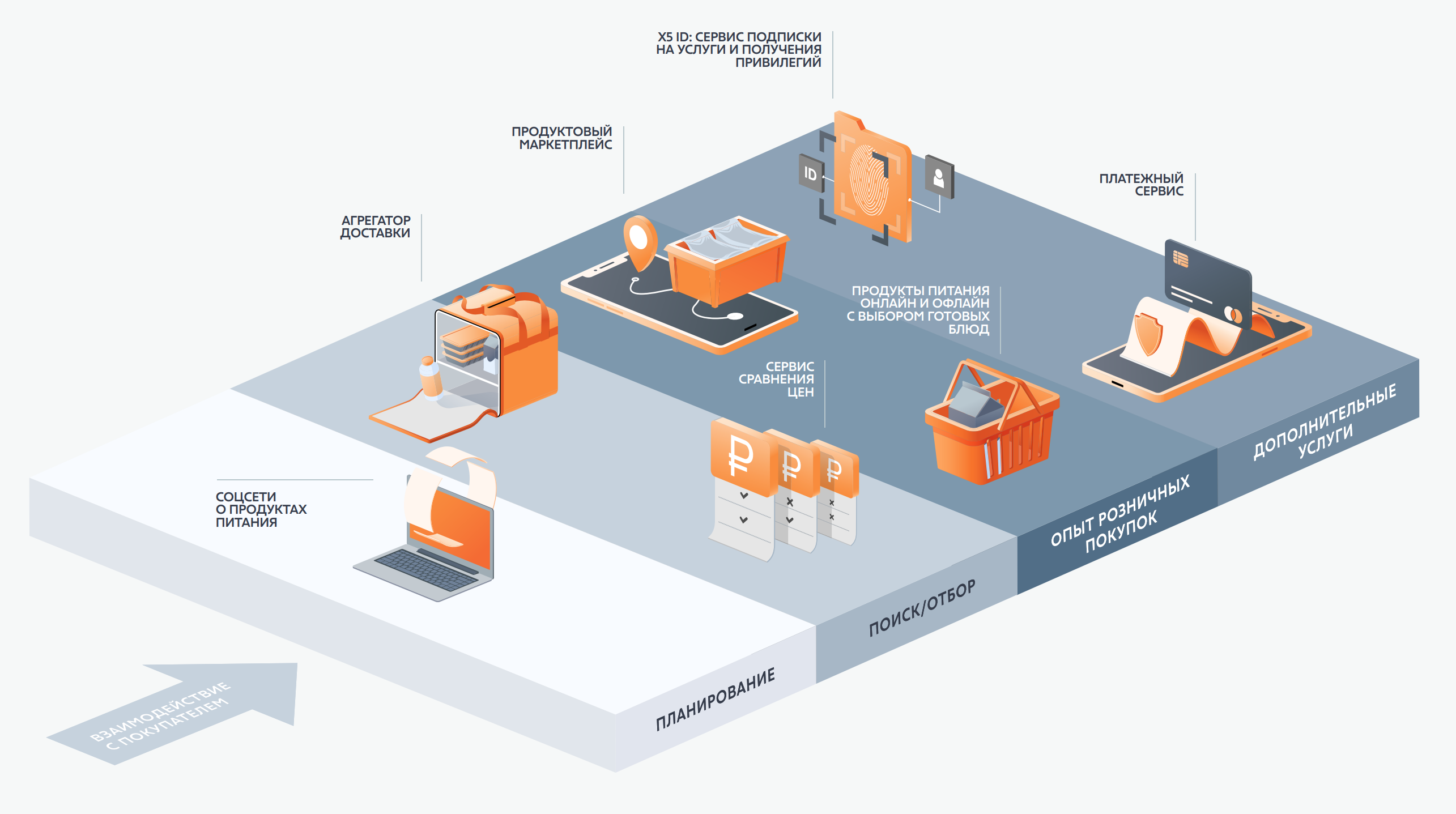

Цифровые активы. Относительно новое направление, которое компания начала активно развивать в конце 2019 года. К этому сегменту менеджмент относит четыре онлайн-бизнеса: интернет-ретейлера «Перекресток Впрок», службу доставки 5Post, службу экспресс-доставки продуктов из магазинов и сервис готовой еды «Много лосося».

Общие сведения об активах:

- «Перекресток Впрок» — онлайн-гипермаркет с доставкой до двери, выросший из онлайн-супермаркета сети «Перекресток» и постепенно трансформирующийся в маркетплейс. Ассортимент составляет 70 тысяч товарных позиций;

- 5Post — служба доставки товаров из интернет-магазинов и маркетплейсов до сети постаматов или на кассы магазинов «Пятерочка» или супермаркетов «Перекресток»;

- «Экспресс-доставка» — онлайн-сервисы, которые были запущены X5 Group в 2020 году на фоне пандемии COVID-19. Их основная задача — доставка продуктов из «Пятерочек» и «Перекрестков» до двери клиентов в течение одного-двух часов;

- «Много лосося» — это сеть доставки приготовленной еды, которая на конец 2022 года управляла 58 кухнями. Компания купила данный цифровой бизнес в первой половине 2021 года.

За счет новых цифровых сервисов ретейлер фактически планирует построить экосистему для своих клиентов, которую впоследствии можно будет вывести на IPO. Для этих целей в 2021 году менеджмент выделил свои онлайн-активы в отдельную структуру. В 2021 году СМИ, ссылаясь на расчеты инвестбанков, оценивали цифровые активы X5 Group в 3—4,5 млрд долларов.

Инфраструктура. Естественно, такая огромная компания не может существовать без обширной инфраструктуры. Логистическая инфраструктура X5 Group включает 53 распределительных центра общей площадью более 2 млн квадратных метров и около 4,3 тысячи собственных грузовиков.

Активно развивается и ИТ-инфраструктура: в 2020 году создано отдельное бизнес-подразделение «X5 технологии», в котором работает несколько тысяч сотрудников. Подразделение разрабатывает и поддерживает сотни ИТ-систем и реализует множество проектов. Среди наиболее заметных можно выделить единый X5 ID для сквозной идентификации клиентов во всех сервисах компании, системы ценообразования и аналитики с использованием технологий больших данных.

Новые регионы. Компания не только активно развивает новые цифровые сервисы, но и не забывает про традиционные офлайн-форматы: в августе 2022 года X5 Group анонсировала покупку доли 70% в ведущих ретейлерах Восточной Сибири «Красный Яр» и «Слата».

У «Красного Яра» 223 магазина в Красноярском крае, Туве и Хакасии, а у «Слаты» 362 магазина в Иркутской области, Бурятии и Забайкальском крае. Благодаря этой сделке X5 Group планирует значительно расширить свое присутствие в Восточной Сибири — сейчас в регионе работает всего 1095 магазинов группы.

Кроме этого, в сентябре 2022 года ретейлер объявил о выходе в Дальневосточный федеральный округ. В ближайшие пару лет компания планирует открыть новые магазины в Приморском, Хабаровском, Забайкальском крае и Амурской области, но начнет со строительства распределительного центра в 2023 году.

Количество магазинов компании и их торговая площадь по годам

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|---|

| Количество магазинов | 12 121 | 14 431 | 16 297 | 17 707 | 19 121 | 21 323 |

| Торговая площадь, млн м² | 5,5 | 6,5 | 7,2 | 7,8 | 8,4 | 9,1 |

Количество магазинов компании и их торговая площадь по годам

| Количество магазинов | |

| 2017 | 12 121 |

| 2018 | 14 431 |

| 2019 | 16 297 |

| 2020 | 17 707 |

| 2021 | 19 121 |

| 2022 | 21 323 |

| Торговая площадь, млн м² | |

| 2017 | 5,5 |

| 2018 | 6,5 |

| 2019 | 7,2 |

| 2020 | 7,8 |

| 2021 | 8,4 |

| 2022 | 9,1 |

Доля рынка крупнейших продуктовых ретейлеров России в 2021 году

| X5 Group | 12,7% |

| «Магнит» | 9,5% |

| «ДКБР Мега Ритейл Групп Лимитед» | 5,9% |

| «Лента» | 2,4% |

| «Светофор» | 1,8% |

| «Ашан Ритейл Россия» | 1,4% |

| Metro Cash & Carry | 1,1% |

| «Окей» | 1,1% |

| «Вкусвилл» | 1% |

| «Монетка» | 0,8% |

Доля рынка крупнейших продуктовых ретейлеров России в 2021 году

| X5 Group | 12,7% |

| «Магнит» | 9,5% |

| «ДКБР Мега Ритейл Групп Лимитед» | 5,9% |

| «Лента» | 2,4% |

| «Светофор» | 1,8% |

| «Ашан Ритейл Россия» | 1,4% |

| Metro Cash & Carry | 1,1% |

| «Окей» | 1,1% |

| «Вкусвилл» | 1% |

| «Монетка» | 0,8% |

Доля рынка крупнейших продуктовых онлайн-ретейлеров России в 2021 году

| «Сбермаркет» | 13,7% |

| X5 Group | 12,9% |

| «Вкусвилл» | 12,9% |

| «Яндекс» | 10,5% |

| «Самокат» | 10,4% |

| Ozon | 7,9% |

| Wildberries | 7,7% |

| «Утконос» | 3,7% |

| Delivery Club | 3,3% |

| «Лента» | 2,4% |

Доля рынка крупнейших продуктовых онлайн-ретейлеров России в 2021 году

| «Сбермаркет» | 13,7% |

| X5 Group | 12,9% |

| «Вкусвилл» | 12,9% |

| «Яндекс» | 10,5% |

| «Самокат» | 10,4% |

| Ozon | 7,9% |

| Wildberries | 7,7% |

| «Утконос» | 3,7% |

| Delivery Club | 3,3% |

| «Лента» | 2,4% |

Структура выручки компании по форматам за 2022 год

| «Пятерочка» | 81% |

| «Перекресток» | 14% |

| Цифровые сервисы | 3% |

| «Чижик» | 1,4% |

| «Карусель» | 0,6% |

Структура выручки компании по форматам за 2022 год

| «Пятерочка» | 81% |

| «Перекресток» | 14% |

| Цифровые сервисы | 3% |

| «Чижик» | 1,4% |

| «Карусель» | 0,6% |

Финансовые показатели

X5 Group — это растущий российский ретейлер, показатели которого ежегодно увеличиваются минимум на 15% на фоне активного развития собственной сети магазинов. По итогам 2022 года выручка продуктовой компании превысит 2,5 трлн рублей, что на 18,3% выше результатов 2021 года.

В дальнейшем менеджмент прогнозирует, что двузначные темпы роста выручки останутся. Основными драйверами на ближайшие несколько лет будут сильные показатели сопоставимых продаж в существующих магазинах, расширение сетей «Пятерочка» и «Чижик», а также кратный рост цифровых бизнесов. Стратегическая цель X5 Group — занять 15% рынка продуктового ретейла, лидерство в сфере цифровизации в отрасли и упор на ESG.

Финансовые показатели X5 Group, млрд рублей

| 2018 | 2019 | 2020 | 2021 | 9м2022 | |

|---|---|---|---|---|---|

| Выручка | 1533 | 1734 | 1978 | 2205 | 1900 |

| Чистая прибыль | 28,6 | 29,7 | 28,3 | 44,6 | 43,1 |

| Чистый долг | 183,4 | 209,3 | 241,9 | 267,3 | 169,3 |

Финансовые показатели X5 Group, млрд рублей

| Выручка | |

| 2018 | 1533 |

| 2019 | 1734 |

| 2020 | 1978 |

| 2021 | 2205 |

| 9м2022 | 1900 |

| Чистая прибыль | |

| 2018 | 28,6 |

| 2019 | 29,7 |

| 2020 | 28,3 |

| 2021 | 44,6 |

| 9м2022 | 43,1 |

| Чистый долг | |

| 2018 | 183,4 |

| 2019 | 209,3 |

| 2020 | 241,9 |

| 2021 | 267,3 |

| 9м2022 | 169,3 |

Доля предполагаемых драйверов роста выручки компании до 2024 года

| Рост сопоставимых продаж | 35% |

| Увеличение торговой площади сети «Пятерочка» | 27% |

| Увеличение торговой площади сети «Чижик» | 25% |

| Цифровые бизнесы | 10% |

| Другие новые сервисы | 3% |

| Увеличение торговой площади сети «Перекресток» | 3% |

| Уменьшение торговой площади сети «Карусель» | −3% |

Доля предполагаемых драйверов роста выручки компании до 2024 года

| Рост сопоставимых продаж | 35% |

| Увеличение торговой площади сети «Пятерочка» | 27% |

| Увеличение торговой площади сети «Чижик» | 25% |

| Цифровые бизнесы | 10% |

| Другие новые сервисы | 3% |

| Увеличение торговой площади сети «Перекресток» | 3% |

| Уменьшение торговой площади сети «Карусель» | 3% |

Акционерный капитал

У X5 Group два основных акционера: CTF Holdings и Axon Trust. CTF Holdings входит в «Альфа-Групп». Бизнесмены Михаил Фридман, Герман Хан и Алексей Кузьмичев — основные бенефициары. Бенефициары Axon Trust — основатели сети «Пятерочка». В свободном обращении находится более 40% акционерного капитала.

Структура акционерного капитала компании

| CTF Holdings S.A. | 47,86% |

| Intertrust Trustees (Axon Trust) | 11,43% |

| Директора X5 Group | 0,09% |

| Казначейские акции | 0,01% |

| Free float | 40,61% |

Структура акционерного капитала компании

| CTF Holdings S.A. | 47,86% |

| Intertrust Trustees (Axon Trust) | 11,43% |

| Директора X5 Group | 0,09% |

| Казначейские акции | 0,01% |

| Free float | 40,61% |

Дивиденды и дивидендная политика

Дивидендная политика X5 Group подразумевает выплату дивидендов на основе операционного денежного потока при соотношении net debt / скорректированная EBITDA ниже 2×. Зафиксированного коэффициента выплат нет. Частота дивидендных выплат — два раза в год, за 9 и 12 месяцев.

До 2022 год ретейлер строго соблюдал свою дивидендную политику и регулярно повышал дивиденды. Доходность в последние годы составляла примерно 5—6%, что немного по российским меркам, но достойно для растущей компании. Однако все изменилось в негативную сторону в прошлом году.

В 2022 году Евросоюз ввел санкции против НРД, тем самым заблокировав всю свою финансовую инфраструктуру для дивидендных переводов по российским депозитарным распискам. На этом фоне X5 Group пришлось обнулить выплату своих дивидендов. К началу 2023 года компании не удалось решить дивидендную проблему, поэтому акционерам на некоторое время придется смириться с отсутствием выплат.

История дивидендных выплат компании

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|---|

| Дивиденд на ГДР | 79,5 ₽ | 92,06 ₽ | 110,47 ₽ | 184,13 ₽ | 73,65 ₽ | 0 ₽ |

| Дивидендная доходность | 3,7% | 5,3% | 5,2% | 6,7% | 3,1% | 0 ₽ |

| Доля прибыли на дивиденды | 64% | 87% | 101% | 177% | 42% | 0 ₽ |

История дивидендных выплат компании

| Дивиденд на ГДР | |

| 2017 | 79,5 ₽ |

| 2018 | 92,06 ₽ |

| 2019 | 110,47 ₽ |

| 2020 | 184,13 ₽ |

| 9м2021 | 73,65 ₽ |

| 2021 | 73,65 ₽ |

| 2022 | 0 ₽ |

| Дивидендная доходность | |

| 2017 | 3,7% |

| 2018 | 5,3% |

| 2019 | 5,2% |

| 2020 | 6,7% |

| 9м2021 | 3,1% |

| 2021 | 3,1% |

| 2022 | 0 ₽ |

| Доля прибыли на дивиденды | |

| 2017 | 64% |

| 2018 | 87% |

| 2019 | 101% |

| 2020 | 177% |

| 9м2021 | 57% |

| 2021 | 42% |

| 2022 | 0 ₽ |

Почему акции могут вырасти

Лидер сектора. В последние годы X5 Group не просто была лидером сектора, но и росла быстрее рынка. Главное — компания не почивает на лаврах лидерства, а активно развивается по всем фронтам: запускает множество цифровых сервисов, входит в сегмент дискаунтеров, развивает и оптимизирует свои традиционные офлайн-сети, покупает конкурентов и планирует выйти в последний неохваченный федеральный округ — Дальневосточный.

Защитный сектор. В кризисном 2022 году продуктовые ретейлеры продолжили наращивать бизнес и финансовые показатели в отличие от многих других российских компаний. Как следствие, и котировки их акций в среднем на Мосбирже упали ощутимо меньше, чем у представителей многих других, более пострадавших, секторов.

Привлекательная оценка относительно конкурентов. У X5 Group хорошие биржевые мультипликаторы, умеренная долговая нагрузка, необычно высокая для ретейлера рентабельность и при этом растущие финансовые результаты. Главным образом текущую недооценку можно объяснить инфраструктурными проблемами.

Мультипликаторы публичных продуктовых ретейлеров за 1 полугодие 2022 года

| X5 Group | «Магнит» | Fix Price | «Лента» | «Окей» | |

|---|---|---|---|---|---|

| EV / EBITDA | 3,09 | 4,26 | 7,4 | 3,8 | 2,65 |

| P / E | 7,35 | 7,87 | 18,43 | 6,14 | 11,26 |

| Net debt / EBITDA | 0,89 | 1,18 | 0,56 | 1,88 | 2,22 |

Мультипликаторы публичных продуктовых ретейлеров за 1 полугодие 2022 года

| EV / EBITDA | |

| X5 Group | 3,09 |

| «Магнит» | 4,26 |

| Fix Price | 7,4 |

| «Лента» | 3,8 |

| «Окей» | 2,65 |

| P / E | |

| X5 Group | 7,35 |

| «Магнит» | 7,87 |

| Fix Price | 18,43 |

| «Лента» | 6,14 |

| «Окей» | 11,26 |

| Net debt / EBITDA | |

| X5 Group | 0,89 |

| «Магнит» | 1,18 |

| Fix Price | 0,56 |

| «Лента» | 1,88 |

| «Окей» | 2,22 |

Почему акции могут упасть

Проблемы с регистрацией. Этот фактор мешает выплате дивидендов, что очень важно для российских инвесторов. При этом не факт, что X5 Group в ближайшее время пойдет на редомициляцию: после резонансной перерегистрации Shell в Великобританию Нидерланды ввели практически заградительные меры, что делает ее очень невыгодной.

Сектор не без минусов. Традиционный продуктовый ретейл — сам по себе не очень маржинальный сектор, так как его основная суть — это перепродажа продукции других производителей со значительными затратами на магазины, персонал и логистику. А правительство пытается вмешиваться в ценообразование на фоне инфляции и падения доходов населения.

Высокая конкуренция. Игроков на рынке великое множество, при этом большинство крупных активно инвестируют, открывая множество новых магазинов, вкладывая в это значительные средства. А на волне цифровизации конкурентов прибавилось в лице маркетплейсов, таких как Ozon, Wildberries и новых экосистем гигантов российской экономики — «Яндекса» и Сбера. Это отметил CEO X5 Group, назвав давление со стороны маркетплейсов и экосистем беспрецедентным. А где большая конкуренция, там растут затраты и снижается маржинальность.

Обострение борьбы за лидерство. В обзоре «Магнита» мы уже обсуждали, что главный конкурент X5 Group «вернулся в игру»: сопоставимые продажи снова стали расти, а приобретение «Дикси» должно серьезно увеличить финансовые показатели. Вполне вероятно, что X5 Group придется в ответ тратиться на дорогостоящее приобретение какого-либо конкурента, чтобы сохранить статус-кво.

В итоге

X5 Group — лидер сектора продуктового ретейла, активно расширяющий и трансформирующий свой бизнес. Компания открывает для себя новые форматы, развивает множество цифровых сервисов как для клиентов, так и для внутренних нужд, не забывает об органическом росте традиционных офлайн-сетей, скупает конкурентов.

В последние годы X5 Group росла быстрее рынка, но темпы роста замедляются, а конкуренты не дремлют — в частности, «Магнит» снова наступает на пятки.

Несмотря на вполне хорошую динамику операционных и финансовых показателей, депозитарные расписки X5 Group сейчас стоят довольно дешево: инвесторы распродали их по причине нидерландской прописки холдинга и, как следствие, отказа от выплаты дивидендов. Это обстоятельство является основным негативом. Вместе с тем, если данная проблема тем или иным образом решится, это будет очевидным драйвером роста котировок.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique