Обзор отчета «Газпром-нефти» за 3 квартал

«Газпром-нефть» (MCX: SIBN) — крупный вертикально-интегрированный холдинг, осуществляющий разведку, разработку и добычу нефти и газа в России, Ираке и Сербии. Компания на 95,68% принадлежит «Газпрому», то есть в свободном обращении находится менее 5% акций эмитента.

18 ноября вышла финансовая отчетность по итогам первых 9 месяцев 2021 года. На фоне быстрого восстановления нефтегазового рынка после кризиса 2020 года и высоких цен на нефть компания увеличила выручку на 49%, а чистая прибыль и вовсе увеличилась в 10 раз от низкой базы прошлого года.

Предлагаю оценить результаты бизнеса за этот период, чтобы понять, как благоприятная рыночная ситуация отразилась на операционных и финансовых показателях и что это может значить для акционеров.

Дисклеймер: если мы пишем, что что-то выросло или упало на X% или в X раз, то по умолчанию подразумеваем сравнение с данными отчета за аналогичный период прошлого года, если не указано другое.

Положение на рынке

Доходы от продажи нефти, газа и нефтепродуктов по итогам 9 месяцев составили около 97% выручки, поэтому компания зависит от ситуации на рынке углеводородов.

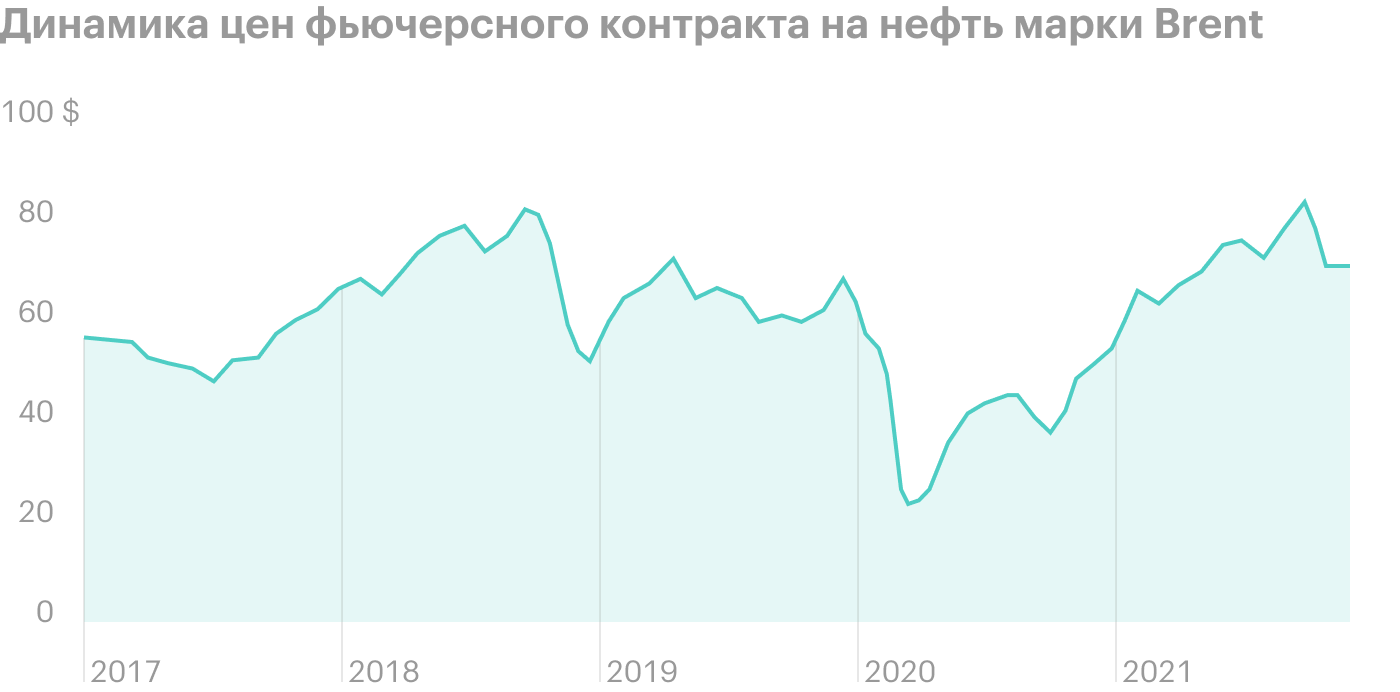

Напомню, что с 1 мая прошлого года действуют жесткие ограничения на нефтедобычу в рамках ОПЕК+, которые помогли стабилизировать ситуацию на рынке. В результате уже со второй половины 2020 года спрос и цены на углеводороды начали восстанавливаться. В 2021 году рыночная конъюнктура в целом остается благоприятной, что позволяет ОПЕК+ постепенно снижать ограничения и поддерживать цены на высоком уровне. В сентябре стоимость нефти марки Brent впервые за два года превысила 75 $, а в моменте поднималась выше 86 $ за баррель.

Ограничения на рынке не позволяют «Газпром-нефти» нарастить уровень нефтедобычи, но высокие цены на нефть, газ и нефтепродукты дают возможность компании зарабатывать больше денег на тех же объемах продаж.

В ближайшие годы рынок может столкнуться с дефицитом нефти и ростом цен на углеводороды. Дело в том, что нефтегазовые компании на фоне кризиса снижали свои инвестиции в геологоразведку и разработку новых месторождений, поэтому теперь многие из них почти не имеют свободных мощностей для наращивания добычи. В частности, крупнейшие нефтедобывающие компании России, такие как «Роснефть», «Лукойл» и «Газпром-нефть», заявили в ноябре текущего года, что практически полностью исчерпали свои свободные мощности, поэтому вряд ли смогут существенно нарастить объемы добычи, даже если ОПЕК+ отменит ограничения.

Операционные результаты

Добыча. С учетом доли в совместных предприятиях «Газпром-нефть» увеличила добычу углеводородов на 3% и достигла рекордных 547,03 млн БНЭ, а суточная добыча составила 2 млн БНЭ. Добычи газа выросла на 6% на фоне благоприятной рыночной ситуации и ввода новых мощностей. При этом добыча нефти и конденсата выросла менее чем на 1% до 340,82 млн баррелей.

Переработка. Объем переработки нефти на собственных и совместных нефтеперерабатывающих заводах выросла на 7,5% до 32,43 млн тонн. Наилучшую динамику продемонстрировал «Московский НПЗ», где переработка выросла на 18% до 8,9 млн тонн на фоне запуска нового производственного комплекса «ЕВРО+».

Структура производства нефтепродуктов по объемам выглядит следующим образом:

- дизельное топливо — 9,9 млн тонн (+4%);

- бензин — 6,8 млн тонн (+8%);

- мазут — 4,2 млн тонн (+18%);

- битумы — 2,7 млн тонн (+8%);

- авиатопливо — 2,6 млн тонн (+33%).

Операционные показатели «Газпром-нефти» за 9 месяцев

| Добыча углеводородов, млн БНЭ | Добыча нефти и конденсата, млн баррелей | Объемы переработки, млн тонн | |

|---|---|---|---|

| 2017 | 497,10 | 350,33 | 29,85 |

| 2018 | 510,96 | 350,96 | 31,81 |

| 2019 | 531,14 | 353,50 | 31,08 |

| 2020 | 532,58 | 338,62 | 30,17 |

| 2021 | 547,03 | 340,82 | 32,43 |

Операционные показатели «Газпром-нефти» за 9 месяцев

| Добыча углеводородов, млн БНЭ | |

| 2017 | 497,10 |

| 2018 | 510,96 |

| 2019 | 531,14 |

| 2020 | 532,58 |

| 2021 | 547,03 |

| Добыча нефти и конденсата, млн баррелей | |

| 2017 | 350,33 |

| 2018 | 350,96 |

| 2019 | 353,50 |

| 2020 | 338,62 |

| 2021 | 340,82 |

| Объемы переработки, млн тонн | |

| 2017 | 29,85 |

| 2018 | 31,81 |

| 2019 | 31,08 |

| 2020 | 30,17 |

| 2021 | 32,43 |

Финансовые результаты

Выручка. Рост добычи, переработки и цен на углеводороды привел к увеличению выручки на 49% до рекордных 2161,6 млрд рублей. Такая динамика отчасти связана с низкой базой прошлого года, когда доходы компании сократились на фоне кризиса в нефтегазовой отрасли.

Около 66% выручки компании принесли продажи нефтепродуктов, которые в основном реализуются на внутреннем рынке. На продажу нефти пришлось 29,4% выручки, и здесь ситуация обратная: основной объем поставок идет на экспорт. Доля газа в общих доходах пока остается несущественной и занимает около 1,5% выручки.

Структура выручки от продаж за 3 квартал 2021 года

| Нефтепродукты | 66% |

| Нефть | 29,4% |

| Прочее | 3,1% |

| Газ | 1,5% |

Структура выручки от продаж за 3 квартал 2021 года

| Нефтепродукты | 66% |

| Нефть | 29,4% |

| Прочее | 3,1% |

| Газ | 1,5% |

Операционные расходы. «Газпром-нефть» увеличила операционные расходы на 29% до 1772,7 млрд рублей. Это связано с ростом стоимости приобретения нефти, газа и нефтепродуктов на 62% до 583,4 млрд рублей, которую они закупают у совместных предприятий для собственных нефтеперерабатывающих заводов. Кроме того, выросли транспортные расходы, экспортные пошлины, а также налог на добавленную стоимость и добычу полезных ископаемых.

В результате операционная прибыль компании выросла в 5 раз из-за эффекта низкой базы и достигла исторического максимума в 388,85 млрд рублей.

Благодаря улучшению ситуации на мировом рынке «Газпром-нефти» удалось нарастить прибыль в совместных предприятиях в 2,6 раза до 74,19 млрд рублей. Из-за эффекта курсовых разниц компания отразила прибыль в размере 7,98 млрд рублей по сравнению с убытком в 41,21 млрд рублей за 9 месяцев 2020 года, что в основном связано с переоценкой валютной составляющей кредитного портфеля.

Итоговая чистая прибыль выросла почти в 10 раз и достигла 367,94 млрд рублей, превысив результаты докризисного 2019 года.

Финансовые показатели «Газпром-нефти» на конец периода, млрд рублей

| Выручка | Операционная прибыль | Чистая прибыль | |

|---|---|---|---|

| 2017 | 1407,86 | 221,82 | 200,5 |

| 2018 | 1827,29 | 360,27 | 317,4 |

| 2019 | 1871,44 | 356,56 | 336,75 |

| 2020 | 1449,57 | 79,17 | 37,04 |

| 9м2021 | 2161,55 | 388,85 | 367,94 |

Финансовые показатели «Газпром-нефти» на конец периода, млрд рублей

| Выручка | |

| 2017 | 1407,86 |

| 2018 | 1827,29 |

| 2019 | 1871,44 |

| 2020 | 1449,57 |

| 9м2021 | 2161,55 |

| Операционная прибыль | |

| 2017 | 221,82 |

| 2018 | 360,27 |

| 2019 | 356,56 |

| 2020 | 79,17 |

| 9м2021 | 388,85 |

| Чистая прибыль | |

| 2017 | 200,5 |

| 2018 | 317,4 |

| 2019 | 336,75 |

| 2020 | 37,04 |

| 9м2021 | 367,94 |

Долги

Общий долг «Газпром-нефти» с начала года сократился на 11% до 700,36 млрд рублей. Компания нарастила финансовую подушку в виде денежных средств и их эквивалентов с 237,01 до 450,06 млрд рублей, что позволило сократить чистый долг за 9 месяцев более чем в 2 раза до 250,3 млрд рублей.

Уровень долговой нагрузки холдинга по коэффициенту «Чистый долг / EBITDA» на конец третьего квартала достиг минимума за 12-летний период и составил лишь 0,32×, что говорит о хорошей финансовой устойчивости.

Динамика долговой нагрузки на конец периода, млрд рублей

| Чистый долг | Чистый долг / 12мEBITDA | |

|---|---|---|

| 2017 | 584,03 | 1,19× |

| 2018 | 527,87 | 0,73× |

| 2019 | 497,75 | 0,70× |

| 2020 | 547,08 | 1,32× |

| 9м2021 | 250,3 | 0,32× |

Динамика долговой нагрузки на конец периода, млрд рублей

| Чистый долг | |

| 2017 | 584,03 |

| 2018 | 527,87 |

| 2019 | 497,75 |

| 2020 | 547,08 |

| 9м2021 | 250,3 |

| Чистый долг / 12мEBITDA | |

| 2017 | 1,19× |

| 2018 | 0,73× |

| 2019 | 0,70× |

| 2020 | 1,32× |

| 9м2021 | 0,32× |

Дивиденды

В декабре 2020 года компания закрепила в новой дивидендной политике целевой уровень дивидендных выплат в объеме не менее 50% от чистой прибыли по МСФО.

Менеджмент оставляет себе широкое поле для корректировок прибыли при расчете дивидендной базы. При необходимости показатель может быть скорректирован:

- на эффект от курсовых колебаний и переоценки стоимости активов;

- неденежную переоценку от финансовых вложений и от участия в совместных предприятиях;

- финансовый результат от соглашений по компенсации потерь и компенсации расходов за ликвидацию имущества;

- финансовые результаты от присоединения к тепловым сетям;

- сумму, требуемую для реализации текущей инвестиционной программы;

- другие корректировки по решению совета директоров.

На фоне сильных финансовых результатов и исторически низкого уровня долговой нагрузки совет директоров «Газпром-нефти» рекомендовал рекордные промежуточные дивиденды по итогам 9 месяцев 2021 года, которые составят 40 ₽ на акцию. Утвердить дивиденды акционеры смогут на внеочередном собрании, которое состоится 17 декабря.

История дивидендных выплат

| 2015 | 6,47 ₽ |

| 2016 | 13,9 ₽ |

| 2017 | 10,7 ₽ |

| 2018 | 30 ₽ |

| 2019 | 37,96 ₽ |

| 2020 | 15 ₽ |

| 9м2021 | 40 ₽ |

История дивидендных выплат

| 2015 | 6,47 ₽ |

| 2016 | 13,9 ₽ |

| 2017 | 10,7 ₽ |

| 2018 | 30 ₽ |

| 2019 | 37,96 ₽ |

| 2020 | 15 ₽ |

| 9м2021 | 40 ₽ |

Что в итоге

«Газпром-нефти» удалось восстановиться от последствий кризиса 2020 года, продемонстрировать кратный рост основных финансовых показателей и обновить исторические максимумы по выручке и прибыли.

ОПЕК+ пока еще сдерживает показатели добычи, но несмотря на это компания обновила максимумы по общим объемам добычи углеводородов и выпустила рекордные объемы нефтепродуктов на собственных и совместных нефтеперерабатывающих заводах. А благоприятная рыночная конъюнктура на нефтегазовом рынке сохраняет цены на основную продукцию «Газпром-нефти» на высоком уровне.

Сильные финансовые результаты и снижение долговой нагрузки до минимума за последние 12 лет подтолкнули совет директоров к выплате рекордных промежуточных дивидендов за все время существования компании. На одном из ближайших заседаний менеджмент планирует рассмотреть новую стратегию до 2035 года, где будут обозначены приоритетные цели и задачи бизнеса на ближайшие годы.