Обзор Sylvamo: отличная бумага в зеленой упаковке, но большие долги

Sylvamo (NYSE: SLVM) — производитель бумаги. Компанию выделили в октябре 2021 года из International Paper. Разберем, что представляет собой компания, в чем может быть выгода и где зарыты риски.

На чем компания зарабатывает

Sylvamo производит бумагу. За 2020 год компания выручила 3 млрд долларов, из которых 34 млн пришлись на внутрикорпоративные сделки, которые вычитают из выручки.

В отчете выручка распределена следующим образом:

- Офисная и рулонная бумага и товарная целлюлоза — 89%. В России продукция компании известна по зеленым пачкам офисной бумаги SvetoCopy.

- Рыночная целлюлоза — 8%. Компания продает товарную целлюлозу производителям тканей, специализированным полиграфическим студиям и другим компаниям.

- Упаковочный картон — 3%. Продажа бумаги, которую затем используют для производства пакетов и упаковки продуктов.

Преимущественно выручка компании поступает оттуда, где у компании есть свои заводы:

- Северная Америка — 48%.

- Европа — 30%.

- Латинская Америка — 21%.

- Внутрикорпоративные сделки — 1%.

Увы, компания раскрывает подробности финансовых показателей только по регионам. Я посчитал два показателя: операционную маржу и рентабельность активов.

Операционная маржа. Процент, который остается от выручки за вычетом расходов на ведение бизнеса. Чем больше показатель, тем больше конкурентных преимуществ у компании.

Я скорректировал операционную прибыль с учетом имеющихся данных: прибавил амортизацию и вычел расходы на инвестиции в бизнес. Американские компании любят ускоренную амортизацию активов, из-за чего операционная прибыль занижается, хотя реальная потребность в инвестициях крошечная, поэтому я решил сделать корректировку.

Рентабельность активов. Сколько компания зарабатывает центов скорректированной операционной прибыли на вложенный доллар активов.

Финансовые показатели компании за 2020 год

| Скорректированная операционная маржа | Рентабельность активов | |

|---|---|---|

| Северная Америка | 5% | 9% |

| Латинская Америка | 17% | 10% |

| Европа | 11% | 10% |

Финансовые показатели компании за 2020 год

| Скорректированная операционная маржа | |

| Северная Америка | 5% |

| Латинская Америка | 17% |

| Европа | 11% |

| Рентабельность активов | |

| Северная Америка | 9% |

| Латинская Америка | 10% |

| Европа | 10% |

Позитивные моменты

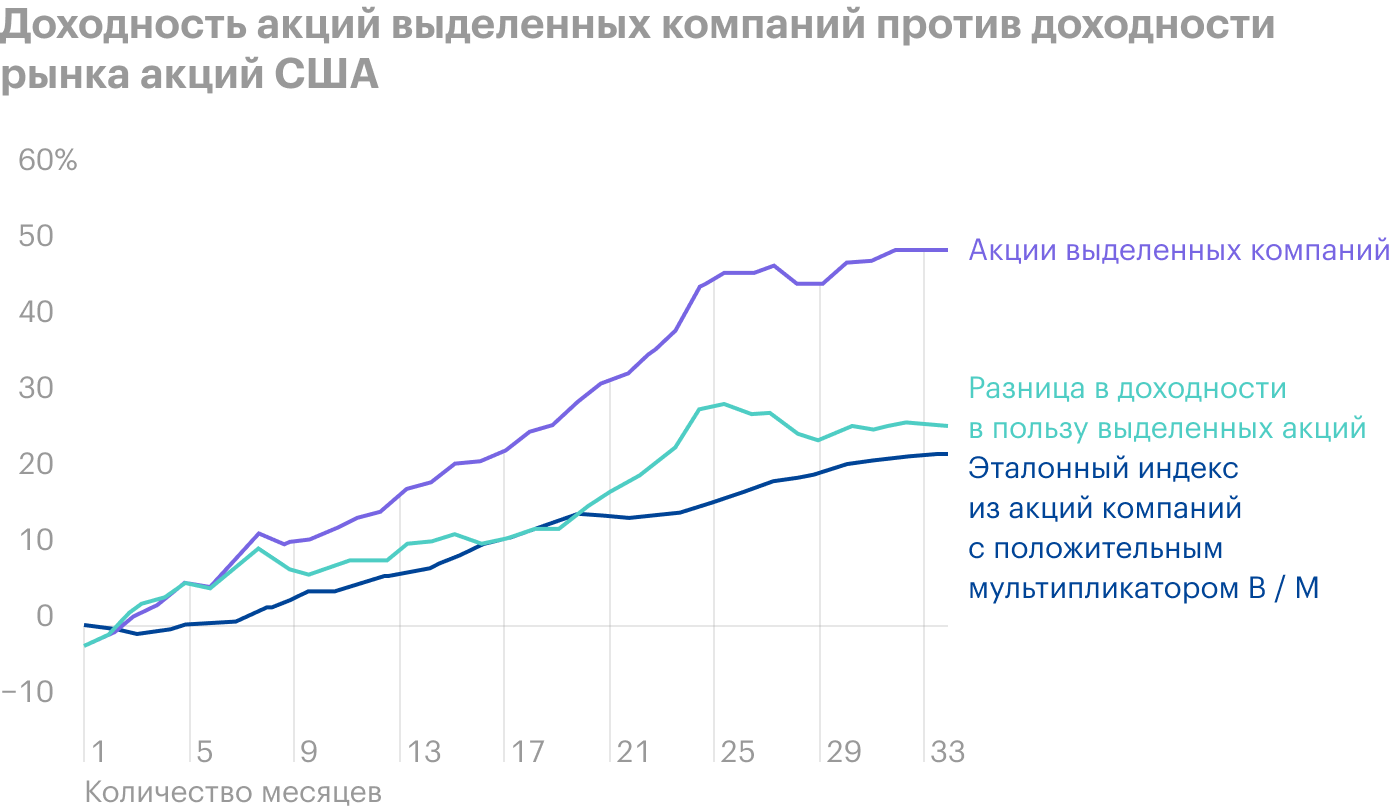

Компания недавно выделилась. В обзоре American Outdoor Brands я уже указывал на рыночную аномалию: акции выделенных компаний приносят доходность выше, чем эталонный индекс, на дистанции в 22—27 месяцев после выделения. Я, конечно, ни на что не намекаю, но Sylvamo выделилась 1 октября 2021 года, то есть прошло чуть больше месяца.

Руководство планирует сокращать долг. International Paper выделила Sylvamo не просто так, а будто бы поставила компанию «на счетчик», как потомственный дворянин, и попросила заплатить 1,5 млрд долларов.

Sylvamo пришлось взять долг под 3,2% годовых. Через сколько долг придется заплатить — пока неизвестно, об этом мы узнаем, когда выйдет квартальный отчет.

Учитывая, что EBITDA на 30 июня 2021 года составляла 463 млн долларов за последние 12 месяцев, отношение чистого долга к EBITDA составляет 2,75×.

У компании немаленькая долговая нагрузка, поэтому руководство первым делом хочет снизить долг. Про дивиденды и выкуп акций придется временно забыть. Но как только снизят долговую нагрузку, то сразу же об этом задумаются. Так говорит руководство.

Снижение долга имеет значение по нескольким причинам. Компания сократит расходы на выплату процентов, из-за чего вырастет денежный поток на сумму процентных расходов. Уплата долга позволит направлять свободные деньги на выплату дивидендов и выкуп акций, благо крупных инвестиционных проектов пока нет.

Сейчас стоимость компании (enterprise value, EV) составляет примерно 2,6 млрд долларов: 1,2 млрд — рыночная стоимость всех акций, 1,5 млрд — сумма долга, 0,1 млрд — деньги, которые уменьшают сумму долга. Можно предположить, что если инвесторы продолжат оценивать бизнес в 2,6 млрд долларов или около этой суммы и компания будет сокращать долг, то инвесторы переоценят рыночную капитализацию примерно до текущего EV.

Бумага — база. Наибольшую выручку Sylvamo получает от немелованной бумаги. По прогнозам отраслевого издания RISI, этот рынок будет стабильным после кризиса — в отличие от других сегментов бумаги. Причина: у немелованной бумаги большее количество конечных пользователей — от учащихся школ до производителей книг.

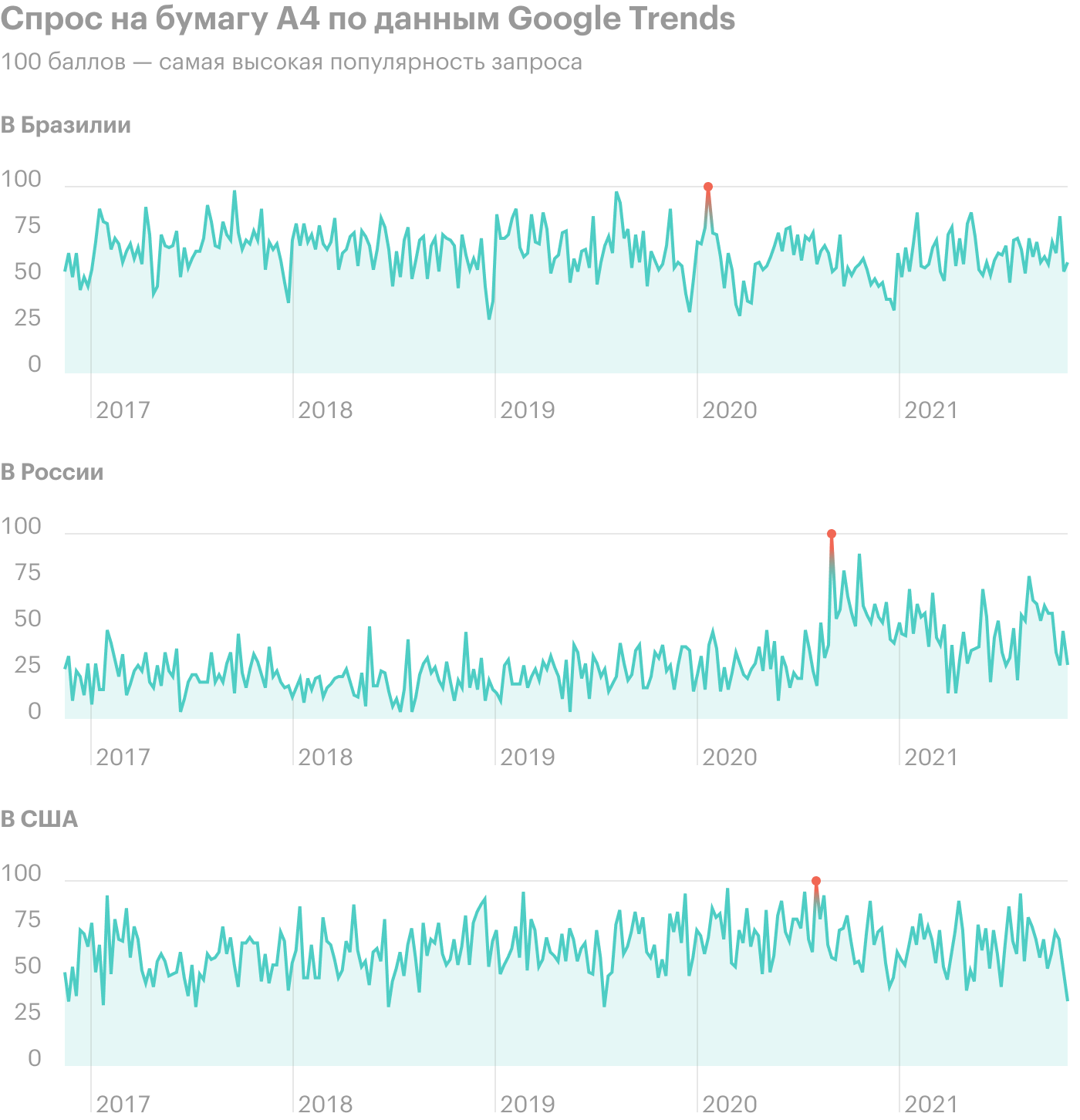

Если посмотреть на спрос на основной товар — бумагу А4 — с помощью Google Trends по основным регионам потребления, то видно, что никакой цифровизации пока не происходит и спрос устойчив.

Дешево, даже с учетом долга. Ближайший аналог Sylvamo — это акции компании Domtar, которая находится в процессе приобретения другой компанией.

На текущий момент она оценивается в 11% по мультипликатору «денежный поток / стоимость предприятия» (OCF / EV) и у нее рентабельность инвестированного капитала 13%. При этом у Sylvamo мультипликатор равен 16%, а рентабельность — 23%.

Такую разницу в оценке можно объяснить только большим долгом Sylvamo. Но если долг начнут сокращать, то такая разница в оценке должна уйти и Sylvamo должна оцениваться дороже по мультипликаторам.

Спорные моменты

Налоговая на связи. Бразильская налоговая оспаривает амортизацию гудвилла бразильской дочерней компанией Sylvamo, которая помогла снизить налоги на прибыль. Суммарные требования налоговой составляют 492 млн долларов.

Но в сценариях развития событий есть такой пункт: часть или все расходы покроет International Paper, потому что все это безобразие пришлось на момент ее владения подразделением.

Наследие так себе. Sylvamo в наследство получила пенсионные обязательства от International Paper в размере 338 млн долларов на 31 декабря 2020 года. Сейчас пенсионный план профинансирован на 97%. Недостаток финансирования в 3% — мелочь, но если обязательства по пенсиям вырастут, то часть доходов компании пойдет на финансирование обязательств, а не на дополнительные инвестиции в бизнес или выплату дивидендов с выкупом акций. Поэтому в последующих отчетах придется проверять, насколько профинансированы пенсии сотрудников.

Крупный продавец на рынке. У International Paper после выделения компании осталось 19,9%, или 8,8 млн, акций, и руководство хочет продать этот пакет в течение года. Если компания начнет продавать акции крупными пакетами, то в конкретные моменты они могут сильно проседать.

Что в итоге

Если вы верите руководству Sylvamo и не боитесь, что спрос и цены на бумагу упадут, то можно приобрести акции под сокращение долга. При этом учитывайте, что на рынке будет крупный продавец акций в виде прежнего хозяина International Paper и на горизонте нескольких лет есть риск в виде штрафа от бразильской налоговой. В итоге вам решать.