Древесно-полимерный композит и недвижимость: на чем зарабатывает Trex

Trex Company — американский производитель стройматериалов, делающий их из переработанных отходов. Ввиду спроса на недвижимость в США дела у компании идут очень хорошо.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Разобрать бизнес Trex предложил наш читатель Alex Freeman в комментариях к обзору NXP. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

На чем зарабатывают

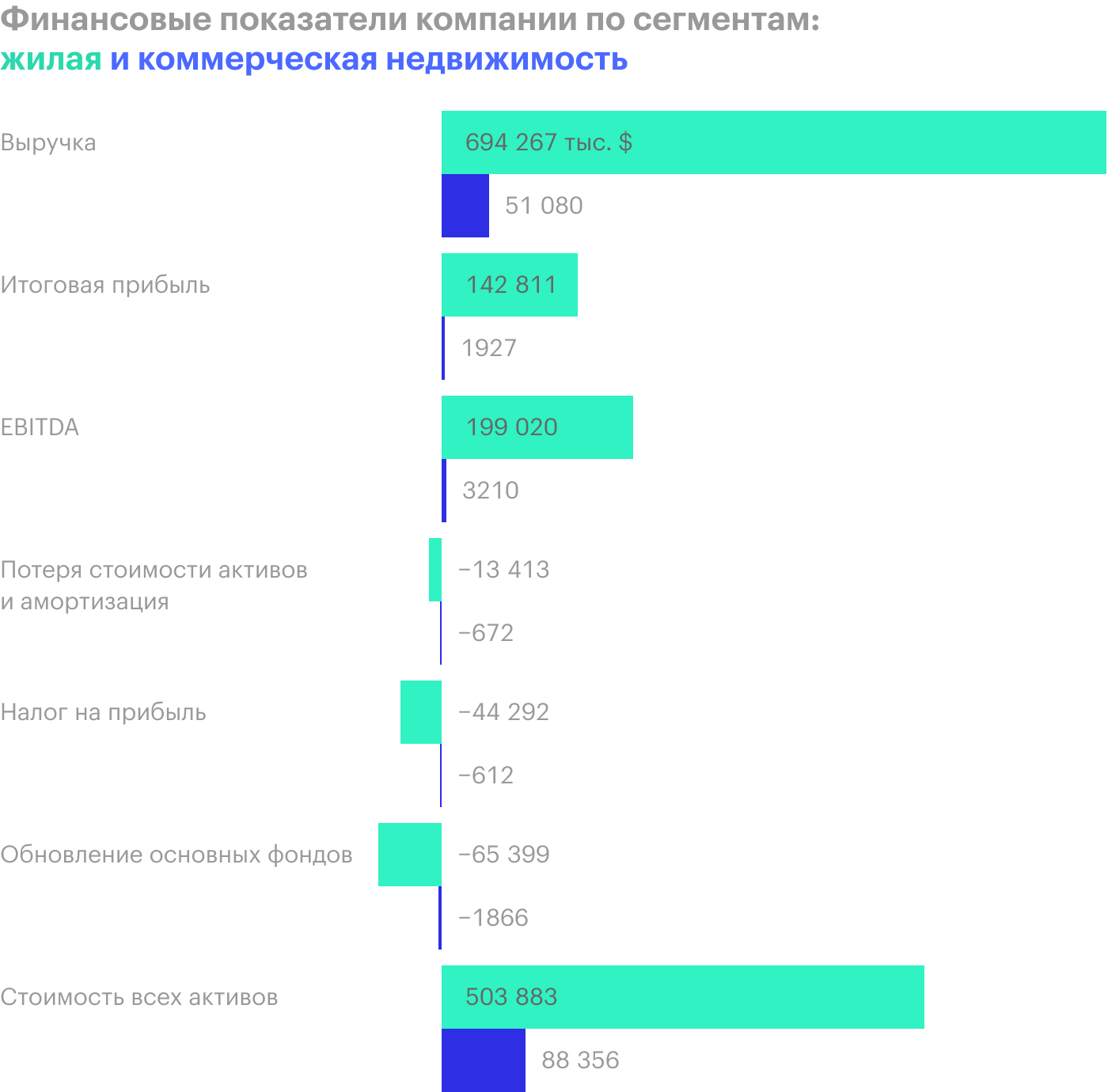

Компания делает стройматериалы из переработанных отходов древесного производства. Выручка компании делится на два сегмента:

- Жилая недвижимость. К этой категории относится выпуск настилов и перил, в частности из древесно-полимерного композита и стали. Еще под торговой маркой компании сторонние производители делают мебель и различные конструкции — перголы, стоковые системы и так далее.

- Коммерческая недвижимость. Собственно, это то же, что и в первой категории, только для офисов.

Упоминаний о зарубежных продажах в годовом отчете компании я не нашел. Поэтому будем считать, что Trex зарабатывает только в США.

Рынок недвижимости поможет компании

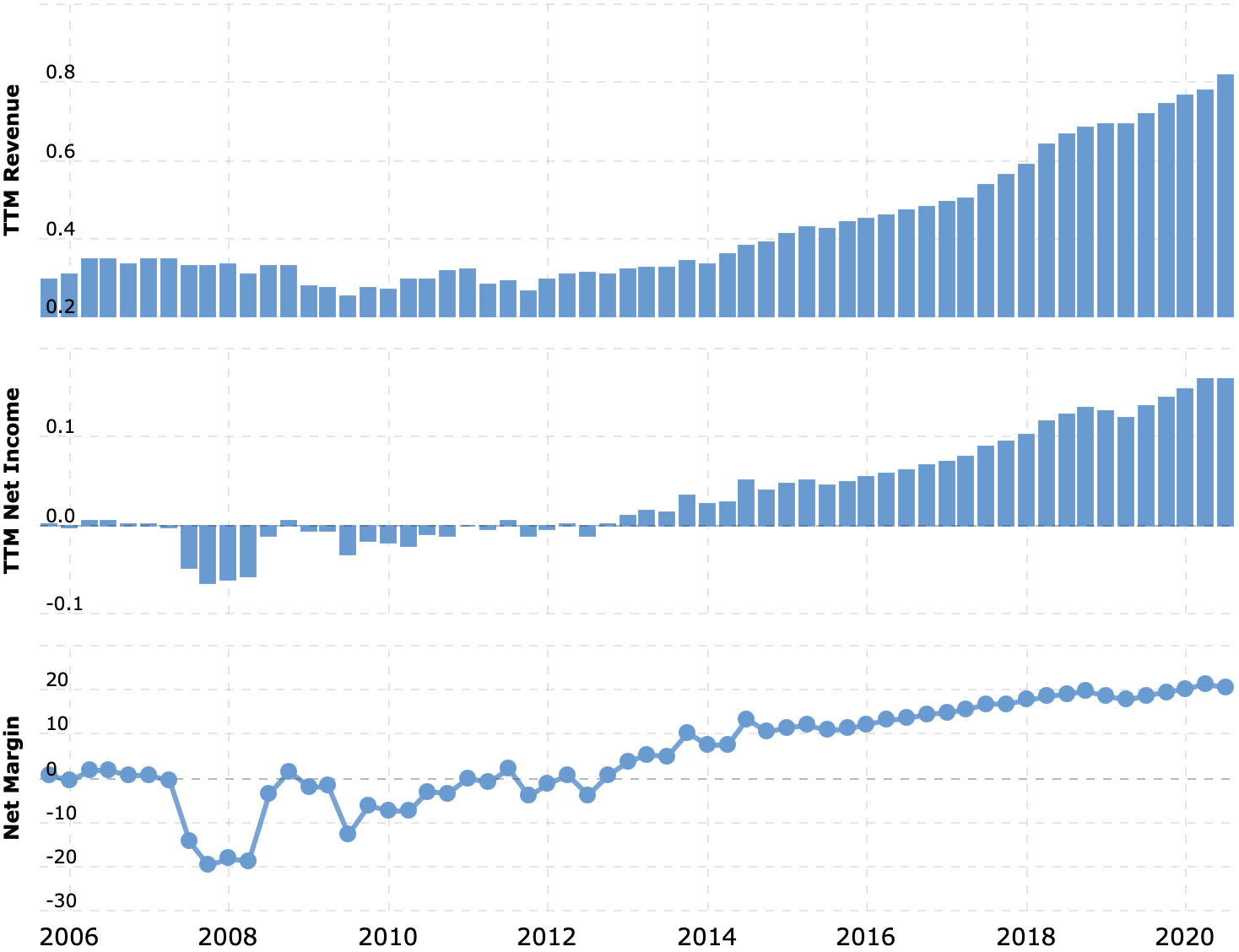

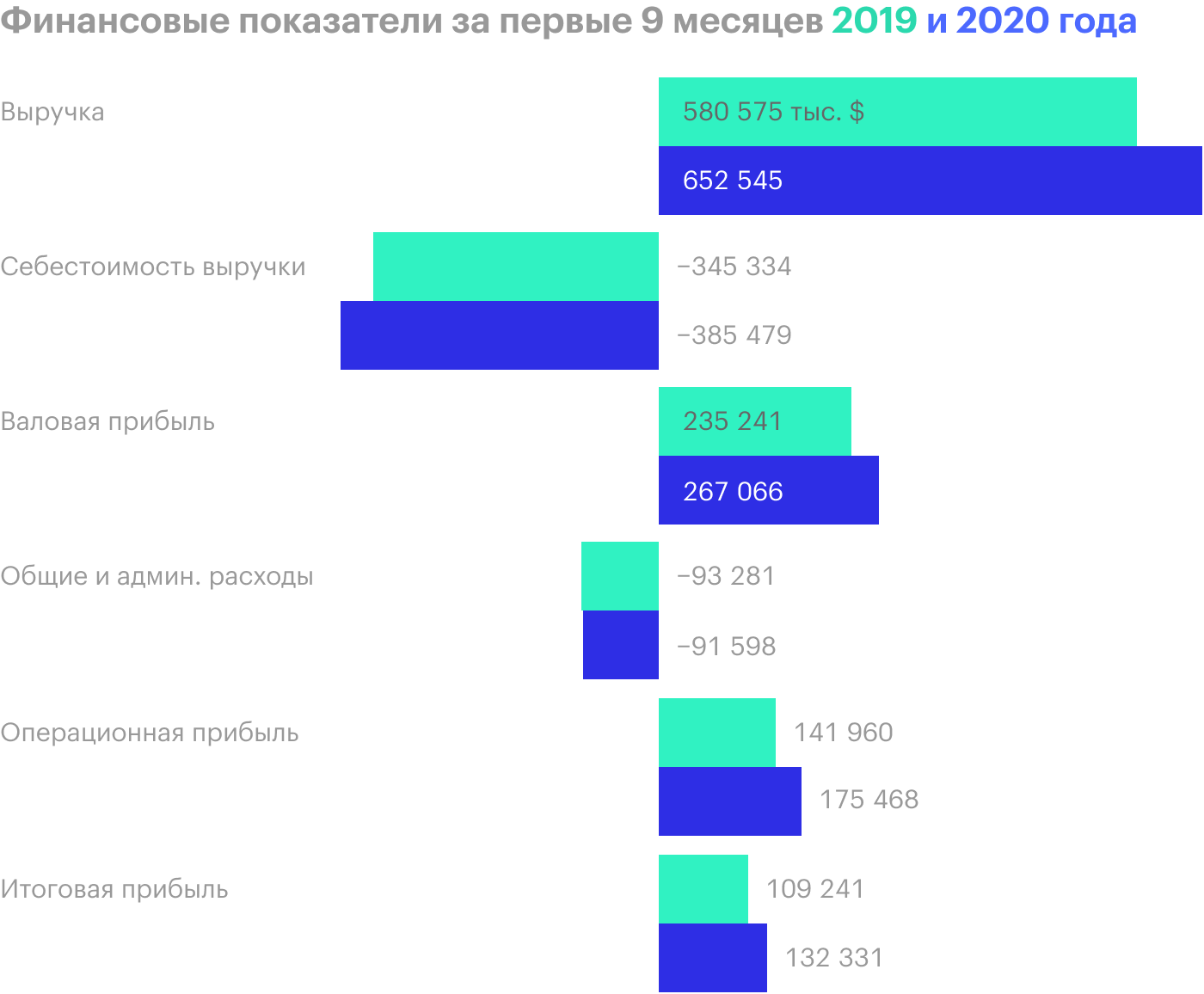

В этом году в США астрологи объявили год великого спроса на недвижимость, о чем я писал, в частности, в обзоре Bed Bath & Beyond. Это привело к отличным продажам компании в 2020 году.

Бум спроса на недвижимость пока не спадает, и компания еще может заработать на росте числа заказов. Если зима в США выдастся теплой, то стройку во многих районах в декабре — феврале не прекратят. Тогда Trex сможет рассчитывать на хороший рост финансовых показателей даже зимой.

Здесь компании поможет увеличение спроса на дома в пригородах. Trex может рассчитывать на строительство новых домов как для продажи, так и для сдачи в аренду. Последнее будет даже более верным драйвером роста продаж Trex — ввиду специфики ее материалов.

Есть куда расти

Согласно презентации Trex, пока что композитное дерево занимает только 20% рынка соответствующих материалов в строительном секторе. Остальные 80% — обычное дерево. Это объясняется стоимостью: линейный фут обычного дерева стоит 0,85 $, а фут трексовского композитного дерева — от 1,75 до 4,25 $.

Казалось бы, преимущество на стороне обычного дерева. Однако это не совсем так. Древесно-полимерный композит прочнее и лучше обычного дерева и на длинных дистанциях показывает себя отлично, в то время как обычное дерево постоянно нужно менять и латать.

На промежутке, скажем, 12 лет деревянный настил площадью около 30 м² стоимостью 577 $ потребует еще 4688 $ расходов на починку и отделку. За тот же срок самый дорогой трексовский настил за 2883 $ никаких дополнительных расходов не потребует. Так что для тех, кто строит дом вдолгую с прицелом на сдачу его в аренду, относительно дорогой композитный материал будет выгоднее.

У трексовских композитных материалов есть еще куча преимуществ экологического толка: на 42% меньше выбросов углекислого газа, на 48% меньше загрязнения воздуха, на 54% меньше смога. Учитывая, насколько большую популярность приобретает ESG-инвестирование, это неплохой бонус для компании.

Возможные проблемы

Есть, конечно, и тонкие моменты, которые могут привести к финансовым потерям компании.

Во-первых, в этом году из-за технической рецессии сильно вырос процент неплатежей по ипотеке. При этом очень немногие из объектов недвижимости займодатели забрали в связи с неплатежами: всего 0,3%. Этот показатель — минимальный за последний 21 год. Кредиторы решили не требовать деньги с заемщиков и дать им время расплатиться ввиду исключительных обстоятельств: падение доходов и потеря работы у заемщиков в этом году связаны с карантинным форс-мажором.

Решение морально оправданное и разумное с точки зрения бизнеса. Но сам факт возросшего процента неплатежей может привести в будущем к росту выселений, снижению привлекательности выдачи ипотечных займов. Как следствие, может уменьшиться объем строительства новых домов и упадет спрос на продукцию Trex.

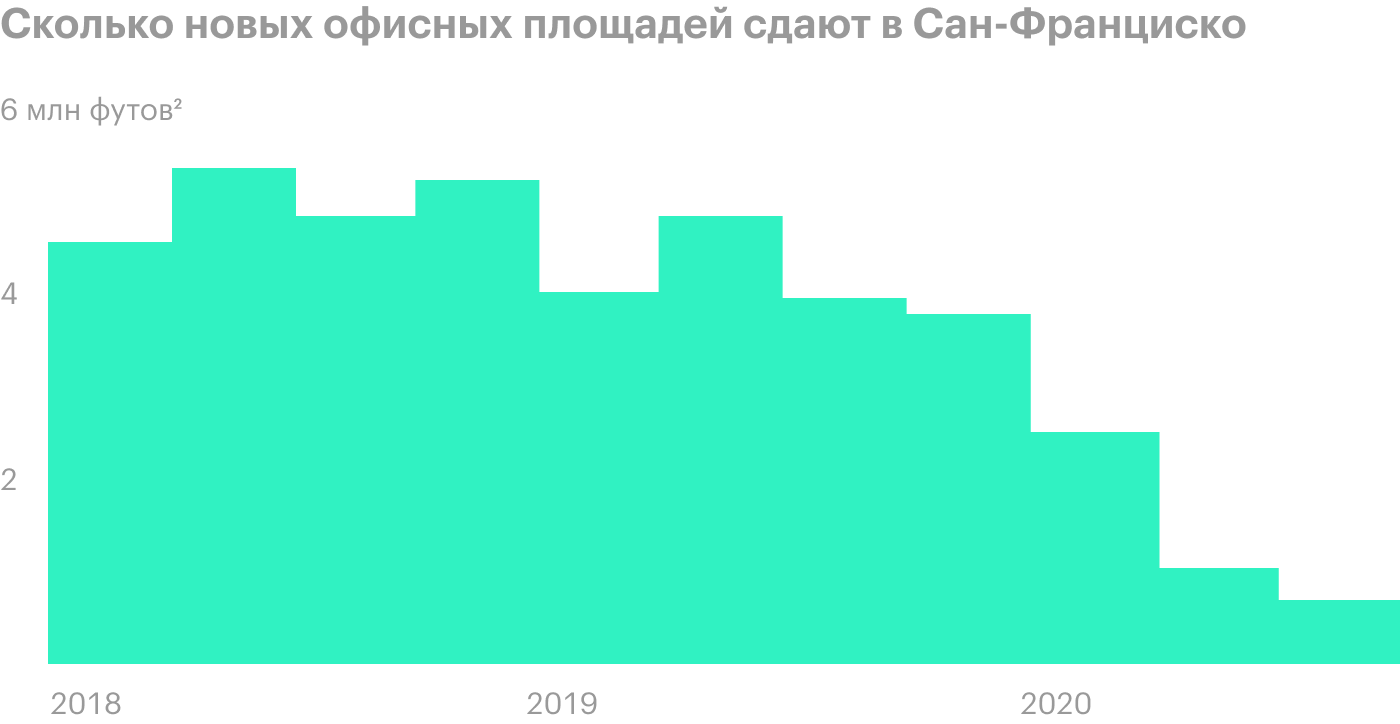

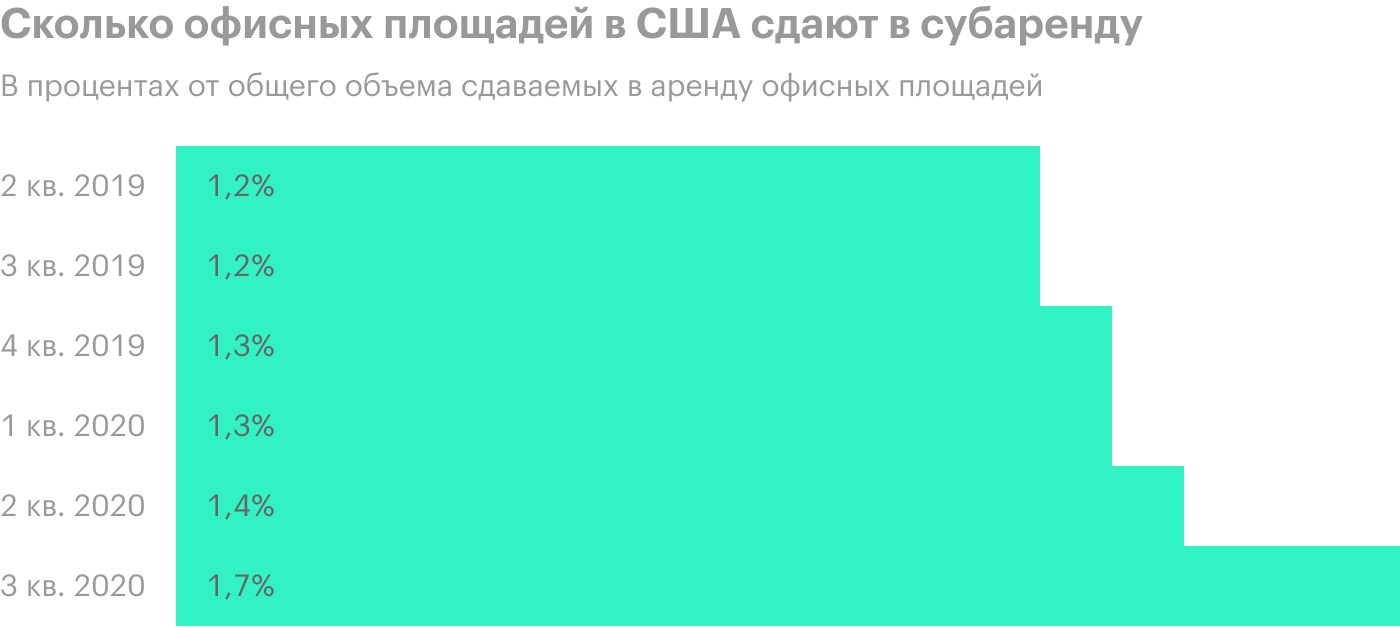

Во-вторых, небольшая часть бизнеса компании связана с продажами в секторе коммерческой недвижимости. А вот здесь все очень плохо: в крупнейших деловых центрах США спрос на офисы падает, компании-арендаторы даже занимаются сдачей в субаренду части занимаемых ими офисных помещений. Все это в совокупности плохо влияет на спрос на продукцию Trex со стороны тех, кто инвестирует в коммерческую недвижимость.

Проблемы компании стоит иметь в виду хотя бы из-за завышенного P / E, равного 48,31. Если компания хоть раз разочарует инвесторов, это может привести к сильному обвалу акций.

Резюме

Trex — это крепкий бизнес с хорошей маржой и перспективами роста. Но высокий P / E порождает у инвесторов нереалистичные ожидания относительно темпов роста выручки и прибыли. Если компания не будет соответствовать ожиданиям, ее акции могут сильно упасть.