Workday: стоит ли инвестировать в ПО для HR и бухгалтерии

Workday (NASDAQ: WDAY) — производители программного обеспечения для управления персоналом и финансами на предприятии. Бизнес компании на подъеме, но есть одно большое «но»: компания убыточная и стоит как крыло самолета. А значит, акции напрашиваются на коррекцию.

Что тут происходит

В комментариях к разбору Roku наш читатель Alexander Titov спросил: «Скажите, а планируются разборы компании, акции которых с большой вероятностью упадут?» В случае сегодняшнего эмитента вероятность коррекции видится очень высокой.

На чем зарабатывают

Это облачная платформа, на которой предприятиям предоставляется доступ к ПО для управления следующими процессами на предприятии:

- бухгалтерия и управление тратами;

- управление персоналом;

- бизнес-аналитика;

- планирование операционной деятельности предприятия.

Как это ПО выглядит в действии, можно посмотреть в этом видео. Выручка компании делится на два сегмента:

- Подписка — 87,84%. Валовая маржа сегмента — 82,35% от его выручки. Это, собственно, плата за доступ к ПО компании.

- Профессиональные услуги — 12,16%. Сегмент убыточный: себестоимость здесь превышает выручку на 5,58%. В этом сегменте компания оказывает клиентам услуги по установке и оптимизации ПО, а также по обучению персонала.

Клиенты к компании приходят из самых разных отраслей: это не только коммерческие, но и образовательные и государственные учреждения.

Географически выручка компании распределяется следующим образом: 75,18% — США, 24,82% — другие неназванные страны.

Компания на данный момент убыточная.

Годовая выручка, прибыль компании и маржа в процентах

| Выручка, млрд $ | Чистый доход, млн $ | Маржа прибыли | |

|---|---|---|---|

| 2017 | 2,14 | −321,22 | −15% |

| 2018 | 2,83 | −418,26 | −14,78% |

| 2019 | 3,62 | −480,67 | −13,27% |

| 2020 | 4,30 | −282,43 | −6,57% |

Годовая выручка, прибыль компании и маржа в процентах

| Выручка, млрд $ | |

| 2017 | 2,14 |

| 2018 | 2,83 |

| 2019 | 3,62 |

| 2020 | 4,30 |

| Чистый доход, млн $ | |

| 2017 | −321,22 |

| 2018 | −418,26 |

| 2019 | −480,67 |

| 2020 | −282,43 |

| Маржа прибыли | |

| 2017 | −15% |

| 2018 | −14,78% |

| 2019 | −13,27% |

| 2020 | −6,57% |

Что играет на руку компании

Выручка компании постоянно растет и опережает прогнозы, чему помогают два тренда. Причем тренды эти удивительным образом противоречат друг другу.

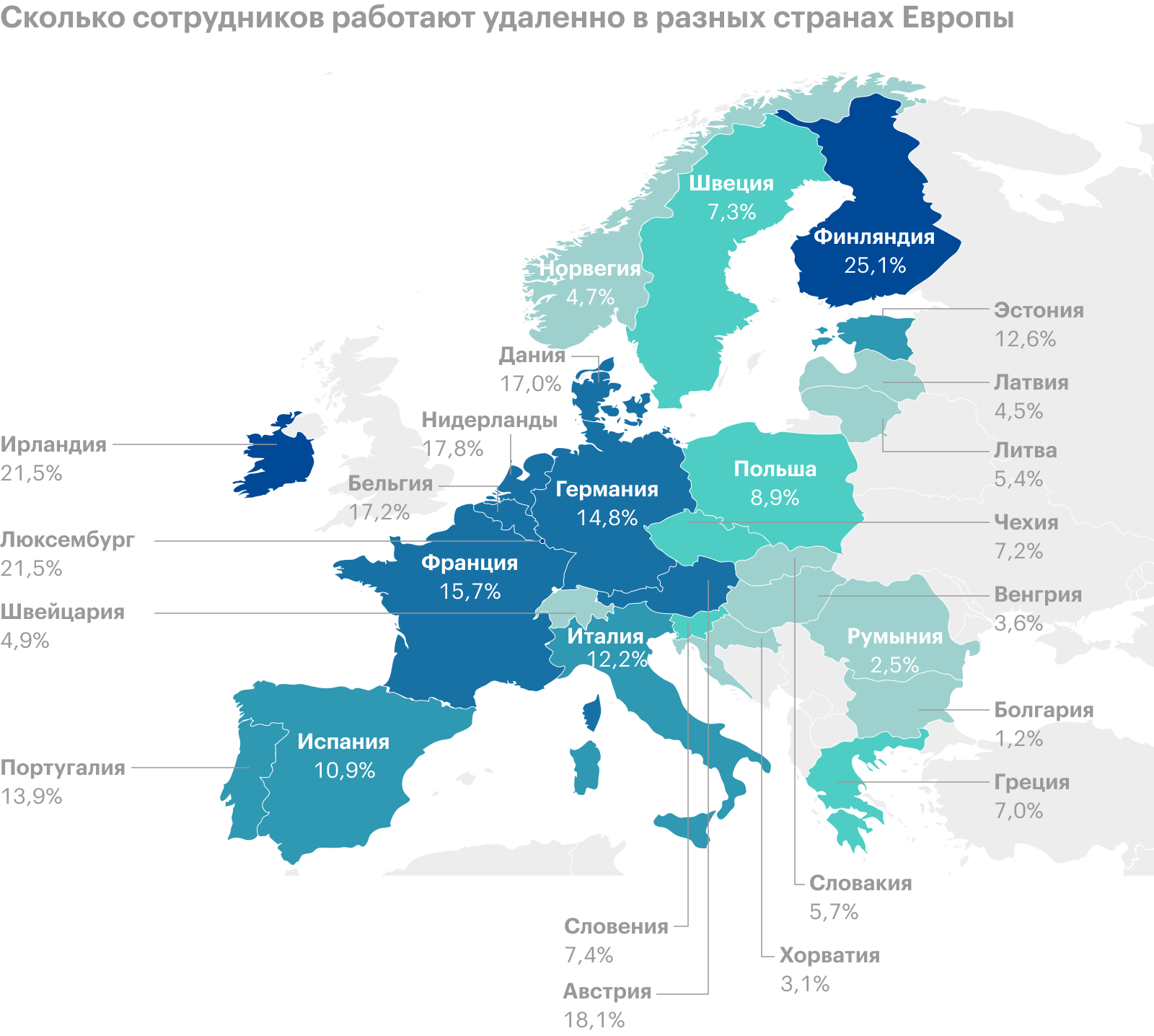

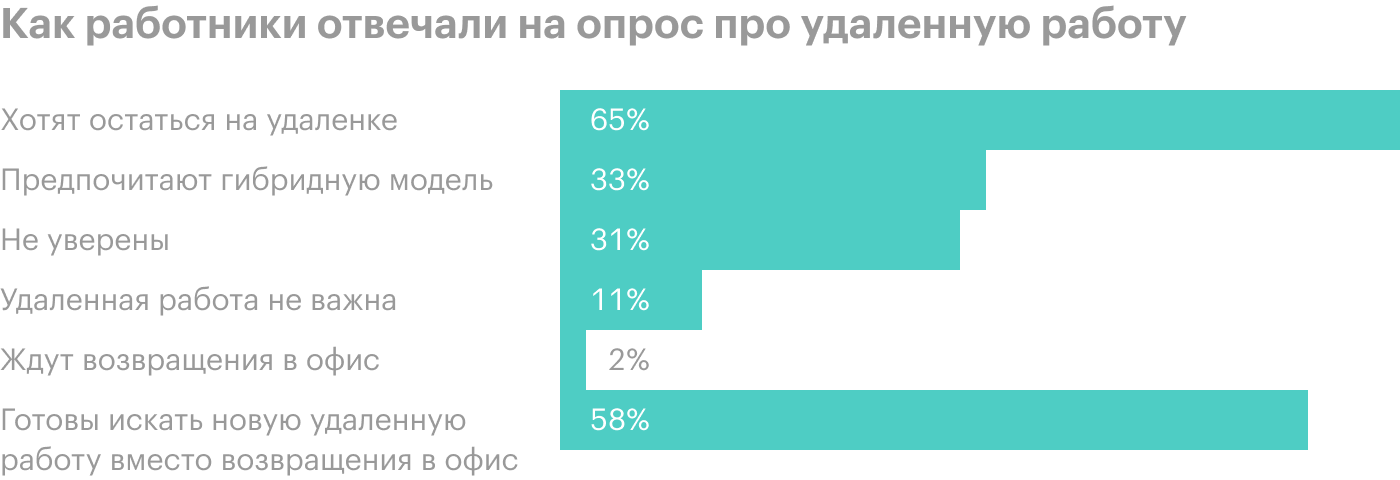

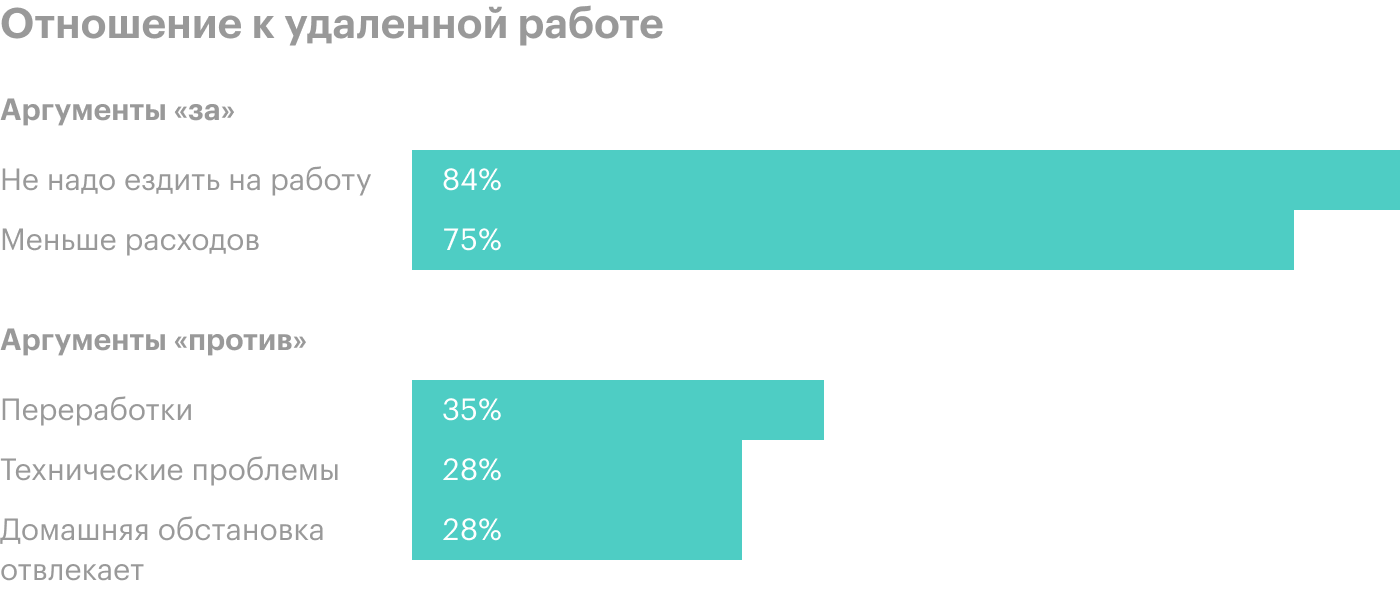

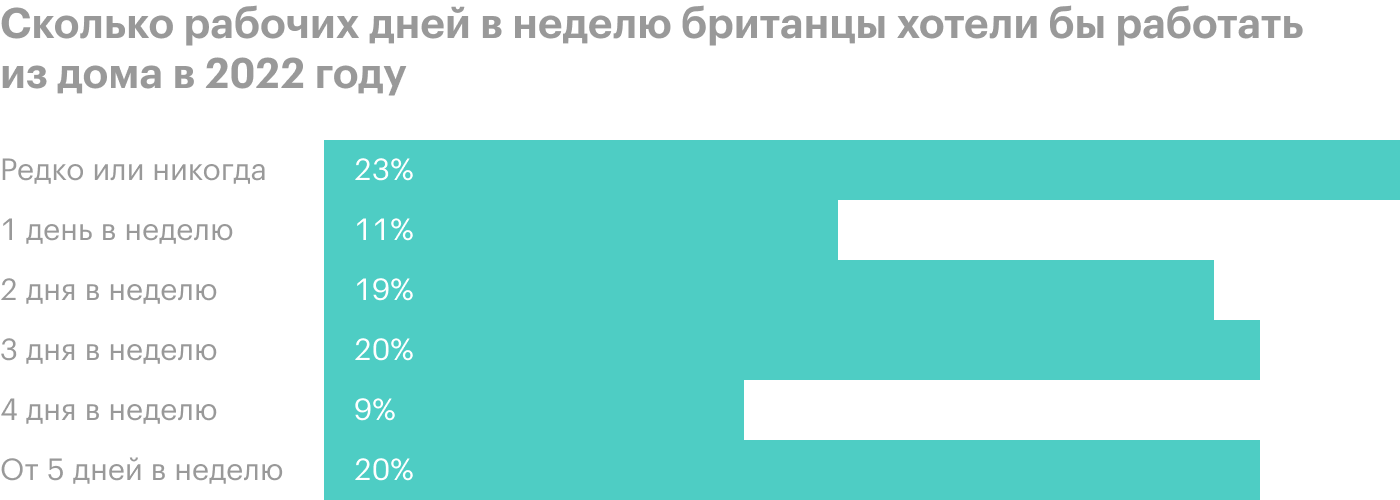

Первый тренд. Это рост удаленной занятости. Вообще, для Workday вся история с коронакризисом не означала никаких бонусов — и даже наоборот: снижение занятости и активности на большей части предприятий не предвещало ничего хорошего компании, делающей ПО для эйчаров и бухгалтеров. Однако у этой истории была оборотная сторона: изоляция и карантин заставили большинство предприятий начать перенос операций в онлайн-сферу, что подстегнуло спрос на ПО Workday даже в условиях технической рецессии. Так что в итоге компания смогла увеличить выручку за счет распространения удаленной работы по всему миру. И, судя по всему, удаленка останется с нами надолго, хотя там есть свои проблемы и вызовы.

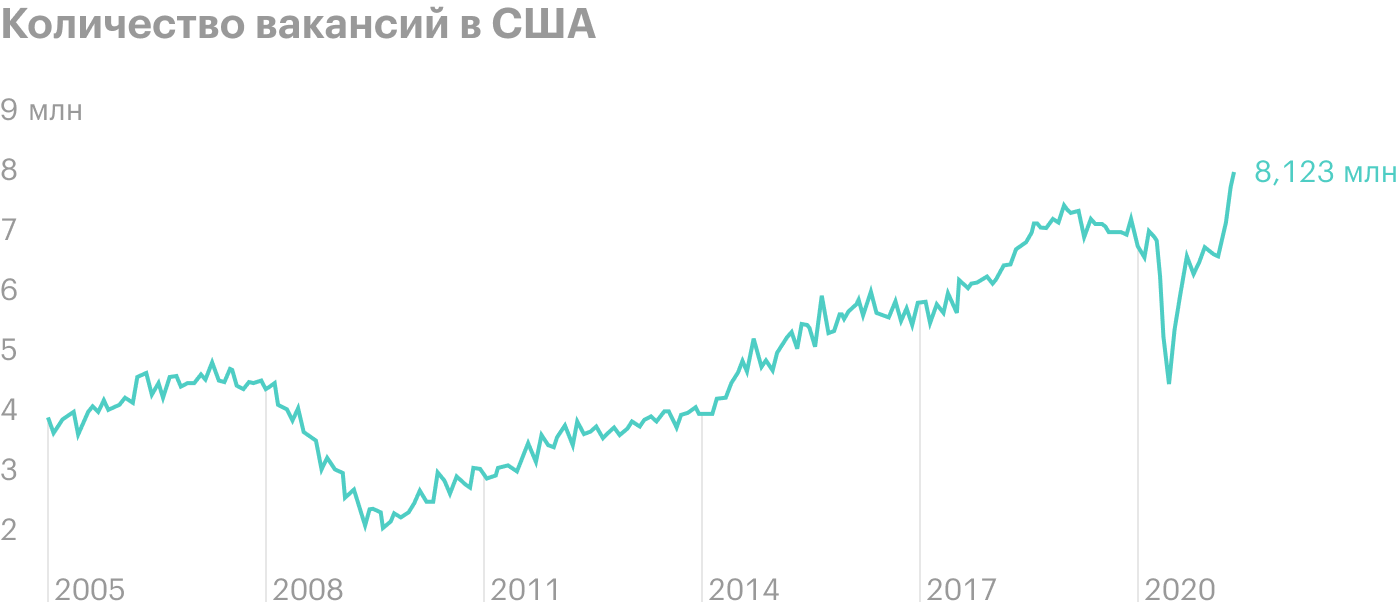

Второй тренд сезонный. Американская экономика начала возвращаться в норму, и это выражается в росте количества вакансий. Следовательно, можно ожидать роста спроса на ПО компании со стороны тех, у кого основная операционная активность происходит в офлайне.

Так что здесь компания выглядит защищенной с обоих флангов.

Также плюсом является то, что ситуация с прибылью там постепенно исправляется: в минувшем квартале операционный убыток составил уже 3,3% от выручки — против 14,2% в аналогичном периоде годом ранее.

Квартальная выручка, прибыль компании и маржа в процентах

| Выручка, млрд $ | Чистый доход, млн $ | Маржа прибыли | |

|---|---|---|---|

| 2017 | 1,06 | −28,02 | −2,65% |

| 2018 | 1,10 | −24,34 | −2,21% |

| 2019 | 1,13 | −71,71 | −6,36% |

| 2020 | 1,17 | −46,52 | −3,96% |

Квартальная выручка, прибыль компании и маржа в процентах

| Выручка, млрд $ | |

| 2017 | 1,06 |

| 2018 | 1,10 |

| 2019 | 1,13 |

| 2020 | 1,17 |

| Чистый доход, млн $ | |

| 2017 | −28,02 |

| 2018 | −24,34 |

| 2019 | −71,71 |

| 2020 | −46,52 |

| Маржа прибыли | |

| 2017 | −2,65% |

| 2018 | −2,21% |

| 2019 | −6,36% |

| 2020 | −3,96% |

Почему акции могут упасть

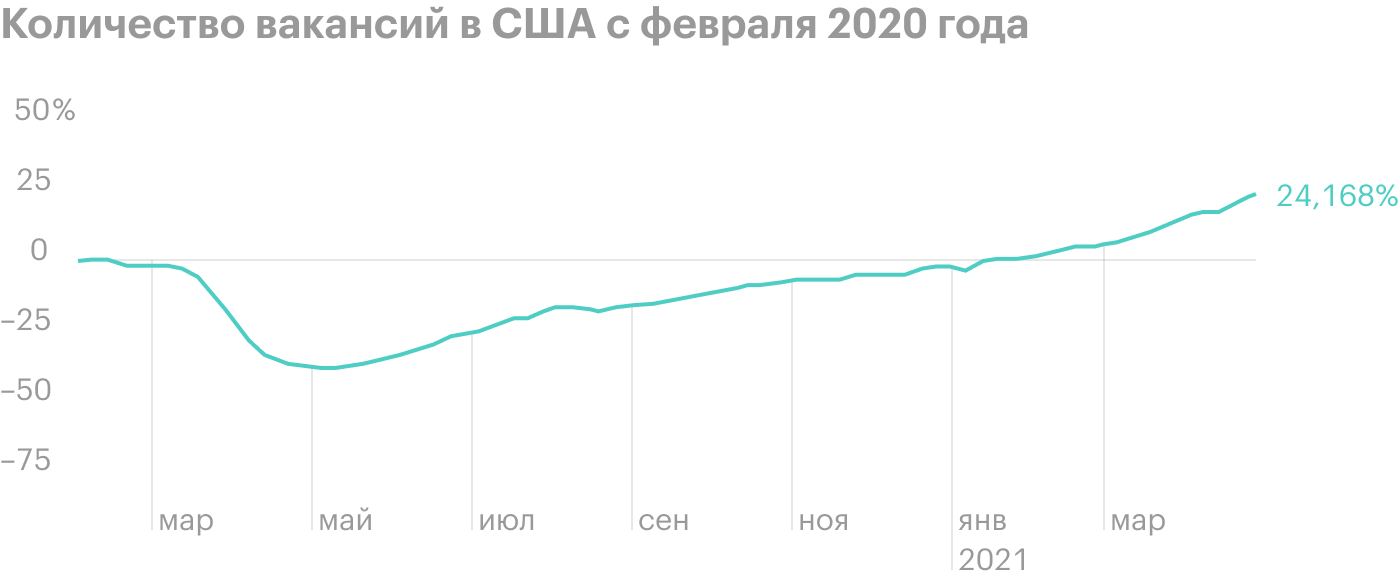

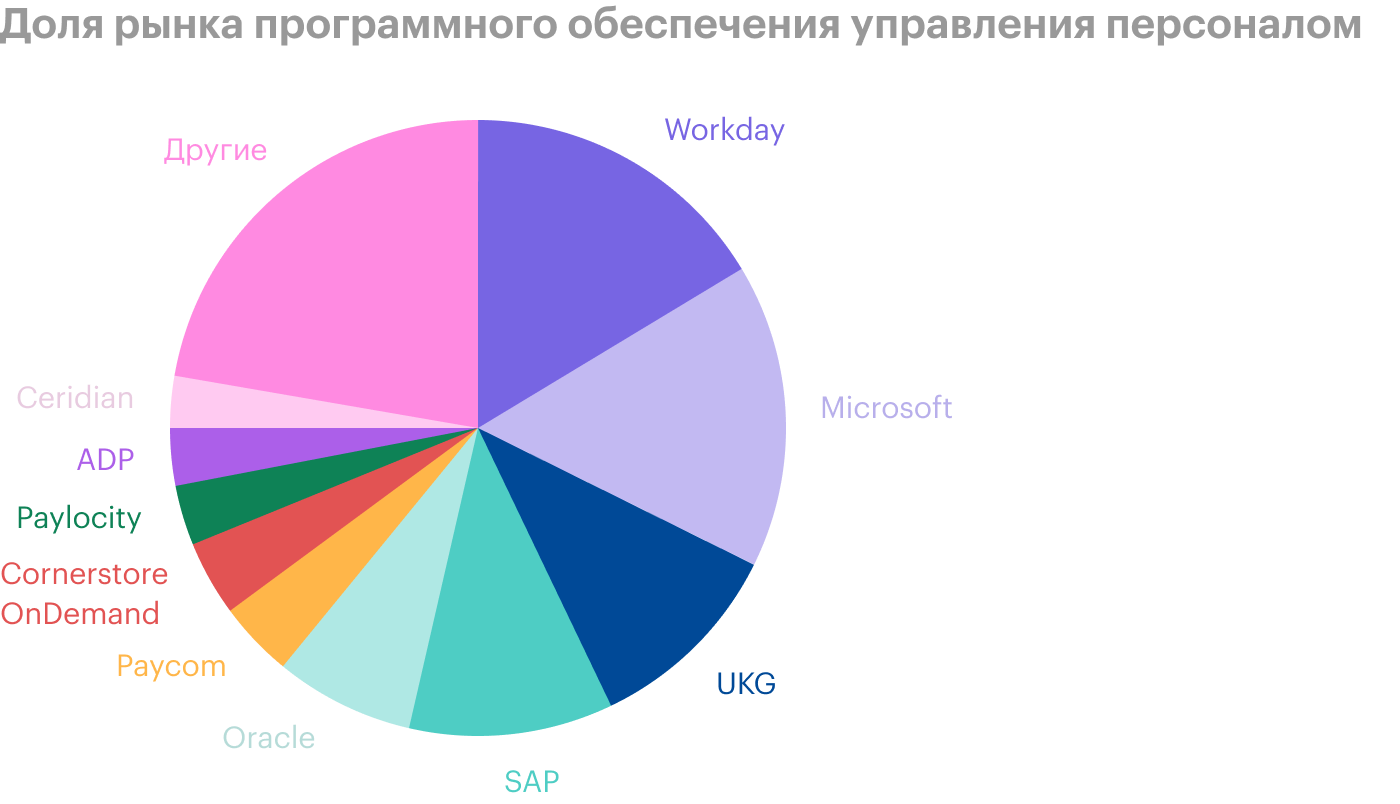

Основной рынок Workday обладает емкостью 18 млрд долларов. А ее капитализация — 55,95 млрд долларов, при том что компания не занимает и половины этого рынка.

Если быть максимально благожелательно настроенным к компании, то можно притянуть за уши такой аргумент в ее пользу: допустить, что ее целевой рынок в максимально широком понимании составляет примерно 81 млрд долларов. Но даже в таком случае компания будет выглядеть непомерно дорогой — тогда получится, что она занимает около 5% от своего рынка, а стоит почти как 70%. И да, Workday еще и убыточная.

На мой взгляд, убыточность и непропорциональная стоимость могут быть уместными в случае компаний с куда меньшей капитализацией: в районе 4—5 млрд долларов, когда их переоцененность не бросается в глаза. Но Workday, оставаясь убыточным стартапом, стоит как серьезная большая компания. И учитывая цену, я бы не надеялся, что компанию кто-то купит: стоит она нереально дорого. Хотя, конечно, всегда есть возможность, что какой-нибудь Microsoft купит компанию — ведь пыталась же компания Билла Гейтса купить за примерно те же деньги ужасный Pinterest. Но в случае Workday такая возможность мне видится крайне маловероятной.

На то, что Workday будет дальше расти за счет инвесторов, я бы не рассчитывал: компания стоит слишком дорого, чтобы группка с Reddit могла спекулятивно накачать эти акции.

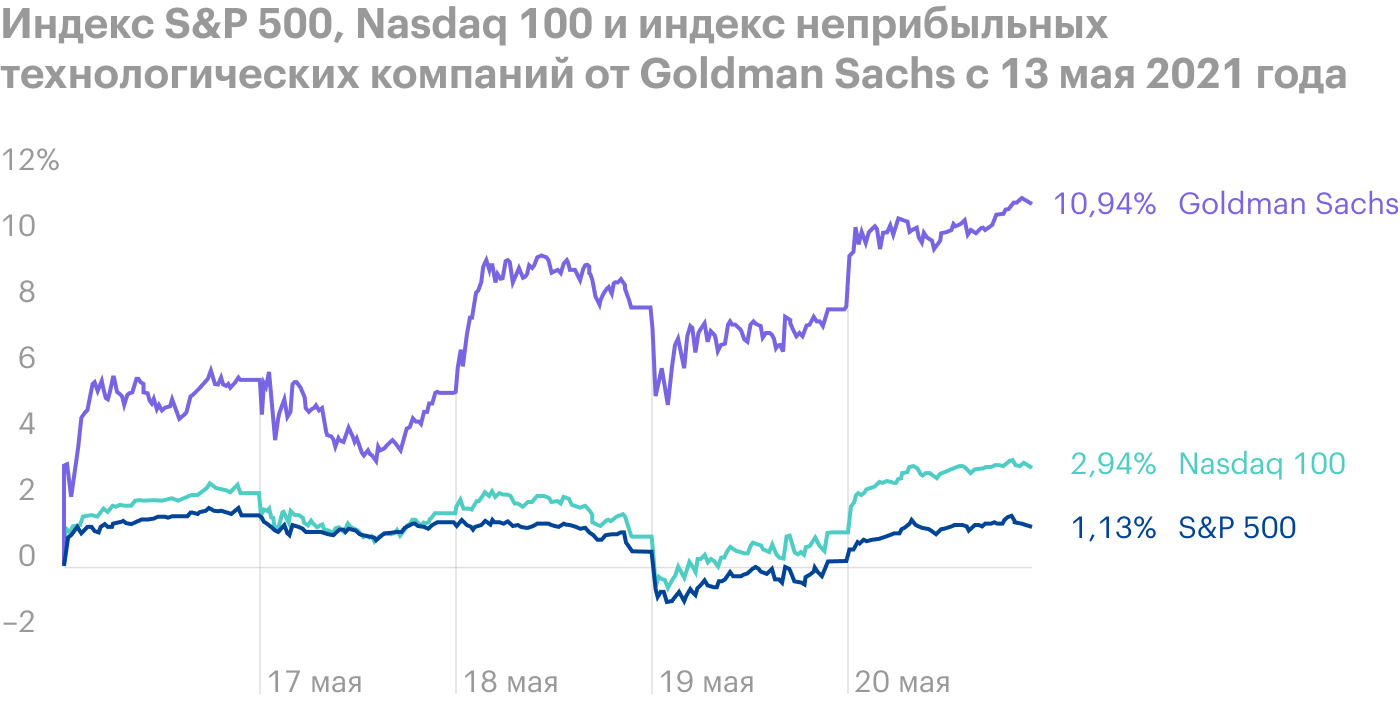

Поэтому я считаю, что акции компании должны упасть, причем упасть сильно. Никакие научные расчеты в этом случае не помогут — для убыточной компании любую цифру можно взять с потолка.

Но учитывая упорную любовь инвесторов к этим акциям, я не думаю, что акциям дадут упасть ниже 135 $. Поэтому ловить Workday стоит где-то в этих пределах. Это случится, по моим подсчетам, в ходе очередной биржевой коррекции, которые всегда случаются неожиданно. Как всегда в таких случаях, первый кнут достается убыточным переоцененным компаниям, а Workday такой несомненно является. Даже с учетом возможности выхода компании к прибыли в некоем неопределенном будущем Workday банально стоит больше, чем должна.

Резюме

Workday — это чудовищно переоцененная компания, инвестировать в которую можно только после падения котировок с целью заработать на отскоке. Я бы брал эти акции за 135 $ с перспективой отскока до 175 $ в течение 15 месяцев, следующих за падением.