А что там с золотом Якутии? А с оловом?

Недавно мы рассматривали «Бурятзолото» на предмет инвестиций, но что-то не зашло. Теперь посмотрим, как обстоят дела у якутских добытчиков из «Селигдара». Тут вроде получше.

Акции

У «Селигдара» есть обыкновенные и привилегированные акции. Обыкновенные акции имеют право голоса, чтобы решать вопросы бизнеса: голосовать за выплату дивидендов или выбор кандидатов в совет директоров, которые будут контролировать, как менеджмент управляет компанией. Чем больше обыкновенных акций у инвестора, тем больше возможности. Например, если у акционера «Селигдара» не менее 2% обыкновенных акций, он может выдвинуть кандидата в совет директоров — этот человек будет управлять компанией напрямую. Если его, конечно, изберут.

У привилегированных акций нет таких прав, как у обыкновенных, — есть только право голоса по некоторым специальным вопросам. Взамен по акциям должны ежегодно платить 2,25 рубля дивидендов на акцию. Но за 2014—2016 годы по ним ничего не платили: у компании был убыток. За 2017 год компания получила прибыль, но заплатила 1,44 рубля дивидендов на акцию: долгов много, пришлось даже спрашивать разрешение на выплату у основного кредитора. Пока не платили дивиденды, привилегированные акции имели такие же права, как и обыкновенные.

Дивиденды по привилегированным акциям

Если руководство «Селигдара» заплатит обещанные 2,25 рубля на привилегированную акцию, то при нынешней цене акции 23,75 рубля потенциальная дивидендная доходность составит 9,5% годовых. Мне кажется, маловато, с учетом того что в прошлом не платили: Сбербанк может консервативно дать дивидендную доходность в 7%, государственные облигации дают 8%.

Новая дивидендная политика

На дне инвестора — 2018 «Селигдар» представил новую дивидендную политику: планируют платить дивиденды по обыкновенным акциям.

Дивиденды будут направлять из чистой прибыли. Доля дивидендов будет зависеть от долговой нагрузки. Ее определяют с помощью отношения чистого долга к EBITDA — это количество лет, за которое компания может погасить свои обязательства.

Дивидендная политика «Селигдара» по обыкновенным акциям

| Чистый долг / EBITDA | Доля чистой прибыли на дивиденды |

|---|---|

| < 1 | 30% и более |

| 1—2 | 20% |

| 2—3 | 10% |

| > 3 | Не платят |

Дивидендная политика «Селигдара» по обыкновенным акциям

| Чистый долг / EBITDA | Доля чистой прибыли на дивиденды |

| < 1 | 30% и более |

| 1—2 | 20% |

| 2—3 | 10% |

| > 3 | Не платят |

Дивиденды по обыкновенным акциям

Прикинем потенциальные дивиденды. Если брать данные из последнего отчета за 9 месяцев 2018 года, отношение чистого долга к EBITDA — 2,03. «Селигдар» за 12 месяцев получил 1 713 137 000 рублей чистой прибыли. Обыкновенных акций — 842 354 730 штук.

Если отношение чистого долга к EBITDA останется в диапазоне 2—3, на дивиденды направят 10% чистой прибыли — получится дивиденд 0,203 рубля на акцию. Текущая дивидендная доходность — 2,1% годовых.

Если компания уменьшит долг и показатель упадет до 1—2, по дивидендам заплатят 20%. Дивиденд будет 0,406 рубля на акцию. Доходность — 4,1% годовых.

Сейчас такая доходность не очень интересная, зато нет фиксированного потолка, как у привилегированных акций. Все будет зависеть от роста бизнеса и чистой прибыли.

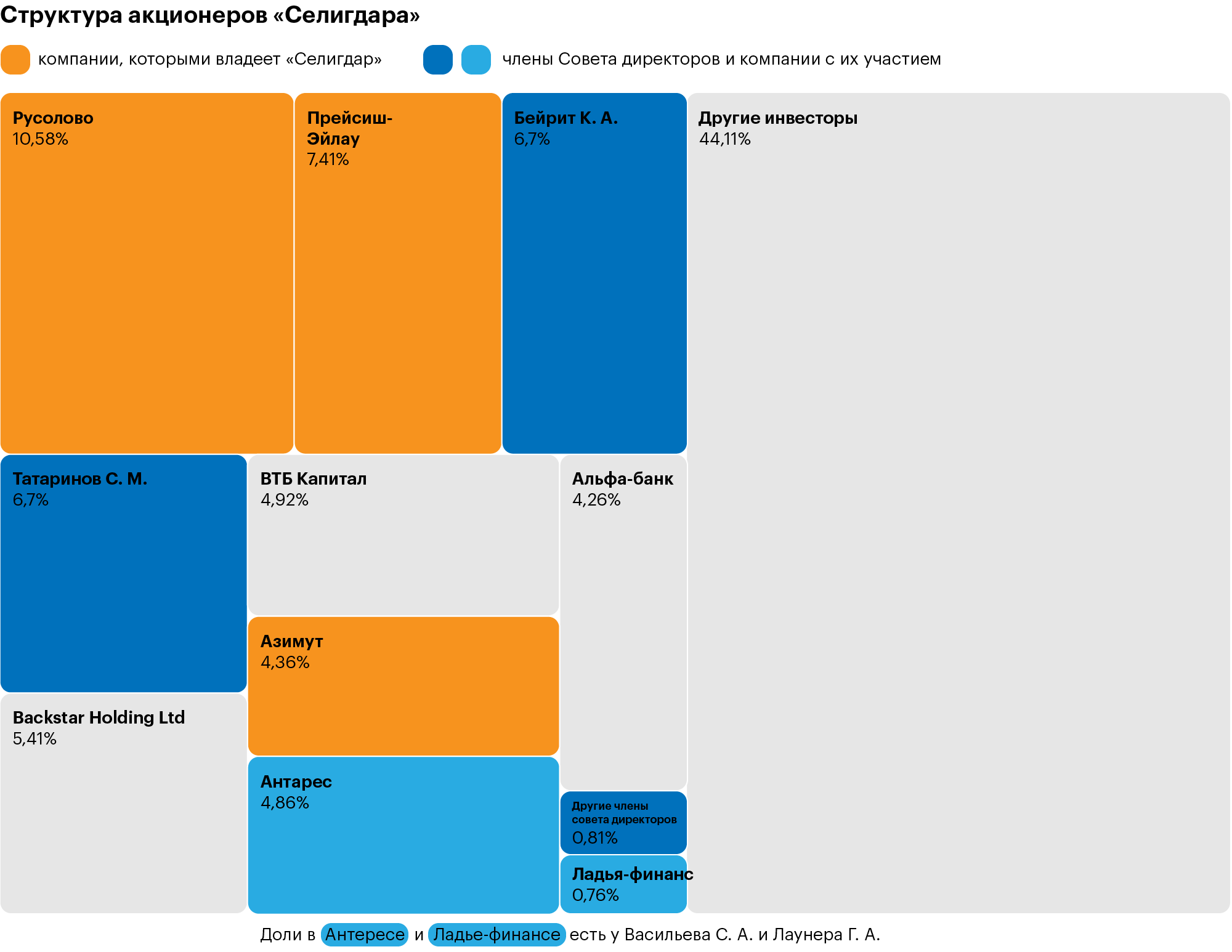

Кто владеет бизнесом

Постоянные владельцы акций «Селигдара» — члены совета директоров. Часть акций руководство держит напрямую, некоторые — через другие компании.

«Азимут», «Прейсиш-Эйлау» и «Русолово» — дочерние компании «Селигдара», которым принадлежит 26,4% обыкновенных акций материнской компании — 22,4% от общего числа акций. Такой пакет акций стоит 2,2 млрд рублей при текущей цене 9,8 рубля за обыкновенную акцию. На эти акции руководство хочет приобрести кого-нибудь. Если не найдут хороших вариантов, могут продать акции крупному инвестору или на фондовом рынке.

Структура акционеров «Селигдара». Почему-то «Селигдар» забыл указать Backstar Holdings, который свои акции не распродал. Есть основания предполагать, что компания может быть связана с руководством, но она зарегистрирована на Кипре

Производство золота

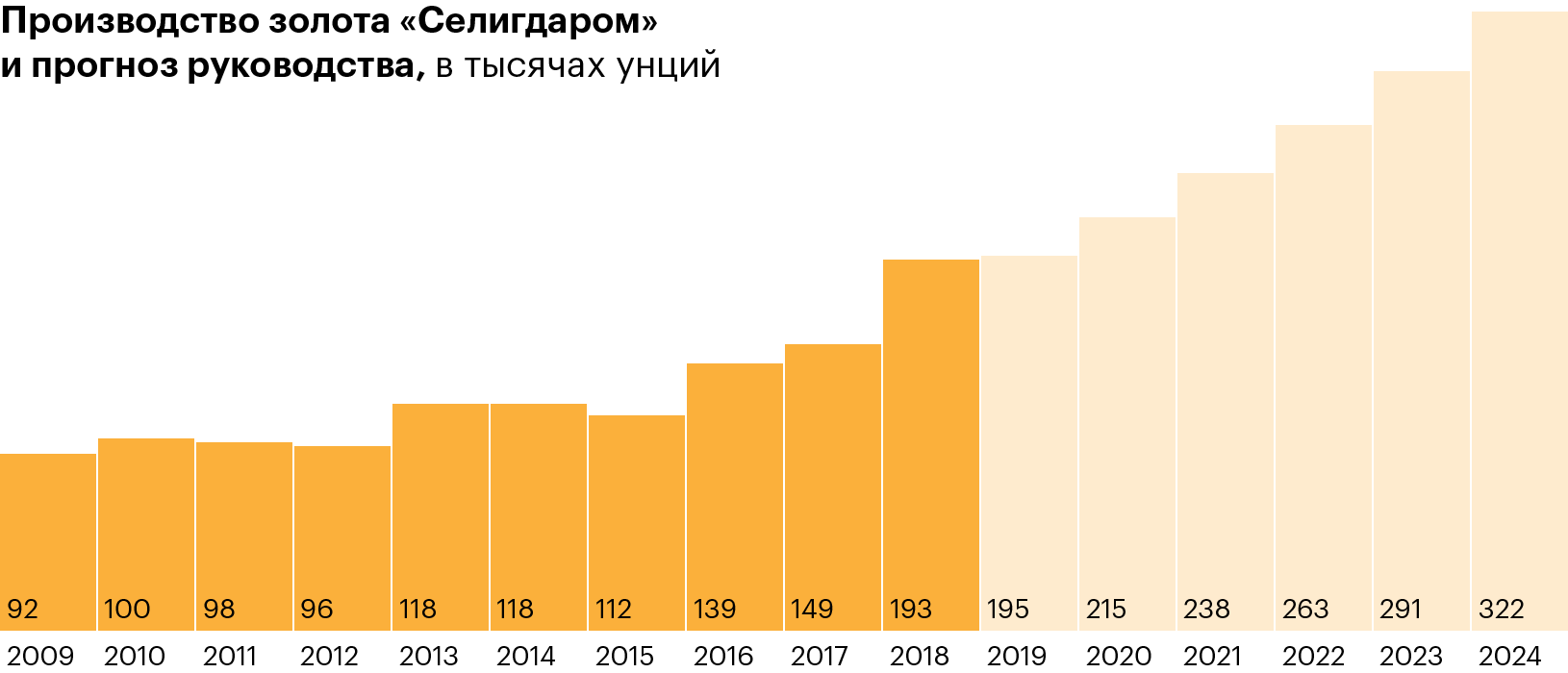

«Селигдар» увеличил производство золота на 30% по сравнению с 2017 годом: со 149 до 193 тысяч унций. У компании цель нарастить производство к 2024 году на 67% — до 322 тысяч унций.

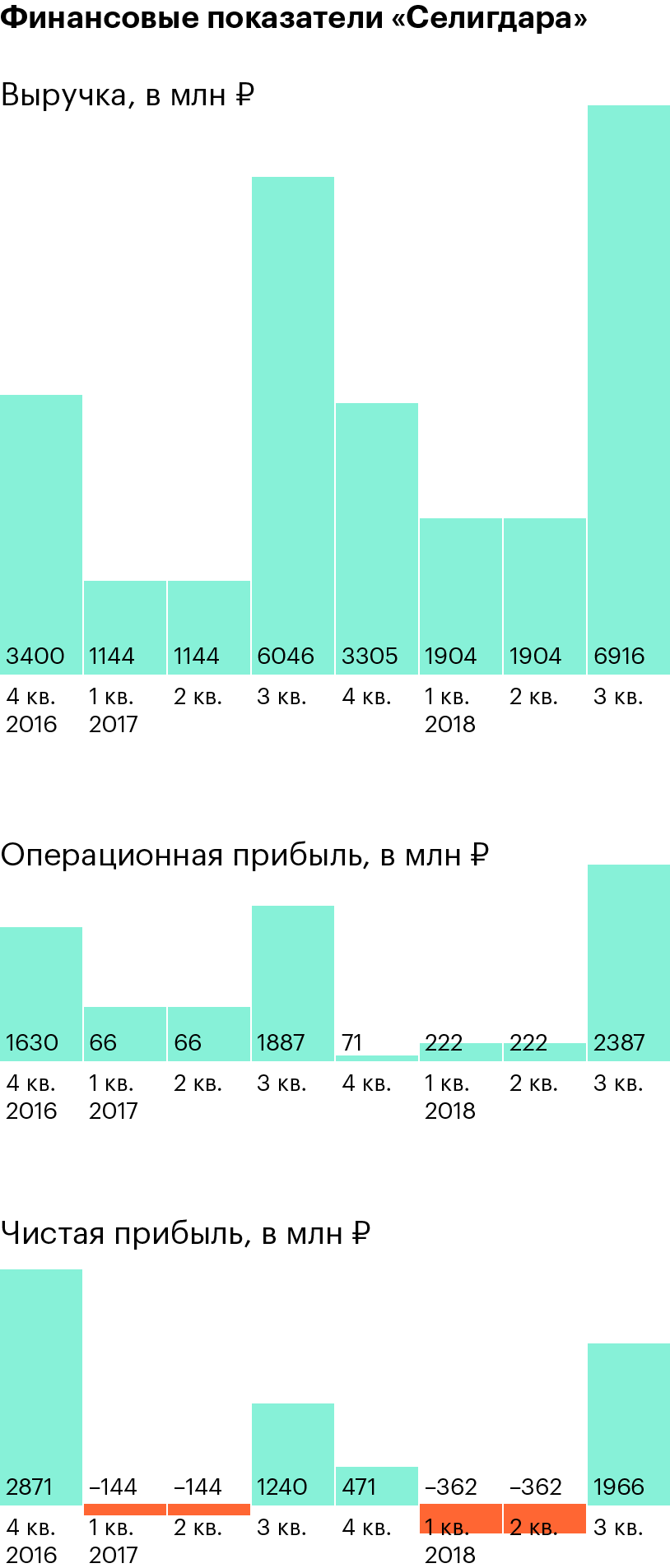

Большая часть добычи сосредоточена в Якутии. Добыча происходит с помощью кучного выщелачивания — это когда золото отделяют от руды с помощью специального раствора. В Якутии вечная мерзлота — процесс расщепления ухудшается из-за понижения температуры раствора. Поэтому у «Селигдара» сезонная добыча на большинстве месторождений и они не публикуют отчеты за первые кварталы. Для удобства на графиках я разбил финансовые данные за первое полугодие на кварталы.

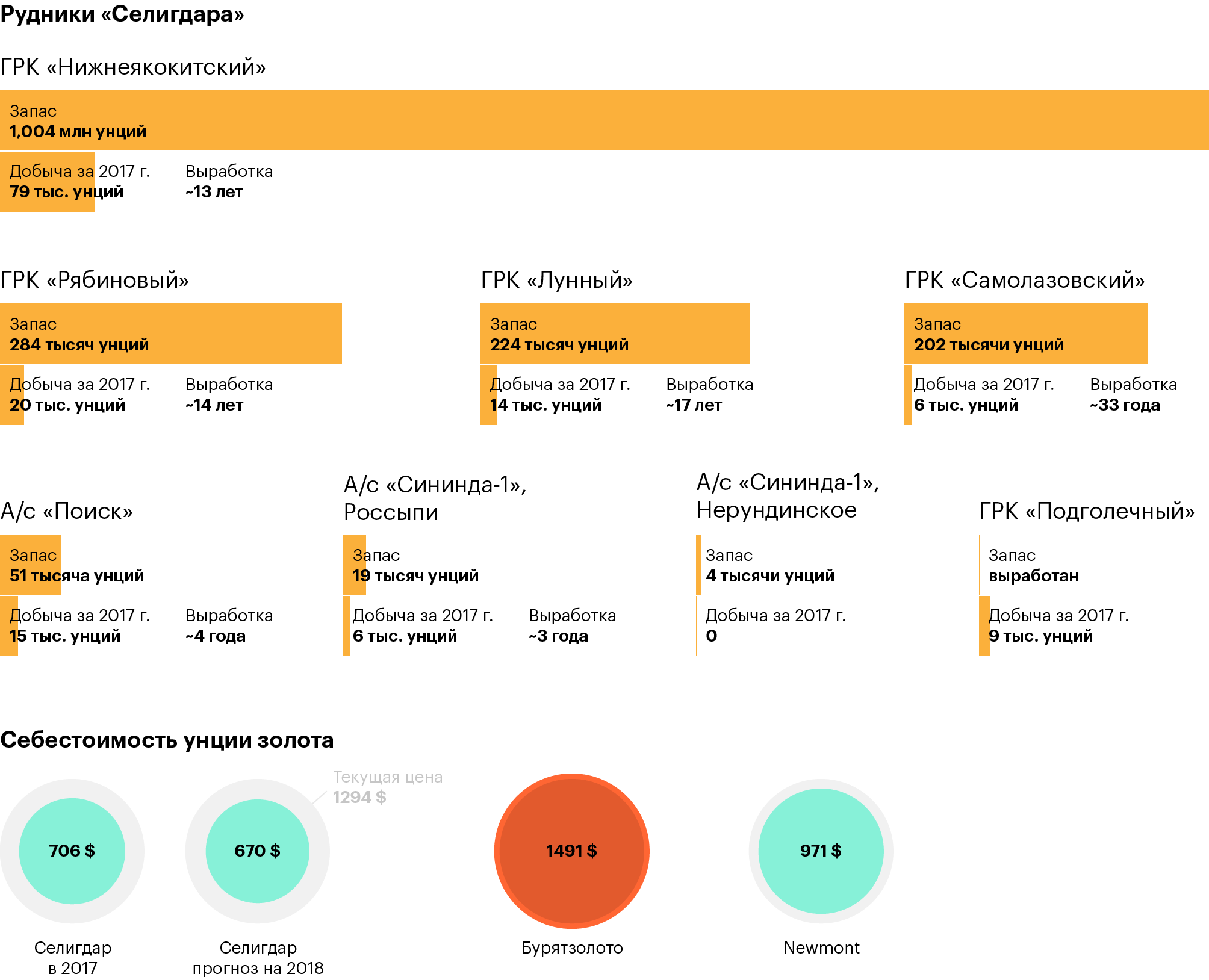

Месторождения золота и запасы

Чтобы нарастить производство, у компании есть еще несколько целей. Планируют запустить ГРК «Хвойный» и добывать там около 64 тысяч унций в год на протяжении 10 лет. Начнут разрабатывать новые месторождения на ГРК «Самолазовский» и ГРК «Подголечный». С запасами пока ничего не известно. Судя по презентации, у компании выбывает месторождение Подголечное на ГРК «Подголечный», но его заменят месторождением Ясная Поляна. Руководство также ищет новые месторождения в Якутии, рядом с основным местом добычи.

«Селигдар» не раскрывает подробные данные по месторождениям. Вот краткие выдержки. Текущих запасов хватит приблизительно на 12 лет производства. Себестоимость всего производства за 2017 год составила 706 долларов за унцию. Прогноз на 2018 год — 670 долларов. План — удерживать на уровне 700 долларов. Для сравнения: у «Бурятзолота» — 1491 доллар, у Newmont — 971 доллар.

Производство олова

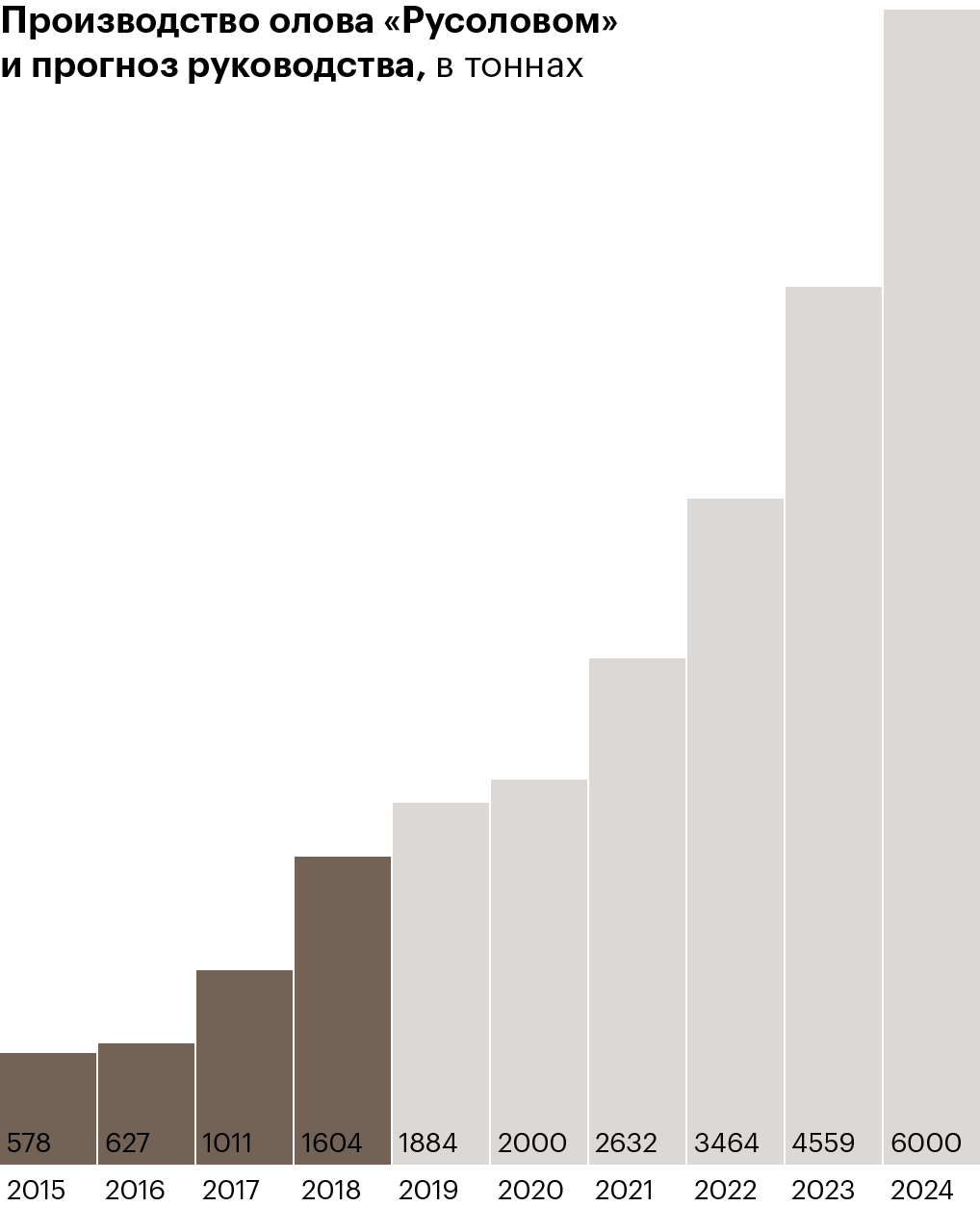

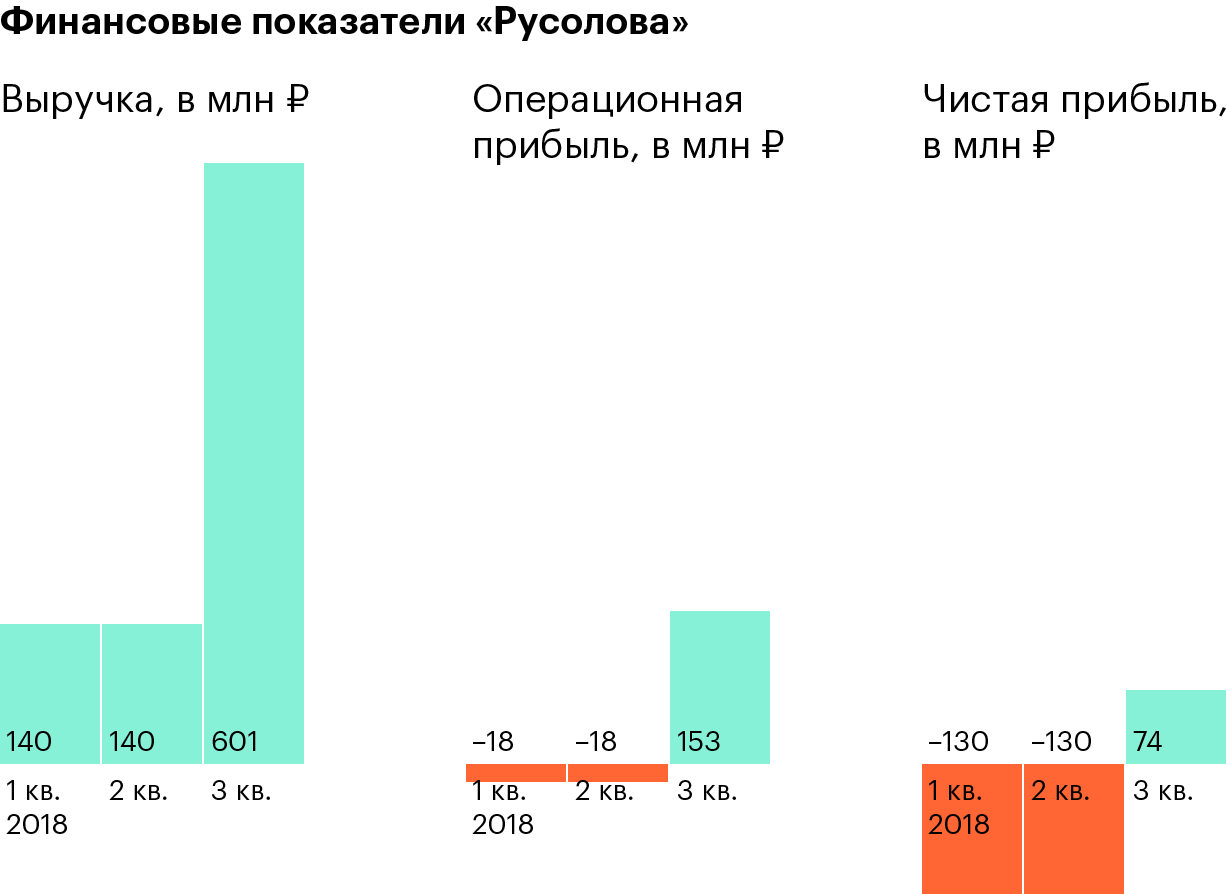

В 2017 году «Селигдар» купил 88,78% акций «Русолова» за 6,5 млрд рублей. Сейчас у «Селигдара» 92,28% акций. Пока «Русолово» — это нестабильный стартап, который получил первую прибыль в составе «Селигдара» только в последнем квартале.

Планы «Русолова» грандиознее, чем у «Селигдара»: нарастить производство олова на 274% за 6 лет.

«Русолово» тоже раскрывает минимум данных. Текущая себестоимость добычи — 9855 долларов за тонну. Текущая цена тонны олова колеблется в диапазоне 18—21 тысяча долларов. План — держать себестоимость на уровне 10 тысяч долларов.

Месторождения олова и запасы

Большую часть производства приносит Правоурмийское месторождение, но доля у «Русолова» там — всего 33,33%. Возможно, будут увеличивать долю.

У «Русолова» несколько налоговых поблажек. Государство продлило до 2022 года нулевую ставку на добычу олова на Дальнем Востоке — там сконцентрирована вся добыча компании.

Сокращение долгов

В августе руководство «Селигдара» объявило о планах сократить долг примерно на 15,8 млрд рублей к 2020 году. В начале 2018 года у компании было 16 млрд рублей кредитов и займов — уменьшили до 13,8 млрд рублей. Меньше долгов — меньше процентов — больше чистой прибыли. А из чистой прибыли выплачивают дивиденды по обыкновенным акциям.

За 12 месяцев «Селигдар» заработал 2,9 млрд рублей операционной прибыли — доходы с продажи золота без учета процентов и уплаты налогов. Из этого 44% ушло на выплату процентов.

Мультипликаторы золотодобывающих компаний

| Мультипликатор | EV / EBITDA | Чистый долг / EBITDA | EV / EBIT |

|---|---|---|---|

| «Бурятзолото» | 2,7 | −0,3 | −7,7 |

| Newmont Goldcorp | 6,6 | 1,2 | 14,5 |

| «Селигдар» | 1,4 | 2,03 | 2,4 |

| «Бурятзолото» | |

| EV / EBITDA | 2,7 |

| Чистый долг / EBITDA | −0,3 |

| EV / EBIT | −7,7 |

| Newmont Goldcorp | |

| EV / EBITDA | 6,6 |

| Чистый долг / EBITDA | 1,2 |

| EV / EBIT | 14,5 |

| «Селигдар | |

| EV / EBITDA | 1,4 |

| Чистый долг / EBITDA | 2,03 |

| EV / EBIT | 2,4 |

Выводы

- Дивиденды по обыкновенным акциям зависят от долговой нагрузки, а долг планируют уменьшить. Вместе с ним уменьшатся расходы по процентам — потенциально это увеличит чистую прибыль. Следовательно, могут увеличиться дивиденды. Сейчас, предположительно, можно рассчитывать на 2,1% дивидендной доходности. Если смотреть оптимистично — 4,1%. В общем, нужно следить за бизнесом компании.

- У привилегированных акций есть потолок в размере дивидендов — 2,25 рубля на акцию, доходность — около 9,5%. В прошлом году заплатили меньше — 1,44 рубля на акцию. Вроде как компания много инвестирует: берет много кредитов, пришлось даже просить разрешение у банка на выплату. Но сейчас долговая нагрузка упала и все зависит от менеджмента компании.

- С золотодобывающим бизнесом у «Селигдара» все ок, но оловянный пока нестабилен. «Русолово» показало прибыль только в последнем квартале. Государство готово поддерживать бизнес: утвердили нулевую ставку на добычу олова до 2022 года.

- У «Селигдара» большие планы на рост производства до 2024 года: золота — на 67%, олова — на 274%. Возможно, будет так: судя по графику погашения долга, компания уменьшит кредиты до 2021 года, выплатит часть денег инвесторам и пойдет дальше инвестировать в производство. Но это только мои догадки.