ЦБ запустил сервис для проверки добросовестности контрагентов: как он работает

С 1 октября на платформе Банка России «Знай своего клиента» заработал сервис для проверки контрагентов.

С его помощью можно узнать, относится ли компания или ИП к группе высокого риска совершения подозрительных операций.

Прежде платформа была доступна только для банков, которые с ее помощью проверяли причастность бизнес-клиентов к сомнительным операциям по отмыванию или обналичиванию денег. Теперь сервис доступен всем.

Проверить можно как свою компанию, так и потенциального или действующего контрагента. Расскажу, как это сделать.

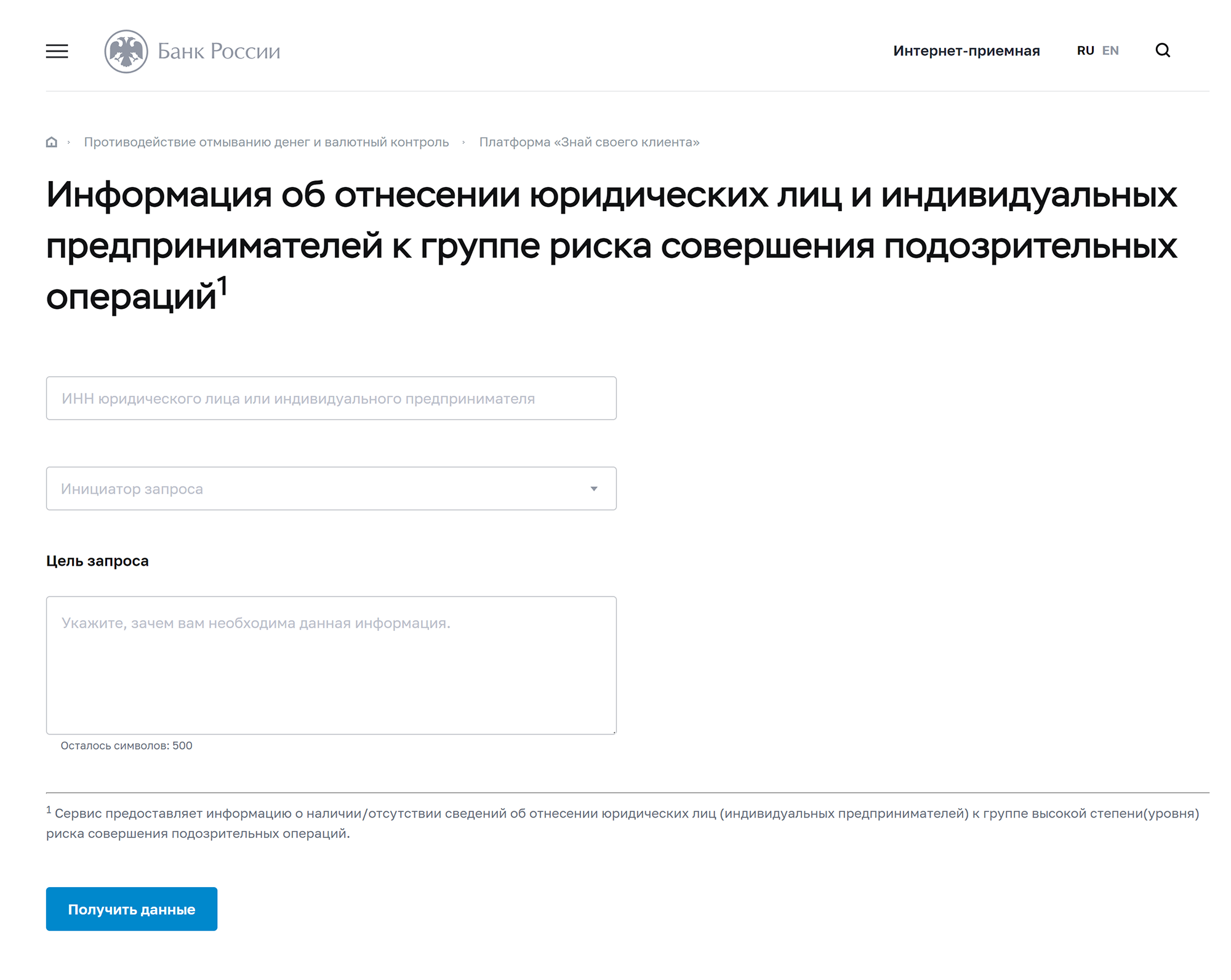

Как пользоваться сервисом

С помощью сервиса можно узнать, насколько рискованную деятельность ведет та или иная компания или ИП с точки зрения антиотмывочного законодательства. Воспользоваться сервисом может любой желающий.

Чтобы проверить статус контрагента, надо ввести следующую информацию:

- ИНН проверяемого ИП или компании.

- Собственный статус: сведения может запросить сам бизнесмен или компания, действующий или потенциальный контрагент, любой другой интересант.

- Цель запроса. Это поле можно заполнить в свободной форме или вообще оставить пустым.

Сервис оценивает только компании и ИП, обычные люди не учитываются, даже если занимаются частной практикой — как адвокаты, нотариусы или самозанятые.

На какие категории делят бизнес

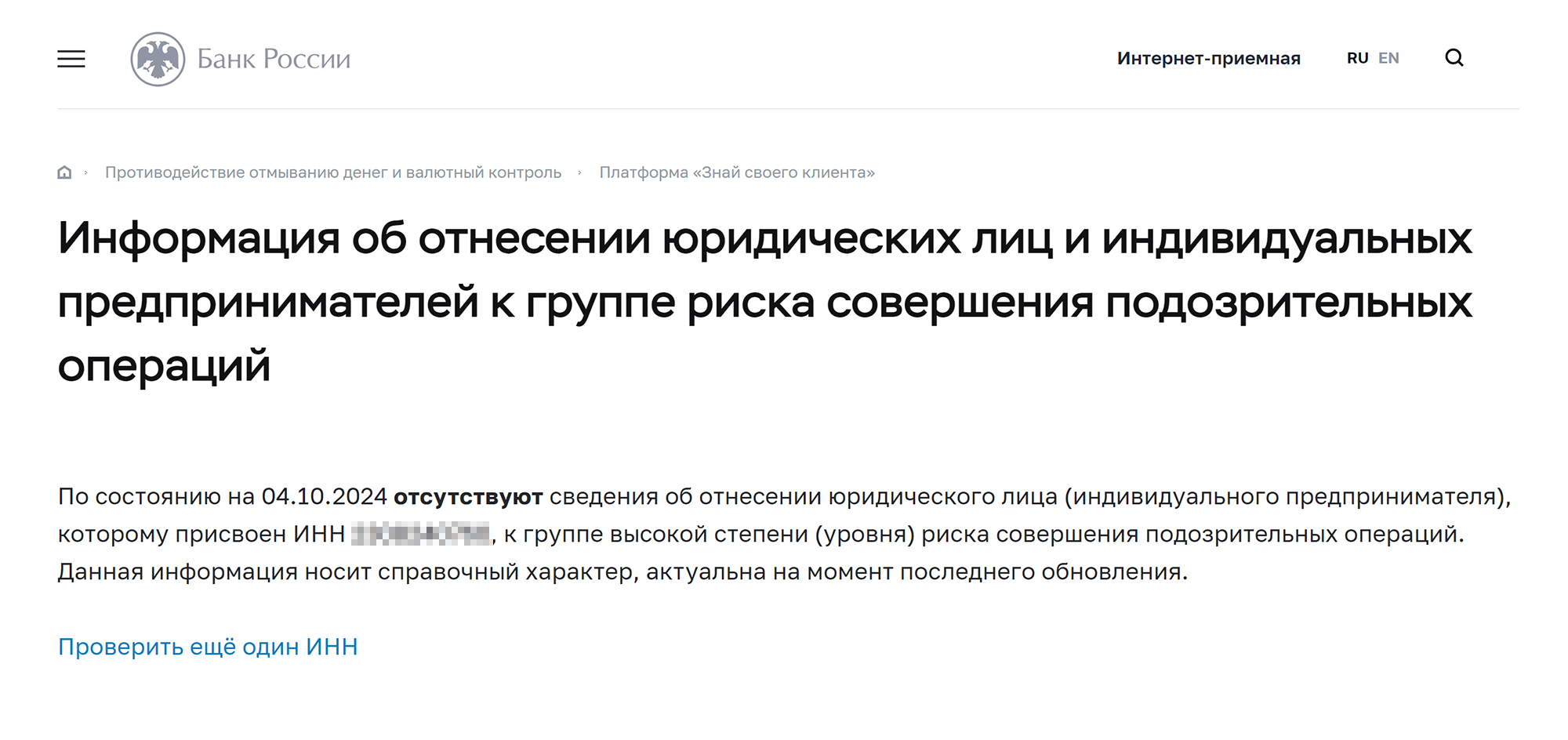

ЦБ на основании собственных аналитических данных распределяет всех банковских клиентов на три группы: «зеленую», «желтую» и «красную» — с низким, средним и высоким уровнем риска соответственно.

К «зеленой» группе относятся клиенты, которые ведут реальную деятельность и не участвуют в сомнительных операциях. С точки зрения ЦБ, с клиентом из «зеленой» группы безопасно вести дела. А еще банки не могут в одностороннем порядке расторгнуть договор расчетного счета с такими клиентами и отказать им в открытии счета и проведении операции, если контрагентом выступает такой же низкорисковый клиент.

Бизнес, отнесенный к «желтой» зоне, раньше попадался на проведении подозрительных операций наряду с нормальными. Банки берут такие компании на заметку и отказывают в проведении операции при подозрении, что она совершается для отмывания доходов, полученных преступным путем, или финансирования терроризма.

Компании из «красной» группы могут проводить ограниченное количество операций: например, уплату налогов и сборов, выплату зарплаты сотрудникам и некоторые другие . Все остальные возможности для таких компаний и ИП закрыты.

Но тем, кто хочет проверить контрагента через платформу, надо иметь в виду, что каждый банк самостоятельно принимает решение, к какой группе риска относится его клиент, и эта оценка может отличаться от оценки сервиса «Знай своего клиента».

Как оспорить отнесение к «красной» зоне

Если предприниматель или компания увидят себя в «красной» группе, они могут обратиться в Центробанк с заявлением о пересмотре категории. Рассмотреть заявление и принять решение должны в течение 15 рабочих дней.

Но эта опция доступна только бизнесменам, к которым их банк еще не применил ограничительные меры по «антиотмывочному» закону № 115-ФЗ. Если меры уже приняты, придется обращаться в межведомственную комиссию при ЦБ через интернет-приемную. В эту комиссию входят Росфинмониторинг, ФТС России, уполномоченный по правам предпринимателей, а также представители банковских и бизнес-объединений.

Подать заявление и документы на рассмотрение комиссии можно по почте, лично или через сайт ЦБ. Платить не нужно.

Комиссия может отменить решение банка — в этом случае банк и ЦБ в течение одного рабочего дня, следующего за днем принятия решения, обязаны изменить уровень риска . А если решение оставят в силе, клиент банка может обратиться в суд.

К иску надо приложить документы, свидетельствующие о необоснованности вывода банка. Но сразу обратиться с иском в суд без рассмотрения дела комиссией не выйдет, процедуру придется соблюсти .

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes