Сланцевая нефть США: чем она отличается от обычной

Добыча сланцевых запасов нефти и газа в США — важный фактор на рынке энергоресурсов: скорость добычи на сланцевых месторождениях весьма велика, и появление избытков предложения на рынке грозит падением цен.

Также после 24 февраля на Западе пошли разговоры, что американская сланцевая добыча нефти поможет заместить российский экспорт, но пока что планы западных стратегов не оправдались.

Расскажу, как устроена сланцевая добыча в США и может ли она заместить российский экспорт нефти.

Что нужно знать про сланцевую нефть

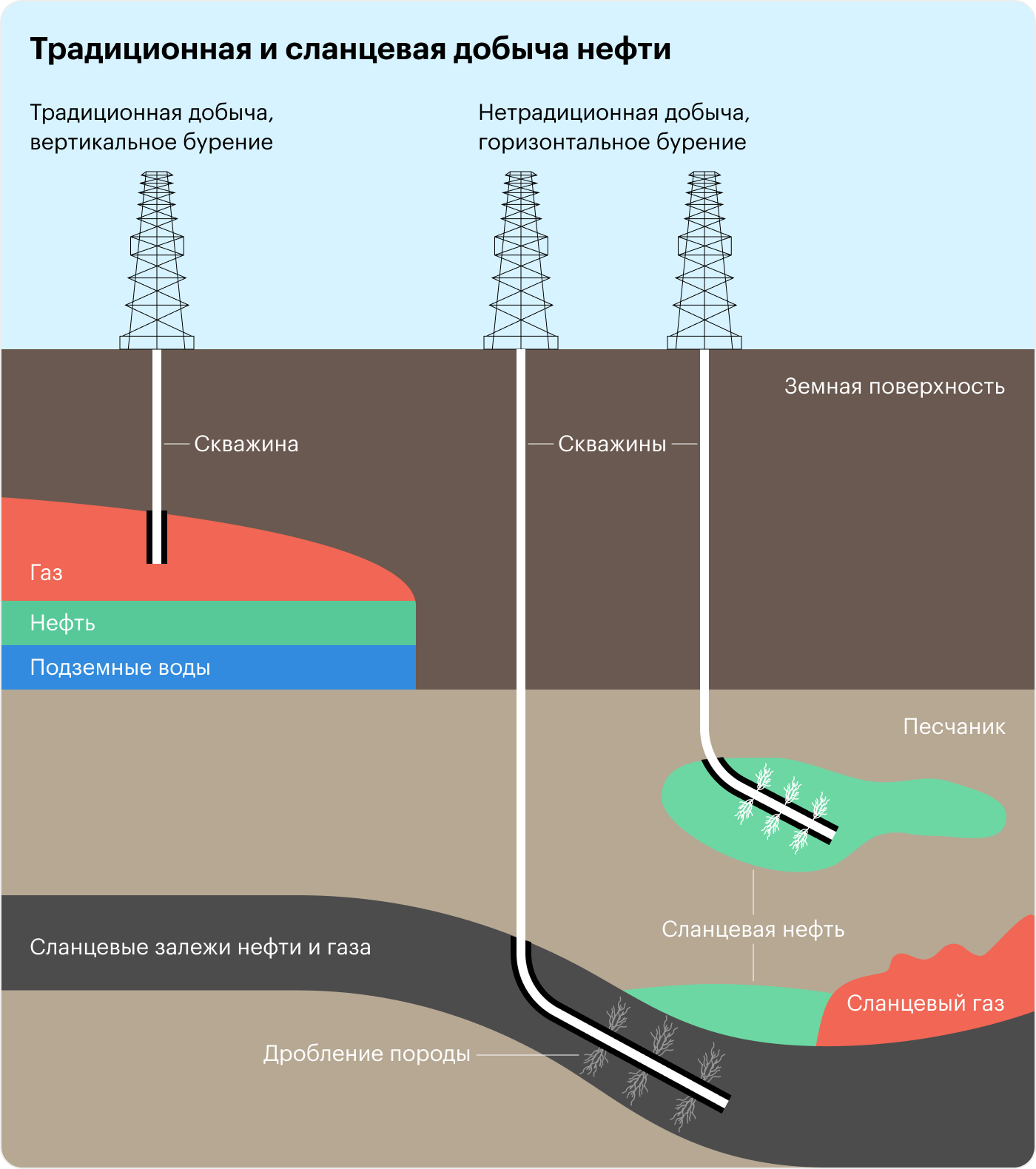

В мире есть огромные запасы нефти и газа, которые скрыты глубже обычных и ниже подземных запасов питьевой воды, хотя, как правило, подземные воды ниже нефтяных месторождений. Эти запасы скрыты под пластами разнообразной горной породы, которую еще называют сланцами, через которую прорваться трудно, а зачастую просто невозможно с технической точки зрения. Правда, стоит отметить, что при достаточно высоких ценах на нефть добыча на сложных месторождениях может быть рентабельной и, соответственно, запасы эти станут извлекаемыми.

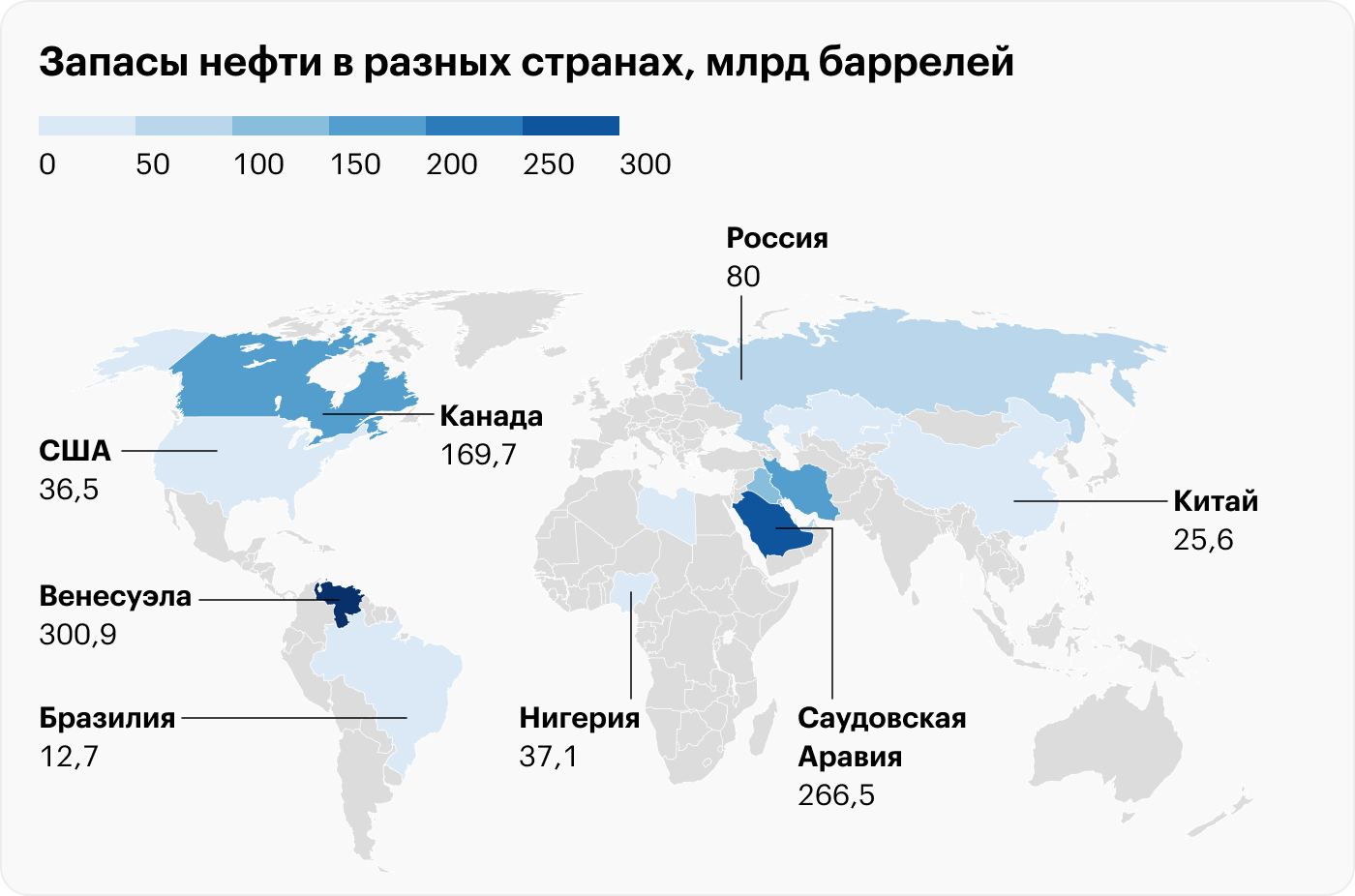

В 2013 году объем запасов сланцевой нефти составлял 10% от всех запасов нефти в мире, в случае газа процент еще выше — 32%.

В РФ тоже есть сланцевые запасы. Их объем оценивается примерно так: 284,5 трлн кубометров газа, это 3,75% от мировых запасов, и 74,6 млрд баррелей нефти, что составляет 17,8% от мировых запасов.

Сланцевая добыча — занятие несколько более сложное и изощренное по сравнению с традиционной, которая в грубо-упрощенном виде сводится к «пробурить дырку в земле и из нее качать нефть или газ».

Если вы не хотите читать про технические нюансы, то вот главные плюсы и минусы сланцевой нефти.

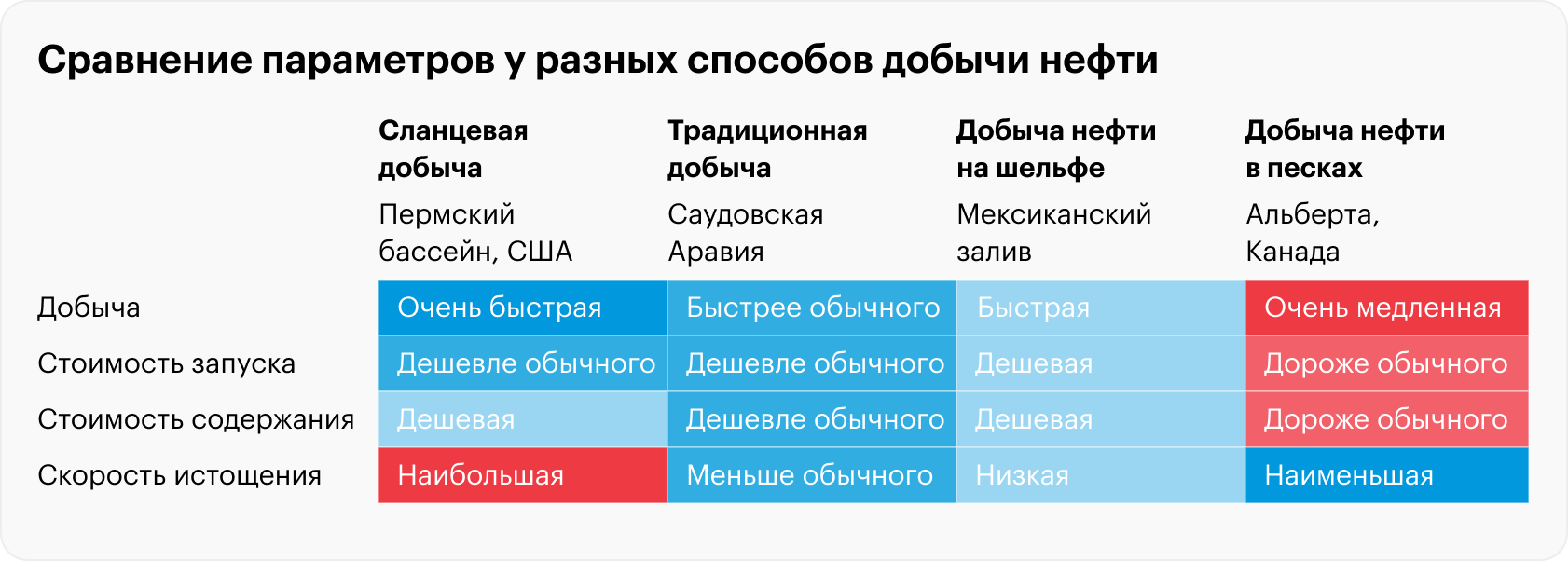

Сланцевая добыча дороже. На большинстве сланцевых месторождений в США добыча нефти выгодна при цене барреля в диапазоне 46—58 $. Хотя стоит отметить, что себестоимость добычи падает. Для сравнения: на Ближнем Востоке обычная нефтедобыча рентабельна при цене 31 $ за баррель, а в отдельных районах региона — при цене барреля в 2—3 раза ниже этого, то есть 10—15 $ за баррель.

При сланцевой добыче месторождение истощается быстрее. Из-за геологических особенностей при сланцевой добыче углеводороды выходят из земли очень быстро. Поэтому уже за первый год добычи на скважине объемы добычи могут упасть на 60%, а за три года — на 90%. Для сравнения: при традиционных методах добычи показатели падают на 5—10% в год.

Можно использовать такую метафору: традиционная добыча углеводородов — это как открыть бутылку шампанского и постепенно пить из бокала, а сланцевая добыча — это как хлестать шампанское из горла, предварительно обрызгав им окружающих.

Быстрая истощаемость сланцевых месторождений — мощный стимул для сланцевых компаний активно инвестировать в наращивание добычи.

Запустить сланцевую скважину можно быстрее. Главное преимущество сланцевой добычи — быстрый запуск проекта. Это позволяет очень быстро наращивать добычу при необходимости.

Почему сланцевая добыча важна для США

США входят в список 15 стран с крупнейшими природными запасами нефти и находятся там на 11-м месте. Но с 1950-х годов страна стала импортером нефти: доступные к тому моменту запасы нефти в стране — чуть больше 30 млрд баррелей — не покрывали всех потребностей огромной растущей экономики, а сланцевая добыча не развивалась.

Сланцевые запасы при этом составляют 26% от запасов нефти и 27% от запасов газа в США, а технологию гидроразрыва пласта, которым добывают сланцевую нефть, придумали уже в 1949 году и даже успешно испытали в 1950. Толчком к развитию этой технологии стали события 1970-х годов.

Добыча нефти в США «досланцевых времен» достигла пика в начале 1970-х, а потом начала сокращаться, потому что доступные несланцевые месторождения начали истощаться.

Неудобств добавило и нефтяное эмбарго 1973 года, которое привело к многочасовым очередям на заправках и другим неудобствам для американских потребителей.

Именно дефицит 1970-х заставил американское правительство давать льготы нефтегазовым производителям для поиска новых залежей внутри США.

Все исследования в сфере гидроразрыва пласта следующие четверть века периодически прерывались, как только цены на нефть и газ начинали падать: директора компаний в этом случае сокращали траты на перспективные разработки и направляли деньги на менее амбициозные, но более надежные проекты в сфере традиционной добычи.

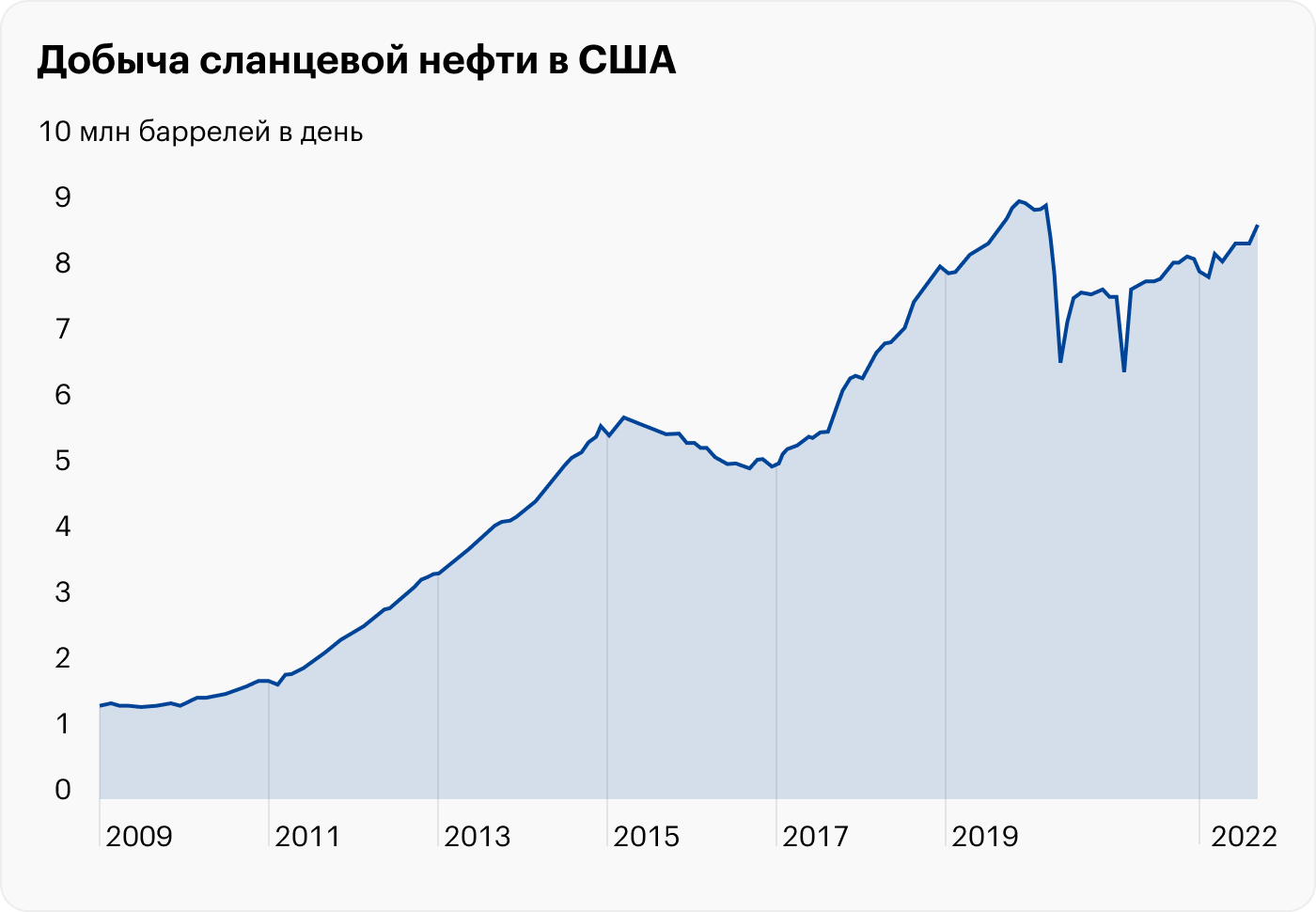

Экономически оправданным гидроразрыв сланцевых запасов все-таки стал в первой половине 2000-х годов. Стабильно высокие цены на нефть, достижения в развитии технологии гидроразрыва и, наконец, обнаружение больших сланцевых запасов привели в эту область трудовые ресурсы и капитал в достаточных объемах для того, чтобы США смогли нарастить добычу нефти.

По состоянию на конец 2021 года, 64% добычи нефти в США — это сланцевые ресурсы. В случае с газом доля сланцевой добычи еще выше: примерно 72% от производства газа в США.

Масштабная добыча сланцевых запасов позволила США к 2021 году избавиться от зависимости от импорта энергоресурсов из-за рубежа. Я бы даже сказал, что именно сланцевая добыча является залогом энергетической безопасности США.

Аналогичная ситуация происходит и с газом. C 1952 года США были импортерами газа, преимущественно из Канады, но благодаря сланцевой добыче к 2019 году США уже экспортировали газа больше, чем импортировали.

Как США обеспечивала себя нефтью, млн баррелей в день

| 1950 | 1960 | 1970 | 1980 | 1990 | 2000 | 2010 | 2021 | |

|---|---|---|---|---|---|---|---|---|

| Потребление | 6,5 | 9,8 | 14,7 | 17,1 | 17 | 19,7 | 19,2 | 19,8 |

| Добыча внутри страны | 5,9 | 8,1 | 11,7 | 10,8 | 9,6 | 8,7 | 9,5 | 18,7 |

| Импорт | 0,5 | 1,6 | 3,2 | 6,4 | 7,2 | 10,4 | 9,4 | −0,2 |

Как США обеспечивала себя нефтью, млн баррелей в день

| Потребление | |

| 1950 | 6,5 |

| 1960 | 9,8 |

| 1970 | 14,7 |

| 1980 | 17,1 |

| 1990 | 17 |

| 2000 | 19,7 |

| 2010 | 19,2 |

| 2021 | 19,8 |

| Добыча внутри страны | |

| 1950 | 5,9 |

| 1960 | 8,1 |

| 1970 | 11,7 |

| 1980 | 10,8 |

| 1990 | 9,6 |

| 2000 | 8,7 |

| 2010 | 9,5 |

| 2021 | 18,7 |

| Импорт | |

| 1950 | 0,5 |

| 1960 | 1,6 |

| 1970 | 3,2 |

| 1980 | 6,4 |

| 1990 | 7,2 |

| 2000 | 10,4 |

| 2010 | 9,4 |

| 2021 | −0,2 |

Сланцевая добыча есть не только в США, но именно в США она получила максимальное развитие по ряду причин. США — это богатая и развитая в технологическом отношении страна, и ей очень повезло с большими запасами нефти и газа.

Именно сочетание этих факторов привело к росту сланцевой добычи. У других крупных экономик такого сочетания факторов нет. Например, у Евросоюза нет больших запасов полезных ископаемых. А многие ресурсно богатые страны типа России и Венесуэлы не отличаются высоким уровнем экономического и технологического развития и потому не сильно заморачиваются со сланцевой добычей, которая сложнее и дороже обычной.

Очень большие сланцевые запасы нефти и газа есть в Китае и Аргентине — вероятно, добыча там будет расти.

Крупнейшие сланцевые игроки в США — это крупнейшие нефтегазовые компании:

- EOG Resources (EOG.N);

- Pioneer Natural Resources (PXD.N);

- Chesapeake Energy (CHK.O);

- Continental Resources (CLR.N);

- Civitas Resource (CIVI);

- ConocoPhillips (COP.N).

Нефтегазовые гиганты могли себе позволить обширные инвестиции в сланцевую добычу.

Все эти компании, кроме CLR, торгуются на бирже, и с их показателями сейчас все хорошо: выручка и прибыль растут, а задолженности постепенно сокращаются. Все потому, что они перестали бурить новые скважины любой ценой.

Могут ли нарастить добычу сланцевой нефти

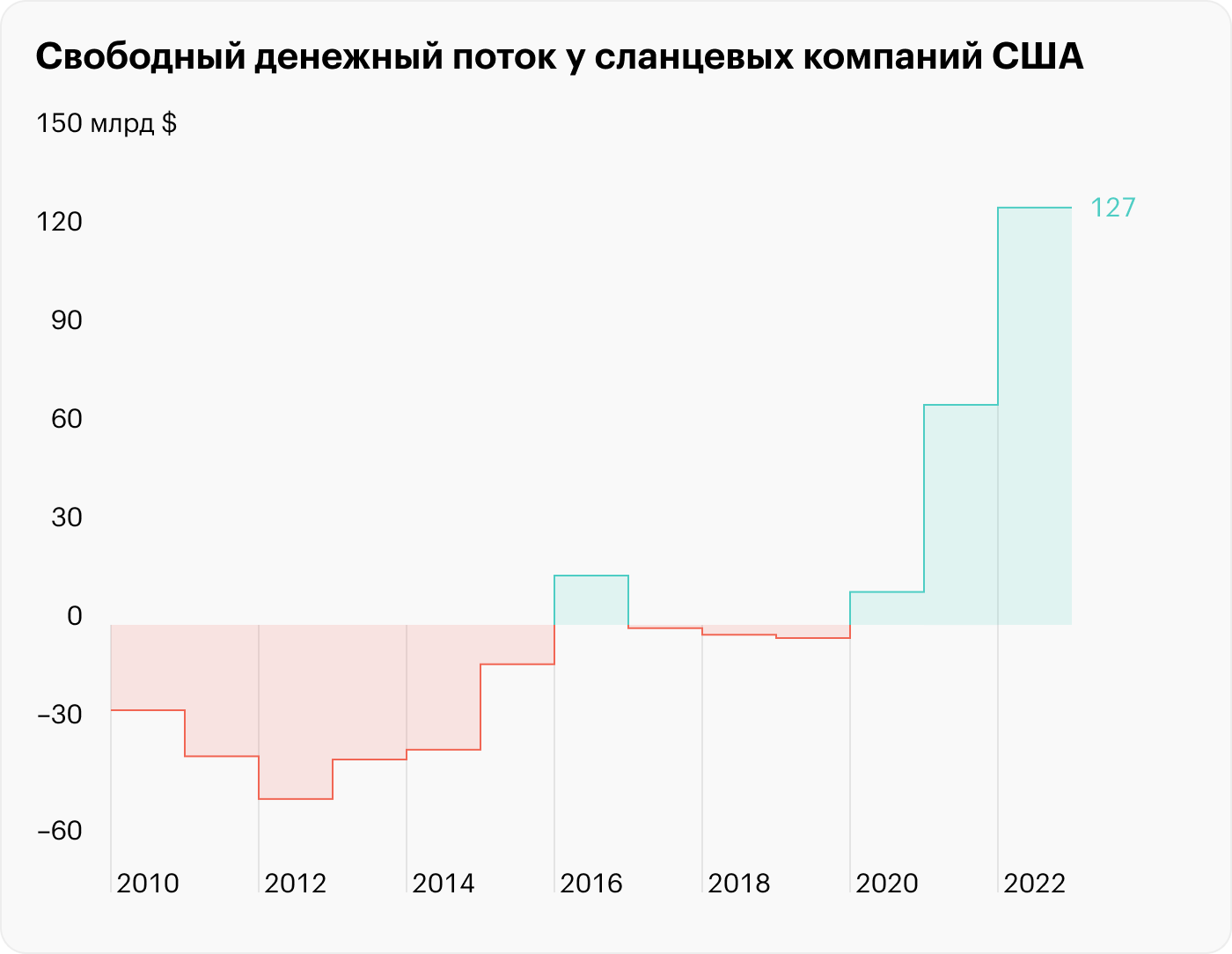

Это тонкий момент. В период 2010—2019 годов сланцевые добытчики во главу угла ставили именно объемы добычи и могли спокойно работать в убыток, инвестируя заработанные и заемные деньги в расширение добычи. Тем более скорость истощения сланцевых месторождений это стимулирует.

Такая модель поведения была крайне нездоровой с финансовой точки зрения. После нескольких волн банкротств и особенно унизительного для всей нефтегазовой отрасли 2020 года с отрицательными ценами на нефть сланцевые добытчики стали вести себя куда более дисциплинированно: если в 2015 году они тратили на инвестиции в расширение добычи 154% от своего денежного потока (!), то к концу 2021 уже 43%.

Остальные деньги компании тратили на сокращение своего долгового бремени, дивиденды и выкуп акций.

Если до 2020 года на рост цен на нефть сланцевые компании реагировали увеличением добычи, то теперь они более рачительно распоряжаются свободными деньгами.

С экономической точки зрения для сланцевиков увеличение добычи опасно, так как на рынке может возникнуть избыток предложения и цены на нефть упадут. А для прибыльной добычи в США нужна определенная цена нефти марки WTI, которая будет относительно высокой.

Для действующих сланцевых скважин добыча будет прибыльной при цене барреля 33 $. А вот для новых стоимость барреля WTI должна будет быть в районе 50 $ — из-за инфляции последних лет расходы по подготовке скважин к добыче увеличились.

Уверенности в том, что цены на нефть будут оставаться высокими в ближайшие 5—10 лет, нет, поэтому делать крупные инвестиции в новые скважины рискованно.

Здесь следует помнить об истории инноваций и оптимизаций в сланцевой сфере, которые позволили сильно снизить себестоимость добычи: еще в первом квартале 2013 года «прибыльной» для американских сланцевиков была цена барреля около 73 $, сейчас она существенно ниже.

Может ли американская сланцевая нефть заменить нефть из России

Экспорт нефти из РФ в ноябре 2021 составлял примерно 7,8 млн баррелей в сутки, добыча же сланцевой нефти в США составляла в то же время примерно 7,23 млн баррелей в сутки. Сколько из этого потребляется внутри США, неясно — почти 35% нефти, добытой в США, идет на экспорт. Так что, чтобы заменить российскую нефть американской сланцевой нефтью, американским сланцевикам нужно нарастить добычу в два раза.

Быстро этого сделать не получится. На то, чтобы пробурить достаточно скважин и запустить их, потребуется 5—8 месяцев. Также придется зафрахтовать танкеры — и это вызовет рост спроса на услуги морских перевозчиков, что увеличит их стоимость. Ну и главное — у сланцевых игроков должна быть мотивация наращивать производство.

Для этого они или должны быть уверенными в том, что цены на нефть останутся высокими, или правительство США должно дать им льготные кредиты на расширение добычи, или же сланцевые компании должны вернуться к старым привычкам и сильно увеличить вложения в добычу нефти без экономического обоснования.

Чисто теоретически это возможно, но если исходить из чистых показателей, то пока у нас нет никаких свидетельств, что в США будет сильный скачок добычи: сланцевая добыча в США сейчас по вышеуказанным причинам растет очень медленно.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.